剖析 10 大 BTC 頂部指標:當前牛市為何不同於以往?

TechFlow Selected深潮精選

剖析 10 大 BTC 頂部指標:當前牛市為何不同於以往?

通過考察10 個經典指標,評估這些指標的特點和侷限性,並梳理出比特幣乃至整個加密市場內在變化的脈絡。

作者;WEEX Labs

在比特幣的歷次牛市週期中,幣價頂部往往會出現一些過熱信號。然而,這輪牛市似乎發生了一些顯著性的變化——很多過去經過考驗了的指標遲遲沒有提示見頂,而比特幣價格自 10 月 6 日創新高至今陰跌不止,更是帶動諸多指標看空。

我們下文將通過考察10 個經典指標,評估這些指標的特點和侷限性,並梳理出比特幣乃至整個加密市場內在變化的脈絡。

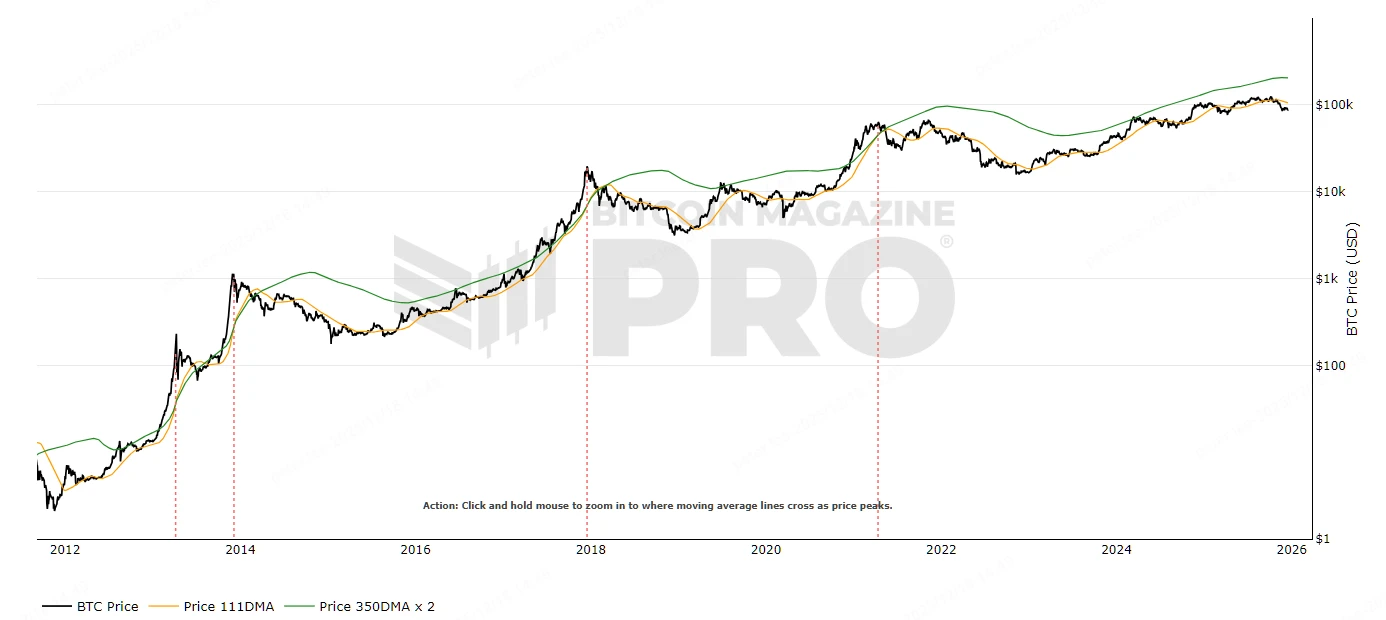

1. Pi Cycle Top Indicator:是否觸及週期高點?

PI 週期指標是通過 111 日移動平均線 (111DMA)和 350 日移動平均線乘以 2 (350DMA x 2) 來識別比特幣價格頂部的經典工具。

通常而言,當短期線向上穿越長期線時,常預示市場頂部,因為這表明價格上漲過快,脫離基本面支撐。

歷史上,Pi Cycle Top Indicator 在每輪牛市頂部前都有交叉表現:

2017 年頂部:111DMA 穿越 350DMA x 2,標誌泡沫隨後破裂 ;

2021 年雙頂:類似穿越後,第一個頂部出現,市場迅速回調;

而當前(2025 年 Q4),如下圖所示,雙線尚未交叉。

Source: https://www.bitcoinmagazinepro.com/charts/pi-cycle-top-indicator

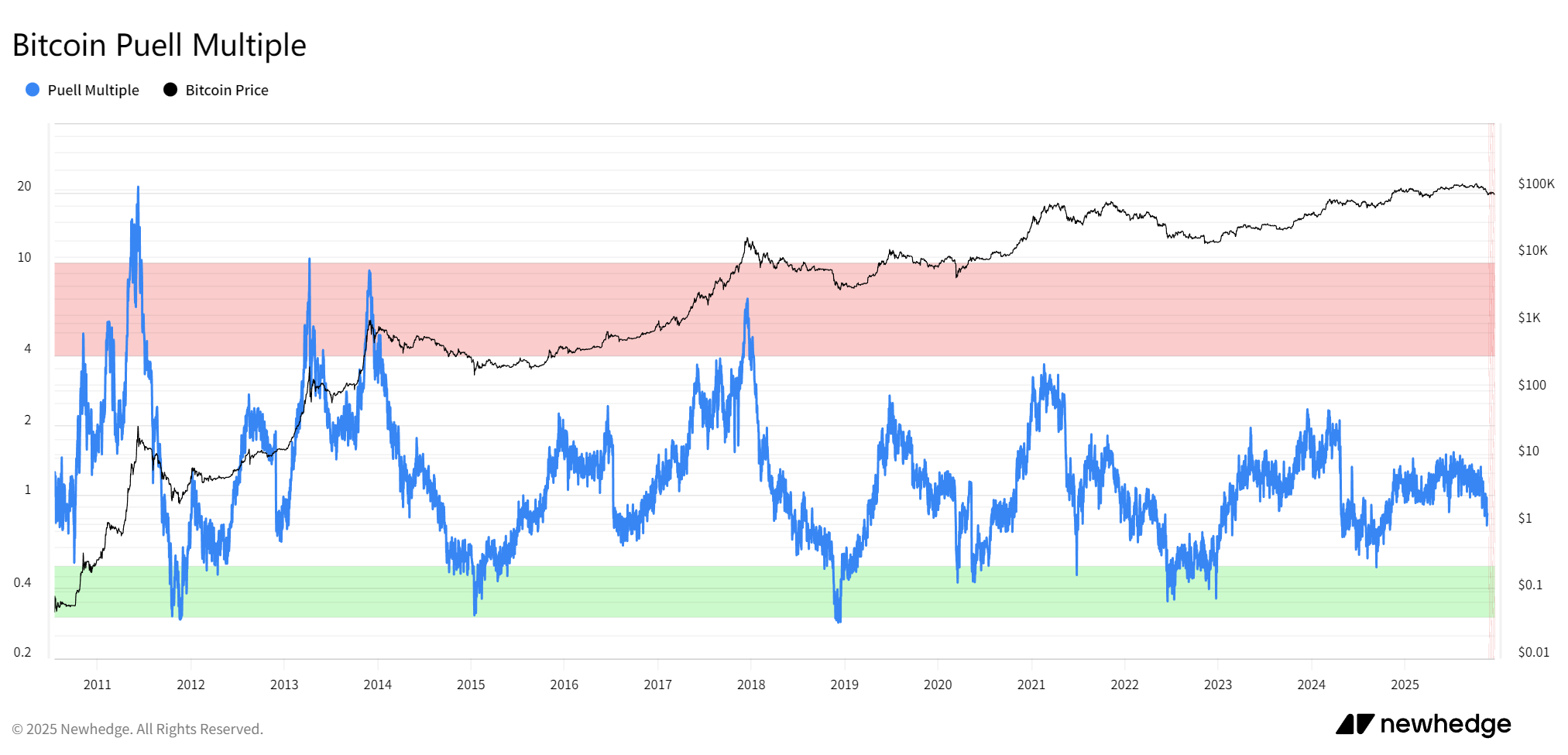

2. Puell Multiple:礦工盈利是否過度?

Puell Multiple 衡量礦工每日收入相對於 365 日移動平均線的比率,用於評估礦工盈利水平和市場週期。

它的原理基於礦工行為:比率過高時,礦工盈利豐厚,可能增加賣壓,形成頂部;過低則表示礦工capitulation,預示底部。換句話說,高 Puell Multiple 反映市場“礦工太賺錢”,供應壓力積累。

歷史上,Puell Multiple 在每輪牛市頂部前也都有極端飆升的表現:

2017 年頂部:超過 7,是歷史高位;

2021 年雙頂:超過 3,隨後崩盤;

而當前(2025 年 Q4),Puell Multiple 處於 1~2 區間,顯示礦工壓力適中。

Source: https://newhedge.io/bitcoin/puell-multiple

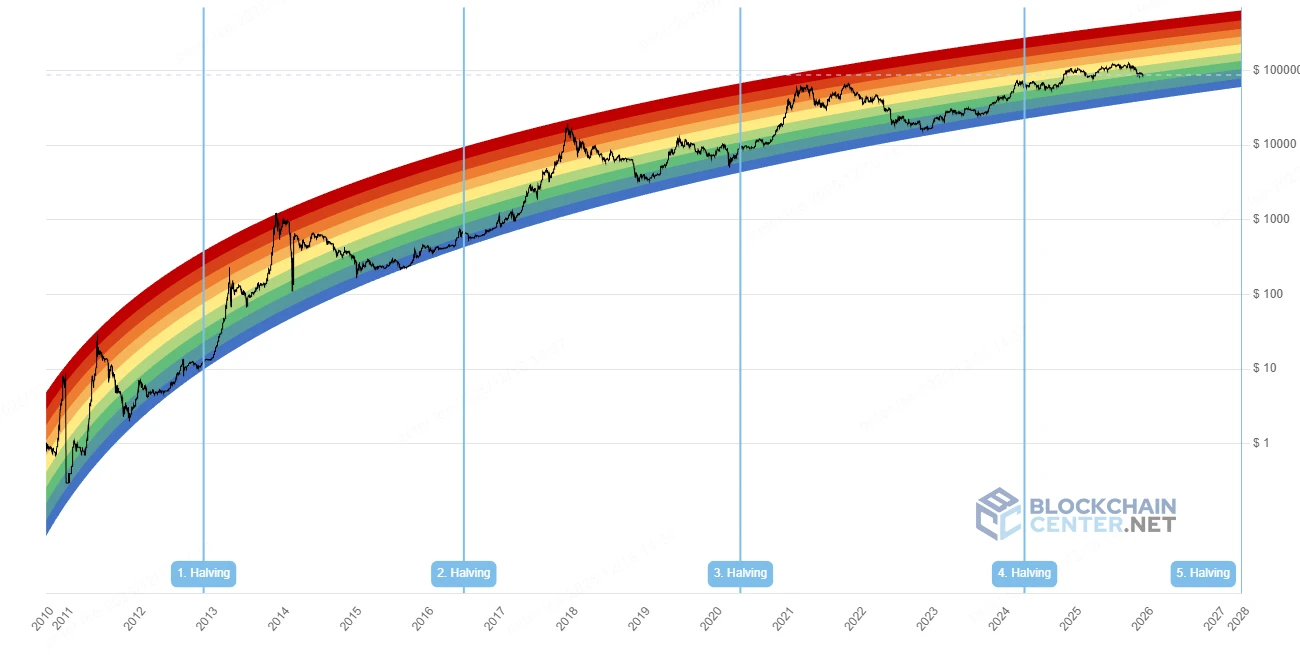

3. Bitcoin Rainbow Chart:價格是否進入“賣出”區?

Bitcoin Rainbow Chart 使用對數增長曲線疊加彩虹色帶,評估比特幣的長期估值水平。

它的原理將價格映射到色帶:藍色區表示低估(買入),紅色區表示高估(賣出)。色帶基於歷史增長曲線,幫助識別市場情緒極端。

歷史上,Bitcoin Rainbow Chart 在每輪牛市頂部前都有進入紅色區的表現:

2017 年頂部:深紅區,泡沫峰值;

2021 年雙頂:橙紅區,隨後調整;

而當前(2025 年 Q4),價格處於黃色~橙色區間,尚未觸及紅色泡沫區。我們也看到了不少分析師對該指標做了修正,但無論怎樣調整,僅目前而言,幣價確實沒有觸達過去歷史經驗的紅色泡沫區域。

Source: https://www.blockchaincenter.net/en/bitcoin-rainbow-chart/

4. 2-Year MA Multiplier:倍數是否觸頂?

2-Year MA Multiplier(也稱 Golden Ratio Multiplier)通過 2 年移動平均線乘以斐波那契比率,識別價格阻力區。

它的原理結合黃金比率(1.6) 和斐波那契序列,評估價格相對於長期平均的倍數:高倍數表示過熱,預示回調。換句話說,高倍數意味著價格“偏離長期趨勢太遠”,風險積累。

歷史上,2-Year MA Multiplier 在每輪牛市頂部前都有極端倍數的表現:

2017 年頂部:該指標與幣價相差達 10 倍,幣價上穿 2 Yr MA *5 後 1 個月見頂;

2021 年雙頂:超過 5 倍,幣價剛好與 2 Yr MA *5 接觸後迎來第一個頂;

而當前(2025 年 Q4),倍數處於 2~3 區間,尚未進入高倍區。

Source: https://www.bitcoinmagazinepro.com/charts/bitcoin-investor-tool/

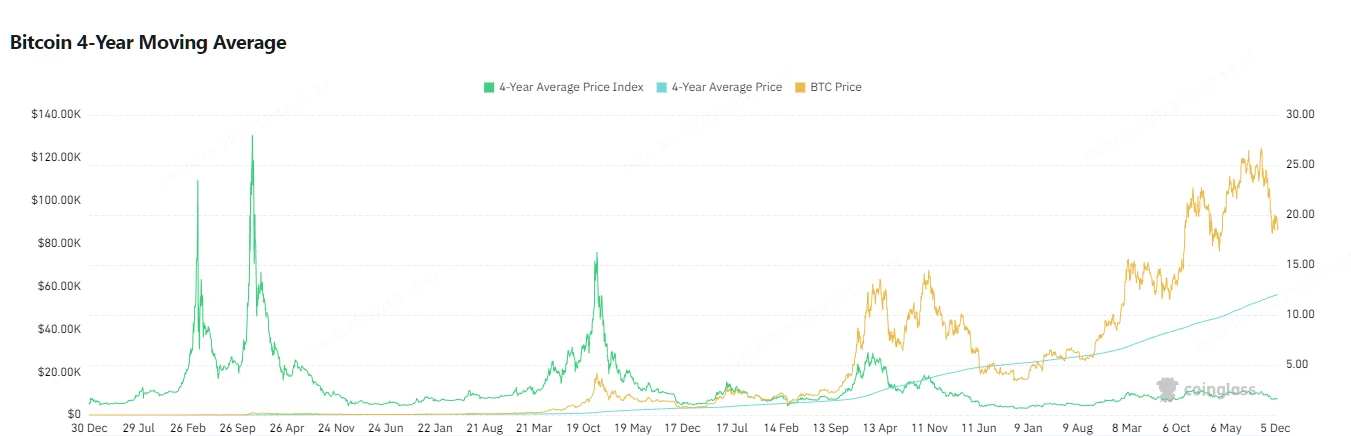

5. Bitcoin 4-Year Moving Average:價格是否遠超長期均線?

Bitcoin 4-Year Moving Average 計算 4 年價格平均,評估比特幣幣的宏觀趨勢。

它的原理平滑週期波動:價格遠超均線表示過熱;貼近均線表示均衡。換句話說,偏離過大意味著“週期性泡沫”,風險積累。

歷史上,Bitcoin 4-Year Moving Average 在每輪牛市頂部前都有價格極端偏離的表現:

2017 年頂部:該指標達到 16;

2021 年雙頂:第一個頂部時達到 6,隨後崩盤;

而當前(2025 年 Q4),價格最高達到 2.3,呈現出峰值遞減的特點。

Source: https://www.coinglass.com/pro/i/four-year-moving-average

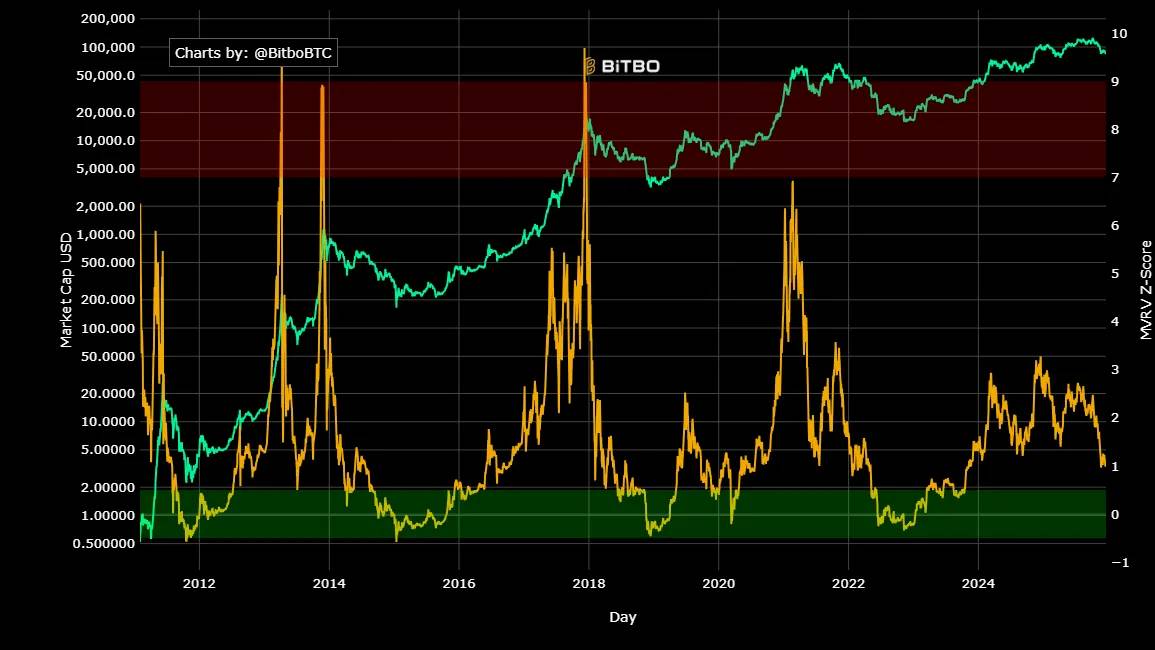

6. Bitcoin MVRV Z-Score:估值是否已進入風險區?

MVRV Z-Score 是鏈上判斷比特幣估值是否“偏離其真實價值”的經典指標。

它的原理是將比特幣當前市值與“實現市值”(即所有幣的持倉成本總和)進行比較,然後計算其標準差偏離程度。換句話說:Z-Score 越高,意味著多數人都處於浮盈狀態,市場“太賺錢”,風險開始積累。

歷史上,MVRV Z-Score 在每輪牛市頂部前都有極端飆升的表現:

2017 年頂部:逼近 10,是歷史極值;

2021 年雙頂:第一個頂部超過 7,隨後市場崩盤;

而當前(2025 年 Q4),Z-Score 正處於 2~4 區間,估值仍處於中性。

Source: https://charts.bitbo.io/mvrv-z-score

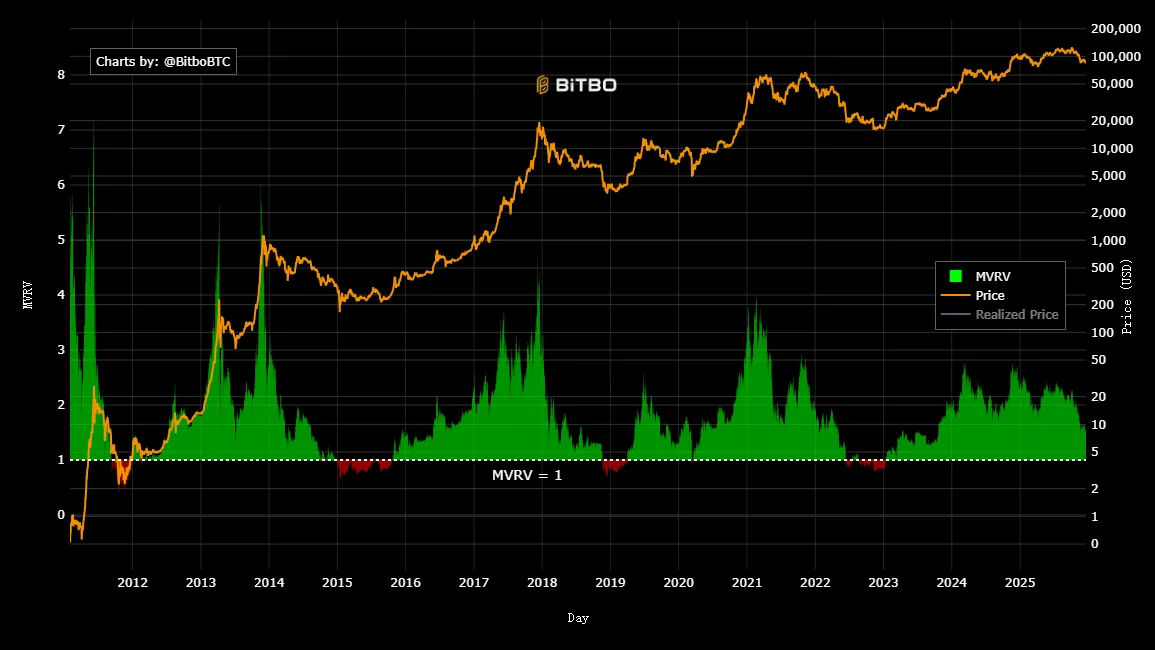

值得一提的是,MVRV Rate 在 MVRV 的基礎上增加了統計分析,衡量當前 MVRV 與其歷史平均值之間的標準差。這種標準化有助於識別比特幣交易所交易價格何時高於或低於“公允價值”。但如下圖所示,每輪牛市頂峰的該值也都呈現出遞減特點,甚至幣價與峰值還出現了背離,這大大增加了利用該指標預判頂部的困難。

Source: https://charts.bitbo.io/mvrv

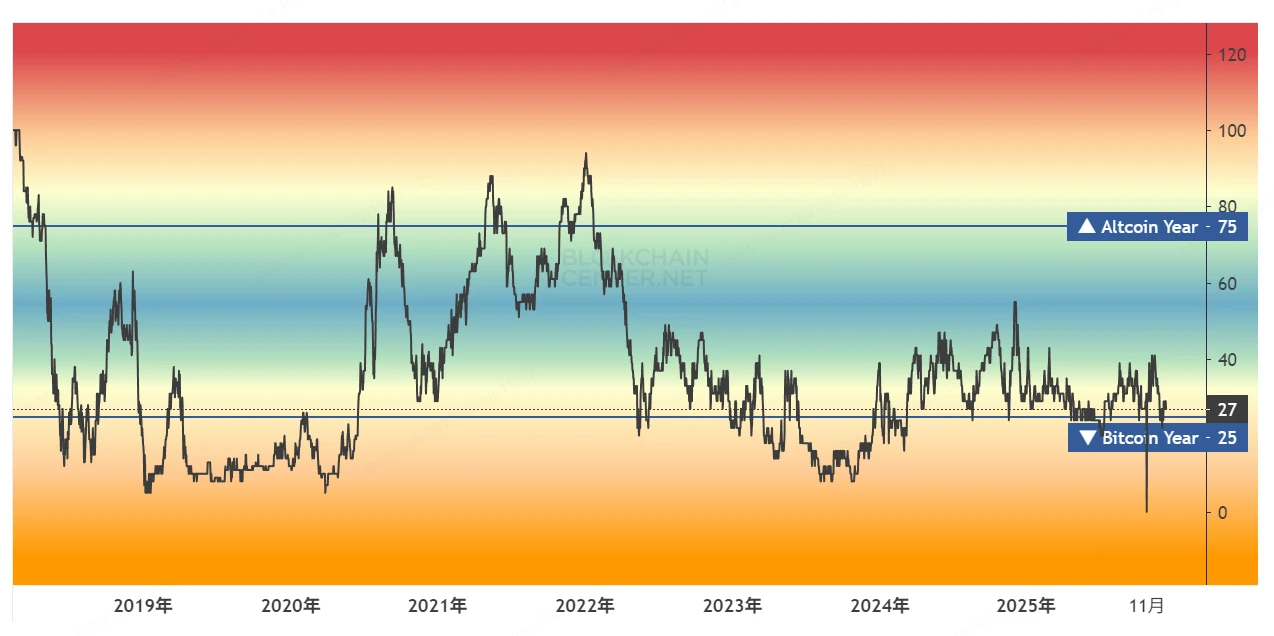

7. Altcoin Season Index:山寨幣季節是否啟動?

Altcoin Season Index 追蹤前 100 山寨幣相對於比特幣的表現,評估是否進入“alt 季”。

它的原理基於相對績效:指數高於75 表示山寨季啟動,常在 BTC 頂部後出現,資金從 BTC 流向山寨。換句話說,高指數意味著 BTC 主導力減弱,市場分散風險積累。

歷史上,每輪牛市頂部時都會以山寨季的狂歡衝頂作為結束信號:

2017 年頂部:超過 90,山寨季爆發;

2021 年雙頂:超過 80,隨後 BTC 回調;

而當前(2025 年 Q4),指數處於 30~40 區間,山寨板塊表現低迷。其實本輪 BTC 牛市以來,該指標最高都沒有觸及 60,這可能是因為流動性不足以及過多增發的新幣造成的。

Source: https://www.blockchaincenter.net/en/altcoin-season-index

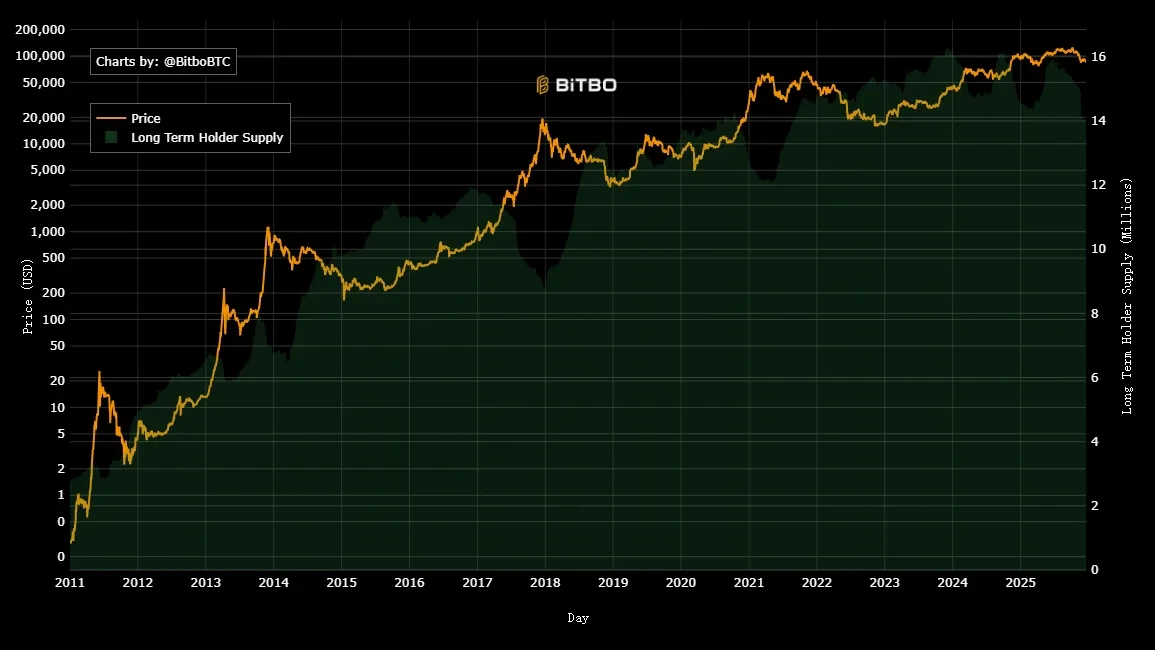

8. Bitcoin Long Term Holder Supply (LTH):長期持有者供應是否減少?

Bitcoin Long Term Holder Supply (LTH) 追蹤持有超過 155 天的比特幣供應量,反映 HODLer 行為。

它的原理是觀察供應變化:頂部時,LTH 往往拋售,實現盈利;底部時積累。換句話說,LTH 供應減少意味著“聰明錢”離場,風險高。

歷史上,LTH 在每輪牛市頂部前也都有顯著減少的表現:

2017 年頂部:拋售期長達一年,至頂部時達到拋售頂峰;

2021 年雙頂:第一個頂部遵循了持續拋售達半年的走勢,但第二個頂部的累積量創了歷史新高;

而當前(2025 年 Q4),緩慢拋售已有半年,但與 10 月份的頂部並不符合歷史經驗。

Source: https://charts.bitbo.io/long-term-holder-supply

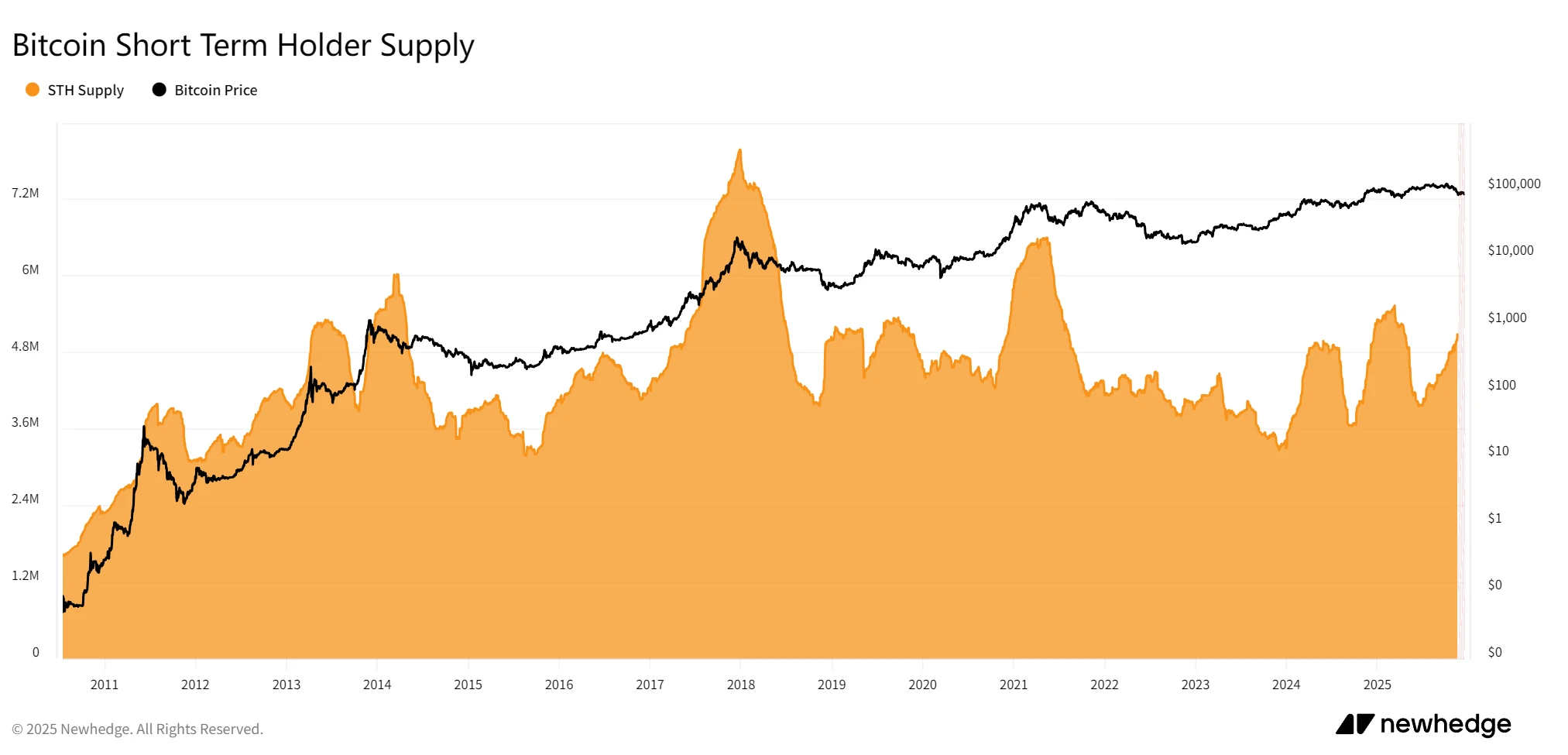

9. Bitcoin Short Term Holder Supply (STH):短期持有者供應是否激增?

Bitcoin Short Term Holder Supply (STH)追蹤持有少於 155 天的比特幣比例,評估新手投機。

它的原理捕捉新資金流入:高比例表示投機盛行,常預示頂部;低比例表示市場成熟。換句話說,高STH 意味著“新手太多”,泡沫易破。

歷史上,STH 在每輪牛市頂部前都有激增的表現:

2017 年頂部:近 8M BTC,投機峰值 ;

2021 年雙頂:第一個頂部時近 6.5M BTC,第二個絕對頂部拋售未能達到峰值;

而當前,STH 在持續攀升逼近 5.5M BTC,但幣價高點則是 10 月 6 日,已不像過去兩輪牛市那樣出現 STH 峰值與幣價頂部時間很接近的情況了。

Source: https://newhedge.io/bitcoin/short-term-holder-supply

10. Bitcoin Net Unrealized Profit/Loss (NUPL):未實現盈虧是否進入貪婪區?

Bitcoin NUPL 衡量網絡整體未實現盈虧比率,評估市場情緒。

它的原理是:計算市值減去實現市值,再除以市值:高於0.75 表示貪婪(頂部信號);低於 0 表示恐懼(底部)。換句話說,高 NUPL 意味著“人人浮盈”,拋售風險高。

歷史上,Bitcoin NUPL 在每輪牛市頂部前都有極端高的表現:

2017 年頂部:超過 0.8,是歷史極值;

2021 年雙頂:超過 0.7,隨後崩盤;

而當前(2025 年 Q4),NUPL 在 2024 年 3 月初觸及 0.64 的高位後持續震盪,現已跌至 0.34。

Source: https://charts.bitbo.io/net-unrealized-profit-loss

結語:本輪比特幣牛市出現結構性變化

從以上指標來看,目前比特幣市場走勢與過往牛市頂部的極端表現並不高度符合。歷史頂部往往伴隨多指標同時過熱,如高Z-Score、高 Puell Multiple 和 NUPL 進入貪婪區,伴隨 LTH 拋售和 STH 激增,但如今這些指標的表現卻十分溫和。

這並非說明當前比特幣價格尚未見頂,這些指標均是以空間作為判斷依據的,而下面這張以3 年時間週期來預判幣價頂部的示意圖,似乎說明比特幣已經見頂。

Source: https://x.com/btc_MasterPlan/status/1978180632410042828/photo/1

當然,我們在分析上述指標時也發現,這些基於幣價線性走勢預測的工具,其實在預判頂部區域時已經出現了衰退的信號,呈現了邊際遞減的特點。比如MVRV 在 2017 年、2021 年、2025 年牛市頂部的峰值分別為 10、7、3,我們顯然已經無法期盼本輪牛市出現 MVRV 觸及 7 的情形,也不太容易從 MVRV 上面預判對應本來牛市頂部的可靠數值。

換言之,這些指標雖然表明市場處於中性或溫和區間,但並非確認了牛市還在或者熊市已來,而是說明經歷了目前比特幣市場的增長變得更為漸進而非爆發式,這可能要歸因於:

• 首先,比特幣ETF 的引入吸引了大量長期資本,穩定了供應動態,這與過去零售主導的泡沫形成對比,減緩了過熱速度。

• 其次,2025 年全球流動性變化(美聯儲降息 VS 日元加息)和地緣政治變化,反覆擾動著 BTC 的價格,而各類指標的平穩變化恰恰顯示市場更為成熟。

總而言之,無論10 月 6 日的現階段高點是否為本輪牛市頂部,我們都需要承認的是,比特幣價格波動可能已突破過往歷史框架和經驗,它似乎正從“週期性資產”向“主流儲備”發生結構性轉型。需要提醒的是,對投資者而言,這些指標可能需調整閾值或相互結合使用,才能更好地用於投資決策。

關於我們

WEEX Labs 是 WEEX 唯客交易所旗下研究部門,致力於對加密貨幣、區塊鏈技術及新興市場趨勢進行追蹤分析,並提供專業評估。

團隊秉持客觀、獨立和全面的分析原則,旨在通過嚴謹的研究方法和前沿的數據分析,探究前沿動向和投資機會,為行業輸出全面、嚴謹、清晰的見解,為Web3 初創企業和投資者提供全方位建設與投資指導。

免責聲明

本文中表達的觀點僅供參考,不構成對所討論的任何產品和服務的認可,也不構成任何投資、財務或交易建議。在做出財務決策之前,讀者應諮詢合格的專業人士。請注意,WEEX Labs 可能會限制或禁止來自受限制地區的所有或部分服務。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News