比特幣卡在 117,000 美元關口:美聯儲決定能否點燃新高?

TechFlow Selected深潮精選

比特幣卡在 117,000 美元關口:美聯儲決定能否點燃新高?

風險更多在於時機,而非方向。

撰文:Prathik Desai

編譯:Block unicorn

*文章發佈於9月16日

黃金創下歷史新高,股市也突破了盈利預警,美元開始走弱。風險資產似乎已準備好繼續攀升。然而,通常在流動性寬鬆時期最為活躍的比特幣,如今卻跌至略低於 11.7 萬美元的水平。

儘管市場動力充足——ETF 也已經吸納了數十億美元,交易所的穩定幣堆積如山,長期持有者也在逐漸減少供應。

究竟缺少了什麼?

當我們深入研究 2025 年第 37 周(9 月 8 日至 14 日)時,我們就會發現答案。

上週,比特幣以 117,000 美元的價格填補了芝加哥商品交易所 (CME) 8 月份期貨的缺口,然後在經歷了兩週的重大宏觀經濟發展之後,在積累和價格發現之間停止了上漲。

市場上漲,並錄得兩個多月來首次連續兩週上漲。然而,市場難以突破 11.7 萬美元的阻力位,市場在等待一個關鍵事件:美聯儲 9 月 17 日的決定。

這一局面是在經濟不確定性的背景下出現的。首先,兩週前公佈的美國就業數據弱於預期。

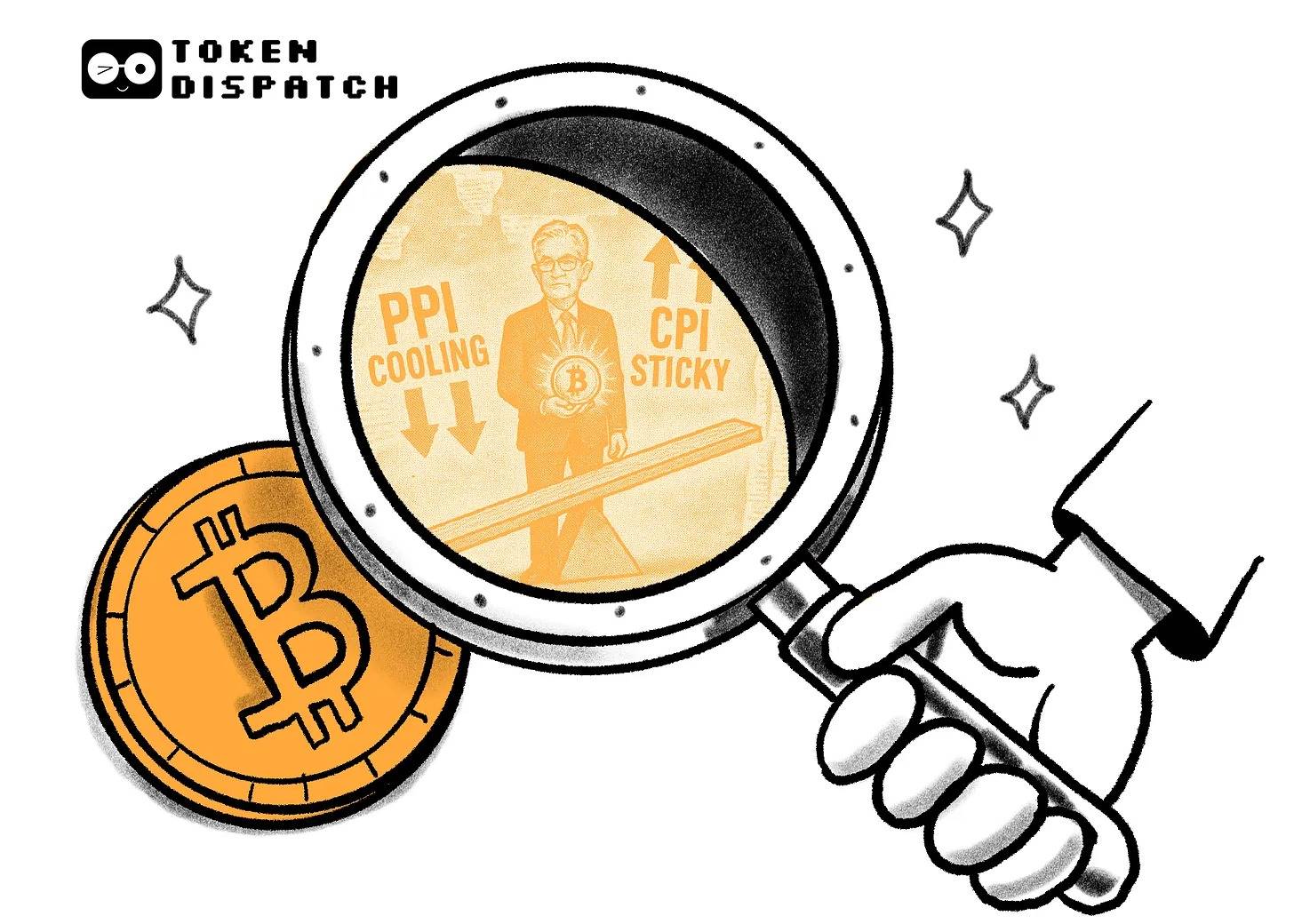

現在,通脹數據呈現分化信號。生產者價格指數(PPI)降溫,月度數據轉為負值,表明供應鏈中的成本壓力正在緩解。然而,消費者價格指數(CPI)卻出現分歧。8 月 CPI 月環比上漲 0.4%,年化率達到 2.9%,為 2 月以來最高。這仍遠高於美聯儲 2% 的目標,表明通脹遠未被擊敗。

PPI 數據暗示未來通脹壓力減弱,但 CPI 數據表明家庭仍在承受壓力。結合勞動力市場的疲軟,降息的理由依然強勁。芝加哥商品交易所(CME)的美聯儲觀察(FedWatch)顯示,市場已消化超過 95% 的降息可能性。

與此同時,其他資產也在成為焦點。

金價飆升至每盎司 3,640 美元以上的歷史新高。股市方面,標普 500 指數和納斯達克指數在即將召開的美聯儲會議前均創下歷史新高。

比特幣試圖遵循同樣的軌跡。

比特幣從 8 月底接近 108,000 美元的低點回升至上週 116,000 美元以上。然而,與黃金或股票不同,比特幣未能突破這一關口。缺口已被填補,上漲勢頭正在增強,但 117,000 美元的阻力位依然頑固。

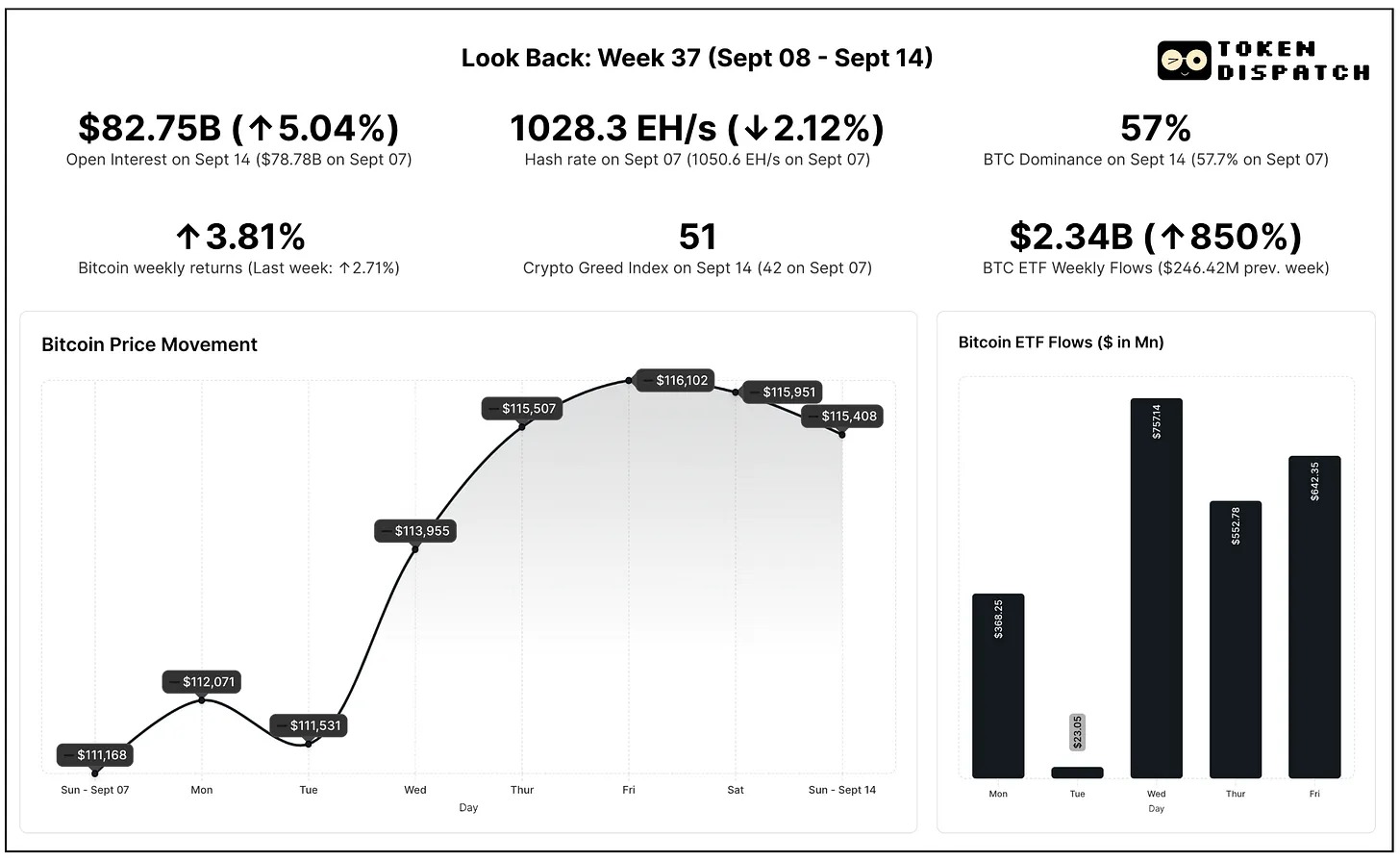

比特幣整週都保持在 110,000 美元以上,截至週日晚間,周漲幅達 3.81%。

現貨比特幣 ETF 在短短五天內吸納了超過 23 億美元,創下自 7 月以來最強勁的一週,也是 2025 年第五好的一週。機構投資者正在支撐買盤,用新資本建立頭寸。

然而,衍生品市場並未顯示出同樣的信心。

比特幣期貨未平倉量略有增長,但投機能量已轉向以太坊和其他山寨幣。比特幣的主導地位下降了 0.7 個百分點,反映了這一轉變。

加密恐懼與貪婪指數上升了 9 點,進入中性區域,遠離恐懼區,表明投資者情緒正在增強。

鏈上數據與此一致,顯示流動性正在等待市場信念。

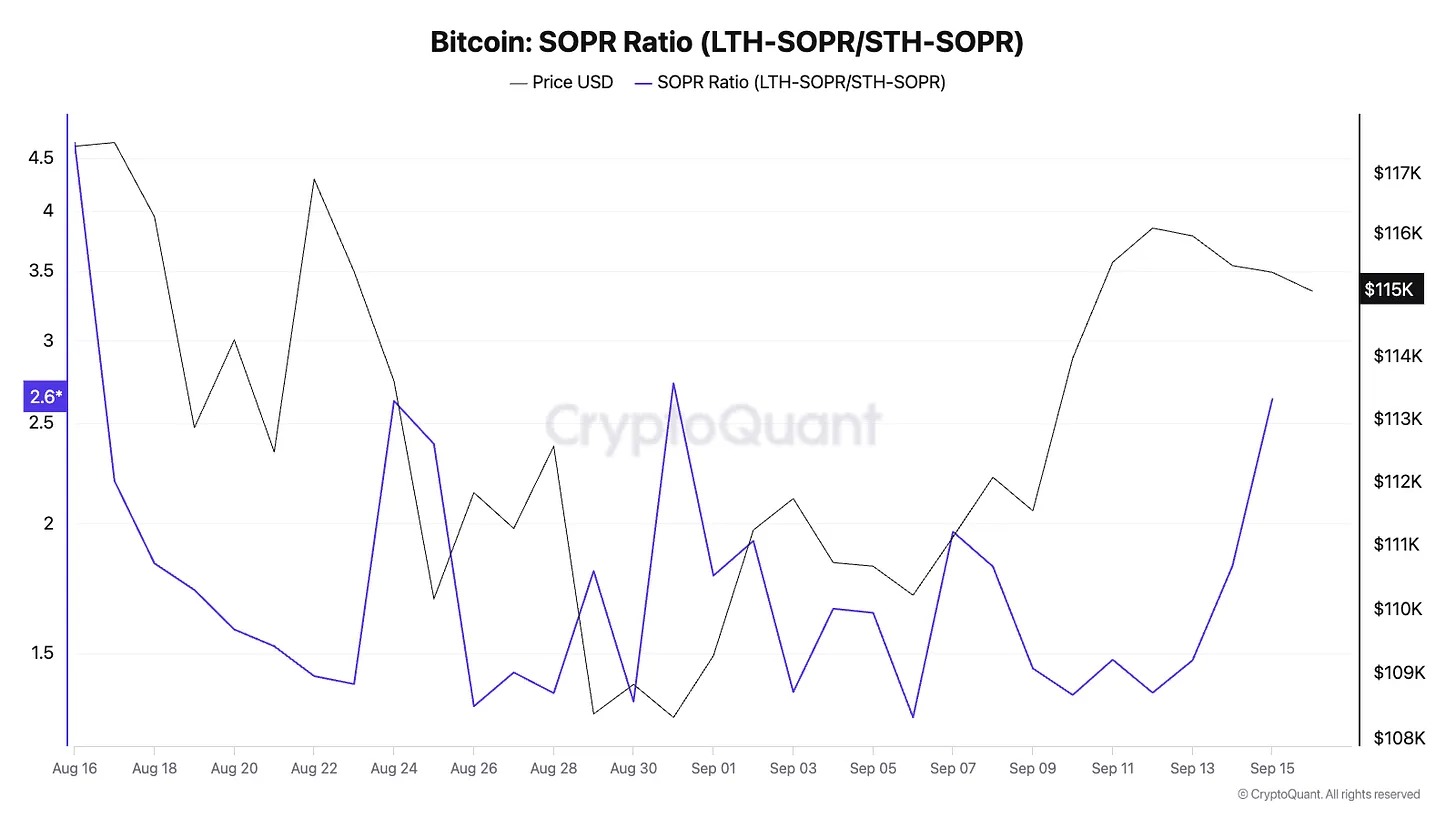

已用產出利潤率 (SOPR) 顯示,長期持有者繼續趁勢拋售,而短期持有者則迴歸獲利而非虧損拋售。這表明市場流動性良好,保持供應流動,且未釋放壓力信號。

長期持有者 / 短期持有者的 SOPR 比率保持高位,表明賣壓主要來自經驗豐富的錢包,而非緊張的新進入者。

本週,市值與實際價值之比 (MVRV) 從 2.09 升至 2.17,表明比特幣處於週期中期區域。歷史上,MVRV 在 3.5 至 4 之間的水平通常標誌著市場過熱。而 2.2 的 MVRV 水平,市場既不便宜,也未過度擴張。估值穩定,而非泡沫化。

穩定幣供應比率(加密貨幣總市值與所有穩定幣總市值的比值)已降至四個月來的最低點。這表明,相對於比特幣餘額,交易所中閒置的穩定幣流動性有所增加。

短期相對強弱指數(RSI)也已降至 50 左右,表明動能中性,且存在上漲潛力。所有這些數據都支持流動性充裕的普遍觀點,但市場仍缺乏信心。

接下來會怎樣?

降息對比特幣來說並不總是一件好事。

2020 年 3 月,美聯儲為應對疫情大幅降息,比特幣最初隨風險資產一起崩盤,隨後在流動性湧入後大幅反彈。2024 年底也出現了類似模式:首次降息引發了市場波動和獲利回吐,隨後寬鬆週期為另一輪反彈奠定了基礎。

當時,MVRV 和鯨魚比率等鏈上指標表現出短期波動,隨後出現長期上漲。如果歷史重演,本週的首次下調可能會帶來波動,而非直線上漲,即使整體形勢依然利好。

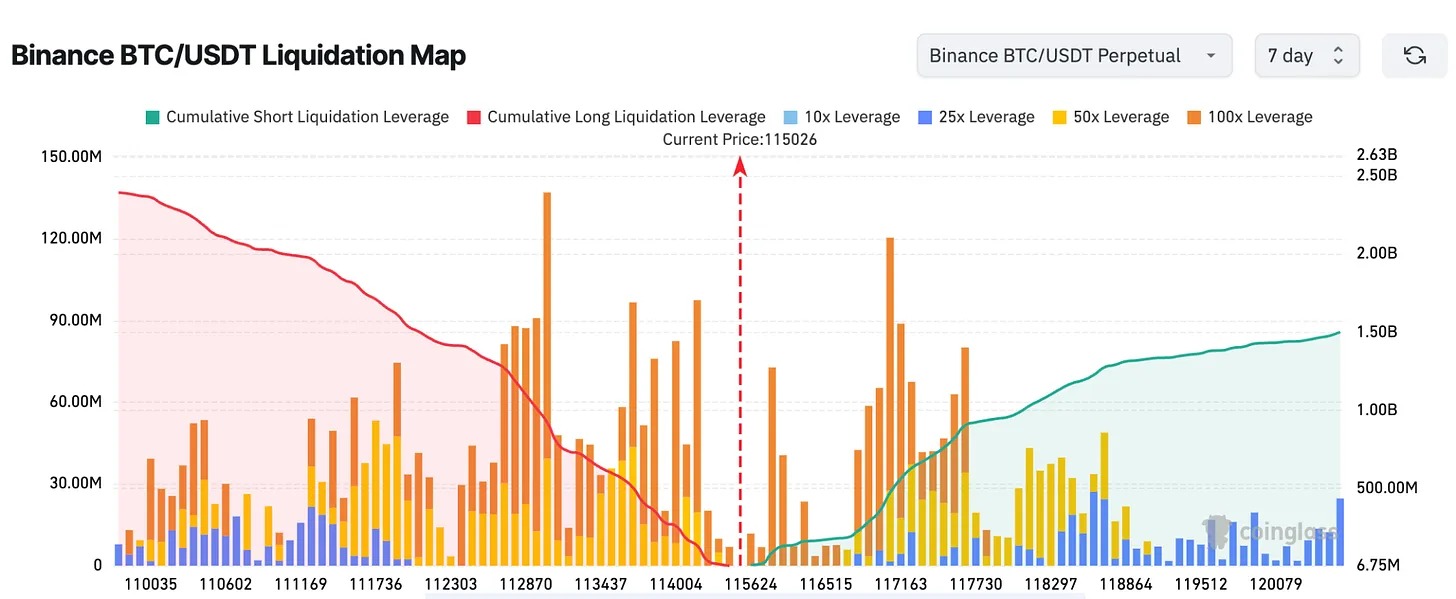

如果比特幣重新站上並守住 117,000 美元,可能很快打開通往新高的道路。然而,如果美聯儲因近期通脹數據而推遲降息,市場可能跌回 113,000 美元或更低。訂單簿顯示這些水平有大量流動性,交易員已為掃單做好準備。

機構顯然更青睞比特幣 ETF 作為投資工具,而投機交易員則將資金轉向以太坊和 Solana。

如果比特幣在美聯儲決議後突破上漲,預計這種勢頭將持續蔓延。以太坊已經吸引了大量槓桿,其表現可能會優於比特幣。然而,如果比特幣停滯不前,隨著投機資本的逆轉,山寨幣可能會成為第一張倒下的多米諾骨牌。

隨著 ETF 吸收供應、穩定幣餘額膨脹以及長期持有者逐漸拋售,流動性正在積累。然而,市場缺乏信心,仍在等待催化劑。

如果鮑威爾暗示將啟動寬鬆週期且不附加任何警告,比特幣很可能會回升至 11.7 萬美元,並在該水平上方進入價格發現階段。如果他持謹慎態度,警告持續通脹或外部風險,市場可能繼續在當前區間內震盪,或許直到 10 月的下一次數據公佈。

對投資者而言,鏈上指標表明當前階段健康,但需謹慎。機構和企業資金正湧入 ETF。風險更多在於時機,而非方向。

未來一週將揭示等待信心的階段是否會就此結束。所有人的目光都集中在鮑威爾身上。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News