探索符文 Layer2 碎片化方案:Nekoswap 實踐存在價值嗎?

TechFlow Selected深潮精選

探索符文 Layer2 碎片化方案:Nekoswap 實踐存在價值嗎?

隨著市場情緒的回暖和比特幣價格的回升,符文生態能否迎來新一輪的增長紅利?

撰文:Oliver、Andy、Howe

1 前言

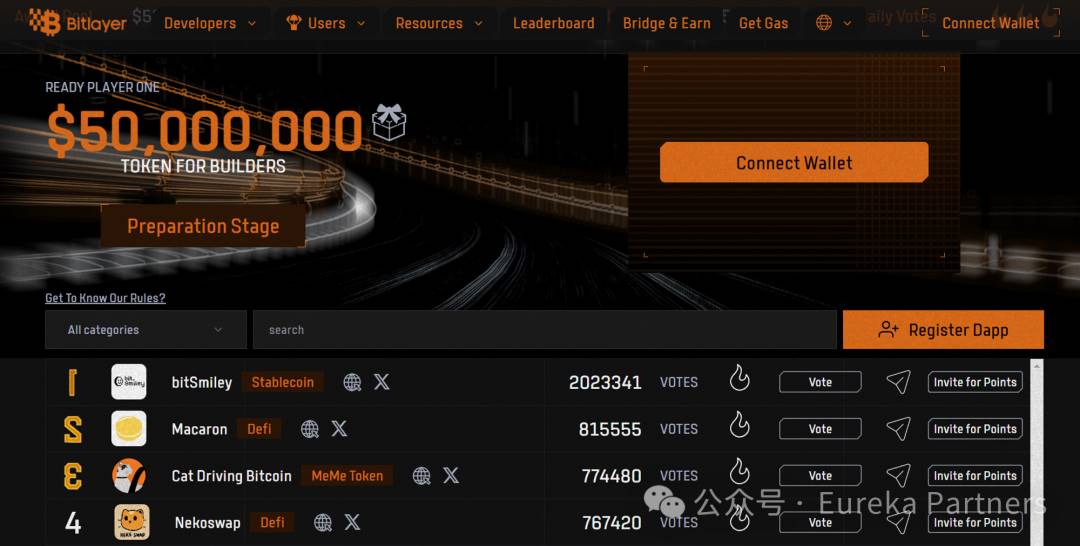

繼 ABCDE Capital 之後,5 月 20 日 OKX Ventures 也官宣了對 Bitlayer 的戰略投資。在今年比特幣二層的敘事熱潮下,Bitlayer 作為首個基於 BitVM 範式的比特幣 Layer 2 網絡,憑藉其繼承自比特幣一層的安全性,以及大幅提升的可擴展性和可編程性,吸引了眾多資方的青睞。Bitlayer 非常重視鏈上生態的發展,舉辦了 Ready Player One 活動並豪擲 5000 萬美元作為激勵吸引項目方來生態上部署項目,湧現出了一大批不同賽道的優質項目,其中就包括 Bitlayer 上第一個原生的符文交易所 —— Nekoswap。

儘管符文在上線後的市場表現不及預期,其創始人 Casey 也因此發文自嘲,但這並不意味著符文生態缺乏發展潛力。事實上,符文在巔峰時期曾主導比特幣生態系統的交易和費用,佔據了多達 80% 的網絡活動,這充分證明了符文技術的潛力和受歡迎程度。而近期符文活躍度的下滑,更多地受到了整體市場下行的影響,比特幣價格下跌,山寨幣增長緩慢,導致了市場對新技術的情緒有所降溫。隨著市場情緒的回暖和比特幣價格的回升,符文生態能否迎來新一輪的增長紅利?Nekoswap 作為 Bitlayer 上首個原生的符文和代幣跨鏈交易所,是否能夠承接好符文和 Bitlayer 未來的流動性?本文旨在針對這兩個問題分享我們的觀點。

2 Runes 協議一覽

Runes 協議的出現

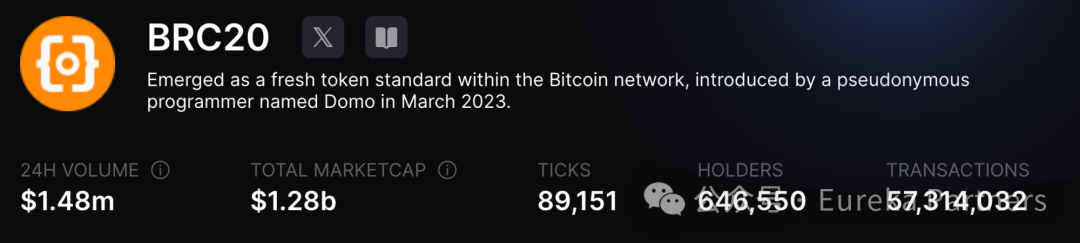

BRC-20 協議作為一場受 Ordinals 協議啟發的社會性實驗被髮布,截至撰文時 (5 月 21 號 ),已經形成了一個近 9w 個已發行資產,價值 $1.28B 的比特幣生態新資產市場。

但由於 BRC-20 設計之初的考慮不周,使其對比特幣主網產生了不小的壓力和資源浪費,留下了不少無用數據。這對於追求簡潔高效的 Cassy 來說,是不被接受的,因此 Cassy 於 2023/09/26 發佈了 Runes 協議即符文的構想。但因 Cassy 的重心一直在 Ordinals 協議的基礎設施建設上,故 Runes 協議一直到 2024/04/20 隨著比特幣減半的到來才正式發佈。

Runes 協議的特點

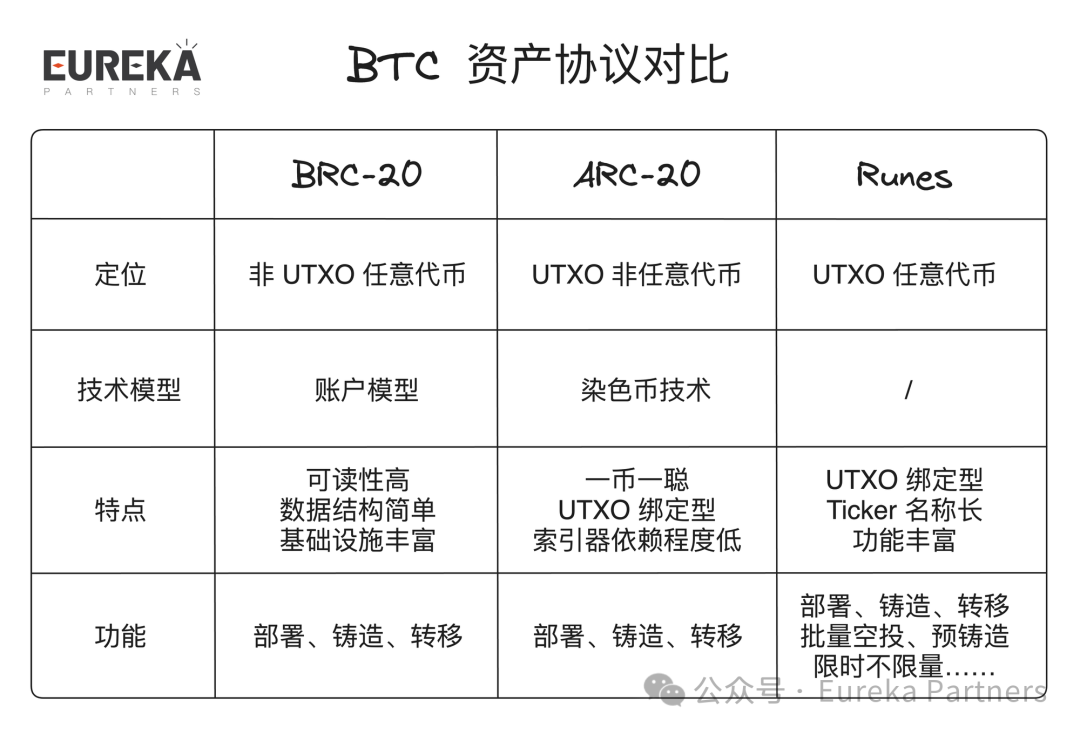

Runes 協議可以簡單理解為是 BRC-20 協議的升級版。其解決了 BRC-20 過度依賴中心化索引、發送過多鏈上無用數據的特點,且為資產的發行提供了更多便利和可客製化的功能,如項目方預鑄造、批量空投、靈活掛單、限時不限量鑄造等等。

這些改進使得 Runes 協議與 BRC-20 協議、ARC-20 協議形成了 BTC 生態資產三足鼎立的局面。

Runes 協議與其他 BTC 資產協議的區別如下圖所示👇🏻

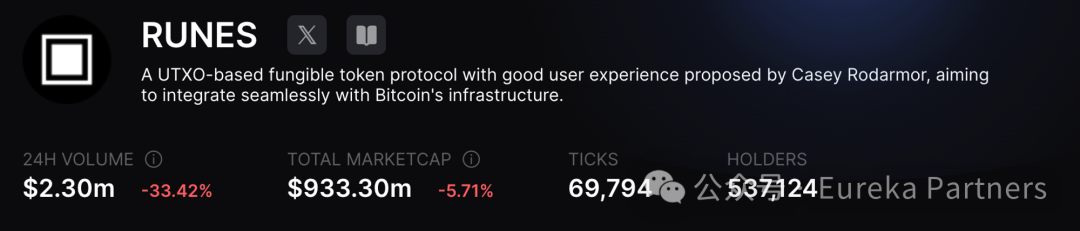

Runes 協議的現狀

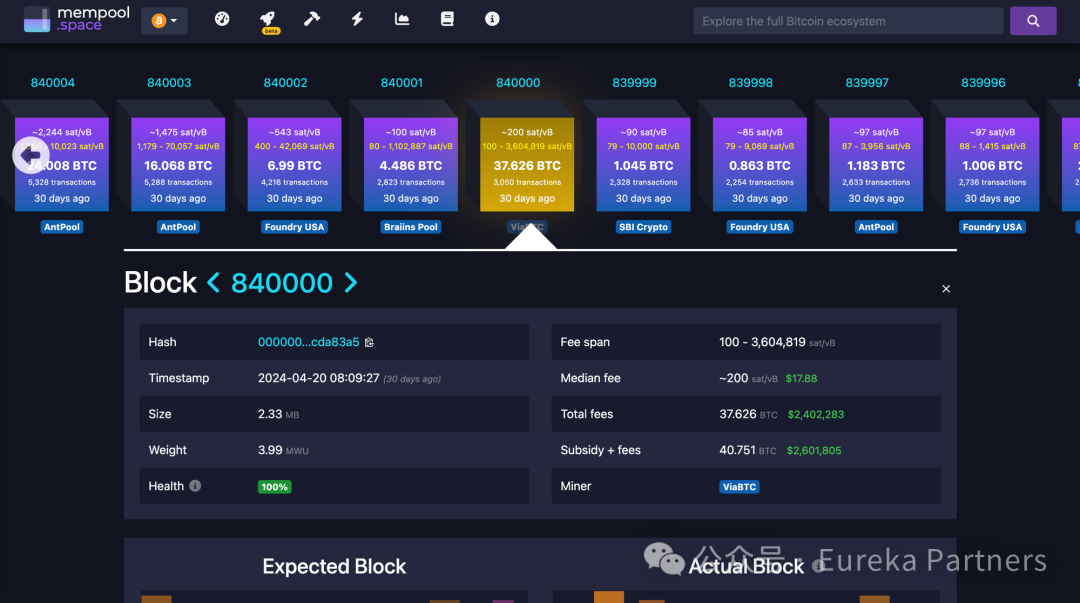

Runes 協議發佈之初,市場情緒極度 fomo,各大項目方都在爭搶 1-9 號符文的部署權,故我們可以看到 BTC 減半區塊中,gas 費最高達到了驚人的 3,604,819 sat/vB。截至撰文時 (5 月 21 號 ),Runes 當前市值接近 10 億美金,已發行資產數量接近 7w 個,這與 BRC-20 市場相比僅存在較小的差距。

在這麼短的時間內便達到了如此進展,加之目前符文市場仍未出現像 Ordi 之於 BRC-20,Atom 之於 ARC-20 一般的符文龍一。這都間接說明了符文協議仍存在許多潛在機會,市場用戶仍然看好符文協議。

與此同時,我們能看到雖然近期整個比特幣生態市場比較低迷,但符文市場仍然有利好消息不斷出現。

一是 Kraken 和幣安近期均發佈了關於符文的研究報告。Kraken 甚至有暗示符文將在他們的交易平臺上市。

二是當前比特幣生態中缺乏如 USDT、USDC 等穩定幣的存在,而符文的出現,恰好可以填補這方面的空白。即在比特幣上以符文形式推出 USDC 或 USDT。Circle/Tether 可以預挖數萬億個 Runes 代幣,並按需發行 / 兌換它們。目前比特幣生態對穩定幣的需求較低,但隨著比特幣 AMM、借貸等 dApp 改善用戶體驗,這一需求將會增加。

3 符文碎片化的意義在哪?

符文碎片化泛指將以一系列措施提高符文流通量的方案,解決的核心需求是標的求大於供問題。在圈內 2 年以上的讀者肯定對這些不陌生,這也是前幾年 NFT 遇到的敘事。在此筆者稱之為敘事,而不是需求,其核心原因在於——標的的首要需求不一。

經歷過前幾年的 NFT 浪潮的朋友們能意識到,當時 NFT 門檻居高不下,對於很多新人的准入門檻相當高,因此不少人提出通過碎片化方案解決門檻的問題,但是當推出了方案,卻有不少 NFT 項目面臨雨聲大,雷聲小。一切聽起來合理的方案為什麼面臨 PMF 問題?

讓我們先跳出來看整個碎片化概念,其實這個概念可以泛指一切降低門檻的方案。比如,在以太坊中的 PoS 機制,我們也可以通過碎片化理解,目前許多的聯合挖礦、LSD 都是通過降低用戶參與門檻以提高籌碼分散程度,根據 Dune 上的數據,目前已經達到了 27% 的質押率,這個質押比例我們可以通過 push、pull 因素去拆解:

-

push 因素:用戶追求穩定長期的「無風險」收益;以太坊的去中心化政治需求

-

pull 因素:通過 LSD 參與更多 Defi 樂高;維護網絡安全

我們可以從中明顯發現無論是 push、pull 因素,以太坊的「需求」都十分重要,這也意味著產品的底層邏輯是否需要「碎片化」。

那麼我們再來看一個常規的 NFT,項目方 A 宣稱這個 NFT 由某知名畫家、藝術家繪畫,持有該 NFT 可以獲得一些社區權益。那麼當面臨碎片化方案時,我們可以這麼理解:

-

push 因素:享受社區權益、身份象徵

-

pull 因素:交易者需要更好的價格發現機制;新人參與門檻高

這次我們可以發現對於項目本身,碎片化其實是一個增值業務,卻不是核心需求,更沒有需要讓「更多人」進場的需求。

那麼從以上推論,我們可以發現標的的首要需求不一會對碎片化方案價值有一個定奪。迴歸到符文場景,符文現在需要碎片化方案嗎?

需要明確的是,在 BTC 上是難以原生實現符文的碎片化方案的,除非通過另一種代幣協議,並依賴於索引器執行狀態,因此可預見碎片化方案出現在 Layer2。

Runes 協議拆解:

-

push 因素:交易者需要更好的價格發現機制;新人參與門檻高

-

pull 因素:Layer1 交易費昂貴、效率也慢。

理論上可以參考 ETH PoS 敘事,將符文碎片化描述成「去中心化」追求以加強符文碎片化需求。

跟上述 NFT 最本質的差別在於標的的底層需求不一樣,NFT 在於提供「身份」,符文在於「收益」本身,因此,符文接下來的發展路徑可能是碎片化方案,那麼如何進行碎片化只是方案取捨的區別。

4 Nekoswap

去中心化符文和代幣跨鏈交易所

為了解決上述符文存在的問題,Nekoswap 在 Bitlayer 上推出了上首個原生去中心化符文和代幣跨鏈交易所。下述是項目細節:

業務

業務側可以分為兩類:BTC 衍生資產業務、ERC20 業務

1. BTC 衍生資產業務

Nekoswap 將提供原生符文(Neko sats)、符文碎片化方案(Rneko)和 BTC 衍生資產交易所(Sats Marketplace)

-

Neko sats:Nekoswap 上的第一個效用型符文資產,並通過 $Rneko (ERC-20) 進行映射以提高符文的流動性,如果技術時間成本較高的話也會採用其他方式實現權益變現。$Rneko 將在未來可以解鎖 $Neko (Nekoswap 原生代幣)。Neko sats 會進行 Fair launch,除了項目方持有 2% 的 $RNeko,其他所有代幣都會被空投(忠誠用戶、特定 NFT 持有者)或者加入流動性池。

-

Sats Marketplace:用戶可以在 Layer2 鑄造 BTC 衍生資產,比如符文、BRC-20、ARC-20,並支持用 ETH、BTC、BRC-20 等代幣交易。

參考 Unicross 的實現方式:用戶在鑄造完 BTC 衍生資產後會獲得 stToken(衍生資產的映射版本),而 Layer1 的資產會被以多籤地址管理,多籤人包括 Unicross,Layer2 官方,其他重要的 Builders。

2. ERC20 業務

Nekoswap 符合常規 DEX 業務標準,他們提供了 Swap、LPing/Farming、IFO 的業務。

-

Swap:支持用戶 ERC20 代幣對交易。執行交易的用戶需要支付 0.3% 的手續費,當中 0.02% 收入支付給流動性提供者,0.15% 收益給國庫,0.08% 用於回購 & 焚燬 $Neko,0.05% 收益給 Neko Rune 持有人。

-

LPing/Farming:流動性提供者的 LP token 可以進一步質押以獲得原生代幣的挖礦收益。

-

IFO:用戶可以參與早期項目的 public sales,目前具體參與方式沒有細說,但是可以預計 Nekoswap 的參與門檻不會太高。

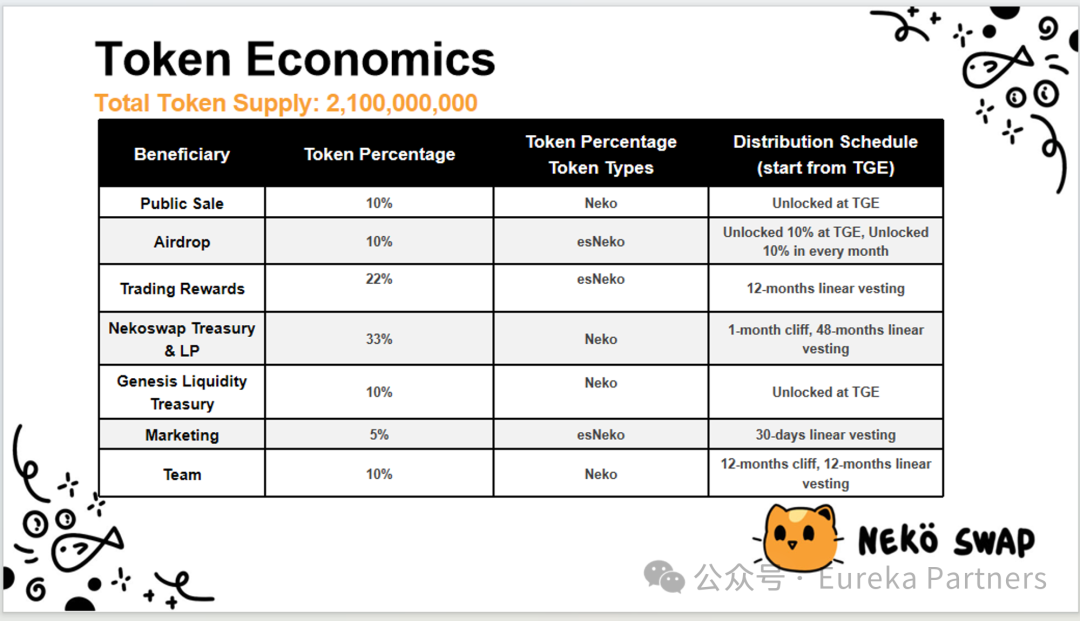

代幣模型

Nekoswap 一共有三類資產:$Neko,$Rneko,Neko sats

1.$Neko

代幣總流通量為 2,100,000,000 枚,其中:

-

公售 - 10%,TGE 流通量 100%,即 210,000,000

-

空投 - 10%,TGE 流通量 10%,即 21,000,000

-

交易獎勵 - 22%,TGE 流通量不納入計算

-

國庫和 LP 流動性池 - 33%,TGE 流通量不納入計算

-

創世流動性國庫 - 10%,TGE 流通量 100%,即 210,000,000

-

市場營銷 - 5%,TGE 流通量不納入計算

-

團隊 - 10%,TGE 流通量 0%

TGE 總流通量為 441,000,000,佔總流動性 21%

2. $Rneko

-

37% airdrop 給到完成特定任務的用戶(目前還沒有更多信息)

-

37% 用來組 LP

-

24% 用以空投給特定 NFT 持有人:目前 Bitlayer 頭盔持有者, Merlin penguins 持有者, 以及 bitSmiley 的 pre season 用戶可以各獲得 500 $Rneko 代幣空投.

-

2% 留作市場宣傳

值得注意的是 4200 $Rneko 等價於 1 Neko Rune。至於官方如何實現符文 Layer2 碎片化,目前沒有更多信息,相關方案可參考上述業務 Unicross 描述。

Neko Rune 是 Neko sats。

另外,$Rneko 會在未來置換成 $Neko。按照總髮行量來看,如果 $Neko 空投部分所有都以 $Rneko 發行,那麼匯率將是 10 Neko : 1 Rneko。

3. Neko sats

Neko sats 目前沒有細緻內容,但是根據 $Rneko 計算,將會發行 5000 個符文,這些符文持有者可以享有 0.05% 平臺交易手續費收益。

細心的讀者可以發現 Neko sats 的敘事方向可以一定程度上參考以太坊 PoS,即提供了:

-

push 因素:Fair launch(對應去中心化的政治需求);更多權益分成(對應 PoS 收益)

-

pull 因素:通過 FT / 碎片參與更多 Defi 樂高(對應 LSD)

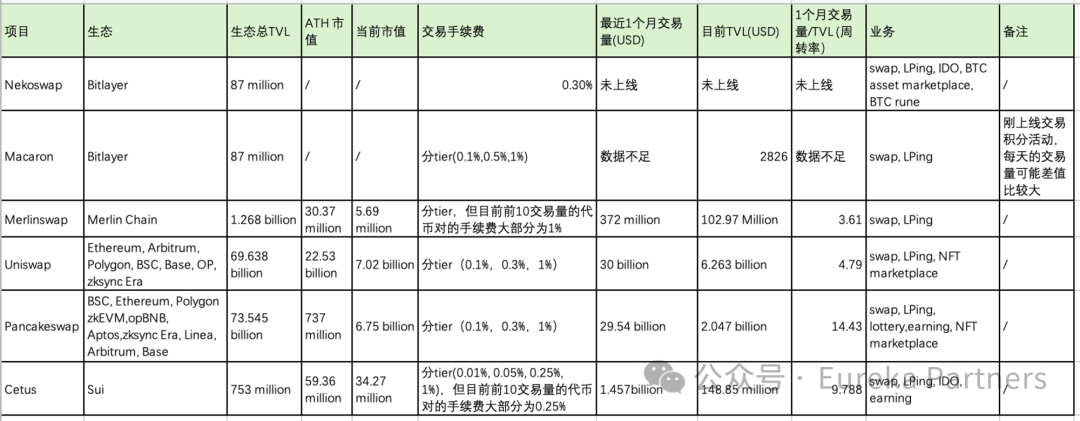

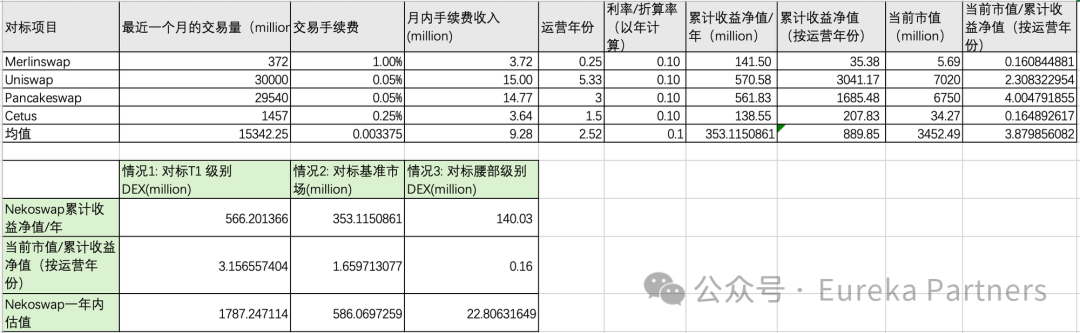

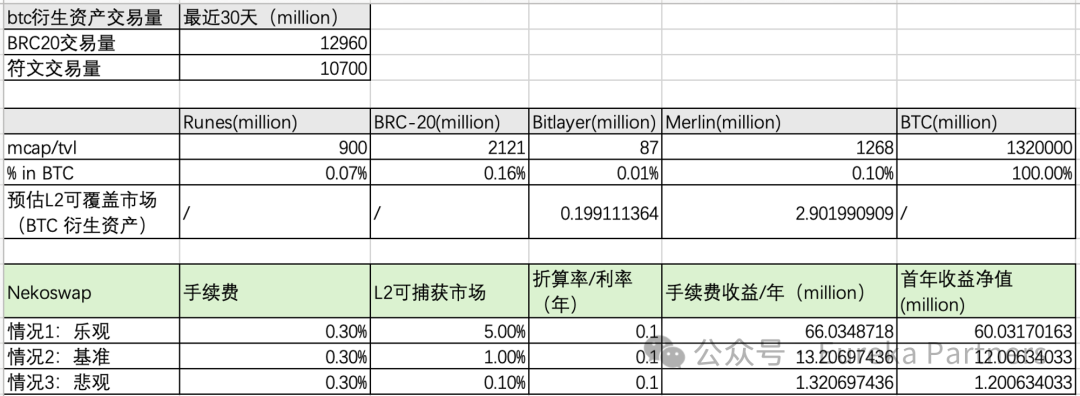

競對分析

數據截止至 5 月 21 號

估值預測

根據上述競對內容,我們可以根據三個方式進行估值:

數據截止至 5 月 21 號

1. ATH 方式:根據當前加密市場市值 / 對標項目 ATH 市值所對應的加密市場市值以計算出宏觀因子,該因子可用於評估當 Nekoswap 對標某項目的時候的預期估值以及 TGE 價格。

2. ERC20 業務現金流預測:通過估算 trading fee 收益以計算估值。

3. BTC 衍生資產現金流預測:通過評估潛在交易額以計算估值。

因為 Nekoswap 的定位在 Layer2 的 BTC 衍生資產交易平臺,所以筆者認為評估當前的 BTC Layer2 的潛力對 Nekoswap 估值很重要。

路線圖

-

2024 年 Q1 - 團隊組建

-

2024 年 Q2 - 網站構建

-

發佈 Bitlayer 資產—— $RNeko

-

社區建設和發展

-

2024 年 Q3 - Neko V2 DEX 主網上線

-

TGE,空投

-

開始符文的質押和實驗性分紅

-

2024 年 Q4 - 開始符文交易測試和功能發佈

-

發佈符文交易功能

-

去中心化自治組織 (DAO) 社區的建立,全面規範化

近況

在 Bitlayer 的 Ready Player One 活動中,截止 5 月 10 號,Nekoswap 在 Bitlayer Dapp Leaderboard 上排名第 4。

在推特中,Nekoswap 也官宣了與 @pumpad_io、@Pika_Web3、@SatoshiBEVM 等多個項目的合作。

評估

-

業務:主營業務上與現在常規的 DEX 相似,但是產品引入了符文碎片化方案並且提供了 Layer2 的 BTC 衍生資產交易平臺,有望通過先發優勢捕獲市場信號。基於本年下半年的減半預期、BTC 上漲預期以及 Bitlayer 生態助力,該敘事相對來說是充滿期待的。

-

競對分析&估值:與常規的 DEX 在業務側明顯差別在於提供了 BTC 衍生品交易市場,但目前 BTC 生態的 DEX 的週轉率(交易量 /TVL)明顯出現放緩,一定程度上受大盤限制,有可能上線後市場預期不與實際表現相符,可以參考 Macaron 當前的交易量。另外,基於上述三種估值方式,大概合理的首年估值在 10-30 million。

-

近況:之前在 Bitlayer 的 Ready Player One 活動中獲得第四名,一定程度上意味著用戶對他們的期待。但是鑑於 Macaron 先前表現,對於產品 Q3 正式推出後的表現還要有所保留。在文章撰寫同日,Bitlayer 推出了另一期活動,這次評估的是業務水平,比如 TVL、交易量等。第一期在 5 月 23 日 - 6 月 23 日進行,第二期在 6 月 - 8 月進行。根據 Nekoswap 團隊當前路線圖來看,只能參與第二期,這意味著我們能夠觀察第一期具體用戶對 BTC Layer2 交互量以評估後續 Nekoswap 業務表現。

6 總結與評價

儘管近期受到市場下行的影響,符文的活躍度有所下滑,但我們認為其發展潛力仍然值得市場期待。我們已經看到了傳統交易所對符文生態關注甚至佈局的信號。另外把符文作為穩定幣的載體更是具有十足的想象空間。因此待市場回暖,我們認為符文有望乘上下一波比特幣生態的東風再度起飛。另外,通過對符文市場碎片化方案的需求拆解,我們看到符文未來發展需要此類型的方案,以滿足資產的底層需求。

而 Nekoswap 作為 Bitlayer 上首個原生的符文和代幣跨鏈交易所正是在致力於解決上述問題,。Nekoswap 推出的創新的符文碎片化方案能夠降低用戶參與門檻從而提高符文的流動性。同時 Sats Marketplace 能夠支持用戶鑄造和交易 BTC 衍生資產,進一步豐富了比特幣生態的資產類型。此外,Nekoswap 在 ERC20 業務方面的 Swap、LPing/Farming 和 IFO 等常規 DEX 功能,不僅能夠為用戶提供現有 DEX 絲滑的交易體驗,也為項目本身的營收築牢了地基。

Eureka Partners 作為 Nekoswap 的早期投資人,我們相信隨著比特幣生態流動性的改善,Nekoswap 將成為符文生態和 Bitlayer 生態中的重要一員。我們也期待看到 Nekoswap 的發展,見證它對符文生態和整個比特幣世界帶來的積極影響。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News