比特幣現貨 ETF 推出三個月,全面解析其發展現狀及未來影響

TechFlow Selected深潮精選

比特幣現貨 ETF 推出三個月,全面解析其發展現狀及未來影響

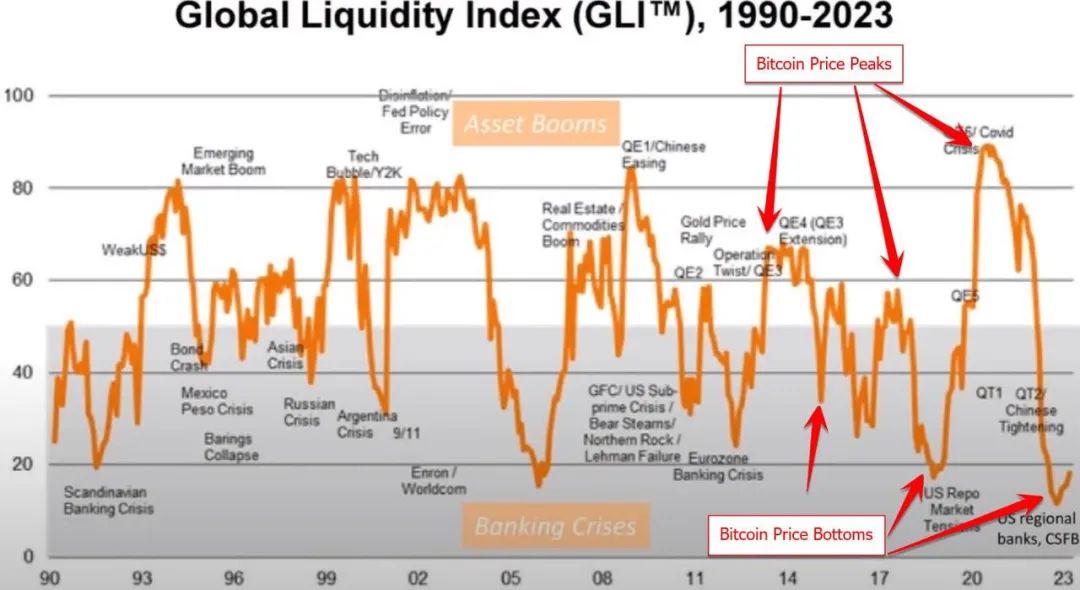

比特幣的這一波牛市與全球流動性週期以及比特幣減半週期保持一致。

撰文:RockFlow

劃重點

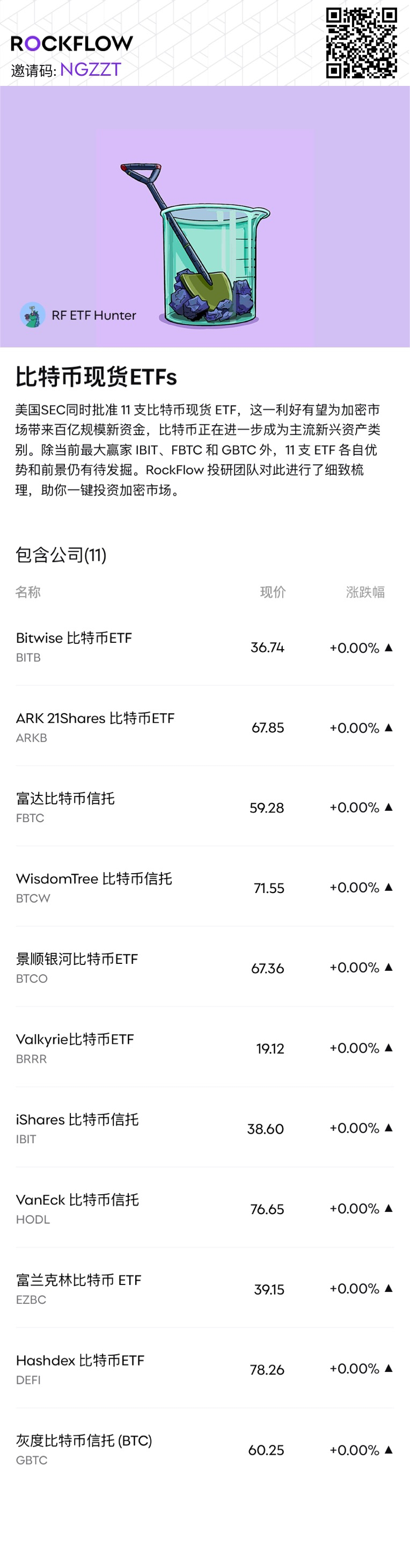

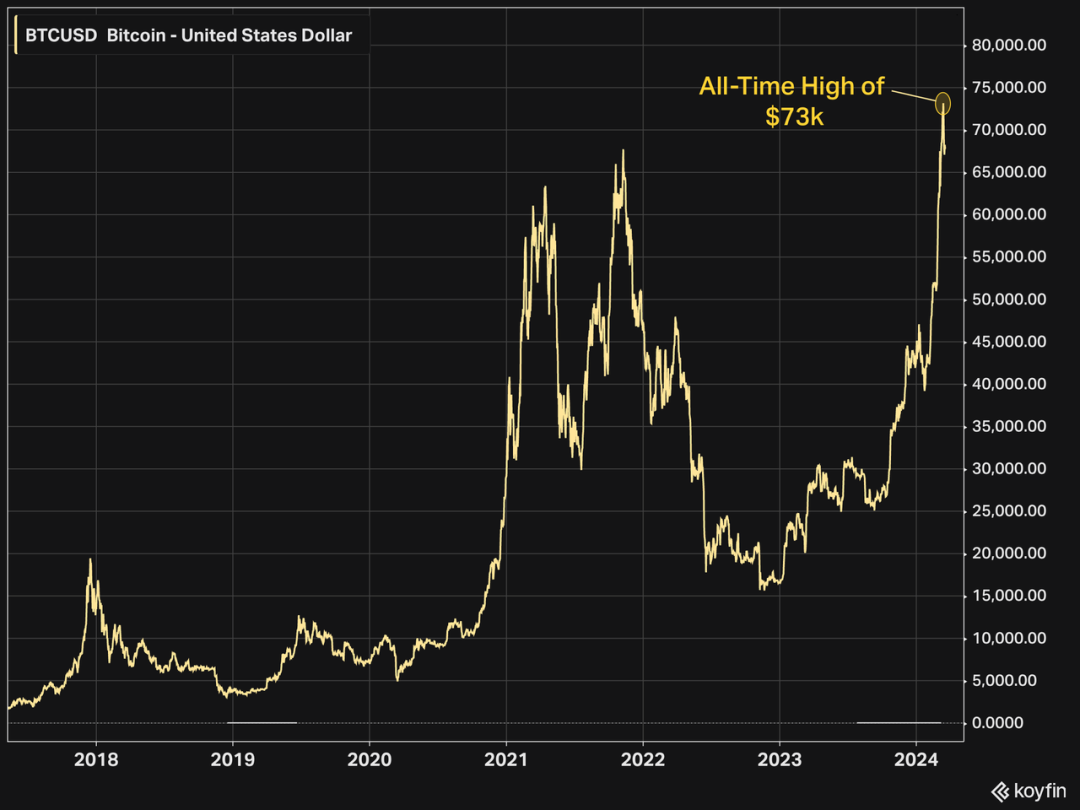

① 比特幣現貨 ETF 問世三個月帶來數百億美元傳統資金湧入,有效助力比特幣價格創下 73000 美元的歷史新高。

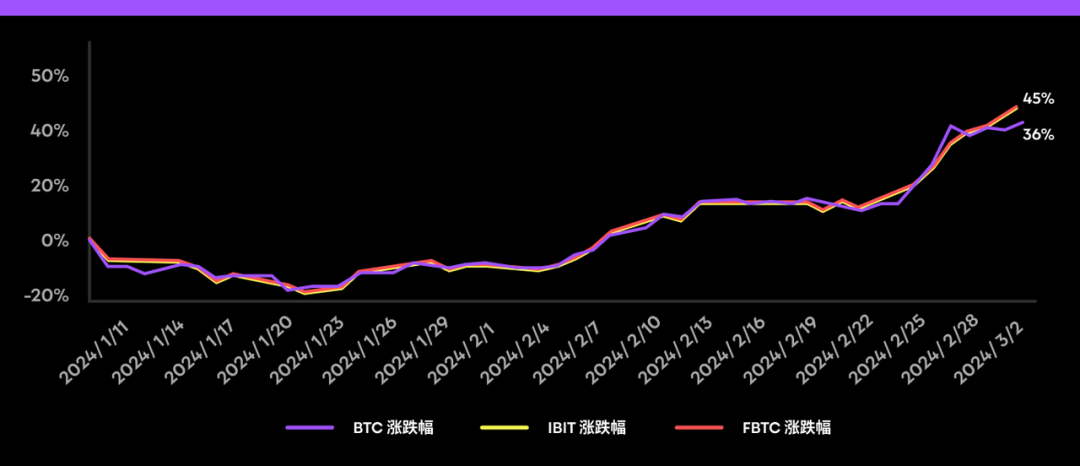

② 比特幣現貨 ETF 的價格牢牢追隨比特幣本身。推出三個月時間,貝萊德 IBIT 和富達 FBTC 實現近 45% 的回報(其他規模較小的 ETF 也基本追平此收益)。

③ 比特幣的這一波牛市與全球流動性週期以及比特幣減半週期保持一致。現貨 ETF 的通過意味著加密行業正進入「轉折點」階段——它將與傳統金融系統更加融合。

2024 年是比特幣成為主流的一年。

1 月,美國 SEC 批准了以貝萊德為代表的數十家發行商的比特幣現貨 ETF。許多人認為這是比特幣這一新興資產類別的成熟時刻。比特幣正式登陸華爾街。

貝萊德的 IBIT 迅速成為領頭羊。它在短短 7 周內達到 100 億美元規模創下了新的記錄。此前這一紀錄屬於 SPDR 的黃金 ETF——GLD,該 ETF 用時 27 個月。不到三個月,IBIT 規模接近 180 億美元,並且第二名——富達的 FBTC 也已突破 100 億美元關口。

本文將深入回顧比特幣現貨 ETF 推出三個月以來,市場的諸多熱情與期待。作為一類新興的產品類別,投資者為何如此青睞?它的發展現狀如何?對比特幣價格產生了何種影響?

另外,掃描下圖二維碼,即可一鍵追蹤比特幣現貨 ETF 最新動態:

1. 比特幣 ETF 的優越性

從結果上說,比特幣現貨 ETF 完全達成了追隨比特幣價格波動的效果。從 1 月 11 日推出以來,約三個月時間,貝萊德 IBIT 和富達 FBTC 實現近 45% 的回報(其他規模較小的 ETF 也基本追平此收益)。

投資者非常關心的一個問題是,為何通過 ETF 購買比特幣,而不是通過 Coinbase 等直接擁有比特幣?

RockFlow 投研團隊總結了比特幣現貨 ETF 的五個優勢:

1)低成本:

相較於通過加密平臺購買比特幣,買比特幣 ETF 成本更低。股票交易降低了加密交易以及出入金的手續費和摩擦。而且很多家比特幣 ETF 現在免手續費,美股佣金很低可以忽略不計。

2)安全性:

相比於自己購買並存儲比特幣,比特幣現貨 ETF 的安全性更有保障。如果資產受損,比特幣託管人將依據商業保險為投資者理賠。以貝萊德 IBIT 為例,其招股說明書中寫道:

「直接投資比特幣需要自行決定存儲方式(加密錢包或加密交易所),這使得投資者承擔一定風險(如私鑰被盜或丟失等)。持有比特幣現貨 ETF 則不同,投資者無需承擔管理風險,這將由 ETF 託管人負責。」

3)便利性:

ETF 可以減輕多平臺開戶的麻煩以及稅務報告的複雜性。對大多數普通人來說,通過購買股票的同一家券商購買比特幣要比去加密平臺購買方便很多。

4)合規性:

比特幣本身可能並不符合部分專業投資機構或顧問的客戶的需求。在現貨 ETF 出現之前,比特幣期貨 ETF 曾經是一個可選項。但顯然,現貨 ETF 受眾更廣,而且其監管合規性帶來了額外的安全性。

5)多樣性:

雖然比特幣現貨 ETF 目前僅提供單一資產(比特幣)的風險敞口,但可以想象,未來這些基金有望提供多樣的投資類別。這種多元化可能會進一步擴大其吸引力。

比特幣現貨 ETF 提供了更便宜、安全、更合規、簡單的投資途徑。與此同時,伴隨更多傳統機構將其納入資產配置類別以及面向用戶推出,我們還將看到更多新資金的到來。

2. 比特幣 ETF 如何影響比特幣本身?

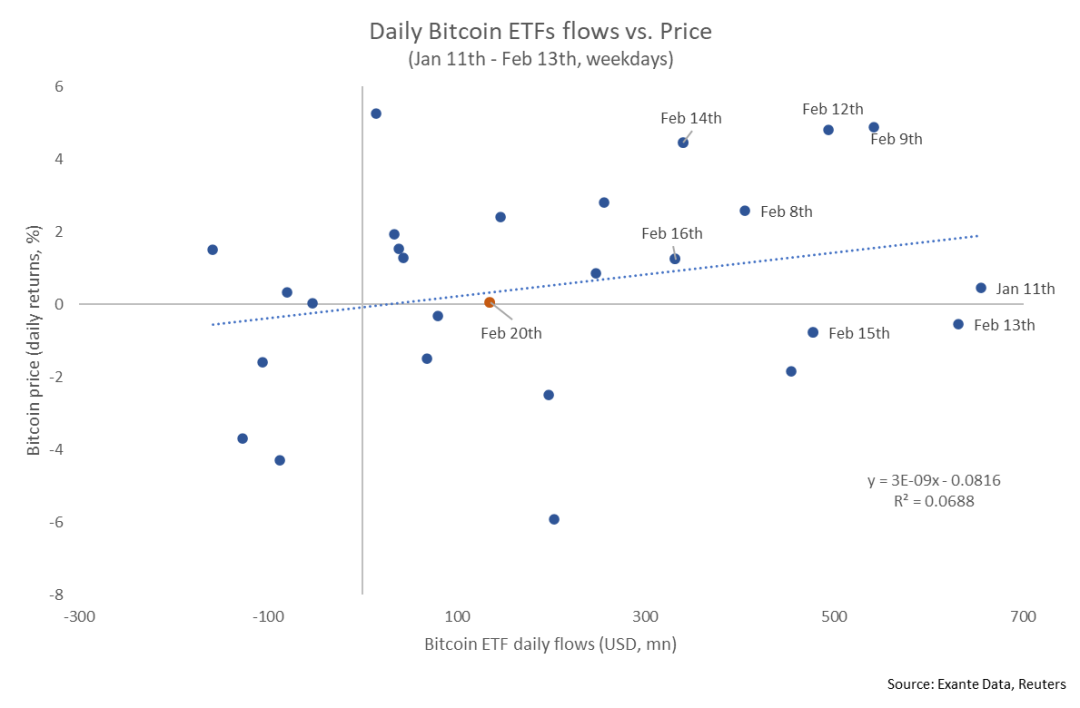

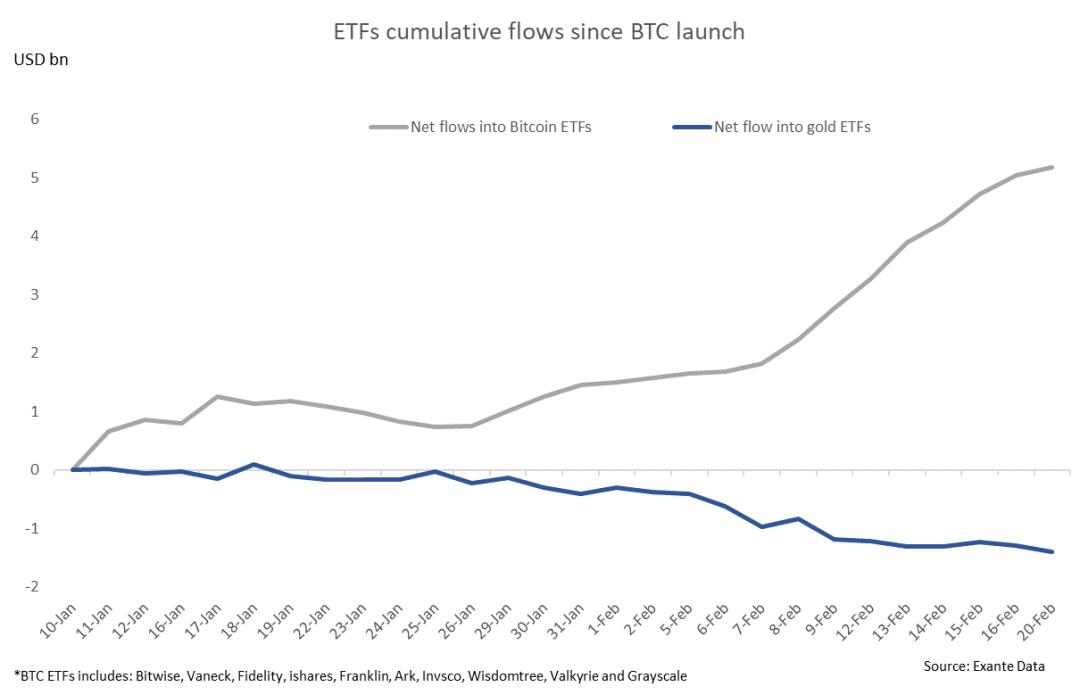

下圖顯示了比特幣 ETF 資金流入和比特幣價格之間的相關性。在推出後的十天左右(1 月 11 日至 23 日),比特幣價格下跌 15%,在一定程度上打擊了資金流入的積極性。但在接下來三週內,比特幣價格上漲 30% 左右,並帶動了大量資金湧入加密市場。

如上文所述,推出三個月,貝萊德 IBIT 和富達 FBTC 的規模分別來到 180 和 100 億美元。比特幣現貨 ETF 的總規模已經佔比特幣當前總供應量的 4% 以上。我們相信,場外資金的大量湧入,在維持比特幣買盤和應對長期持有者獲利了結的賣方壓力方面發揮了重要作用。

與此同時,比特幣價格也因數百億美元傳統資金的湧入而創下 73000 美元的歷史新高——這是繼 2017 年 19450 美元、2021 年 4 月 63400 美元和 2021 年 11 月 67700 美元之後,比特幣所到達的第四個歷史新高。

來看另一個數字,美國 VC 在 2023 年籌集的資金規模約 670 億美元。照此節奏,僅貝萊德 IBIT(只是現有的 11 支比特幣現貨 ETF 之一)今年的規模就有望追平去年所有美國風投的融資總額。

另外,根據 The Block 的數據,3 月比特幣現貨 ETF 交易量增長了近兩倍,達到 1110 億美元,而 2 月份是 420 億美元。

2 月是該產品自 1 月 11 日推出以來的第一個完整交易月份,3 月的交易量增長凸顯了人們對新金融工具的興趣不斷上升,規模是 2 月和 1 月之和的兩倍多。那麼,4 月交易量會有多大?值得期待。

3. 比特幣 ETF 蠶食黃金 ETF 規模?

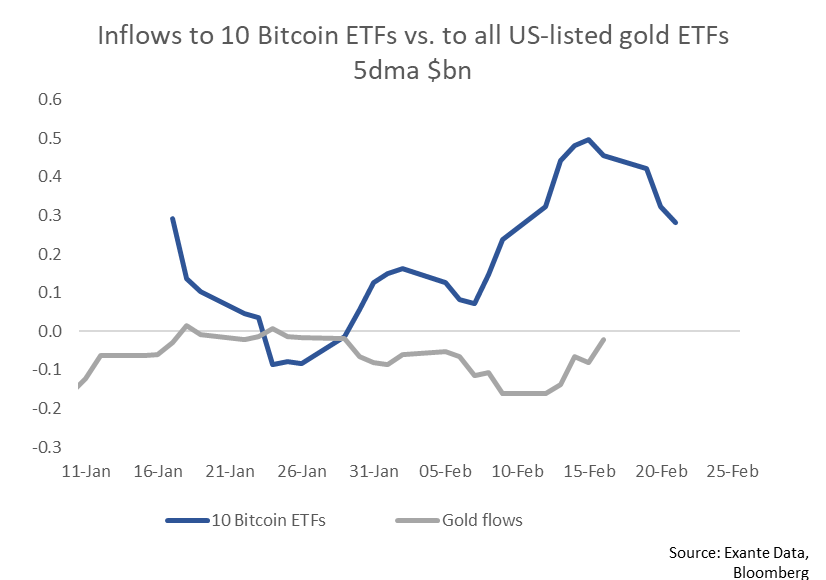

對抗通脹的傳統工具是黃金,後來則有了比特幣這一「數字黃金」的新選項。過去一段時間,伴隨比特幣本身價格攀升,黃金的價格也屢創新高。有投資者疑惑,這二者是否可能會產生競爭?

對比規模最大的黃金 ETF ——GLD 近期數據可以看到,自比特幣 ETF 推出,黃金 ETF 的資金流入轉為負數,這意味著比特幣 ETF 可能的確分流了一部分原本打算投入黃金 ETF 的資金。

與此同時,伴隨著 2 月下半月比特幣 ETF 資金流入的減少,黃金 ETF 的資金流出也在同步減少。這表明分流現象短期內得到一定程度的緩解。

但總的來說,二者都因其抗通脹特性成為當前全球通脹環境下的理想資產配置類別,因此有長期受益的潛力。

4. ETF 之外,比特幣的價格驅動力

我們可以看到,比特幣的這一波牛市與全球流動性週期以及比特幣減半週期保持一致。

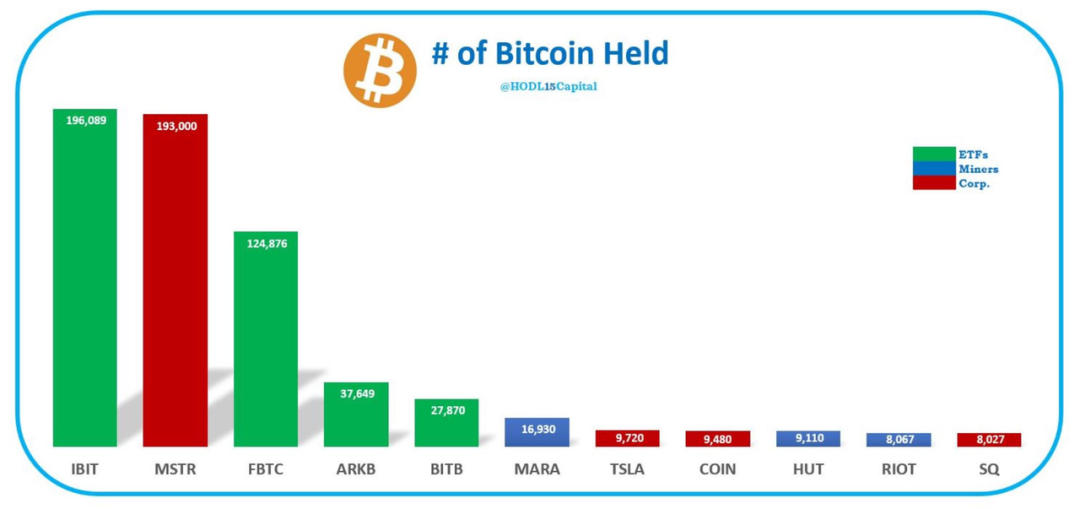

此外,部分公司的頻頻出手也再次體現了商業機構對比特幣的興趣。MicroStrategy 在 2 月 26 日至 3 月 10 日期間花費 8.217 億美元購買約 12000 枚比特幣,將其比特幣總持有量增加到 205000 枚,非常接近貝萊德 IBIT 的比特幣當前持有量。

2 個周後的比特幣第四次減半,也有望增強市場對比特幣的關注和熱情。從歷史上看,減半會加劇比特幣價格的波動性並最終導致價格上漲。

我們相信,以比特幣為代表的加密行業和此前無數次的創新週期一樣,隨著行業成熟,從投機和基於敘事的投資將逐步轉向基於價值和基本面的投資。而比特幣現貨 ETF 的通過意味著加密行業正進入「轉折點」階段——它將與傳統金融系統更加融合。

另外,RockFlow 也上線了灰度旗下多支管理加密資產的信託基金。它通過合規的基金運作方式,來為機構投資者和高淨值投資人服務。除了著名的比特幣信託基金 GBTC 外,還有針對 ETH、SOL、LINK、LPT 等加密貨幣的信託基金,以及包含主流幣種的複合型加密信託基金:

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News