深入 Native Lend:資本效率與收益最大化兼得, DeFi 供給側改革的引領者

TechFlow Selected深潮精選

深入 Native Lend:資本效率與收益最大化兼得, DeFi 供給側改革的引領者

Native Lend 想做的,是用更高效的資金使用效率和更小的點差,通過直接將買家和賣家相互聯繫起來,實現更好的定價。

作者:深潮 TechFlow

當前的加密市場,熱點頻出,鏈上交易需求頻繁。

L1/L2競相登場,搶奪流動性和注意力,不同生態內的 AI 和 MEME 板塊此起彼伏就是最好的例證。

但相比之下,DeFi 賽道顯得有些掉隊。

缺乏範式創新,使得這個曾經加密世界的支柱,逐漸陷入用戶增長和體驗的停滯:

百鏈齊放也意味著流動性碎片化,鏈上DeFi仍未形成“一個Hub,走遍全鏈”的跨鏈聚合交易體驗;

鏈上交易者深受MEV和報價不佳的困擾,擔憂交易成本;LP 們則陷入越提供流動性越虧錢的怪圈...

體驗不佳,收益不好,自然需求不暢。

而與任何的經濟問題類似,需求不暢,往往是供給端出了問題 --- DeFi 的命脈,在流動性供給。

我們迫切需要一種更好的做市機制,使得流動性供給側的資本有更好的利用效率,才能從根本上使交易者獲得更好的報價和流動性環境,LP才能獲得更多的收益。

當前已經有項目發現了這一關鍵痛點,Native Lend 正是進行“DeFi供給側改革”的先行者。

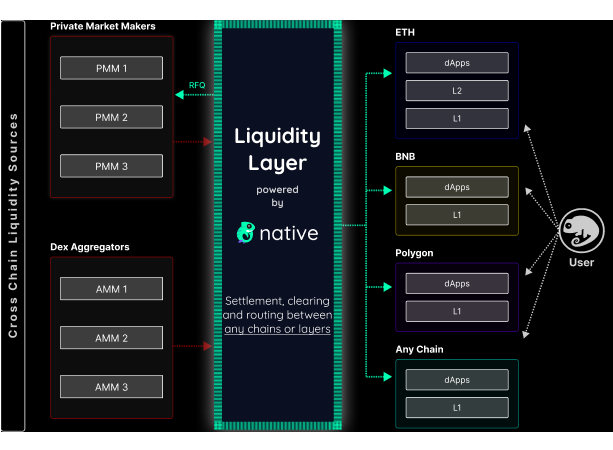

在跨鏈聚合交易基礎上,引入私人做市商和基於信貸額度的交易機制,開創了流動性提供者和做市商合作的新範式,源頭上盤活做市商的做市空間和效率,還能保證LP的資金安全,提高其收益。

但普通用戶很難感受和理解到這種供給端的優化,卻能因此受益。

也正因為Native Lend這種不易被察覺的產品特性,本期內容我們將以通俗科普的方式,指出當前DeFi市場的缺失,揭開該產品是如何填補這片空白的,以及對Native Lend的價值和潛力進行分析。

AMM,久病未愈

當前 DeFi 的問題,究竟在哪?

為什麼交易者往往拿不到更好的報價和更低的交易成本?為什麼當LP做市總是會陷入虧錢困境?

作為 DeFi 基石的自動做市商(AMM)機制,或許是病因的關鍵。

AMM 機制被廣泛採用,在提供去中心化、無需許可和連續流動性方面發揮了重要作用;但有功不意味著無過:

當交易者與AMM池進行交易時,在流動性較低或交易量突然增大時容易導致高滑點。同時交易訂單多是公共的,交易可以在池子中等待執行,這期間可能被前置交易或者通過其他手段利用,導致MEV問題造成交易成本上升;

對提供流動性的LP(Liquid Provider)來說,賺錢效率過低,AMM機制下資金被靜態分配在整個價格曲線上,利用效率不佳;

同時他們虧錢的概率高,很大程度源自於無常損失這一AMM帶來的頑疾。

AMM池資產價格顯著變化時,無常損失產生,提供LP最後取回的錢甚至還不如什麼也不做。

早前一份法國奧爾良大學研究顯示,無常損失在Uniswap等其他AMM中始終是永久性的,即使再樂觀,也會削減同等策略本可以獲得的收益。

那麼我們在DeFi世界裡到底缺什麼?

比單純AMM更好的流動性供給和整合機制,讓交易者能獲得更好的報價和更低交易成本,讓LP的資金利用效率更大,收益更多。

瞭解這一點後,就很容易理解 Native Lend 這個產品的思路。

簡單來說,Native Lend 在嘗試用私人做市商(PMM)和報價請求模式,來解決AMM的病症。

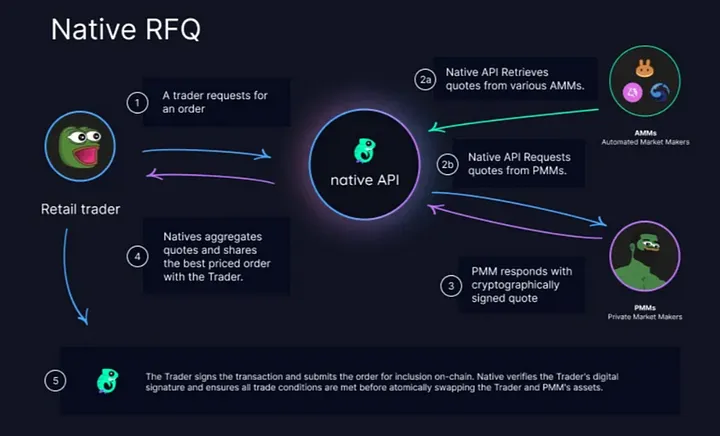

所謂私人做市商模式,即用戶向某些做市商實體請求報價,而不是通過AMM的合約程序設計提供報價,根據市場條件動態調整定價和資金分配。

在這種模式下,交易者可以直接向做市商請求特定交易的報價,然後選擇接受或拒絕這個報價,也就是前面提到的“報價請求(RFQ)”模式。

用PMM和報價請求模式,直觀的好處在哪?

-

無MEV:做市商提供的固定報價直接與交易者成交,報價不基於鏈上狀態和結算,在鏈下已經定下了價格。因此報價沒有不確定性和滑點,從而降低了MEV的機會。

-

更好的報價:交易者從做市商請求報價時,做市商提供一個固定的價格,而不受之後市場波動的影響。這種方式與AMM模型中的價格變動(由交易大小和池內資產比率決定)不同,RFQ為交易者提供了價格確定性。

-

解決無常損失頑疾:PMM通過使用外部市場數據和內部策略來動態調整其提供的買賣價格,而不是靠固定公式。這意味著PMM可以更有效地管理庫存風險,並防止由於市場波動而造成的潛在損失。

與傳統的 AMM 模型相比,Native Lend 想做的,是用更高效的資金使用效率和更小的點差,通過直接將買家和賣家相互聯繫起來,實現更好的定價。

這個大思路看上去不錯,但具體要怎麼執行?

怎麼在保證LP利益下,最大化PMM的做市效率,讓這個模式能跑的更順暢?

可編程流動性層,對症下藥

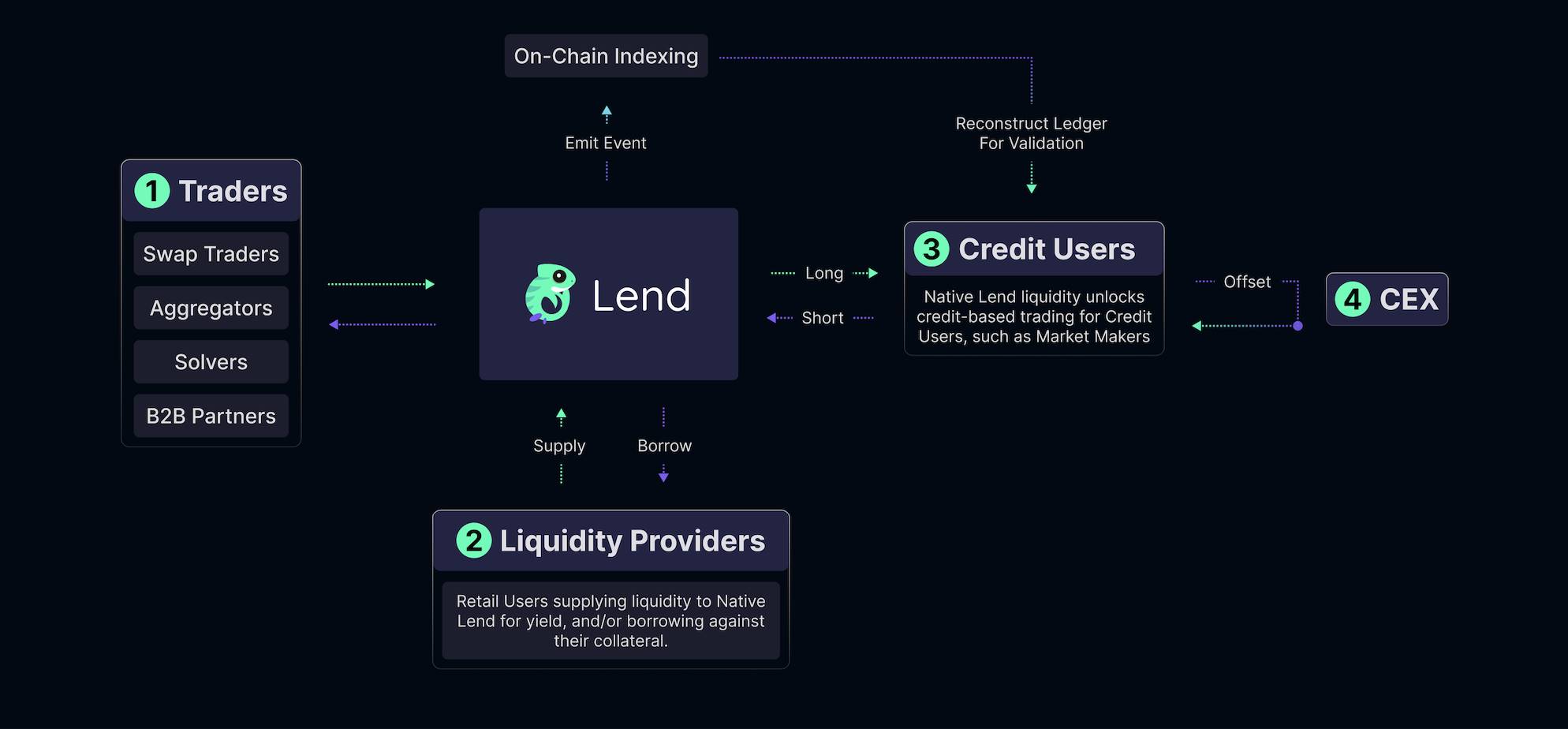

Native Lend 的具體答案是,提供一個“可編程的流動性層“,形成LP和PMM合作的新範式。

先別急著理解“可編程流動性”這個費解的概念,讓我們從DeFi參與者們最原始的需求說起。

如果你是流動性提供者或者做市商,你最期待什麼?

顯然 LP 存入流動性池中的資產,等待著被最大化利用;而 PMM 做市商總是希望有更多的資金可用於被做市。

兩種渴望裡,藏著一種合作的可能。

Native Lend 開創性的做了一種“基於信貸額度”的設計,做市商可以基於自己的抵押資產,按照一定的信貸額度(Credit),利用槓桿借出LP在池中提供的資金進行做市,提高自己可做市的範圍和資金利用效率。

如果你還是無法理解,不妨想象現實生活中最常見的例子 --- 銀行存貸款。

你向銀行存入一筆資金,有人正需要一筆資金;銀行必然會要求此人以某種抵押為依據,批給他一定的信貸額度,從而借出你存的錢來幫助他辦事。

Native Lend 的設計也是如此,本質上是做市商上槓杆來儘可能借出LP的資金去做市,以提高DeFi的資金利用效率。

更值得一提的是,做市商無需考慮自己抵押的資產究竟存在哪條鏈了,以抵押資產多寡作為可授信額度高低的依據;等於同一套抵押資產,即可觸達所有支持鏈上的流動性池,運用池中的資產進行做市,拓展做市空間。

那做市商借錢不還跑路了怎麼辦?

注意,這裡的“借出”,並不是LP的錢真的被借跑了。

LP無需擔心自己在流動性池中資金的安全,PMM 的“借出”資金做市並不涉及實際的資金轉移,而是資金還存放在Native Lend的智能合約中,“借出”和“歸還”被持有的做多頭寸和做空頭寸的倉位代替,按平倉條件進行結算或清算,LP本身存入的資金不受影響。

所以本質上,Native Lend 在用借貸頭寸代替真實資金轉移,以借貸頭寸表示對LP資產的暫時處置權,去最大化利用LP的資金進行做市。

這麼做的好處顯而易見。

沒有這套機制之前:跨鏈流動性碎片化,做市商有多少資金做多少事,且由於沒有在不同鏈上部署資產,無法跨鏈做市,做市範圍和資金利用效率都很低。

有這套機制之後:不挑做市商在哪個鏈部署的資產,突破做市商資金庫存儲備大小,通過合理利用槓桿倍數來撬動數倍於自己資金的加密資產,做市效率最大化。

也正因為這種設計,你應該理解了“可編程流動性層”這個詞的意義:

-

動態調整與自定義:允許做市商“編程”或自定義他們的流動性使用策略,以最大化利潤和效率。

-

複雜策略的實現:通過使用PMM和基於信用的交易,Native Lend能夠實現更復雜的交易和流動性策略,這些策略在傳統DeFi平臺中難以或無法實現。這種複雜性的管理和執行,可以被視為“編程”流動性,因為它涉及到算法和邏輯的應用,以達到預期的市場操作結果。

-

自適應和反應式流動性:在Native Lend平臺上,流動性可以根據市場需求和條件的變化自適應地調整。這種流動性的自適應調整,類似於編程中的事件驅動編程,其中系統會根據外部事件(如市場價格變動)作出反應並調整行為。

還是沒懂?來看下面這個更貼近真實交易的例子:

-

交易者(Traders):Alice 想在Native Lend平臺上用ETH購買USDT,她可能從各種DEX、交易聚合器等前端提交需求;

-

流動性提供者(Liquidity Providers):Bob擁有一些額外的USDT,他想要賺取利息。因此,他將USDT存入Native Lend平臺,提供流動性,並可能對自己的資金進行一定的借貸,以獲得更高的收益。

-

信用用戶(Credit Users):Carol是一名做市商,她希望能夠對市場進行定價並進行交易,但她不希望把所有的資金都鎖在一個資產和鏈上。於是,她在Native Lend上抵押一定資產,使用信用額度進行操作。這意味著,Carol可以借用Bob提供的USDT(通過Native Lend平臺)來為 Alice 提供流動性和定價。

-

最後,Alice 購買USDT 成功,背後是LP和做市商的共同努力。

這個例子中的每一方,都拿到了自己的價值:

Alice(交易者)獲得了快速、成本低的交易服務,擁有更好的報價,也不用擔心滑點和MEV的困擾;

Bob(流動性提供者)通過借出資金賺取了更多利息,自己的資金更容易被利用,而不必擔心自己的資金安全;

Carol(做市商)利用借用的資金為Alice提供服務,同時也有機會從市場動態中獲利。

Native Lend 通過整合不同參與者和提供機制,保證了交易的順暢和各方的滿意度。

至此,傳統 DeFi 的 AMM模式中的頑疾,藥到病除。

跨鏈交易聚合,水到渠成

以上藥方,至少需要搞定跨鏈交易、流動性聚合、多鏈資產和做市商資源。

多方斡旋並不容易,為什麼這件事 Native Lend 能做?

實際上,在 Native Lend 產品推出之前,該產品團隊就有關於流動性聚合業務專業對口的經驗積累 --- Native 和 Native Swap。

你可以將前者理解成一個 API,可供不同項目方集成使用,提供跨鏈聚合交易的功能;

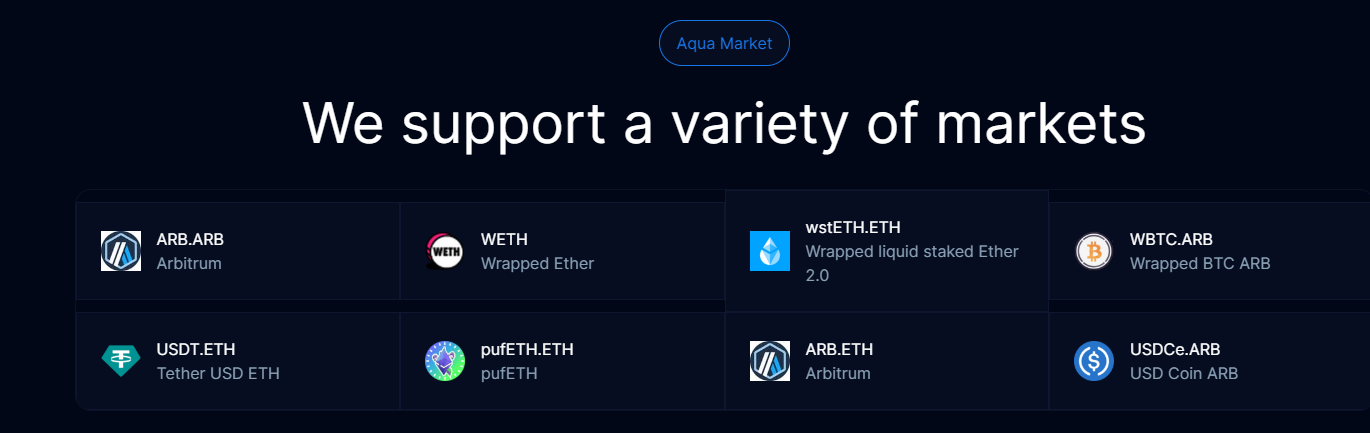

後者則是一個單獨的跨鏈交易聚合產品,已上線成功運行10個月,並在交易量上取得了不錯的數據,已能支持ETH/BSC/Polygon/Arbitrum/Aavalanche/Zeta/mantle 上的跨鏈交易。

公開數據顯示,Native Swap在跨鏈聚合領域已處於一線水準,其整合了較多流動性並積累了較多做市商資源,能收到DeFi 70%以上的訂單流。

於是,做Native Lend,更像是水到渠成的選擇。

既然有流動性和做市商資源,不妨將兩端的資源利用最大化,讓LP遇見資本效率和收益最大化,讓用戶遇見更好的報價,讓做市商有更大的做市舞臺。

此外,Native Lend 也有行業經驗豐富的團隊與資金支持。

CEO擁有紐約大學的數據科學碩士學位,超過8年的數據科學團隊領導經歷,在機器學習、數據挖掘和項目管理上有豐富經驗;

顧問曾是加密貨幣交易公司Altonomy的首席技術官,加密貨幣交易公司Tokka Labs的首席執行官;

CTO 則為入行已久的全棧工程師,熟悉EVM類智能合約。

同時,Nomad 領投了200萬美元的種子輪 Native 。Nomad Capital 於2023年3月獲得幣安投資,並於次月投資其第一個項目 Native。 2023年12月Native獲得Nomad Capital的又一輪戰略投資。

對一般用戶來說,Native Lend 當前有哪些值得期待的點?

首先,項目代幣暫未發佈,使其成為一個值得關注的DeFi領域優化流動性的Alpha項目。

Native Lend 一脈相承於 Native 相關產品,業務擴展的邏輯自洽,團隊和資金有強力支持,且DeFi領域暫未看到重合競品,能覆蓋多鏈上的熱門領域資產,值得提前關注。

此外,業務類型決定了Native Lend更容易形成金鏟子效應。

能聚合的流動性越多,合作的L1/L2越多,也越容易變成金鏟子 --- 不同的項目“空投資格給使用過Native Lend的用戶”的概率也越高。

當前,Native Lend 的內測已開始,感興趣的用戶可以開始在 zkLink 上使用 Native Lend的產品,並開始賺取積分,等待後續福報。

未來可期

正如開篇所言,這輪牛市爆點頻出,你更容易感覺到熱點頻出多點開花,不同生態裡的代幣總有驚喜。

這裡實際上蘊含著DeFi的潛在機會 --- 注意力資金有限時,DeFi 單打獨鬥的產品吃不到市場份額,合縱連橫多聚合不同生態中的資產和交易才能更好的搶佔市場。

如果說 Native Swap 是合縱連橫的關鍵推手,那麼 Native Lend 就是連接各方的重要潤滑劑:

從供給端整合碎片化流動性,讓做市商和LP合作有更好的做市效率和資本利用效率,最終在需求端造福交易者。

哪怕跨鏈聚合交易仍是相對小眾的賽道,但讓大家共贏的產品始終有自己獨特的敘事空間。

站在背後默默貢獻的產品設計你不易察覺,但發展的未來潛力,你也不容忽視。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News