在分析前200個DeFi協議後,我們可以得到什麼見解?

TechFlow Selected深潮精選

在分析前200個DeFi協議後,我們可以得到什麼見解?

DeFi 平臺最經常提供的服務(去中心化交易所、流動性質押、收益農場和借貸)也與平均鎖定的最高總價值有關。

撰寫:Ren & Heinrich

編譯:深潮 TechFlow

在這篇文章中,我將會分享在分析200個頂級DeFi項目後所得到的見解。這不是一項學術研究,但這些發現對加密貨幣投資者來說是有價值的。

讓我們開始吧!

數據集

我使用了 DefiLlama 的公共數據來進行分析。在我的分析中,我納入了 2022 年 10 月末鎖定總價值 (TVL) 排名前 200 的 DeFi 項目。

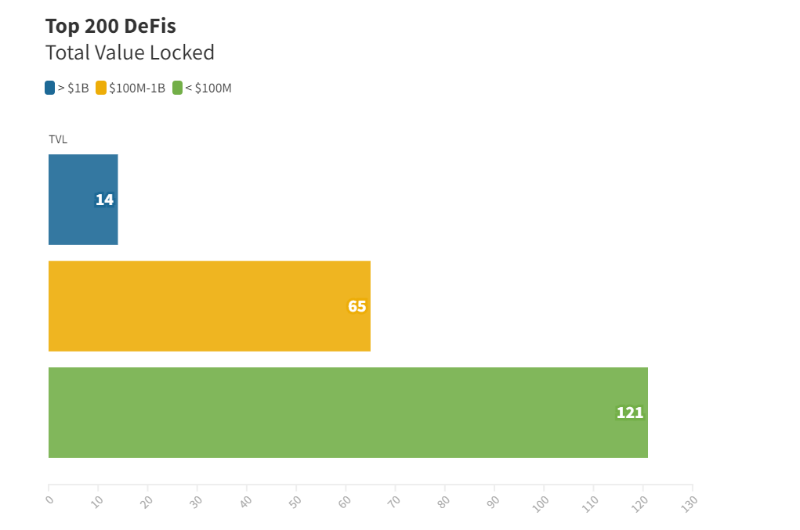

鎖定的總價值

下圖顯示了各平臺鎖定的總價值分佈。

14 個平臺的 TVL 超過 10 億美元。65 個平臺的 TVL 在 1 億至 10 億美元之間。其餘 121 個平臺的 TVL 低於 1 億美元,最少的為 2300 萬美元。

TVL 的分佈遵循 Pareto 分佈。該名單中的前 40 名(20%)DeFi 佔所有 TVL 的 80%。

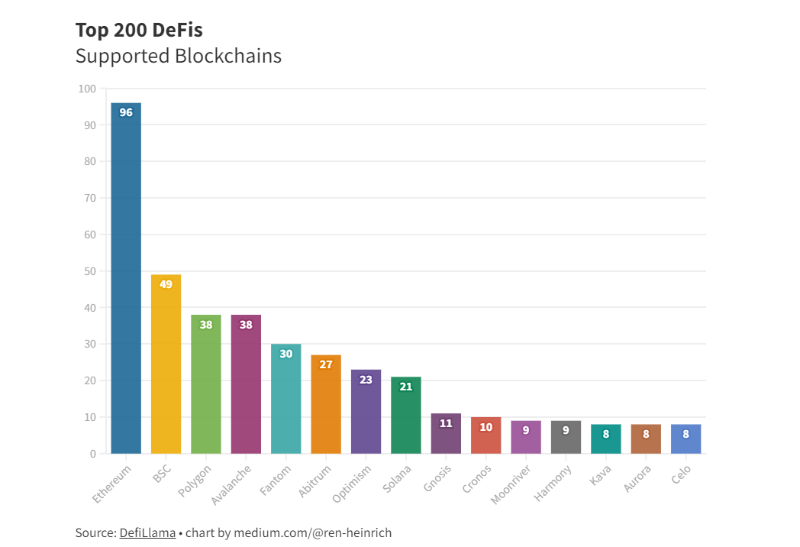

支持的區塊鏈

談到 DeFi,以太坊無疑是領導者。所檢查的項目中有 96 個只在或也在以太坊上提供服務。

BSC、Polygon 和 Avalanche 以一定距離緊隨其後。

有 5 個平臺使用了 10 多個不同的區塊鏈。36 個使用了 2 到 10 個之間。剩下的 159 個只使用了 1 個區塊鏈。

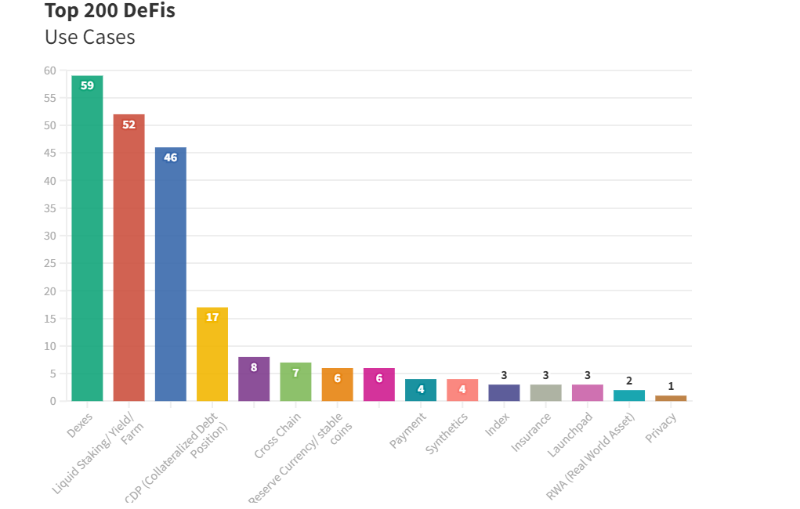

DeFi 使用案例

下圖說明了所考察的平臺最常見的使用案例。DEX、流動性質押、收益農場和借貸是每個 DeFi 平臺最常見的功能。

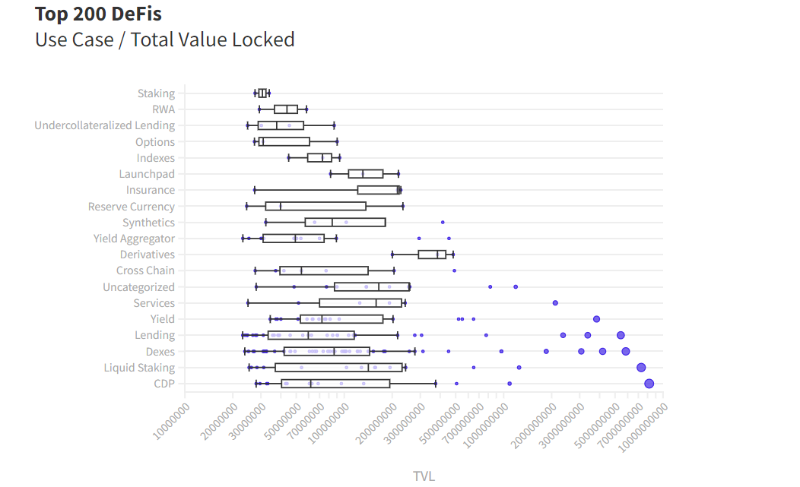

以上哪個用例涉及的資金最多? 下面的圖表解釋了這一點。「抵押債務頭寸、流動性抵押、指數和借貸」與最高 TVL 相關。

DeFi 市場

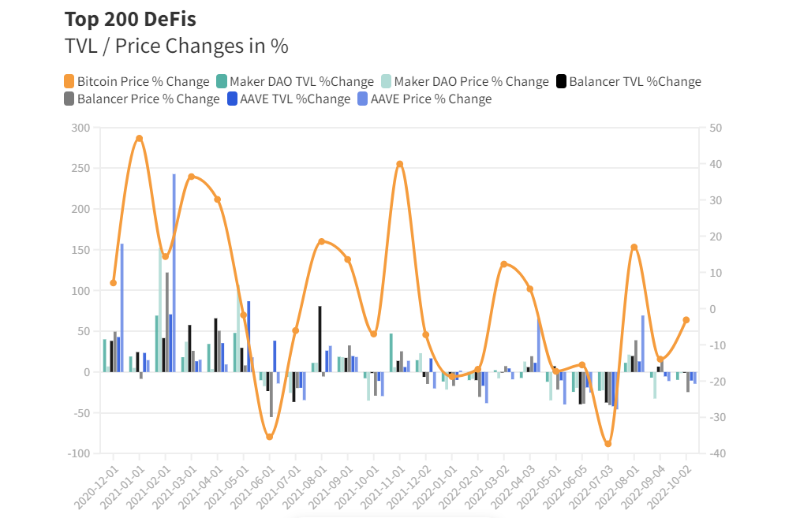

我比較了三個具有高 TVL 的平臺(Maker DAO、Balancer、AAVE)。這些說明了 TVL 和平臺代幣價格的每月百分比變化。線條表示比特幣價格的每月百分比變化。

引人注目的是,每個平臺都有相似的市場走勢。

這可能是因為存入各種 DeFi 產品的大部分資金是加密貨幣。由於個別貨幣與比特幣的走勢高度相關,因此各個平臺的走勢似乎一致也就不足為奇了。

總結

這項分析表明,DeFi 平臺最經常提供的服務(去中心化交易所、流動性質押、收益農場和借貸)也與平均鎖定的最高總價值有關。

雖然有些項目只在一個或兩個公共區塊鏈上運行,但有些項目存在於 15 或 20 條鏈上。

然而,分析表明,一個項目運行的區塊鏈數量與項目的成功沒有關係。很難對某些用例是否處於上升期得出結論。

一般來說,整個 DeFi 市場的表現受比特幣價格的影響非常大。

此外,也有跡象表明,TVL 似乎是 DeFi 平臺成功和質量的一個很好的指標。TVL 較高的平臺似乎在其價格表現方面做得更好。意味著平均而言,它們在較長時期內是更好的投資,因為與 TVL 較低的 DeFi 項目相比,它們價格上漲較多或損失的價值更少。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News