2026 年,那些即將發生的加密公司 IPO

TechFlow Selected深潮精選

2026 年,那些即將發生的加密公司 IPO

加密行業的「賣水人」正在集體走向公開市場。

撰文:David,深潮 TechFlow

2025 年,加密公司在美股市場籌了 34 億美元。

Circle 和 Bullish 各融超過 10 億,Gemini 納斯達克首日漲 14%。到了 2026 年 1 月,BitGo 在紐交所敲鐘,首日漲 24.6%,市值 26 億美元。

這些先行者證明了一件事:華爾街願意為合規的加密基礎設施買單。

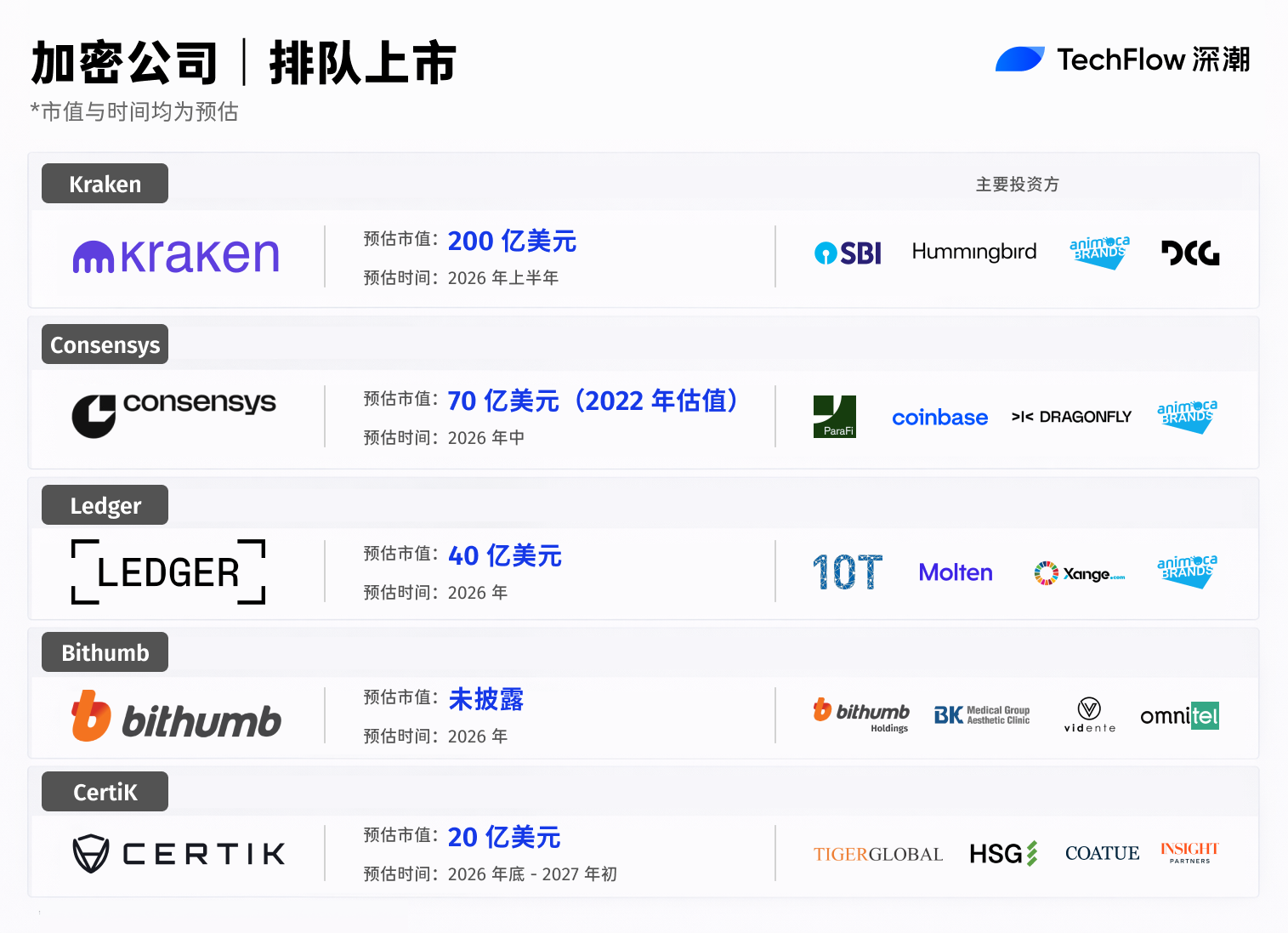

2026 年的管道更粗。Kraken、Consensys、Ledger 都在排隊上市,估值從幾十億到兩百億美元不等。連做安全審計的 CertiK 也在達沃斯宣佈了 IPO 計劃。

交易所、錢包、託管、安全...... 加密行業的「賣水人」正在集體走向公開市場。

這些公司什麼時候上,估值多少,風險在哪?我們逐個來看。

1. Kraken,200 億美元的合規樣本

預估市值:200 億美元

預估時間:2026 年上半年

Kraken 是加密行業最老的交易所之一,2011 年成立,比 Coinbase 還早一年。但它上市的時間點比 Coinbase 晚了五年。這段時間差裡,它經歷了 SEC 起訴、和解談判、業務整頓,最終在 2025 年 3 月拿到了 SEC 撤訴的結果。

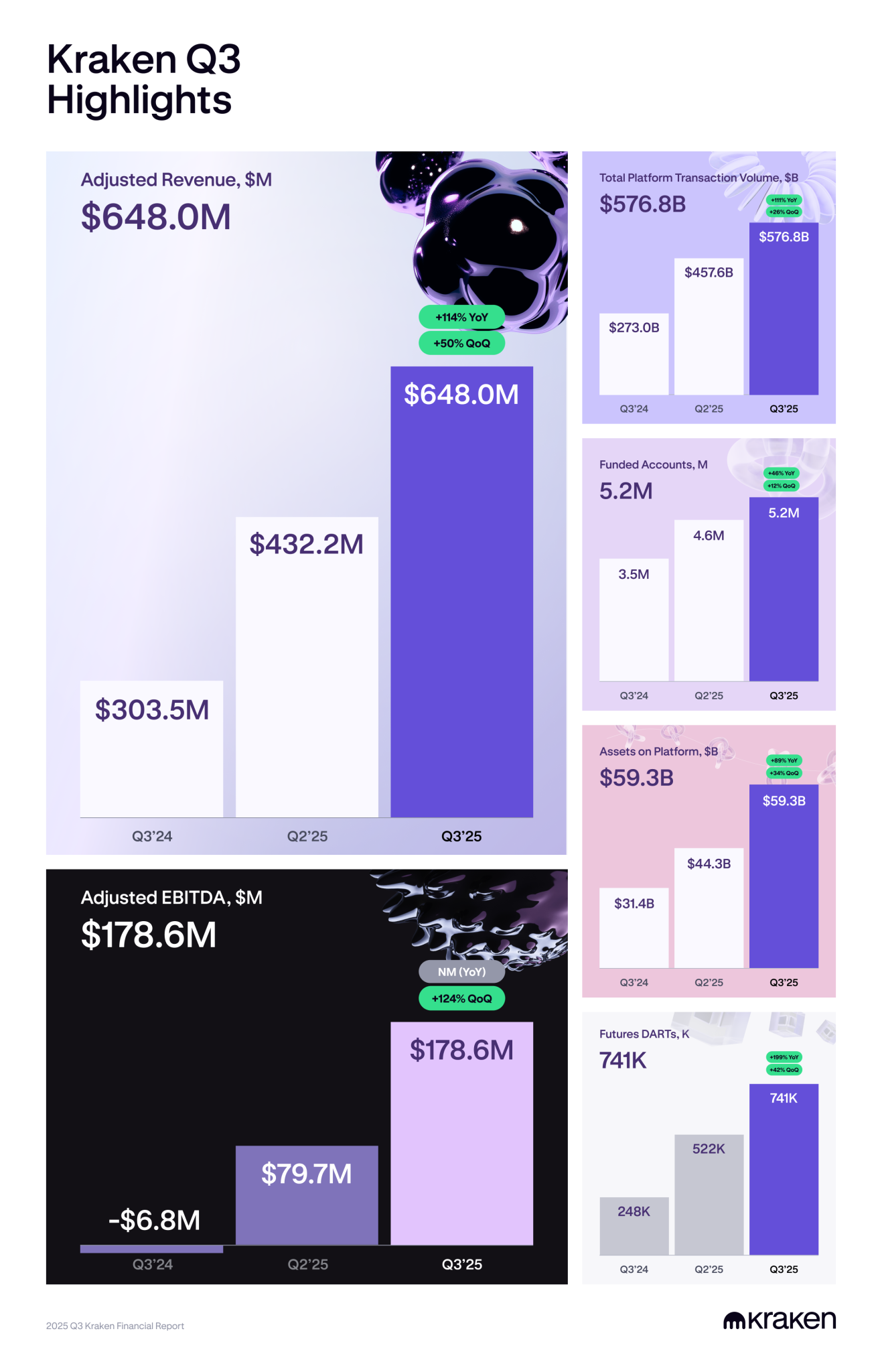

財務數據也很紮實:

2024 年收入 15 億美元,調整後 EBITDA 超過 4 億美元。2025 年 Q3 單季收入 6.48 億美元,同比漲 50%。平臺管理資產 593 億美元,季度交易量 5768 億美元。

2025 年 11 月,Kraken 完成 8 億美元 pre-IPO 融資,估值 200 億美元。投資者名單包括 Citadel Securities、Jane Street、DRW。這些傳統金融的頂級做市商進場,意味著他們在賭加密交易所會變成金融基礎設施的一部分。

同月,Kraken 秘密提交了 S-1。目標是 2026 年上半年上市。

如果成功,它將成為繼 Coinbase 之後第二家在美股上市的主流加密交易所,也是第一家在「後 Gensler 時代」走完完整上市流程的公司。

2. Consensys,MetaMask 的母公司想上市

預估市值:70 億美元(2022 年估值)

預估時間:2026 年中

Consensys 擁有加密行業最有價值的幾個產品:MetaMask 錢包 3000 萬月活、Infura 節點服務撐著大多數以太坊 dApp 的底層、還有 Linea L2 網絡。它是以太坊生態的「管道工」,幾乎所有開發者都在用它的工具。

公司由以太坊聯合創始人 Joseph Lubin 創辦,2022 年融資 4.5 億美元時估值 70 億美元。現在它正在和摩根大通、高盛合作籌備 IPO,目標是 2026 年中期。

招股書預計會重點展示 MetaMask Swaps 的收入。這項功能讓用戶在錢包內直接交易代幣,每筆收 0.875%的費用。2025 年,MetaMask 還加入了原生比特幣支持,從純 EVM 錢包擴展到多鏈錢包,試圖把用戶留在自己的生態裡。

Consensys 上市的懸念在於,它同時在做 MASK 代幣和 IPO,這兩件事怎麼協調?代幣持有者和股東的利益會衝突嗎?這個問題可能成為加密公司治理的一個新案例。

3. Ledger,硬件錢包想講軟件的故事

預估市值:40 億美元

預估時間:2026 年

Ledger 賣出了 600 多萬臺硬件錢包,為用戶託管超過 1000 億美元的比特幣。但它不想只做「賣設備的」。

這兩年 CEO Pascal Gauthier 頻繁出現在紐約。他跟投資人講的故事是:Ledger 要成為「自託管領域的蘋果」。

轉型的關鍵是 Ledger Live,一個把硬件錢包、軟件錢包、Staking、DeFi 交互整合在一起的應用。從賣硬件變成賣訂閱服務,從一次性收入變成經常性收入。

這個故事華爾街買賬了。

1 月 23 日金融時報報道,Ledger 正在和高盛、Jefferies、巴克萊談紐交所 IPO,目標估值超過 40 億美元。這個數字是 2023 年 15 億估值的近 3 倍。

支撐這個估值的是業績。

2025 年該公司收入達到數億美元,Gauthier 說是「創紀錄的一年」。FTX 崩盤之後,「Not your keys, not your coins」這句話重新流行,機構和散戶都在往自託管轉移。

去年加密行業被盜金額創新高,達到 170 億美元,反而成了 Ledger 的賣點。

不過,硬件錢包對普通人來說還是太難用了。Ledger 的增長天花板取決於它能不能把這個門檻降下來。

4. Bithumb,韓國老大哥的翻身仗

預估市值:未披露

預估時間:2026 年

上市地:韓國 KOSDAQ(也考慮過 Nasdaq)

Bithumb 曾經是韓國最大的交易所,後來被 Upbit 反超。現在 Upbit 佔韓國市場 80%以上,Bithumb 只剩 15%到 20%。

2024 年 Bithumb 發起零手續費活動,把市場份額拉回到 25%左右。這是一場燒錢換用戶的戰役,目的或許是為 IPO 造勢。

三星證券擔任承銷商,原計劃 2025 年下半年在韓國 KOSDAQ 上市,也考慮過 Nasdaq。目前看,時間線推遲到了 2026 年。

不過,Bithumb 說這次 IPO 不是為了融資。公司賬上有超過 4000 億韓元(約 3 億美元)的金融資產,不缺錢。上市的目的是「建立市場信任」,讓內部治理和財務接受公開審計。

這句話的背景是:Bithumb 這幾年麻煩不斷。

2023 年被韓國稅務局搜查,懷疑有欺詐性交易。多名高管因涉嫌上幣賄賂被調查,前 CEO 李尚俊下臺。2017 年的一次服務中斷,打了六年官司,最後被判賠償用戶。

為了 IPO,公司做了人事調整。前董事長李正勳迴歸董事會,他之前因收購相關的欺詐指控被起訴,今年才被判無罪。新 CEO 是他的親信。

韓國有 1800 萬加密用戶,日交易量經常超過股市。

Bithumb 的 IPO 是韓國加密市場機構化的一個信號。但考慮到它的歷史包袱,投資者會盯著它的治理問題不放。

5. CertiK,爭議中的安全審計龍頭

預估市值:20 億美元

預估時間:2026 年底 -2027 年初

1 月 23 日達沃斯論壇,CertiK CEO 顧榮輝宣佈公司正在推進 IPO。

這是加密行業最大的安全審計公司,2018 年成立,總部紐約,服務超過 5000 家客戶,審計代碼保護的資產規模約 6000 億美元。

投資者名單也確實很硬,Binance 是最早也是最大的財務支持者,軟銀願景基金、Tiger Global、紅杉、高盛都進場了。2022 年 B3 輪融資時估值達到 20 億美元。

但 CertiK 也是加密圈爭議最多的公司之一。

去年 Kraken 那件事鬧得很大。CertiK 發現 Kraken 有個漏洞,能憑空給賬戶充值,測試過程中轉走了約 300 萬美元。CertiK 說這是「白帽行動」,Kraken 說這是敲詐。雙方公開撕了一輪,最後錢退了,但 CertiK 的聲譽受損。

更早之前,CertiK 還給柬埔寨的 Huione Guarantee 做過審計。這個平臺被用來洗錢、買賣黑客工具和個人數據,甚至有人在上面賣電擊器給東南亞的詐騙園區。CertiK 後來道歉了,但這件事說明安全公司自己的風控也有問題。

顧榮輝說上市是「產品和技術持續擴展的自然下一步」。

但 IPO 招股書一旦公開,這些爭議會被投資者反覆追問。CertiK 能不能重建信任,是它上市路上最大的考驗。

總的來看,2026 年加密公司扎堆 IPO,可能不是巧合。

監管環境在變。SEC 主席 Gensle r 走了,新任主席對加密態度更友好,Kraken 和 Consensys 的訴訟都撤了。窗口期打開,該衝的都在衝。

資本結構也到了極限。這些公司在私募市場融了很多輪,股東越來越多,員工期權越來越難變現。Coinbase 上市已經五年,證明了加密公司可以在公開市場活下來。後面排隊的沒理由繼續等。

不過對普通投資者來說,這批 IPO 需要區分。

Kraken 和 Ledger 有真實收入,商業模式清晰;Consensys 有 MetaMask 這個入口級產品,但同時在做代幣,股東和代幣持有者的關係還沒理順。CertiK 有品牌但有爭議,Bithumb 則是純韓國本土的故事。

能買到的時候,先搞清楚自己買的是什麼。

而對公司來說,上市只是開始。

能不能在公開市場站住腳,要看這些公司能不能把「加密」的標籤換成「金融基礎設施」。Coinbase 花了五年才讓華爾街相信它不只是一個炒幣平臺。

後面這批,路還很長。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News