對話 Tom Lee:2026 年會有“熊市般”回調,但比特幣將衝擊 25 萬美元

TechFlow Selected深潮精選

對話 Tom Lee:2026 年會有“熊市般”回調,但比特幣將衝擊 25 萬美元

不要試圖擇時市場,真正賺到錢的人都是那些長期投資的人。

整理 & 編譯:深潮 TechFlow

嘉賓:Tom Lee

主持人:Wilfred Frost

播客源:The Master Investor Podcast with Wilfred Frost

原標題:Tom Lee: Bear Market Coming in 2026 – Use It As Buying Opportunity

播出日期:2026 年 1 月 20 日

要點總結

Tom Lee 是 Fundstrat Global Advisors 的聯合創始人兼研究負責人,同時擔任以太坊財政公司 Bitmine Immersion 的董事長,以及快速增長的 Granny Shots ETF 系列(目前管理資產規模已達 47 億美元)的 Fundstrat Capital 的首席投資官。

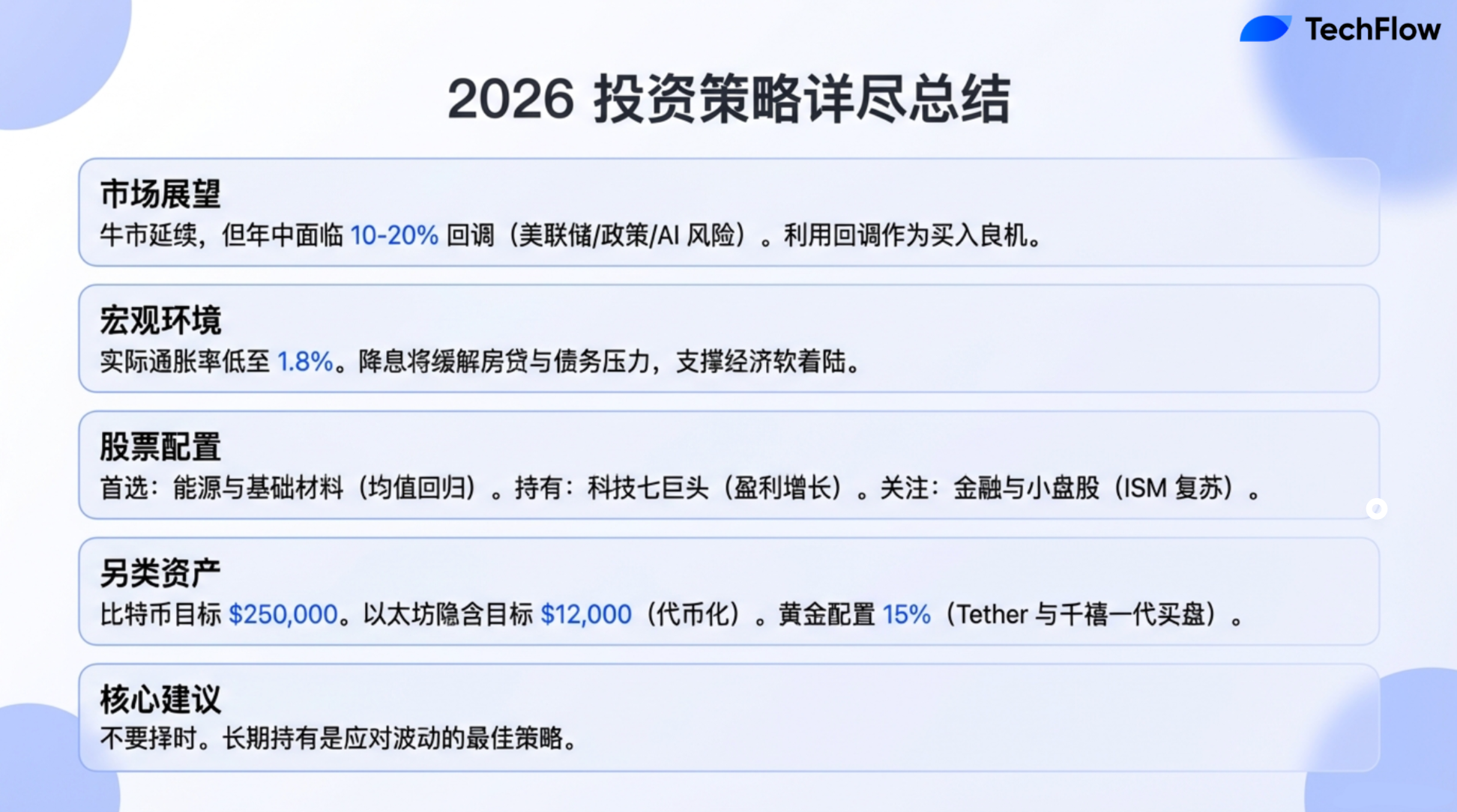

在本期節目中,Tom 分享了他的市場觀點。他認為,從 2022 年開始的十年牛市仍在初期,儘管今年可能會經歷一次劇烈的市場回調,讓人感覺像熊市,但股票市場有望在 2026 年迎來強勁反彈。他指出,今年投資者需要面對三大變化:新的美聯儲政策、更具干預性的白宮,以及仍在重新定價的人工智能 (AI) 熱潮。同時,他表示儘管仍看好“壯麗七巨頭”,但週期性行業、能源、基礎材料、金融和小盤股可能會成為更值得關注的投資方向。

節目還探討了黃金、加密貨幣及人口趨勢等話題。Tom 認為黃金目前被低估,並透露 Tether 可能是現階段最大的私人黃金買家之一。此外,他指出千禧一代正在重新認識黃金的價值,而年輕一代則更傾向於加密貨幣。他提出,比特幣仍然是“數字黃金”,而以太坊則是他最看好的加密貨幣。他還分析了去年 10 月的去槓桿化事件如何使加密貨幣偏離了黃金的價格軌跡,並預測隨著銀行和資產管理公司加速採用區塊鏈技術,比特幣和以太坊將迎來顯著上漲。

此外,Tom 還談到了 Bitmine 對 MrBeast 的 Beast Industries 的 2 億美元投資。他認為,MrBeast 是這一代最具影響力的媒體資產之一,並表示金融教育和以太坊有望成為未來產品的核心,覆蓋全球數十億用戶。

精彩觀點摘要

- 比特幣會在今年創下新高,達到 25 萬美金。

- Tether 已經成為最大的私人黃金買家。

- 這次回調的幅度可能在 10% 左右,但即使是 10% 的回調,也會讓人覺得像是熊市。

- 每次市場回調都是一個很好的買入時機。

- 今年我們最看好的板塊是能源和基礎原材料。

- 銀行業已經開始接受區塊鏈帶來的效率提升。

- 今年銀和銅可能會有不錯的表現。銅作為一種工業金屬,與 ISM 指數密切相關。如果銅價上漲,我認為它會帶動基礎原材料類股票的表現。

- 當我們回顧 2026 年的表現時,會發現這一年是自 2022 年開始的牛市的延續。

- 市場存在幾個尤為關鍵的轉變。第一個是美聯儲的新領導層,第二個因素是白宮的政策取向,第三個因素是市場仍在試圖評估人工智能 (AI) 的價值。這三個因素綜合起來,可能會導致一次“熊市般”的回調。

- 去年投資者在面對關稅談判升級和不確定性時,往往反應過度,今年市場的反應可能會更加理性,預計反應幅度會減半。

- 美聯儲的降息實際上可以減輕許多美國人的經濟壓力。

- 一旦美聯儲主席更換或者今年再進行幾次降息,這對股票市場是好事。

- 短期內油價可能疲軟或出現波動,但從數據中心的發展以及從替代能源的轉移來看,這些因素將推動未來油價的上漲,因此能源類股票可以表現優異。

- 比特幣是數字黃金,但相信這一理論的人群與擁有黃金的人群並不重疊。

- 加密貨幣的採用曲線仍然比黃金更高,因為擁有黃金的人比擁有加密貨幣的人多。

- 我認為我能給投資者的最重要建議就是不要試圖擇時市場,真正賺到錢的人都是那些長期投資的人。

- 加密貨幣正在被年輕一代所接受——它已經成為他們生活的一部分。

2026 年市場展望:牛市中的回調

Wilfred Frost:歡迎收聽《Master Investor》播客,我是 Wilfred Frost。今天的嘉賓是大家非常熟悉的 Tom Lee。Tom 是 Fundstrap Global Advisor 的聯合創始人和研究主管,同時也是以太坊資產管理公司 Bitmine Immersion 的主席,並負責管理 Granny Shots ETF(一個專注於科技和創新投資的基金),非常榮幸您能親自來到倫敦參加我們的節目。

現在是 2026 年初,Tom,我看到您對今年的市場走勢做出了非常精準的預測:年初市場會有一波上漲,隨後會出現較大的回調,接著在年底會迎來新一輪的反彈。這樣的描述是否準確反映了您對 2026 年的市場展望?

Tom Lee:

我認為當我們回顧 2026 年的表現時,會發現這一年是自 2022 年開始的牛市的延續,同時也展現了經濟韌性更強的特點。不過,我認為市場需要面對幾個重要的轉變,其中兩個尤為關鍵。第一個是美聯儲的新領導層。市場通常會對新任美聯儲主席的政策進行試探,而這一過程包括政策的識別、確認以及市場的反應,可能會引發一次修正。第二個因素是白宮的政策取向。在 2025 年,白宮的政策對科技諮詢和醫療健康領域造成了顯著影響,而在 2026 年,更多的行業、產業甚至國家可能會成為政策的重點目標。這種變化帶來了更多的不確定性,從近期黃金價格的上漲中可以看出市場對風險的擔憂。這兩個因素可能會導致市場出現回調。

Wilfred Frost: 你提到兩個因素,是否還有其他可能的影響?

Tom Lee:

是的,還有第三個因素,那就是市場仍在試圖評估人工智能 (AI) 的價值。雖然我們認為 AI 仍然是一個強勁的市場驅動力,但關於它的長期潛力、對能源的需求以及數據中心的承載能力,市場仍有許多疑問。在這些問題得到進一步明確之前,市場可能需要其他強有力的邏輯支持,比如近期 ISM 製造業指數的回升,以及隨著利率下降,房地產市場可能出現復甦。但這些轉變同樣會帶來不確定性。因此,我認為這三個因素綜合起來,可能會導致一次“熊市般”的回調。

Wilfred Frost: 那麼你認為這次回調的幅度會是多少?是從峰值到谷底 20% 的調整,還是更小一些?

Tom Lee:

可能在 10% 左右。但即使是 10% 的回調,也會讓人覺得像是熊市。當然也可能達到 15% 或 20% ,這可能會讓市場從年初的強勁表現回落到年初的水平。雖然我們今年開局非常好,但我預計市場在某個階段可能會出現年內下跌,不過我相信今年最終的市場表現會非常強勁。

Wilfred Frost: 去年 8 月我們聊過,當時你提到我們正處於一個 10 年牛市的起點或者接近起點。你現在是否仍然持有這樣的觀點?換句話說,一旦市場經歷了這次回調,你會認為這是一個絕佳的買入機會嗎?

Tom Lee:

我一直認為,每次市場回調都是一個很好的買入時機。去年,由於關稅問題導致市場在 4 月 7 日出現下跌,結果證明這是過去五年裡買入股票的最佳時機之一。當時許多股票創下了新的歷史高點,並迎來了非常強勁的反彈。所以我相信,如果今年市場真的如我們預期出現回調,這將是一個非常好的買入機會。

長期牛市的驅動力

Wilfred Frost:去年 8 月你提到我們可能正處於一個新的 10 年牛市的起點,當時你認為背後的原因包括:適齡勞動力的激增、年輕一代正在繼承大量財富,以及美國在許多創新領域(尤其是人工智能和區塊鏈)處於中心地位。你對這三個長期因素是否仍然充滿信心嗎?

Tom Lee:

是的,實際上我認為這些因素現在看起來更加明確了。

首先,美國確實擁有一個有利的人口結構趨勢,這與許多國家適齡勞動力減少的情況形成了鮮明對比。

其次,在財富繼承方面,現在有越來越多的討論表明,Z 世代、千禧一代以及 Alpha 世代將在他們的一生中繼承可觀的財富。這種現象雖然會加劇財富的不平等,但也意味著未來會有一些非常富有的年輕一代,同時其他人則會通過自己的努力逐步積累個人財富。

關於人工智能,我認為我們正在向超級智能邁進的證據越來越多。這方面的進展非常迅速,尤其是在機器人技術和機器人與其他技術的整合方面,這些都將繼續推動美國的優勢。至於區塊鏈,它的影響已經不僅侷限於像 BlackRock 和 Robinhood 這樣的公司。比如,Jamie Dimon(摩根大通首席執行官)最近公開表示,他認為區塊鏈確實能夠解決金融服務中的許多問題。我認為銀行業已經開始接受區塊鏈帶來的效率提升。

Wilfred Frost:

你仍然堅定地相信長期牛市的觀點,並認為回調之後市場會恢復。那麼我們如何更好地判斷這次初始回調何時到來呢?我最近聽了你在 CNBC 的一次訪談,你提到市場通常在好消息中達到峰值,這聽起來有些反直覺,現在我們是否已經有這樣的好消息,表明短期市場可能達到峰值?

Tom Lee:

這個問題很難回答,目前來看有些跡象是基於經驗的。我們的機構客戶目前並沒有表現出非常樂觀的市場佈局,而在公眾和機構投資者都已經調整到好消息不再推動市場上漲之前,我認為股票市場仍然有上漲空間。這也是為什麼股票在 1 月的第一週表現良好是一個積極的信號,而且看起來我們可能會以正收益結束這個月,這表明今年初期市場表現較強。

保證金債務是我們可以關注的一個指標。我們一直在追蹤紐約證券交易所的保證金債務,目前它處於歷史最高水平,但同比增長率只有 39% 。通常來說,要達到市場的局部高點,保證金債務的同比增幅需要達到 60% 。因此,還有可能出現槓桿進一步加速的情況,而這可能標誌著市場的局部頂點。

宏觀:貿易戰與美聯儲

Wilfred Frost: 我們來聊聊一些宏觀層面的因素吧。首先談談貿易問題,我記得去年你曾提到,貿易戰的影響並沒有預期的那麼糟糕。然而,剛剛過去的週末又出現了更多與關稅相關的威脅,這次涉及格陵蘭島,並且針對英國和歐盟。看起來英國可能會妥協,而歐盟可能會採取報復措施。這在短期內會讓你感到擔憂嗎?

Tom Lee:

擔憂是有的,但也不是特別嚴重。我認為去年投資者在面對關稅談判升級和不確定性時,往往反應過度,市場也因此出現了大幅下跌,不過今年市場的反應可能會更加理性,預計反應幅度會減半。然而仍然存在不確定性,比如最高法院如何裁決關稅問題。如果裁決對特朗普不利,可能會讓美國的談判籌碼顯得弱化,白宮可能採取更極端的措施,這可能會引發更大的不確定性。不過,我最近讀到一些新聞,有人認為最高法院可能會支持特朗普的政策。所以目前還無法確定最終結果。

Wilfred Frost: 另一個重要的宏觀問題是美聯儲。去年 8 月我們聊過時,你當時的觀點是,美聯儲降息對市場是好事,但質疑美聯儲的獨立性對市場是壞事。不過,我感覺你當時並沒有特別重視干預的嚴重性。你今天怎麼看待這個問題?

Tom Lee:

我認為情況依然相似。美聯儲確實面臨一些隱性威脅,包括司法部的調查。然而,我認為白宮內部依然有一些聲音在強調不要完全削弱美聯儲的獨立性。市場歷史告訴我們,美聯儲仍然是全球最重要的機構之一,削弱它的可信度和獨立性可能會帶來巨大的不確定性。

我們還知道,現任美聯儲主席鮑威爾的任期將在今年結束。所以目前的情況有點像“讓時間過去”,因為我們知道會有新的美聯儲主席上任。一旦新主席到位,我認為白宮可能會感到滿意。至於下一任美聯儲主席的人選,目前的預測不斷變化,現在看起來 Hasset 的可能性降低,而 WH 和 Rick Reer 的可能性正在上升。此外,大家普遍預計今年的降息幅度可能會比經濟數據所顯示的更大一些。

Wilfred Frost: 那麼,一旦美聯儲主席更換或者今年再進行幾次降息,這對股票市場是否最終是好事?

Tom Lee:

是的,我認為對股票市場來說是好事。自 2022 年以來,通脹一直是市場關注的焦點,部分原因是美聯儲一直在與通脹作鬥爭,並希望通過緊縮政策來保持其可信度,但從經濟數據來看,我認為實際的通脹水平比公佈的數據要低。例如,“真實通脹”顯示為 1.8% ,而中位通脹也是 1.8% 。目前維持通脹高位的主要因素是住房成本,但房價實際上正在下降。而住房成本在消費者價格指數 (CPI) 中的計算存在滯後性。因此,我認為美聯儲有空間進行降息。如果住房負擔能力成為問題,我們需要解決抵押貸款利率問題,而降息可以幫助緩解這一問題。此外,像消費者分期債務這樣的負擔也可以通過降息來減少。所以我認為,美聯儲的降息實際上可以減輕許多美國人的經濟壓力。

板塊配置:能源、原材料與科技

Wilfred Frost:我們來聊聊投資者應該如何進行板塊配置。像“MAG 7”或“MAG 10”這些最大的股票是否已經過度上漲?它們是否不再適合 2026 年的投資選擇?

Tom Lee:

我們仍然看好“MAG 7”,因為我們對它們的盈利增長充滿信心。只要這些公司保持增長,它們的表現應該會優於市場。不過,今年我們最看好的板塊是能源和基礎原材料。在去年 12 月初,我們將這兩個板塊列為首選投資領域。這部分是因為均值迴歸的投資邏輯——能源和基礎原材料過去五年的表現非常差,而從過去 75 年的數據來看,這種大幅度的低迷通常標誌著一個轉折點。此外,當前的一些地緣政治因素也有利於這兩個板塊。

我認為今年 ISM 指數可能會重新突破 50,再加上美聯儲的降息,這意味著工業板塊、金融板塊和小盤股可能會表現良好。所以雖然我們喜歡“MAG 7”,但週期性板塊可能是今年更有趣的投資選擇。

Wilfred Frost:我們先談談能源板塊吧。我記得你曾說過,你對短期內油價的看法並不樂觀,但卻看好能源類股票。

Tom Lee:

沒錯。我瞭解到,油價和能源類股票的走勢並不總是相關的。部分原因是能源類股票的價格反映的是未來油價的預期。我認為短期內油價可能疲軟或出現波動,但從數據中心的發展以及從替代能源的轉移來看,這些因素將推動未來油價的上漲,因此能源類股票可以表現優異。

Wilfred Frost:至於基礎原材料板塊,尤其是與金屬相關的部分,它們的基礎商品價格已經經歷了令人難以置信的上漲。或許我們稍後可以結合加密貨幣討論這個問題。

如果金屬價格出現調整,這些股票是否會表現不佳?你的預測是否依賴於黃金、白銀和銅等金屬價格的穩定?

Tom Lee:

是的,如果今年黃金、白銀和銅價格出現負增長,那麼基礎原材料板塊的投資邏輯可能就無法奏效。不過我們認為,雖然黃金已經經歷了較大的漲幅,但今年銀和銅可能會有不錯的表現。銅作為一種工業金屬,與 ISM 指數密切相關。如果銅價上漲,我認為它會帶動基礎原材料類股票的表現。

Wilfred Frost:金融板塊是你去年 8 月非常看好的領域,當時的預測表現得非常準確。這些股票的表現非常強勁,現在看它們的圖表,幾乎難以相信它們的漲幅。你是否仍然看好這些股票?它們的市淨率 (Price-to-Book Ratio) 已經不再便宜了。

Tom Lee:

是的,它們確實不便宜了,但我認為這些公司的商業模式正在以一個積極的方式被重新定義。銀行在科技和人工智能 (AI) 上的投資非常多,因此它們將成為超級智能時代的主要受益者。銀行最大的開支是員工薪酬,而我認為未來銀行可以減少對員工的依賴,這將提高它們的利潤率,同時降低盈利的波動性。我認為銀行將會被重新估值,更像科技公司。當我在 90 年代開始研究銀行時,銀行通常的估值是市淨率 1 倍或市盈率 10 倍,而現在我認為它們應該獲得市場溢價估值。

Wilfred Frost:我想更詳細地聊聊科技股和 AI 相關股票,你仍然看好這個板塊,並且過去 15 年間你的預測非常準確,但你說未來十年只有 10% 的 AI 股票會成為好的投資選擇,這讓我有些意外,但你還是看好這個領域,對嗎?

Tom Lee:

是的,我認為這在任何快速增長的領域都是常見現象。例如回顧互聯網行業,如果我們看 2000 年的股票池,也就是 25 年前的情況,只有 2% 的公司最終存活下來。但這 2% 的公司產生的回報遠遠超過了其他 98% 的虧損,整體表現依然顯著優於標普 500 指數。所以我認為在 AI 領域,雖然可能超過 90% 的股票最終表現不佳,但那些成功的投資會彌補甚至超越其他的損失。

如今上市的公司通常處於更成熟的後期階段,但這似乎正在改變。我認為這是第一次我們看到越來越多的公司對上市感興趣,不僅是通過 IPO,還有 SPACs(特殊目的收購公司)。此外,替代投資領域,比如風險投資、私募股權和私募信貸,投資者(有限合夥人,LPs)並沒有獲得太多分紅。因此,資金正在從替代投資轉向公開市場,這推動了更多公司進入公開市場。不過過去 12 個月裡,我看到許多上市公司的股票表現非常強勁,所以我認為市場上仍然有很多機會。

Wilfred Frost:關於超大規模公司和超大市值股票,這些公司的估值非常有趣。大多數情況下,它們的估值是合理的,因為它們的增長率很高。我聽到你在另一個播客中提到一個觀點讓我印象深刻,那就是這些公司可能會逐步演變為類似消費品類公司,從而獲得溢價估值。這個觀點讓我想到了 Warren Buffett 是不是比我們更早注意到這一點,比如 Apple 的情況。這是否是你對這些超大市值公司的看法?比如,即使 Nvidia 的增長率放緩,它的估值仍然可能保持穩定?

Tom Lee:

是的,聽眾可以回顧一下 Apple 的例子。Apple 的分析師從 80 年代 IPO 以來,一直堅持認為它是一家硬件公司。多年來,他們認為 Apple 的估值不應該超過市盈率 10 倍。然而,Apple 逐漸建立了一個完整的服務業務生態系統和用戶保留模式,證明它不僅僅是一家硬件公司。我記得在 2015 到 2017 年期間,我和一些機構投資者見面時,他們仍然堅持認為 Apple 是一家硬件公司,而如今 Apple 的估值已經完全改變。

我認為人們現在也用類似的方式看待 Nvidia,把它視為一家週期性硬件公司,因此勉強給出了 26 倍市盈率的估值。而實際上,Nvidia 是一家對未來盈利具有高度可見性的公司,但它的估值卻只有 Costco 的一半。我認為這些股票還有很大的空間可以進一步提高估值。

Wilfred Frost:如果宏觀經濟前景比預期更糟糕,那麼當市場出現你預測的回調時,比如標普 500 指數可能下跌 20% ,這些股票會像消費品類公司一樣跌幅較小,還是仍然屬於高波動性增長型公司,會比市場跌得更多?

Tom Lee:

這是一個好問題。在市場回調中,首先受到影響的通常是擁擠交易,(深潮 TechFlow 注:擁擠交易通常指的是市場中大量投資者集中持有的某些資產或股票。這種情況可能導致這些資產在市場出現波動時表現出更大的敏感性,尤其是在市場回調時。當市場情緒轉向悲觀時,投資者往往會急於減倉,從而加劇這些資產的價格下跌。)因為投資者需要降低風險。所以“MAG 7”作為大額持倉可能會受到衝擊,但另一方面,當投資者感到緊張時,他們可能會轉向“MAG 7”。因此,我認為非美國股票可能會是回調中跌幅更大的部分,因為去年非美國股票的表現遠好於美國股票。如果貿易緊張局勢升級,或者全球經濟前景不確定,非美國股票的回調可能會更顯著。

ETF 產品:Granny Shots

Wilfred Frost:我們來聊聊最近你的一些成功案例,比如“Granny Shots”,正如我在開場時提到的,這是你的 ETF 或一系列 ETF 產品。去年 8 月我們討論時,這些 ETF 的管理規模在 20 到 25 億美元之間,而現在已經增長到了 45 億美元。

Tom Lee:

是的,總規模已經達到 47 億美元,分佈在三個 ETF 產品中。Granny GRNY 是規模最大的。Granny J 是去年 11 月推出的小盤和中盤股 ETF,目前資產規模約為 3.55 億美元。而面向收入導向型投資者的 Granny ETF,也就是能夠產生收入的版本,在去年 12 月首次派發了股息。這通常會推動資產的增長,因為有了明確的收益率。目標收益率大約是 10% ,目前該產品的資產規模約為 5500 萬美元。

Wilfred Frost:對於未來一年來說,現在是投資小盤股或收入型產品而非傳統產品的好時機嗎?

Tom Lee:

我並不是那種喜歡嘗試“擇時”的人。例如去年 1 月,Mark Newton 曾警告可能會出現一次回調,結果市場的跌幅遠超預期,達到 20% 。但我們仍然建議投資者保持全額投資狀態,最終他們在 7 月就賺回了損失。

我認為小盤和中盤股已經表現疲軟很長時間了,即使出現回調,也不會改變它們可能迎來五到六年強勁表現週期的事實。所以我仍然會選擇持有這些股票。

當然,如果市場整體下跌,Granny ETF 不會上漲。因此我認為任何購買這些 ETF 的投資者都需要認識到這一點。但這些 ETF 選擇了與最重要主題相關的最強公司,所以在市場回調時它們應該表現得更好,而在市場復甦時則可能表現得更強勁。

黃金與加密貨幣

Wilfred Frost:我們先來談談黃金,然後再聊加密貨幣。你認為黃金去年表現如此優異的原因是什麼?

Tom Lee:

我認為黃金錶現出色有一些顯而易見的原因,也有一些不太明顯的原因。顯而易見的原因包括:第一,當前的投資環境中存在更多的政治和地緣政治的不確定性。全球範圍內的戰爭,以及美國總統雖然在經濟方面表現不錯,但卻加劇了全球貿易的不確定性和分裂。第二,全球央行普遍採取寬鬆政策,美國也終於開始了寬鬆週期,包括結束量化緊縮 (QT),這些因素都對黃金形成了支撐。

至於不太明顯的原因,首先是 Tether(美國最大的穩定幣提供商)已經成為最大的私人黃金買家。據我所知,Tether 的每個穩定幣單位都已由國債充分抵押,但他們通過這些資產產生收益,並利用額外的回報購買黃金。我相信自去年 7 月以來,Tether 已經成為最大的淨買家之一。

Wilfred Frost:當你說“相信”時,這是否基於確鑿的數據?相比最近大量購買黃金的各國央行,Tether 的購買量有多大?

Tom Lee:

是的,我們確實看到了相關的數據。我無法確切說明規模,但我相信可能只有一個央行的購買量超過了 Tether。如果你簡單觀察一下 Tether 的 USDT 發行量和黃金價格自去年 7 月以來的走勢,它們之間高度相關。

另一個因素是我們在 2018 年做過一項研究,發現投資偏好通常會跨越代際。比如,嬰兒潮一代喜歡黃金,X 世代喜歡對沖基金,而現在進入黃金工作年齡的千禧一代卻對他們祖父母喜歡的黃金重新產生了興趣。這也導致了黃金需求的回升。

Wilfred Frost:我是千禧一代,我也喜歡黃金,不過我賣得太早了。關於黃金,你認為它是終極貨幣,還是像銅、銀等其他工業金屬一樣僅僅是一種商品?這會改變我們對去年回報的看法,比如摩根大通和 Nvidia 的表現都很好,股票漲幅在 20% 左右。但如果我們把黃金視為終極貨幣,那麼它們實際上可能是下跌的。你怎麼看?

Tom Lee:

是的,我們在 Fundstrat 沒有明確推薦過黃金,但我認為我們可能應該這樣做。你描述得很準確,黃金如果被視為一種商品金屬是沒有意義的,因為去年黃金的工業和零售珠寶總銷售額大約是 1200 億美元,而它的網絡價值卻達到 30 萬億美元。所以從市銷率來看是不合理的。而且我們知道黃金並不稀缺,因為地下有大量黃金資源,而且所有的黃金都是外星物質,比如 SpaceX 可能在未來發現一個含金的隕石,這會導致黃金供應突然大幅增加。

然而,黃金作為一種價值存儲工具已經存在了幾個世紀。正如你所說,它充當了美元的替代品。因此,我們或許應該將黃金視為一種美元的替代品,從這個角度來看,所有其他資產都相對黃金貶值。

Wilfred Frost:如果從這個角度來看,你認為更多的人會接受這種觀點嗎?其影響是什麼?

Tom Lee:

是的,我認為這意味著黃金應該在投資組合中佔有一席之地。我看到像 Ray Dalio 推薦黃金的比例高達 10% ,而在這個播客中你提到可能是 15% 。假設是 15% ,但大多數人的投資組合中黃金的比例幾乎為零。所以今天黃金仍然是被低配的資產。

Wilfred Frost:為什麼加密貨幣去年沒有像黃金一樣表現優異?

Tom Lee:

我認為原因與時間有關。加密貨幣在去年 10 月 10 日之前的表現與黃金相當。例如,比特幣當時上漲了 36% ,以太坊上漲了 45% ,甚至超過了白銀的表現。但在 10 月 10 日,加密貨幣發生了史上最大規模的去槓桿化事件,比 2022 年 11 月 FTX 事件的影響還要大。之後,比特幣的價值下跌了超過 35% ,以太坊下跌了近 50% 。

加密貨幣市場出現了去槓桿化,這破壞了市場的流動性提供者,而流動性提供者在加密貨幣市場中實際上相當於央行。因此,10 月 10 日事件中大約一半的市場流動性提供者被淘汰。直到加密貨幣獲得主流機構投資者的廣泛支持,這種內部去槓桿化事件仍然會對市場造成重大影響。

Wilfred Frost:這是否意味著你承認比特幣並不是數字黃金?

Tom Lee:

比特幣是數字黃金,但相信這一理論的人群與擁有黃金的人群並不重疊。因此,加密貨幣的採用曲線仍然比黃金更高,因為擁有黃金的人比擁有加密貨幣的人多。未來加密貨幣的採用路徑可能會非常曲折,我認為 2026 年將是一個非常重要的測試。如果比特幣能創下歷史新高,那麼我們可以確定去槓桿化事件已經過去。

Wilfred Frost:今年你對比特幣的價格目標是 25 萬美元,對吧?這個預測的驅動力是什麼?

Tom Lee:

是的,我們認為比特幣會在今年創下新高。我認為驅動力在於加密貨幣的實用性正在增加。例如,銀行開始認識到區塊鏈技術的價值,結算和最終清算在區塊鏈上運行非常高效。此外,像 Tether 這樣的加密貨幣銀行證明了基於區塊鏈的原生銀行實際上比傳統銀行更好。例如,預計 Tether 在 2026 年的盈利將達到近 200 億美元,這使它成為全球利潤排名前五的銀行之一。從估值來看,它可能僅次於摩根大通,甚至是高盛或摩根士丹利的兩倍。

Tether 只有 300 名全職員工,而摩根大通有 30 萬名員工。通過使用區塊鏈,Tether 的盈利幾乎與任何銀行持平,甚至超過了大多數銀行。同時,它的貨幣供應量 (M1) 佔比不到 1% ,資產負債表規模也非常小,但它仍然是全球最賺錢的銀行之一。

Wilfred Frost:我們再聊聊以太坊吧。你在去年 8 月告訴我們,你看好比特幣和以太坊,長期來看你認為以太坊的表現會更強。為什麼以太坊在去年最後一個季度下跌得那麼厲害?

Tom Lee:

以太坊是第二大區塊鏈網絡,我認為它總是會比比特幣更具波動性,直到它的規模接近比特幣。加密貨幣市場通常將以太坊的價格視為比特幣的價格比率。如果我們簡單地將 ETH 對 BTC 的比率視為加密貨幣世界的價格基準,那麼以太坊相對於比特幣的價格比率仍然低於 2021 年的水平。而與四年前相比,以太坊已經成為一個更優越的區塊鏈。

例如,代幣化,包括美元代幣化,是華爾街正在押注的一個大趨勢。Larry Fink 稱這是自複式記賬以來最大的創新。Robinhood 的 Vlad Tenev 希望將一切都代幣化。我們已經看到不僅是美元(穩定幣),還有信用基金也在努力代幣化。摩根大通正在以太坊上推出貨幣市場基金,BlackRock 已經在以太坊上代幣化了信用基金。因此,以太坊實際上是華爾街開始採用的區塊鏈。如果以太坊的價格比率恢復到 2021 年的高點,而比特幣達到 25 萬美元,那麼以太坊的價格可能會達到約 1.2 萬美元。目前以太坊的價格約為 3000 美元。

Bitmine Immersion 與 Mr。 Beast 投資

Wilfred Frost:上週你宣佈向 Beast Industries(Mr。 Beast 背後的公司)投資了 2 億美元。Mr. Beast 是目前全球最大的 YouTube 影響者之一。據我瞭解,他在媒體領域的影響力非常驚人,對嗎?

Tom Lee:

是的,我認為華爾街的大多數人並沒有意識到 Mr。 Beast 的影響力,原因有幾個。首先,這是一個私有公司,所以需要通過媒體數據來評估他的影響力。其次,他在 Z 世代、Alpha 世代和千禧一代中非常具有標誌性。

他目前擁有超過 10 億粉絲。唯一在 TikTok、Instagram 和 Meta 等平臺上粉絲超過他的人是 Cristiano Ronaldo(克里斯蒂亞諾·羅納爾多)。他的 YouTube 視頻每月的觀看時長超過迪士尼和 Netflix 的總和。每一集 Mr。 Beast 的 YouTube 視頻每月都有超過 2.5 億觀眾觀看,而他每月發佈兩集,這相當於每月兩次超級碗的觀看量。此外,他在亞馬遜 Prime 上推出的 Beast Games 是該平臺排名第一的節目,其觀看量也超過了幾乎所有電影。

Wilfred Frost:這些數據確實令人震驚,但為什麼像迪士尼、亞馬遜 Prime、康卡斯特或 Netflix 這些公司沒有投資 Beast Industries,而是一家以太坊財政公司進行了投資呢?

Tom Lee:

嗯,他們對誰能進入他們的資本結構非常挑剔。Mr. Beast 本人(Jimmy Donaldson)是最大的股東,其他股東包括 Social Capital 的 Chamath Palihapitiya,而 Bitmine 是他們資產負債表上最大的企業投資者。正如你可以想象的那樣,有很多公司希望投資 Beast Industries,我們很幸運被邀請參與他們的資本結構。

Wilfred Frost:在上週 Bitmine 的年度股東大會上,你提到 Beast Industries 將推出金融產品或服務。這個計劃是否已經確定?你們會參與其中嗎?

Tom Lee:

是的,CEO Jeff Henbold 提到過 Beast Financial Services 的未來計劃。我認為 Beast Industries 可能會在接下來的幾周內披露更多細節。他們確實非常聰明,已經通過多種方式將 Mr。 Beast 的品牌進行了產品化,比如推出了 Feastables 巧克力、健康午餐、飲料和其他創作者的合作項目。因此,對於擁有 10 億粉絲的企業來說,進一步產品化是很自然的事情。

Wilfred Frost:你是否認為這對以太坊是一個利好?擁有 10 億粉絲的 Mr。 Beast 是否有可能在未來推廣以太坊?

Tom Lee:

我認為這是非常有可能的。如今,全球範圍內的金融素養存在巨大空白,尤其是年輕人,因為學校並沒有真正教授這方面的知識。金融素養非常重要,因為我們知道許多嬰兒潮一代和 X 世代在退休時儲蓄不足,而社會保障也無法完全依賴。因此,金融教育是當前社會中最大的空白之一。

Mr. Beast 很可能成為推動金融教育的領軍人物,這將為社會帶來巨大的益處。這也是我們對 Beast Industries 感興趣的原因之一,因為我們的企業價值觀和社會價值觀與他們非常一致。Mr. Beast 代表了善良和正直。

至於金融的未來,現在銀行已經明確表示區塊鏈是金融發展的方向。例如,摩根大通希望在區塊鏈上構建業務,Jamie Dimon 也表示區塊鏈是構建銀行的更好方式。而今天銀行選擇構建智能合約的地方正是以太坊。因此,如果要向公眾進行金融教育,那麼以太坊應該在其中佔有一席之地。

Wilfred Frost:最後一個問題,我還是覺得對於一家財政管理公司來說,這樣的投資似乎有些偏離主業。你之前提到過類似 Orbs 的“月球計劃投資”,這是否意味著你承認這是一個高風險的投資?或者你認為這實際上是一項戰略性的投資?

Tom Lee:

我理解,對於沒有了解我們投資邏輯的人來說,這看起來完全是高風險的。但實際上是有道理的。Bitmine 從成立之初就明確表示,會將資產負債表的約 5% 用於“月球計劃投資”。以今天的資產規模來看,這大約是 7 億美元的投資額度,而目前我們已經投入了約 2.2 億美元用於這些計劃。

我認為 Beast Industries 是一個非常有前景的投資,因為它讓我們接觸到了全球最大的內容創作者,可能是我們這一代的“Mr。 Beast”。他是前所未有的,甚至可能在未來很長時間內都不會有其他人能超越他。作為一家財政管理公司,我們的目標不僅是加強以太坊生態系統,還要確保其未來的可持續性。通過與 Mr. Beast 建立潛在的有機合作,我認為這將進一步鞏固以太坊的未來。因此,我認為這是一個非常好的戰略舉措。

最終建議

Wilfred Frost:最後兩個問題。第一個是,你對今年股票市場投資者的最重要建議是什麼?

Tom Lee:

是的,我認為我能給投資者的最重要建議就是不要試圖擇時市場,因為那樣做會成為你未來表現的敵人。很多投資者總是希望在市場最低點買入,在最高點賣出。但從歷史來看,無論是股票市場還是加密貨幣市場,真正賺到錢的人都是那些長期投資的人。儘管我警告過 2026 年可能會有很多波動,但投資者應該將市場回調視為一個買入的機會,而不是一個退出的機會。太多人因為情緒賣出,然後錯過了重新買入的時機,從而失去了投資的複利效益。我認為這是一個非常重要的區別。

Wilfred Frost:第二個問題是,你對加密貨幣投資者的長期建議是什麼?我相信這可能與剛才提到的觀點有所關聯,但你認為他們應該如何進行投資?

Tom Lee:

是的,我相信許多聽眾對加密貨幣仍然持懷疑態度,甚至完全沒有接觸過加密貨幣,因為他們可能覺得自己無法真正理解它。我們需要認識到,加密貨幣正在被年輕一代所接受——它已經成為他們生活的一部分,因為他們是數字原住民。未來,服務和貨幣之間的界限將會模糊不清。這和 1995 年比爾·蓋茨在《大衛·萊特曼秀》上談論互聯網時的情況沒有什麼不同。當時,大衛·萊特曼對互聯網的概念表示了極大的懷疑,因為他屬於一個無法輕易接受互聯網的世代。如果比爾·蓋茨向一個 20 歲的人解釋互聯網的未來,這個年輕人會立刻理解,而今天加密貨幣正經歷著類似的情況。

Wilfred Frost:那麼你認為人們應該如何投資加密貨幣呢?你推薦 Bitmine,但他們應該持有一籃子加密貨幣嗎?還是應該投資財政公司?或者是按 2:1 的比例分配比特幣和以太坊?

Tom Lee:

我認為可以採取雙管齊下的策略。首先,有一個叫“Lindy 效應”的理論,我建議只購買那些已經存在較長時間的加密貨幣,比如比特幣和以太坊。其次,我認為加密貨幣在未來可能會成為一種“結算層”,雖然它可能是隱形的。Bitmine 不僅充當行業的結算層,通過我們所進行的投資,我們實際上正在成為一家金融服務公司。因此,投資 Bitmine 不僅僅是投資以太坊,你還在投資一家推動金融未來發展的公司。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News