穩定幣救不了美元霸權

TechFlow Selected深潮精選

穩定幣救不了美元霸權

穩定幣短期利好美元地位,長期仍需依賴美國財政與貨幣政策的穩健性。

編譯:深潮TechFlow

從短期來看,穩定幣的增長可能會緩解美國的財政約束,並進一步鞏固美元作為主導貨幣的地位。然而,從長遠來看,穩定幣只是為關於美國製度質量的討論增加了一層複雜性。

最終,決定美元地位的仍然是美國的財政穩健性以及其中央銀行保持低通脹和穩定通脹的能力。

特朗普政府似乎對擴大穩定幣需求以彌補聯邦財政赤字寄予厚望——這種需求是美國財政部縮短債務平均期限(通過發行更多國庫券,同時保持票據和債券發行量不變)的主要官方理由之一。

順便說一句,我認為縮短債務的平均期限也是增加美聯儲降低利率壓力的一種方式。

還有一些證據表明,穩定幣的需求已經降低了美國短期債務的利率。

此外,政府將穩定幣需求視為支撐美元主導貨幣地位的主要支柱。

原因並不難理解。

財政部長貝森特(Bessent)預測穩定幣的規模將增長至2萬億美元(我甚至見過更高的數字)。由於絕大多數穩定幣都與美元掛鉤,穩定幣的需求很可能就是美元需求。

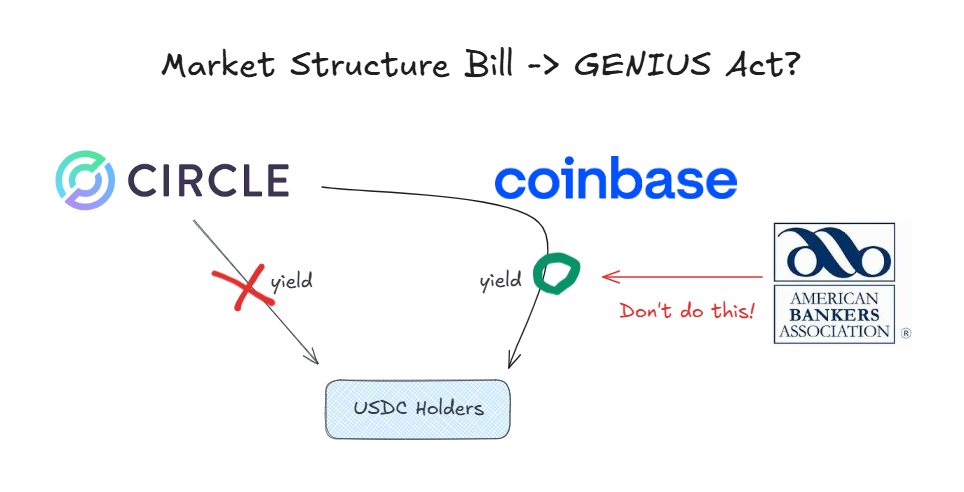

根據《GENIUS法案》(GENIUS Act)的規定,美元現金、美國國內受保銀行存款以及剩餘期限不超過93天的國債被列為允許的儲備工具,因此這部分需求中的很大一部分將流向聯邦債務。

從純粹的美國國內角度來看,穩定幣是否真的會增加對國債的淨需求尚無定論——這取決於穩定幣實際上替代了什麼。

如果人們不持有投資於短期美國政府債券的貨幣市場基金股票,而是將部分財富持有在穩定幣中,那麼對國庫券的淨需求實際上不會增加。

我的直覺是——目前為止還沒有更多——產生對美元和美國國債淨需求的最重要渠道是國際渠道:穩定幣需求的美元化渠道。

穩定幣使美國以外的數百萬人更容易獲得美元,特別是在通貨膨脹率高、貨幣疲軟和銀行體系不發達的國家。

話雖如此,非美國私營部門對穩定幣需求的增長可能會被官方對美元需求的下降部分抵消。為什麼呢?

穩定幣似乎有可能通過增加美元資產在美國以外資產負債表上的佔比來改善全球金融穩定性。然而,如果真是這樣,這可能會減少新興市場國家的貨幣錯配,而貨幣錯配正是新興市場官方部門對美元的預防性需求的主要原因之一。

再談美元的制度基礎

然而,我對穩定幣需求對美元角色的幫助有更深層次的擔憂。這與美元本身以及支撐美元的制度有關。

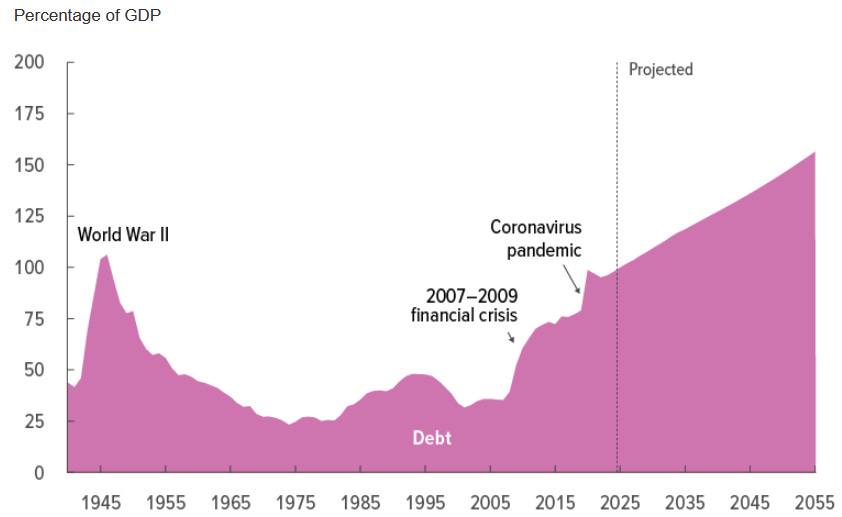

美國的財政狀況眾所周知,這裡就不贅述了。

來源:國會預算辦公室(2025 年 3 月)

作為一個長期以來欽佩美國的歐洲人,我可能並不孤單地診斷出一種由政治分裂引發的“財政末日機器”。

這個“末日機器”之所以能夠繼續運轉的一個關鍵原因是美國的主導貨幣地位以及由此產生的對美國政府資產的需求:美元的“過度特權”擴大了美國聯邦政府的財政空間。

但這最終並不能減輕根本性財政改革的必要性。這項改革應該主要圍繞增加聯邦收入(順便說一句,這與歐洲的情況相反,歐洲的財政改革應該側重於削減支出)。

現在,回到穩定幣。

穩定幣對美國政府債務的需求增加,或許會在短期內放鬆財政政策的限制。但這並不能解決任何長期問題——它無法摧毀這臺末日機器。

事實上,它更有可能阻礙亟需的財政改革。

換句話說,我擔心穩定幣可能只是美國政客用來自縊的繩索——以及隨之而來的過度特權。

然後還有美聯儲。

我一直認為,鑑於過度特權對財政當局的約束較為寬鬆,貨幣政策也必須受到約束:貨幣政策不能屈從於財政政策的需求(正如特朗普及其運動所宣稱的那樣)。避免這種情況的一個必要(儘管並非充分)制度條件是美聯儲的獨立性。

這裡的重點是,如果在此期間美聯儲的獨立性被削弱並導致更高的通脹,那麼穩定幣最終對美元的地位也無濟於事。

穩定幣的背書

最終,正如皮耶帕奧洛·貝尼尼奧(Pierpaolo Benigno)所說,關鍵在於穩定幣的背書方式。

在貨幣主導的體制下(即中央銀行提供價格穩定,而財政當局單獨負責債務的可持續性),穩定幣及其背後的國債最終由稅收支持:“要讓穩定幣安全,國債本身必須安全。”

在財政主導的體制下,穩定幣最終由中央銀行支持。在這種情況下,穩定幣可能會引發通脹,因為美聯儲可能被迫將相應的發行貨幣化。

我的結論是,雖然從短期來看,穩定幣的增長可能會緩解美國的財政約束,並提升美元的主導貨幣地位,但從長遠來看,穩定幣只是為關於美國製度質量的討論增加了一層複雜性。最終,決定美元能否保持其地位的仍然是美國的財政穩健性以及其中央銀行提供低通脹和穩定通脹的能力。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News