如何正確進行代幣分配?

TechFlow Selected深潮精選

如何正確進行代幣分配?

為什麼創始人都會以錯誤的比例把代幣分配給VC們?

撰文:Vader Research

編譯:Arena Wang,深潮TechFlow

為什麼創始人都會以錯誤的比例把代幣分配給VC們?

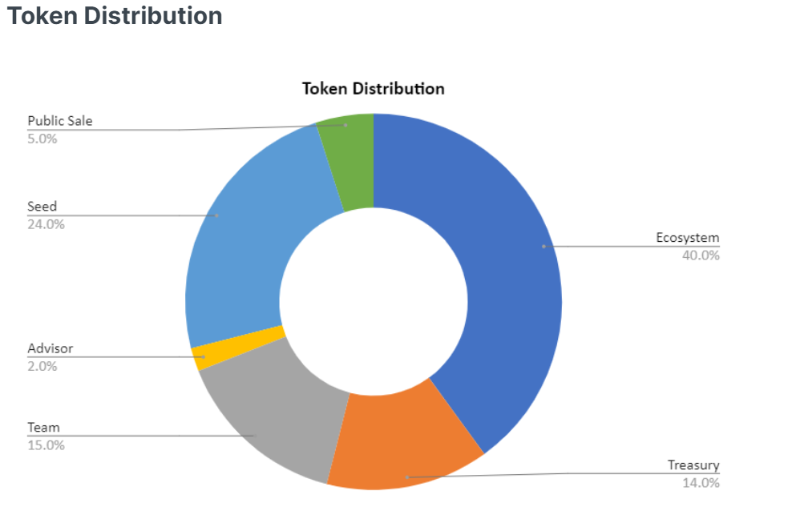

我們通常可以用一張餅圖來展示某個項目的代幣分配結構,它能夠清晰地展示出分配給團隊、投資者、國庫和社區這四部分的代幣比例。

通常,這一分配比例是由分配給非投資者代幣的比例,以及團隊與投資者之間的分配比例來綜合決定的。

GuildFi 代幣分配比例:29% 的投資者,17% 的團隊,14% 的庫存,40% 的社區。

當一個項目在籌措資金時,需要決定分配多少比例的代幣給股權投資者。這個時候,決定怎麼分配代幣是件很難的事。

當制定股權結構表時,目前沒有任何一個現有的框架能幫助創始人來確定一個準確的代幣分配比例。這往往會導致創始人分配給團隊和不同種類的投資者之間的代幣比例不太恰當。

在本文中,我們將介紹:

-

預估價值;

-

代幣價值模型;

-

股權所屬代幣價值模型;

-

代幣&股權共享價值模型;

-

結論;

預估價值

在展開論述之前,讓我們先簡單闡述一下股權和代幣之間的關係。

目前有各種各樣的價值模型,讓我們將它們分為以下幾類:

1、代幣價值模型(預估價值全部屬於代幣);

2、股權所屬代幣價值模型(團隊所屬代幣分配給股權實體);

3、代幣&股權共享價值模型;

這裡的重點是預估價值:一個物體的實際價值應當等同於它的預估價值。有收益的地方就會產生價值。任何可以轉化為未來收入的指標(交易量、用戶數量)都可以被視為影響價值的因素。

如果一款遊戲對二級市場交易收取 5% 的費用,並且該收益歸於代幣持有者,那麼他們可以集體投票來決定如何使用這些收入。代幣持有者可以將該收益用於重新投資於協議建設(如市場營銷、招聘、新產品研發等),或將收益分給自己(代幣回購、質押等)。因此,代幣的內在核心價值主要受商業收益影響,並且這一價值可以以任何貨幣(包括代幣發行者的貨幣)的形式累計。

The Sandbox

同樣,如果一個去中心化交易所的日交易量為 100 億美元,但交易費用只計入股權實體的收入,那麼該去中心化交易所的治理代幣就幾乎沒有基本價值。

讓我們再舉一個例子:去中心化交易所的日交易量為 100 億美元,並且平臺還沒有開始收費——因為該交易所為了獲客,通過自行補貼費用來實現免費交易。但如果交易所決定日後交易費用所產生的收益只歸屬於股權,那麼其治理代幣也同樣失去其基本價值。

Sushiswap

影響每個代幣核心價值的因素是商業收益:代幣 vs 股權價值所佔比例決定了該代幣的基本估值。

基本估值方法比這複雜得多(例如DCF),並會出現許多特殊情況(譬如基於資產估值),但在非常宏觀的層面上,“收益 = 預估價值”是一個顛撲不破的經驗法則。

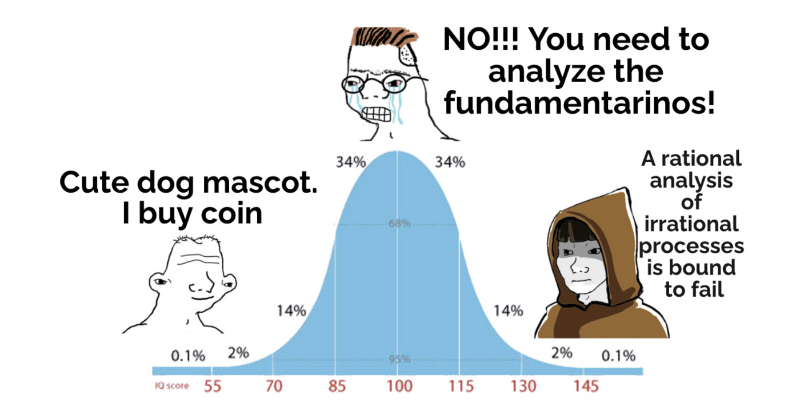

在傳統的金融市場(股權、債券、商品、外匯)中,大部分投資資金由機構投資者管理,他們是證券分析和管理資金的專業人士。機構投資者會建立複雜的模型來評估每一種可交易資產,並根據他們的假設和給定時間範圍內人們的恐懼/貪婪情緒,提出一個正確反映公司基本價值的估值範圍。

然而,在加密市場中,大部分投資資金由散戶/低級投資者管理。他們不像機構投資者那樣優先考慮項目的商業基礎,類似Dogecoin、Shiba、Luna Classic、NFT PFPs 的熱度正體現出這一點。

因此,加密市場可能不會像傳統金融市場那樣快速反映真正的內在基本價值。但鑑於越來越多的機構資本流入加密貨幣市場,這種情況預計將在未來 24-36 個月內發生變化。

模式1:代幣價值模型

讓我們來舉個例子:創始人為了募集資金,並計劃發行代幣,以便用來激勵活躍的協議參與者。代幣為這些活躍的協議參與者提供了一種對協議所有權的感覺,進一步加強了這些參與者的忠誠度、留存率和經驗度。

這是一款獎勵參與度最高的玩家的遊戲,是一個用於獎勵提供鎖定流動性的人的去中心化交易所/借貸平臺,是一個獎勵最具吸引力的內容創作者的去中心化社交網絡平臺,一個獎勵網絡驗證人的區塊鏈。代幣激勵也可以被視為一種獲客/留存工具。

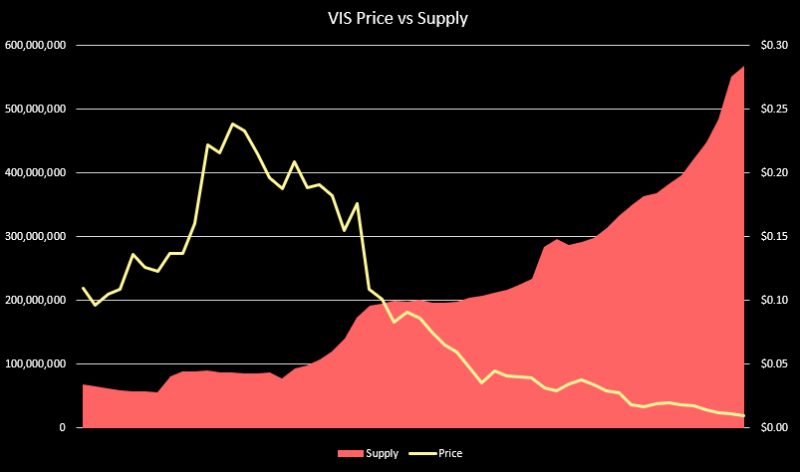

為了鼓勵獲得代幣獎勵的協議參與者長期持有代幣,代幣的內在價值應當是由未來的商業收益所決定的。如果所有協議收益都歸於股權而不是代幣,那麼是什麼驅動著代幣的價值?為什麼活躍的協議參與者會持有這些代幣而不是立即賣掉?聰明的協議參與者不會持有那些比memecoin還沒用的代幣,因為他們知道代幣最終會崩盤。

這也會導致智能合約的聲譽不佳。因為大多數加密市場玩家會去實時監控代幣價格,當合約價格持續下跌時,人們就會懷疑其是否會崩盤。由於為了獎勵參與者,流通中的代幣供應量會不斷增加。而如果沒有需求方來平衡該代幣供應量的增長,那麼該代幣的價格必定會下跌。

因此,創始人可能會考慮將所有價值都歸屬於代幣。這樣一來,分配給協議參與者的代幣激勵將具有較高的美元價值,反映出該協議未來成功的潛力。它還會給參與者一個不出售該代幣的合理理由。而這也更能將用戶轉化為忠誠用戶,將忠誠用戶轉化為佈道者。

但是,如果合約所創造的價值都歸於代幣,那麼是什麼驅動著股權的價值?更重要的是,股權投資者的股份會變得一文不值嗎?

即使股權相較代幣仍擁有法律上的權力,但由於股權可能變得一文不值,並且為了給股權投資者提供更為靈活的預估價值和經濟模型,創始人除了給股權投資者分配現有的股份外,還應該分配代幣。

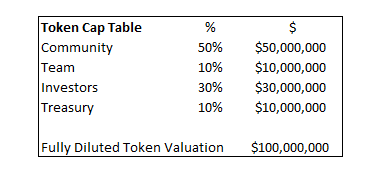

但是,股權投資者應分得代幣的理論比例是多少?如果種子投資人以100萬美元的投資獲得10%的股權(假設股權的投資後估值為1000萬美元),他們是否應當同樣獲得10%的代幣?

不,他們被分到的代幣應該小於10%,譬如8%、5%、3%。

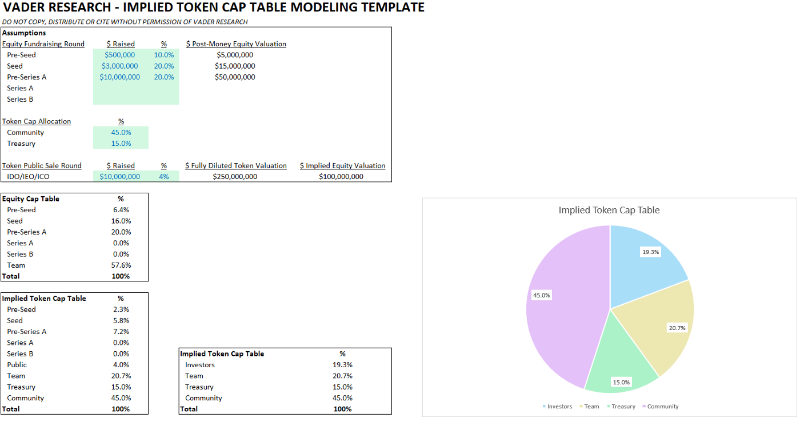

人們應當基於以下條件做出判斷;

i) 現在及未來的股權結構表融資;

ii)代幣分配中財政庫存所佔百分比;

iii)代幣分配中社區所佔百分比;

iv)代幣公募;

Vader Research Token Cap Table Model

我們建立了一個模型,根據上面列出的預設條件來計算代幣結構表分配。這些預設條件在表格中被塗成綠色,使創始人和投資者能夠利用這些數字來判斷代幣結構表分配比例。點擊此處下載模型。

這裡有一段視頻,向您解釋瞭如何去使用這一模型、一系列計算背後的原理以及如何去設定預設條件,請點擊此處查看。

為什麼確保代幣結構表分配比例與股權結構表相匹配是如此的重要?任何的分配不當都可能導致團隊、投資者和社區在未來出現分歧。創始人和投資者應該有一個大致的框架和模型,以供後續的代幣分配討論。我們希望該模型能夠成為未來代幣分配比例談判的參照框架。

代幣結構表不同於股權結構表。

-

每當一個團隊為股權籌集資金時,都會憑空鑄造新股,導致稀釋現有的股份。

-

另一方面,每當團隊為代幣籌集資金時,都不會憑空鑄造新的代幣。這些代幣是從代幣智能合約的有限儲備中獲得的。

模型2:股權所屬代幣價值模型

2與 1 共享相同的價值預估模型,但團隊持有的代幣完全歸持股實體所有。這有點像 Sky Mavis 和 AXS 代幣之間的結構關係。由於價值直接歸屬於代幣而非股權,該方法的基本原理是股權從代幣所有權中獲得價值。這使代幣和股權之間的激勵措施保持一致。

應用此模型有兩種方法:

1、投資者同時擁有股權和代幣;

2、投資者只擁有股權;

投資者同時擁有股權和代幣

投資者同時擁有股權(由代幣所有權驅動價值)和代幣。這種方法的問題在於,投資者基本是對代幣進行了雙重投資,這導致他們所擁有的累積代幣所有權高於原定按比例分配的股權所有權。

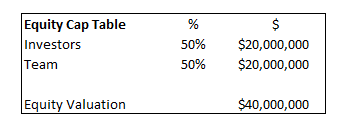

讓我們假設投資者擁有50%的股權,其餘股份由團隊所有。

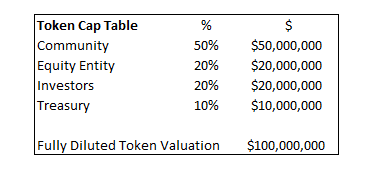

同時,我們假設代幣結構表的分配比例類似下表,其中投資者擁有20%的分配比例。要記住,這分配給團隊的20%代幣分配給了股權實體,而非創始人和員工。

假設股權所屬代幣(代幣價值2000萬美元)按比例分配給股東(投資者、創始人、員工);投資者最終擁有30%的代幣分配(20%直接通過代幣結構表,10%間接通過股權結構表)。

因此,團隊(創始人和員工)最終只擁有10%的代幣分配。假設只有代幣有預估價值,這對團隊來說是一筆可怕的交易。團隊最終給出的代幣數量超過了基於股權結構表分配的應有數量。

Sky Mavis & AXS 代幣就是一個例子。分配給團隊的代幣歸屬於股權,與此同時,股權投資者還獲得了代幣分配。

投資於Sky Mavis的早期風險投資家獲得了AXS代幣分配。分配給團隊的 21%AXS 代幣實際上分配給了股權,而不是直接分配給團隊。我們不知道股權歸屬代幣是如何分配的,但可以合理猜測,這些代幣按比例分配給了股東。

個人投資者只能擁有 4% 的分配比例。我們不知道代幣分配結構的具體細節,很有可能風投得到的代幣分配比應有的比例小,或者某些風投甚至沒有得到任何分配。總的來說,如果結構足夠平衡,那這可能並不算糟糕。譬如在 Sky Mavis 的例子中,股權投資者獲得了未來Sky Mavis代幣(如RON)的分配權。

模式3:代幣&股權共享價值模型

在這種情況下,股權和代幣共享預估價值。這一模式可以應用在各種不同的場景中。代幣所分到的預估價值可大可小,這完全取決於其商業模式、產品和所處賽道。

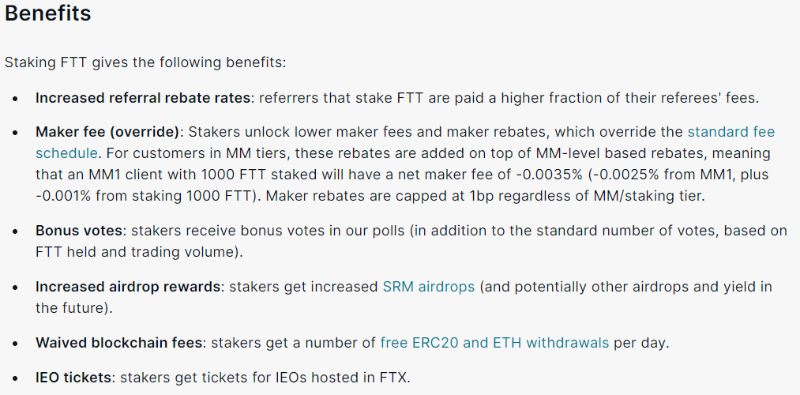

讓我們來看看 FTX 和 Binance 這些中心化交易所使用的 FTT 和 BNB 代幣。這些代幣給持有人提供了交易費用折扣的權益。因此,這些代幣的價值將和交易所未來的成功所掛鉤。但這一模式與我們討論的前兩種模式不同,它們只有一部分預估價值會被分配給代幣。

另一種模式可以參考 STEPN 和 Pegaxy 處理代幣的方式。

兩者都有類似於Axie的經濟模型,但其中的關鍵區別在於,在Axie中,用於支付繁殖費用的代幣AXS會自動燃燒。換言之,玩家支付價值100美元的AXS用於繁殖,其所創造的價值將分配到AXS代幣持有者身上,因為通過繁殖活動,流通中的AXS供應量會逐漸下降,從而導致AXS價格上漲。

而在STEPN和Pegaxy中,用來支付繁殖費用的代幣GMT和PGX並不會自動燃燒,並會作為收益流入公司。然後,由開發者來決定是否要燒掉部分的代幣,或者用代幣回購的方式來燃燒。從商業角度來看,這會使得GMT和PGX代幣的投資價值降低。

結論

本文重點討論了一個有股權上市的團隊要如何去決定分配給代幣的價值比例。我們還會繼續分享其他與代幣結構表相關的主題,例如理想的財政庫存、社區、流動性池、質押分配、行權計劃。

在下一篇文章中,我們將分享一份代幣結構表和股權兌現協議,以增強風投和創始人之間的長期激勵。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News