Ethena将“加密原生收益”传递给用户,同时保持稳定币合理去中心化。

撰文:MIDAS CAPITAL

编译:深潮TechFlow

Ethena似乎已经在加密推特上掀起了一场风暴。当我访问他们的网站时,迎面而来的是一种可能性,即稳定币的收益率为27%,我在本文尝试区分庞氏经济学和真实收益。

作为一个行业,当我们听说稳定币有高收益时,特别是在遭受Anchor & TerraLUNA的事件后,我们很容易产生过敏反应。我必须承认,当我打开Ethena的着陆页面时,我立刻想到,“哦,不,又来了”。所以,出于好奇,我决定深入其机制设计,并对其中缺乏庞氏经济学感到惊喜。

机制设计基础

平心而论,它是优雅简洁的。简而言之如下:

Ethena通过发行代表delta中性头寸价值的稳定币,对 ETH 的“Delta 中性”套利交易进行代币化。他们的稳定币 USDe 也收取套利收益,因此他们声称,这是一种提供互联网原生收益的互联网债券。

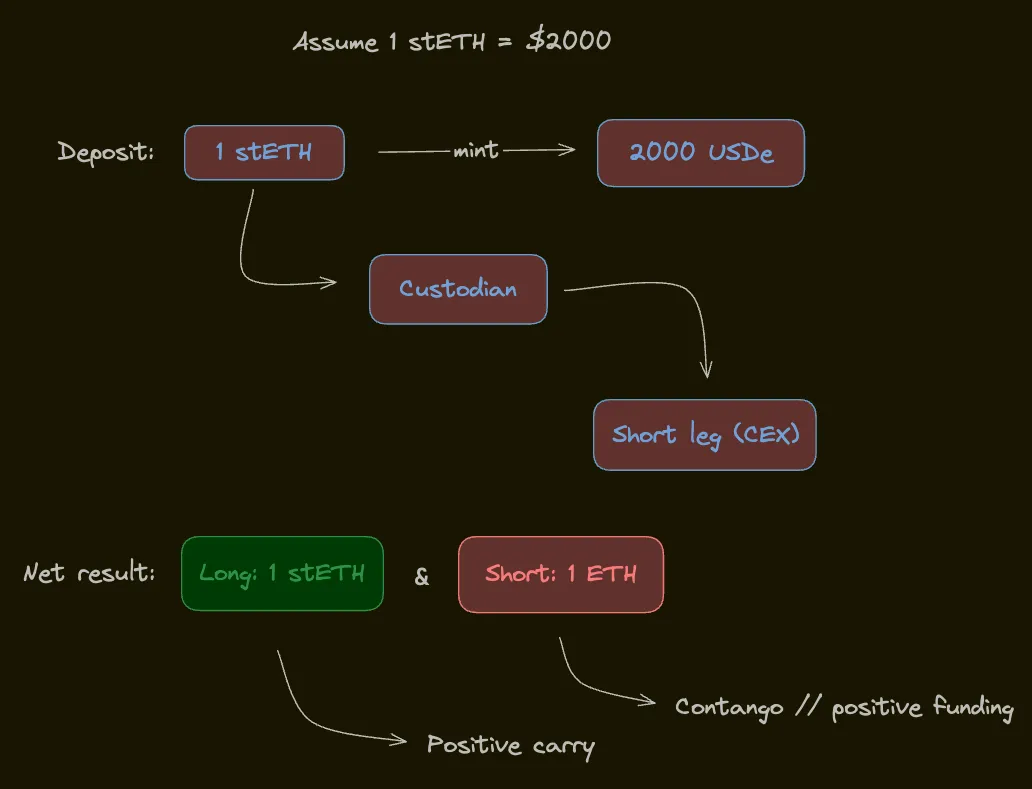

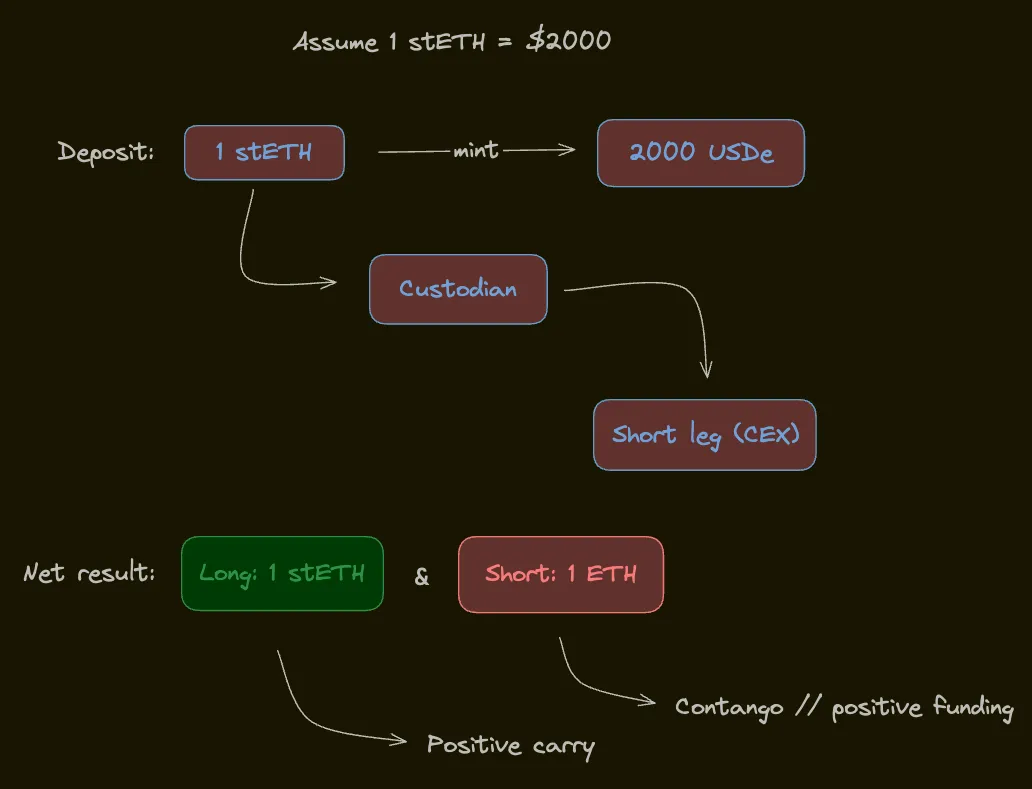

让我们稍微深入一些,该过程的工作原理如下:

-

将stETH存入协议,兑换等额的USDe

-

stETH被发送到托管人(即Fireblocks或Copper),stETH的价值被传达给各种CEX

-

该协议在各个 CEX 上以抵押品做空 ETH 永续期货合约,有效地抵消了存入抵押品的 Delta。

-

最终结果是做多stETH和做空ETH永续合约的结合。

-

Delta 中性头寸是 USDe 背后的抵押品。

“互联网原生收益”是通过将质押收益添加到基础收益中产生的,这种收益随后被传递给USDe的持有者。具体来说:

一般来说,ETH 是一种很好的基础资产,因为它具有网络效应,而且交易双方都有可能产生收益。正如我们一次又一次地看到的,启动网络的最快方式是提供收益,各种参与者会为了收益做任何事。USDe是少数几个将收益返还给用户的稳定币之一,而该领域的大牌(USDT & USDC)将所有收益留给自己,我完全支持一种带收益的稳定币。此外,托管、执行和客户的分离是缓解风险的重要步骤,鉴于FTX的事件,最小化交易对手风险总是有价值的。

这是一个优雅简单的设计,然而,精明的市场参与者会指出,为了使这种机制设计发挥作用,需要满足无数的假设。

假设和风险

在我们开始本节之前,需要谨慎地指出 Ethena 团队已经非常清楚地说明了风险,并且没有试图混淆它们,这个做法值得表扬。

我对这种性质的项目的问题是,为了发挥作用,它们需要大量的假设。我想到了条件概率的想法——随着假设的数量趋于无穷大,所有假设成立的条件概率趋于零。提供比无风险利率高出20%的年化收益率意味着,你获得额外20%的收益作为承担这些风险的报酬。如果我们将 USDe 视为对 Delta 中性头寸现金流的代币化债权我们就可以开始直言不讳,并了解交易何时崩溃。

头寸风险

这是一个包罗万象的标签,用于描述与对冲相关的风险和关于收益来源的假设。

-

做多stETH:他们假设如果对冲的收益变为负,stETH的收益将覆盖这些损失。如果不是这种情况,那么抵押品将以基础收益率(stETH 收益率)的速率衰减。虽然这在理论上是成立的,stETH收益是基础收益的一小部分,这两者不能被视为天平上平衡的两端。

-

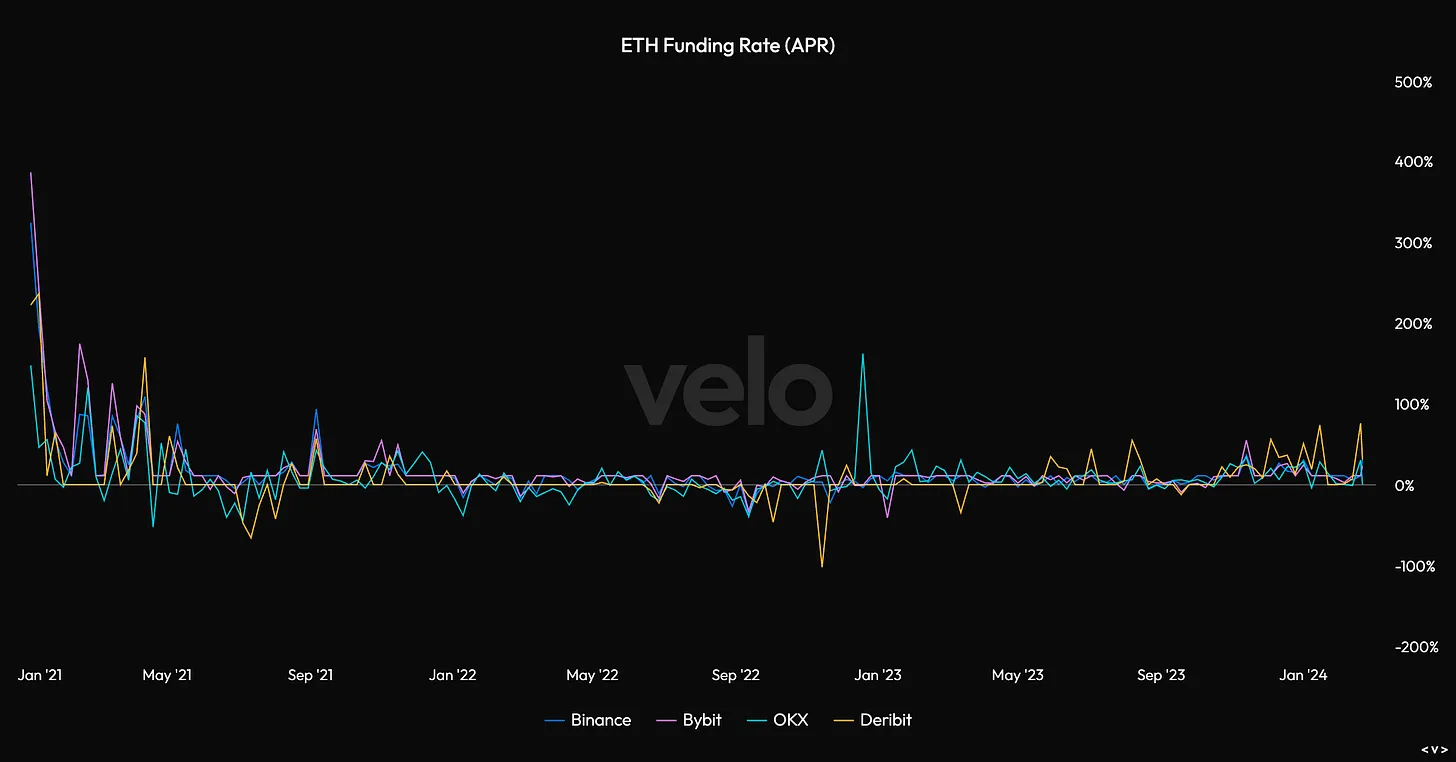

做空ETH:假设该头寸平均会产生收益。有证据表明这是事实,然而负资金并不罕见,这使得对冲成为一种支出而不是收入。我还没有看到令人信服的回测或理论框架来解释 Ethena 流量将如何影响资金率。

-

我的担忧是,随着 USDe 的采用率增加,做多 stETH 和做空 ETH perp 的需求也会增加,这意味着它们的收益来源正在受到双方的挤压。听起来不太像是一个好的设置。

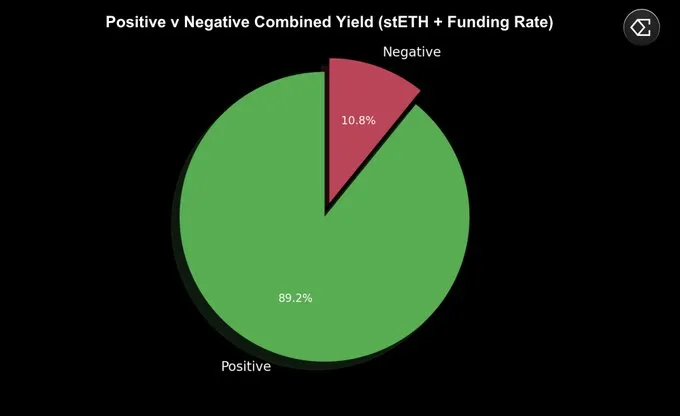

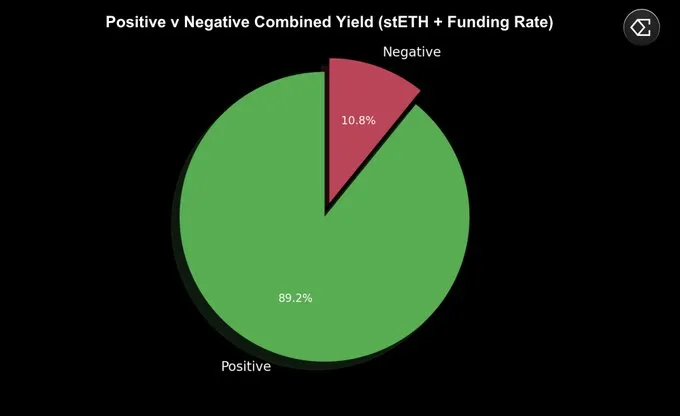

我已经看过很多像下面这样的图表,它们突出显示了进行套利交易在89%的时间里会产生正收益。总的来说,数据似乎支持了他们的观点。

-

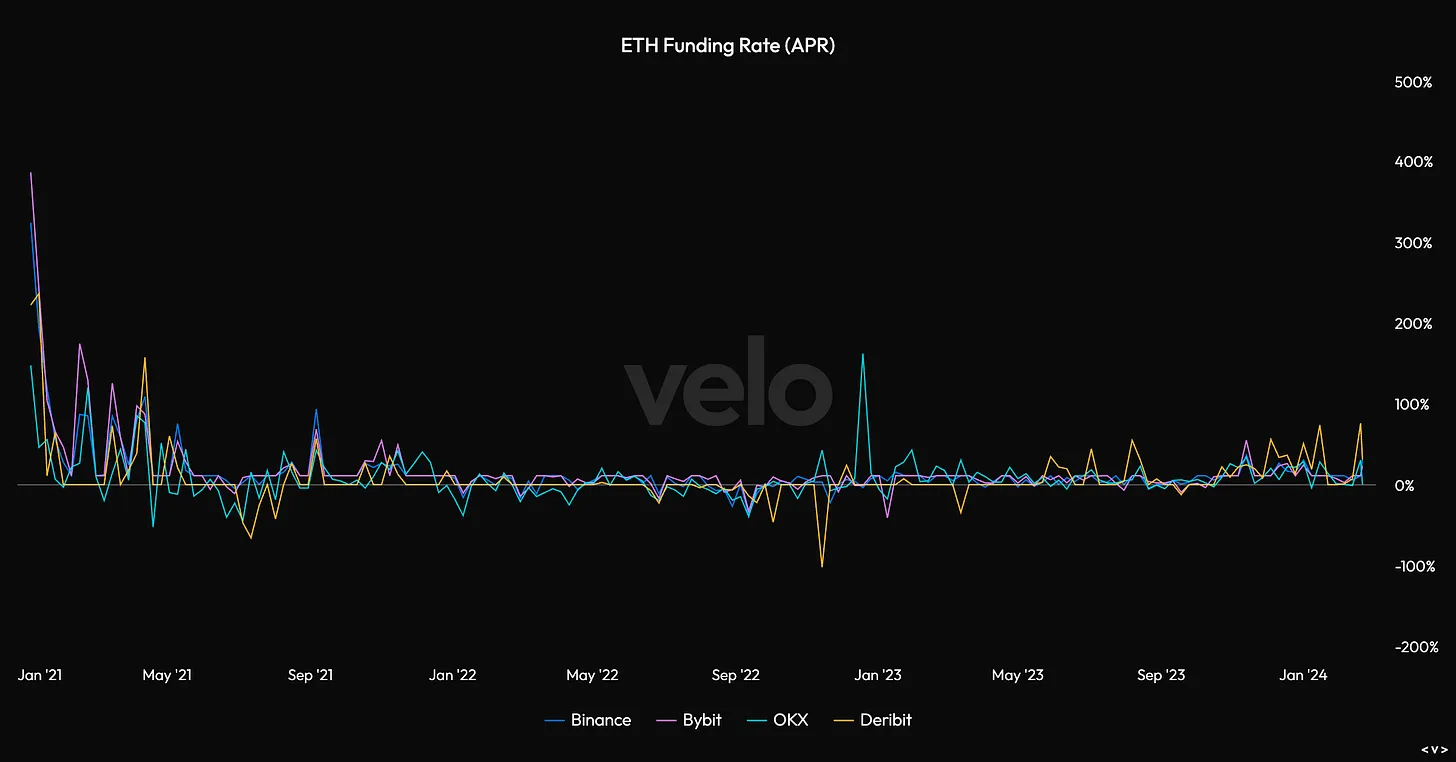

资金往往是正面的,连续正收益的最长纪录是110天,而连续负收益的最长纪录是13天。

-

以季度为单位计算,22年第三季度是过去几年中唯一一个stETH + 基础收益为负的季度。这包括每个人都进行 ETH pow 分叉交易的时期。

-

交易所往往有一个基准资金费率,这意味着当市场不繁荣时,资金费率会恢复到 +10% APY。

假设是,如果综合收益率为负,用户将撤回资金,USDe 的供应量将减少。一旦有足够多的 ETH 空头头寸被平仓,该头寸将再次盈利。此外,他们还有一个与协议并存的保险基金,当收益率为负数时,该基金将用于降低收益率。该基金将以风险投资资本为种子资金,并在正收益的时期中夹带一些收益率。但是,如果账面收益率为负值,且保险基金已被清空,则参与者需要赎回 USDe,否则 USDe 将开始变得资不抵债。值得注意的是,在这种情况下,参与者需要赎回,协议能做的事情很少,这已经超出了他们的控制范围。

上图是过去3年做空ETH永续合约的年化收益率,粗略一看,并不能确定做空该合约是否是个好主意。

一般风险

以下是一些通用风险的简要概述。

-

托管风险:Ethena依赖于“场外结算”提供方方案来托管协议支持的资产,这取决于他们的运营操作能力。大致上,这可以分为可访问性和可用性风险、运营职责履行风险、托管对手方风险风险。

-

交易所失败风险:Ethena使用CEX来对冲长期stETH头寸,如果交易所出现问题,账面将无法完全对冲,未实现的盈亏将会丢失。

-

担保风险:Ethena使用stETH作为抵押品,如果对 LidoDAO 失去信心,后果可能是广泛多变的。例如,Lido 可能会遭受削减事件,或智能合约漏洞。

结束语

就解决去中心化美元问题的诚实解决方案而言,我认为这是一个非常有趣的项目,Ethena是行业的领导者。他们想出了一个聪明的机制,将“加密原生收益”传递给用户,同时保持稳定币合理去中心化。

我们就事论事吧。

Ethena.fi用stETH做担保,并对此做空ETH永续合约,这是一个经典的现金和套利交易,具有提供正利差的多头收益。他们通过发行USDe对“Delta 中性”账本进行代币化,这个USDe有权获得由“无风险差额”头寸产生的现金流。这个协议更接近于一个结构化产品,而不是一个普通的稳定币。

大多数人在这个领域花了足够的时间,能够看穿其中的营销,这是一项重要的技能。如果我们把Ethena + USDe看作是一种代币化的现金和套利交易,我们可以更诚实地评估风险和假设。而且坦白说,为了代币化无数风险而获得27%的年化收益率可能是合理的补偿。

我认为该协议的核心问题是围绕收益率持续性的假设,他们依赖于做空的大额回报,而这远不能保证安全性。我不认为使用历史数据可以令人信服,因为 Ethena 本身就会给市场格局带来重大变化,我认为如果成功,他们的影响将很难事先推理。现实是,他们引入了做多 stETH 和做空 ETH 的巨大需求,这将压缩该交易的收益,他们的采用意味着他们的收益来源受到双方的挤压,天下没有免费的午餐。

此外,假设它们的采用率很高,但这将它们的收益率压缩至 10%,这是否足以补偿上述所有风险?如果在无风险利率为5%的情况下呢?我直觉上认为,他们的成功到了一定程度就会失败,他们无法补偿 USDe 持有者所承担的风险。在大多数情况下,账面上的风险是可管理的,然而,当波动率最终上升和系统性风险增加时,这不是一个容易维持的位置。此外,他们不能直接取消头寸,而是需要进行管理,并在未来的所有情况下保持 delta 中性。

那么Ethena究竟是庞氏经济学还是真实收益呢?我的立场是,这是真实收益,无论该收益率可能有多大风险。

这是一个雄心勃勃的项目,他们应该因他们的想法和诚实地面对持有者面临的风险而受到赞扬。风险很大,持有者得到了承担这些风险的补偿。这将是一个有趣的项目,我祝愿他们成功。

ONDO0.38 0.22%

ONDO0.38 0.22%

TRUMP5.14 1.82%

TRUMP5.14 1.82%

SUI1.44 2.89%

SUI1.44 2.89%

TON1.46 -0.65%

TON1.46 -0.65%

TRX0.28 0.81%

TRX0.28 0.81%

DOGE0.13 2.56%

DOGE0.13 2.56%

XRP1.87 1.50%

XRP1.87 1.50%

SOL124.51 1.46%

SOL124.51 1.46%

BNB842.92 1.15%

BNB842.92 1.15%

ETH2954.25 4.15%

ETH2954.25 4.15%

BTC87946.93 1.27%

BTC87946.93 1.27%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@midascapitalx

@midascapitalx 精选解读

精选解读

原创

原创 某新钱包从币安和 Bybit 提取总价值约 1576 万美元的 ETH、BNB、USDT

某新钱包从币安和 Bybit 提取总价值约 1576 万美元的 ETH、BNB、USDT

扫码关注公众号

扫码关注公众号