DeFi 新范式:无限流动性的 NESTFi 能否在衍生品市场杀出重围

TechFlow Selected 深潮精选

DeFi 新范式:无限流动性的 NESTFi 能否在衍生品市场杀出重围

只要 Nest 的流动性足够,还原传统金融市场也是极其简单的事情,其功能将十分强大。

撰文:michaeljin.eth,R3PO

NestFi 项目背景:

NEST 团队 2022 年初开始探索去中心化的衍生品协议,并基于 NEST 预言机推出了全新的项目 FORT,一个基于无限流动性模型(OMM)的去中心化衍生品交易平台,产品包括永续期货,期权。

经过 3 月份 Terra 暴雷以及宏观环境的恶 化,NESTDAO 提出了 NEST 和 FORT 合并的提案,在协议层面,两个项目的代码进行了整合重构,在运营方面,NEST 团队整合了两个项目的资源,将 Twitter和 Telegram 社区合并为一个。

在理论层面,比特币构建了全新的货币网络范式,以太坊构建了全新的资产网络范式,NEST 团队认为 NEST 所构建的无限流动性模型实际上是一种全新的交易网络范式,这会是继以太坊之后最重要的范式革命,NEST 新白皮书,将 NEST 定义为区块链的基础设施,为所有的项目方和买方提供任何风险收益结构的金融资产。

2023 进展:“鞅网路”

NEST 即将重磅推出“鞅网路”,一个以太坊后的新一代的基础设施范式,NEST 将以智能合约作为链上金融交易中的唯一卖方,在满足买方需求的同时,将买方让渡风险敞口汇集并对冲。不能对冲的风险由所有的交易者共担,以此从根本上解决风险对冲类资产流动性不足的问题。

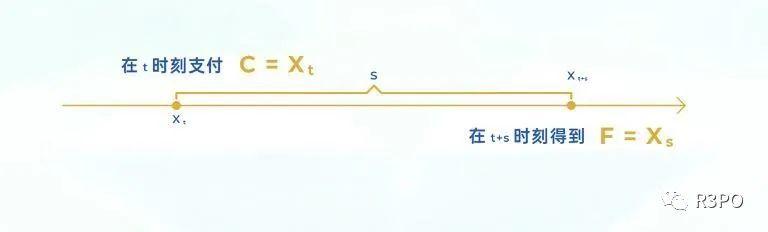

NEST 定义了一种新的交易范式, 这个交易范式来自于一个随机过程的概念:鞅交易是基于一个随机过程(鞅)的交易范式。鞅是一种满足 Xt = E(Xt + s | Xt) 的随机过程,其中 Xt 表示在时间 t 的随机值,s 是交易现金流流出和流入时间差。鞅交易是在鞅信息流下进行的交易,这种交易方式被认为能够得到公平的结果。在这种交易模式中,交易者在时刻 t 支付 Xt,并在时刻 t + s 收回 Xt + s。

而基于数字货币的去中心化鞅交易网络,以基于 ERC20 开发的 NESTtoken交易的标的为链上的数字资产,所有交易者都直接和一个无限供给的卖方(ILM, Infinite Liquidity Maker) 交易,这个卖方就是 NEST 合约本身。买入的数字资产进入合约(销毁),结算的数字资产通过合约即时增发出来。R3PO 认为基于鞅交易网的永续期货交易平台 NESTFi 有希望代表 NEST 发展成新一代交易网络的新范式代表。

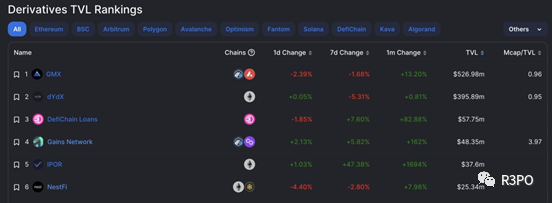

根据 Defilama 的统计,NESTFi目前已经在去中心化衍生品中排到第 6 位,仅次于Gains Network 和 ApolloX。(来自于 Oracle)

NESTFi能否结局 DeFi 行业痛点?

(https://nestfi.org/)

1、链上应用的最关键或者最痛点是流动性,为了解决流动性问题,之前的 DeFi 尝试了传统观念的 order book 和 AMM 模型,但这些模型都不是理想的解决方案,并且无法将所有金融服务纳入到同一个协议并共用同一个流动性,造成资源的浪费和效能的低下。

2、风险匹配机制不完善,无论 AMM 也好,资金池也好,其解决流动性问题的方法都是以牺牲了卖方的灵活性为代价的:即卖方需要把自己的交易策略固定下来并承担外部市场的波动,一旦价格有利于卖方,买方可能选择退出交易,一旦存在套利,买方便蜂拥而至,整个过程卖方没有任何选择权,只能寄希望于挖矿的补贴和大数规则下的佣金或利率均衡。

3、资金使用效率低: LP 设计虽说暂时缓解了链上流动性的匮乏,但长期来看存在以下问题:首先是资金的大量占用导致资源浪费,链上如此众多的 TVL 却只支持了少量的交易,而且大部分 TVL 还是冲着流动性挖矿而来;其次是核心变量,如价格、利率等和池子的规模有关,一方面容易被套利,另一方面在池子规模不够的情况下,交易和借贷很难开展。而且,不同产品的 TVL 不能共用,导致所谓的组合行也只是形式上的组合,而不是流动性的共享。

而从整体上看,NESTFi 的鞅网络与其他去中心化永续合约以及中心化交易所具备了如下差异:

1、无限供给:只要手上有 NEST,就不必担心因为缺少市场流动性而难以交易,交易者需要的任何基于鞅信息流的交易都可以得到满足,因此其供应是不会因为交易对手而受规模限制的。

2、便捷跟单:NEST去中心化交易所的copy trading功能,是比中心化交易所更有优势的,用户可以直接点击跟单链接,实现几乎一键开单

3、无 LP 成本,风险共担:所有持有 NEST 的人一起来承担 NEST 供给减少和增加的风险和收益,交易者直接与协议做交易,这也正好是区块链及分布式网络的特征。而在传统市场网络里,风险管理主要依靠做市商对冲,把风险转嫁给市场,这样的对冲的成本往往非常高。

NEST 预言机

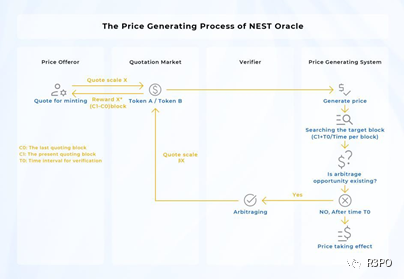

NestFi 永续合约交易所依赖于 NEST Oracle 报价:NEST 预言机 Price Model给定链外一个价格流,如何设计一个去中心化博弈,使得该博弈均衡能输出一个价格流,并保证该价格流与链外价格流偏差尽可能小。NEST 预言机通过报价挖矿、双向期权、验证周期、价格链及β系数等模块解决了这一问题。NEST 提供的价格序列,并不改变资产价格的分布,而是接近一种离散的取样模型,这是由去中心化博弈的结构决定的,报价偏差和报价密度取决于套利市场的深度和 NEST token 的价格。总体来说,NEST 提供了一个有效的去中心化预言机,保持了价格的基本性状。

NEST 预言机是完全开放的博弈网络,理论上可以提供一切价格信息流,但从整个网络的安全性来说,用于鞅函数的价格信息流依然会被约束在少量市场较为有效的去中心化资产上,比如 BTC/ETH。

未来发展方向

1、扩展 U 本位交易功能:在 NEST 流动性更大的时候,可以引入NEST/USD预言机,从而将交易对标的资产从 X 个 nest 变成 X 个 USD 的 nest,这样能满足许多试图基于法币本位建立对冲头寸的需求。

2、探索多交易对可能性:除了 NEST 作为鞅网络的原生价值单位外,我们还可以引入 PUSD,PETH,PBTC 等 USD/ETH/BTC 的等价资产作为鞅交换的价值单位,这样整个网络的应用将更为广阔。

3、扩展除永续合约DEX以外其他的应用场景:一些基于随机性的基础设计游戏如抽签、道具合成、彩票、博弈类游戏,可以直接采用 NEST 提供可以解决确定性数学关系、概率关系、随机过的鞅函数,换句话说,也可以直接以 NEST为交易对手方,资产以 NEST 定价,拓展更多的 NEST 使用场景和消耗途径。

总结

NestFi 提供了一种全新的范式:将金融产品理解成基本折现函数的编程,其成本便是调用该函数的费用,这和 EVM 很类似,不同的是,折现计算机的经济关系是内生的。这种新的范式可以覆盖几乎所有的金融产品(服务),并且随时可以买入并无限流动性结算,这里不需要做市商,不需要保证金,不需要 margin call,不用担心无法结算。只要 Nest 的流动性足够,还原传统金融市场也是极其简单的事情,其功能将十分强大。而且,由于发行和结算这样的困难问题得到解决,传统衍生品交易所即可专注于二级市场,从而极大降低其成本。

风险提示:

1、鞅交易本质上是一种新的交易范式,可能尚未被广泛采用,或者还未被证明是有效的。因此,对于鞅交易的具体细节和实际应用,需要进一步研究和评估。

2、在用户的层面来讲,NestFi 的可开杠杆倍数,使用币种,可交易对数量,交易费率等并不占优势,虽然无任何 LP 成本,但同样意味着无法吸引用户质押任何资产,在 NEST 的普及有一定限制。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News