「木頭姐」年度重磅:ARK 2026 Big Idea

TechFlow Selected深潮精選

「木頭姐」年度重磅:ARK 2026 Big Idea

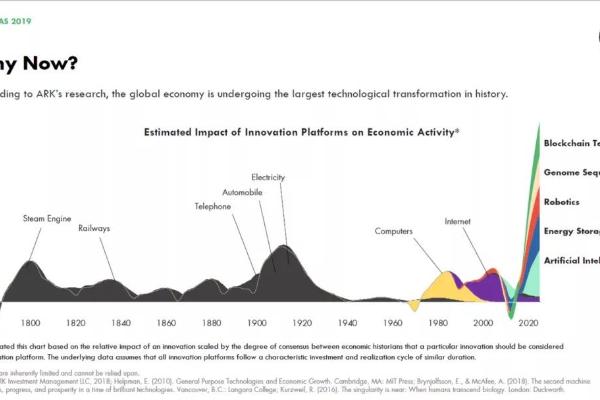

ARK 的年度研究報告《Big Ideas》,已經連續發佈十年。它不是簡單的行業展望,更像是一張“未來十年的技術地圖”。

如果你關注全球科技投資,幾乎不可能繞開一個名字——Cathie Wood,中國投資者更熟悉的稱呼是“木頭姐”。

過去十年,她和她創立的ARK Invest,一直在做一件在華爾街並不討巧的事情:忽略短期噪音,押注長期、極端、非線性的技術變革。

ARK的年度研究報告《Big Ideas》,已經連續發佈十年。它不是簡單的行業展望,更像是一張“未來十年的技術地圖”。

你可以不同意它的結論,但很難忽視它提出的問題。

而今年的 《ARK Big Ideas 2026》,有一個非常醒目的總標題:The Great Acceleration(大加速)。

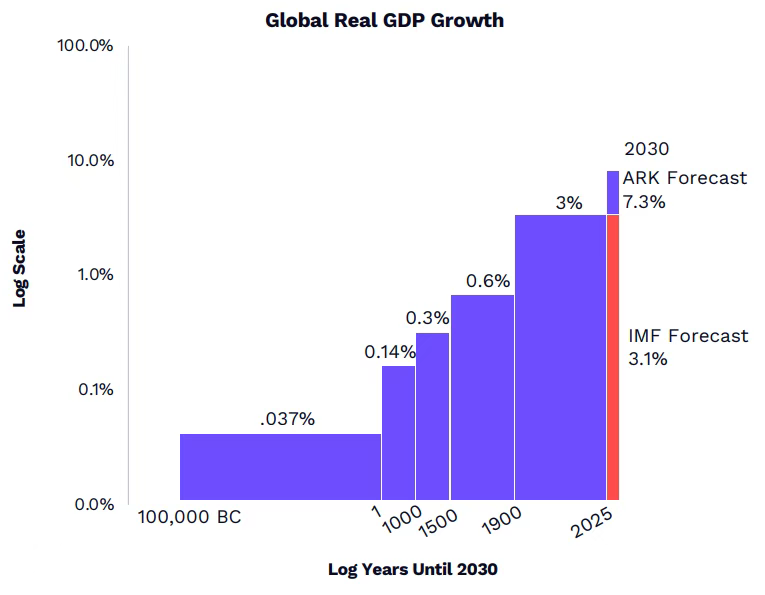

這份報告聚焦13個重大創新領域,核心論斷是:以人工智能為中樞的五大創新平臺正在加速融合,將在本十年末引發全球經濟增長的階躍式變化,2030年實際GDP增長率有望達到7.3%,較國際貨幣基金組織預測的3.1%高出4個百分點。

報告提出的最重要判斷是,AI不是又一次重要技術進步,而是一臺正在同時驅動多條技術曲線加速的“總髮動機(Central Dynamo)”。過去幾十年,技術創新大多呈現出一種線性結構:一項技術 → 一個行業 → 一輪資本週期。ARK認為,這一範式已經失效。在當前階段,技術之間不再是並列關係,而是高度耦合、彼此解鎖:

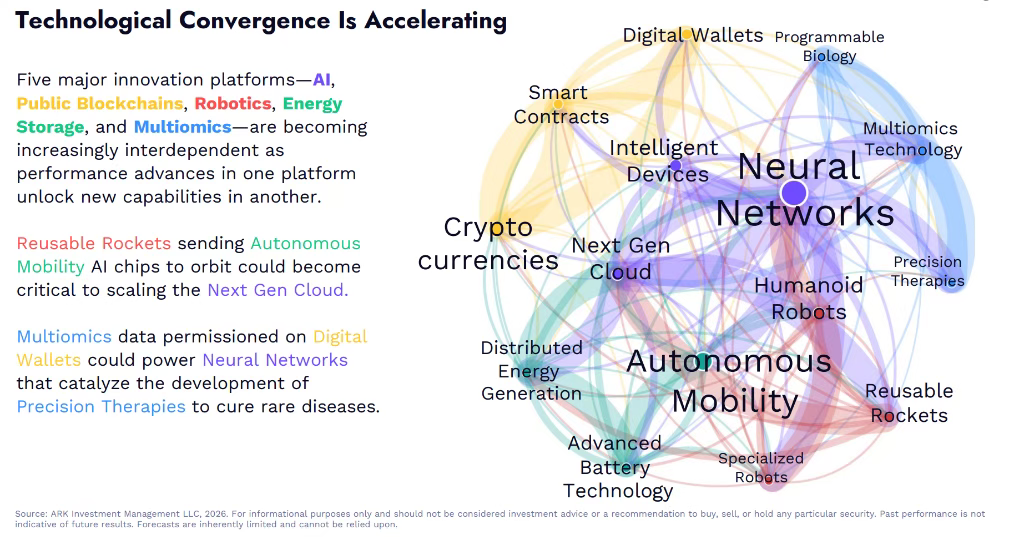

AI的算力需求,推動下一代雲、能源存儲和數據中心革命;區塊鏈與數字錢包,為AI Agent提供可信的結算與執行層;機器人與自動駕駛,把AI從“數字世界”推入“物理世界”;多組學與可編程生物學,為AI提供高維度生命數據,反向加速模型能力

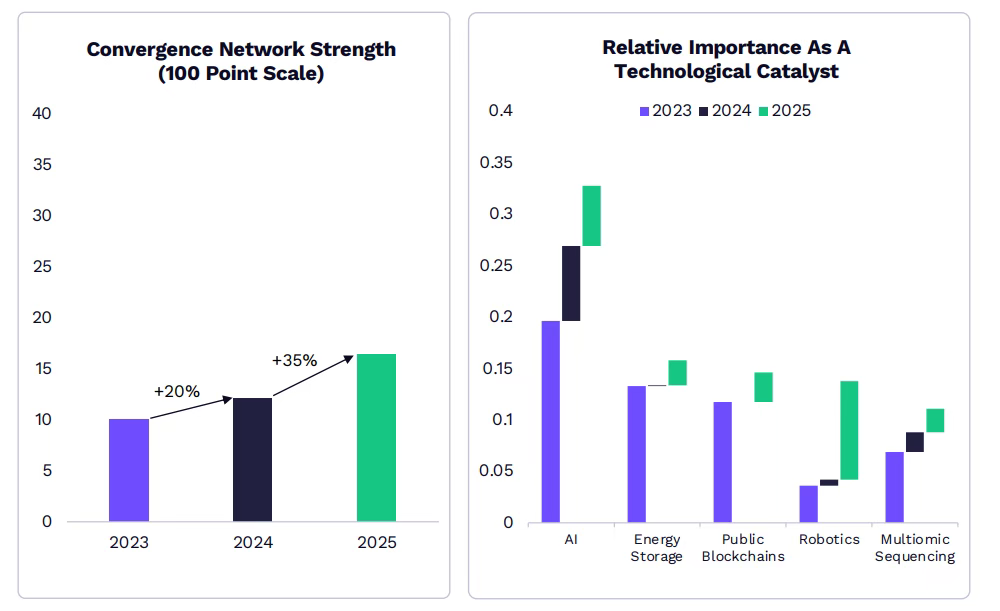

ARK用一個指標來描述這種狀態:技術收斂強度(Convergence Network Strength)。到2025年,這一指標同比提升了35%——意味著不同技術之間的相互催化正在明顯加快。這也是為什麼ARK把2026年稱為:The Great Acceleration(大加速時代)。

ARK研究顯示,可重複使用火箭發射AI芯片進入軌道、多組學數據驅動精準療法開發、智能合約支持AI代理協調現實世界資源——這些看似獨立的創新正在形成前所未有的協同效應。機器人技術作為催化劑的重要性在2025年出現拐點,能源存儲和分佈式能源系統已成為下一代雲基礎設施建設的關鍵推動力。

報告稱,這一技術革命帶來的直接影響是:

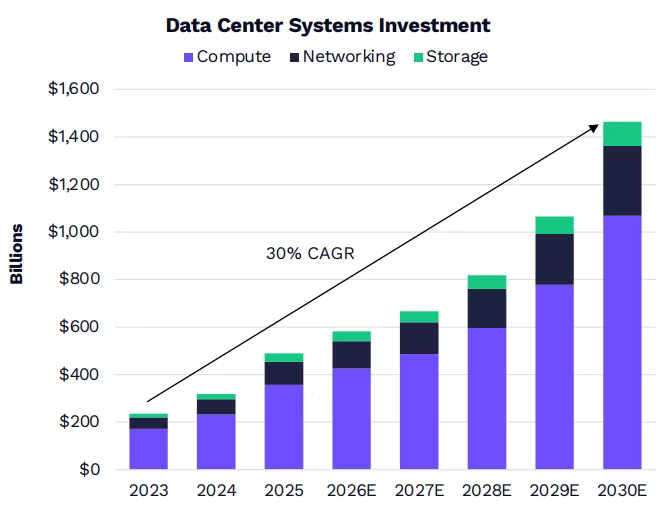

創新類資產的市場份額將從2025年的約20%增長到2030年的約50%,市值規模可能從目前的約5萬億美元擴張至28萬億美元左右。數據中心繫統投資預計將從2025年的約5000億美元增長到2030年的約1.4萬億美元,年複合增長率達30%。自動駕駛出租車、AI藥物開發、家用人形機器人等領域的商業化進程正在加速,部分領域已進入規模化部署階段。

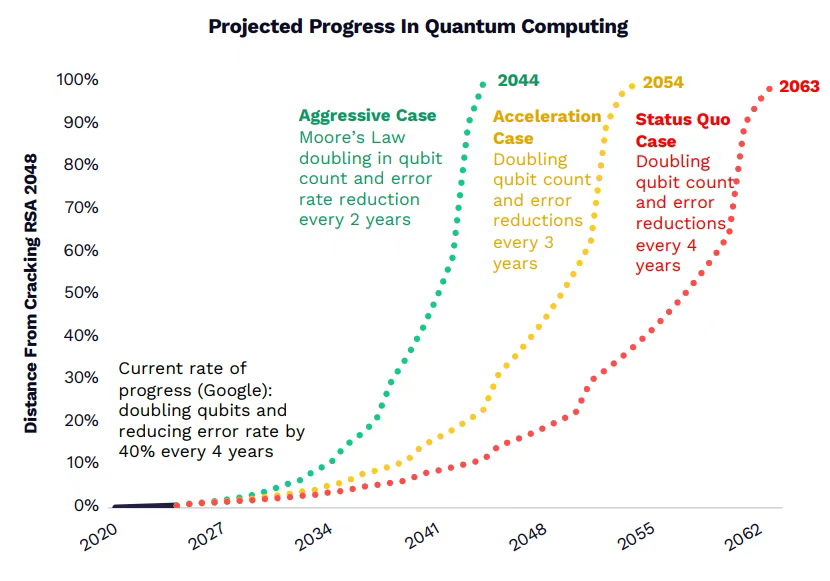

不過,ARK也明確指出,並非所有引人注目的技術都具備顛覆性。報告以量子計算為例,認為即便按照最激進的發展速度,該技術在密碼學解密方面的實用性也要到2040年代才能實現。真正具有顛覆性的技術必須滿足成本急劇下降、跨多個行業打開令人信服的單位經濟效益、並能作為其他技術創新平臺等條件。

AI 引領"大加速"時代

報告稱,ARK將本輪技術變革命名為"大加速"(The Great Acceleration),認為AI、公共區塊鏈、機器人、儲能和多組學五大創新平臺的相互依賴性正在增強,一個平臺的性能提升會解鎖另一個平臺的新能力。

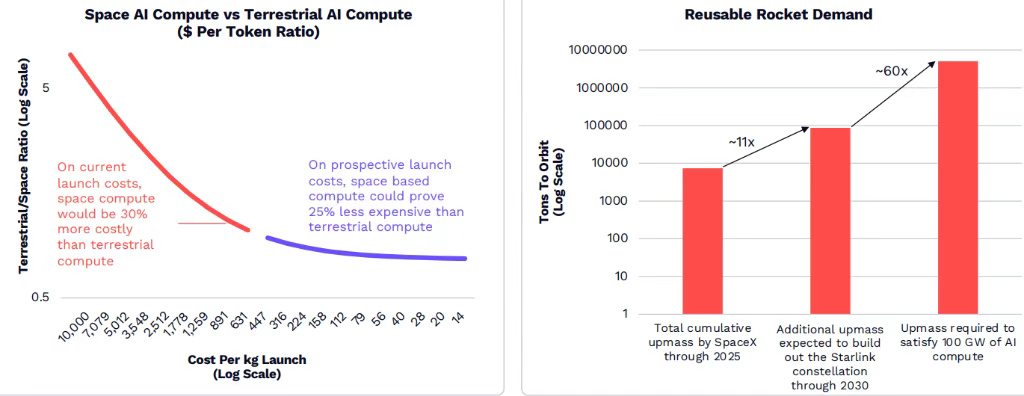

報告中最引人注目的案例是可重複使用火箭與AI算力的結合。神經網絡對下一代雲計算能力的需求正遭遇地面擴展限制,而可重複使用火箭可能成為解決方案。

按照具有競爭力的成本,基於太空的AI算力可以為雲提供不受地面電力和冷卻限制的計算能力。

ARK的分析顯示,AI芯片增長可能使可重複使用火箭的需求相對現有模型增加約60倍。若按照預期的發射成本,基於太空的計算成本可能比地面計算低25%。

據報告,這種技術融合正在催生史無前例的投資週期。ARK研究表明,僅資本投資一項就可能在本十年為年化實際GDP增長貢獻1.9個百分點。新的資本基礎——自動駕駛出租車、下一代數據中心和企業對AI代理的投資——應會提升投入資本回報率。隨著其他創新開始影響增長軌跡,實現的實際增長可能每年超出共識預期4個百分點以上。

從歷史角度看,技術範式轉變曾多次引發GDP增長率的結構性變化。ARK的數據顯示,全球實際GDP增長率從公元前10萬年的0.037%,經過農業革命、工業革命等階段,逐步提升至當前的3%左右。而本輪以AI為核心的技術革命,可能將這一增長率推升至7%以上。

AI基礎設施投資激增

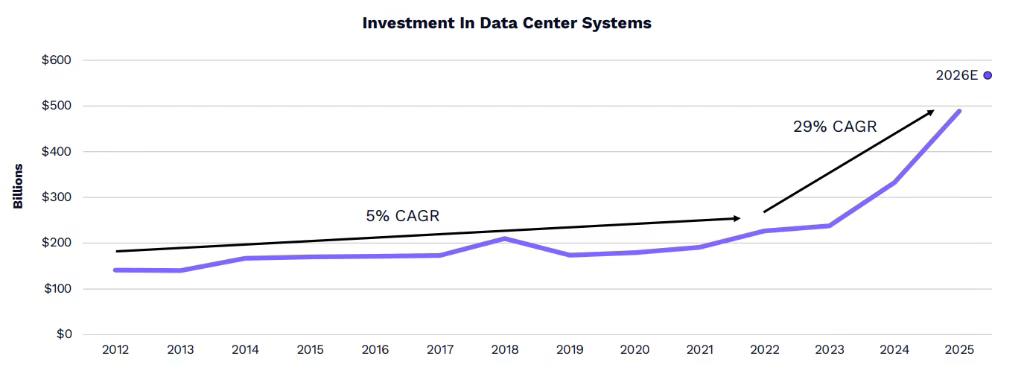

數據中心繫統投資的增長速度正在加速。自ChatGPT發佈以來,這類投資的年化增長率從此前的5%躍升至29%。

2025年,全球數據中心繫統投資約達5000億美元,是2012年至2023年平均水平的近2.5倍。ARK預測,這一投資規模到2030年可能增長至約1.4萬億美元。

推動投資激增的核心因素是AI需求的爆炸式增長。推理成本在過去一年下降超過99%,促使開發者、企業和消費者對AI的使用量呈指數級增長。以OpenRouter平臺為例,自2024年12月以來,對大語言模型的計算需求增長了約25倍。

然而,與互聯網泡沫時期相比,當前科技行業的估值要理性得多。雖然信息技術和通信服務行業的資本支出佔GDP比重已達到1998年以來的最高水平,但科技板塊的市盈率遠低於互聯網泡沫時期的峰值。

英偉達、谷歌母公司Alphabet、蘋果、亞馬遜、Meta和微軟這六家公司的平均市盈率約為其歷史高點的一小部分,顯示當前的投資熱潮更多基於實際應用需求而非投機泡沫。

競爭格局也在發生變化。英偉達早期在AI芯片設計、軟件和網絡方面的投資使其GPU銷售份額達到85%,毛利率高達75%。但AMD和谷歌等競爭對手在某些領域已經趕上,特別是在小型語言模型推理方面。

ARK的數據顯示,AMD的MI355X在小型模型性能上每TCO(總擁有成本)美元可處理約3800萬tokens,超過了英偉達的B200。不過,英偉達的Grace Blackwell機架式系統在大模型推理方面仍保持領先,為最先進的基礎模型提供動力。

AI消費操作系統重塑商業模式

AI模型正在融合成為新的消費者操作系統,從根本上改變人們與數字世界的交互方式。消費者採用AI的速度遠超當年互聯網的普及速度——AI聊天機器人在智能手機用戶中的滲透率在推出7年內達到約25%,而互聯網在PC用戶中達到相同滲透率用了更長時間。

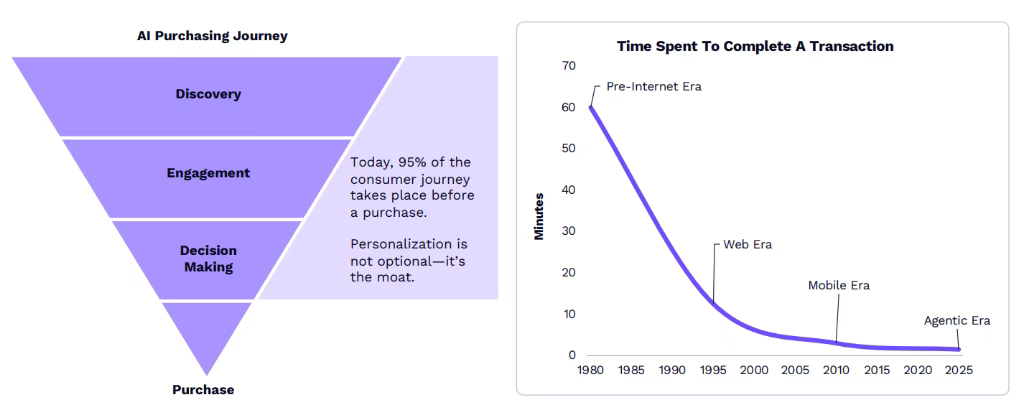

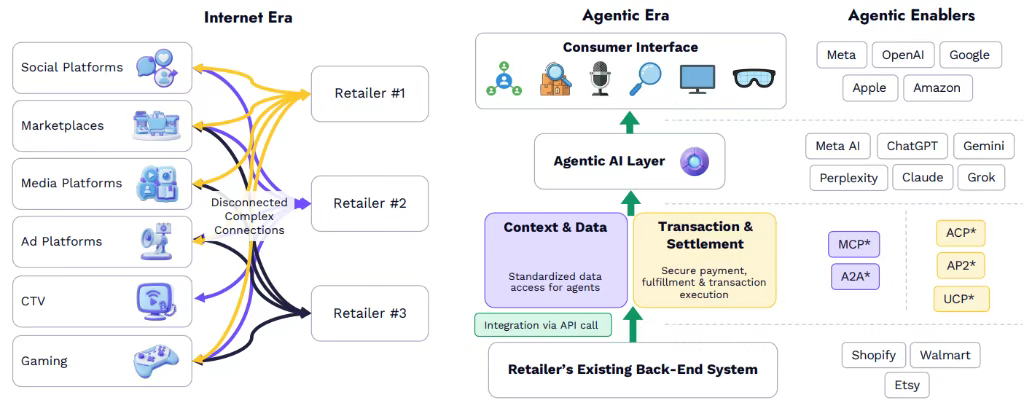

這種轉變正在壓縮購物漏斗。從互聯網前時代完成一次購買需要約1小時,到移動時代縮短至數分鐘,而在AI代理時代進一步壓縮至約90秒。AI購物代理正在以前所未有的個性化和速度改變購買漏斗,如今95%的消費者旅程發生在購買之前,個性化不再是可選項,而是護城河。

支撐這一轉變的是新的協議標準。Anthropic的開源模型上下文協議(MCP)使代理能夠無縫訪問整個互聯網的實時信息,而OpenAI的代理商務協議(ACP)可以保護端到端交易。這些協議正在簡化和驅動AI時代的交易。

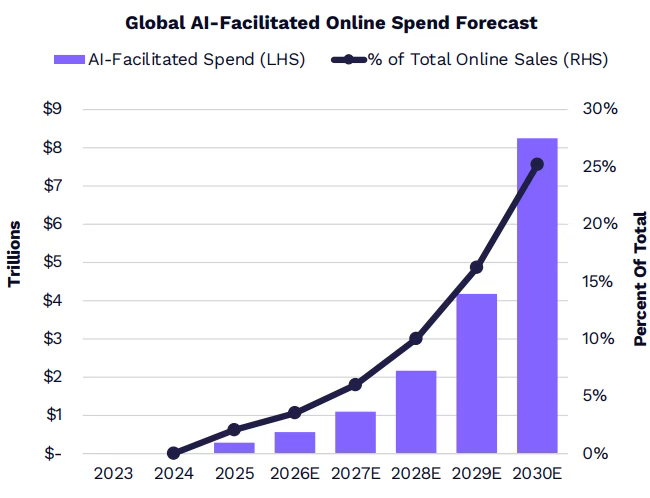

市場機會規模驚人。ARK預測,AI代理促成的全球在線消費支出將從2025年佔在線銷售額的約2%增長到2030年的約25%,屆時規模可能超過8萬億美元。

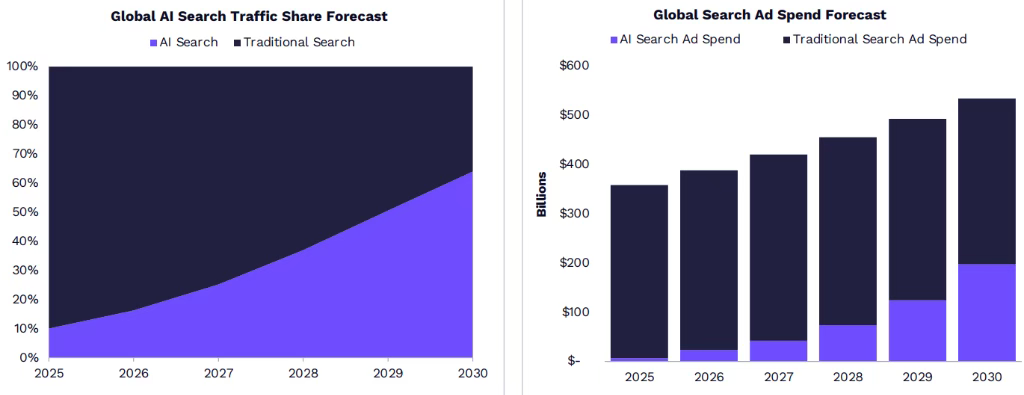

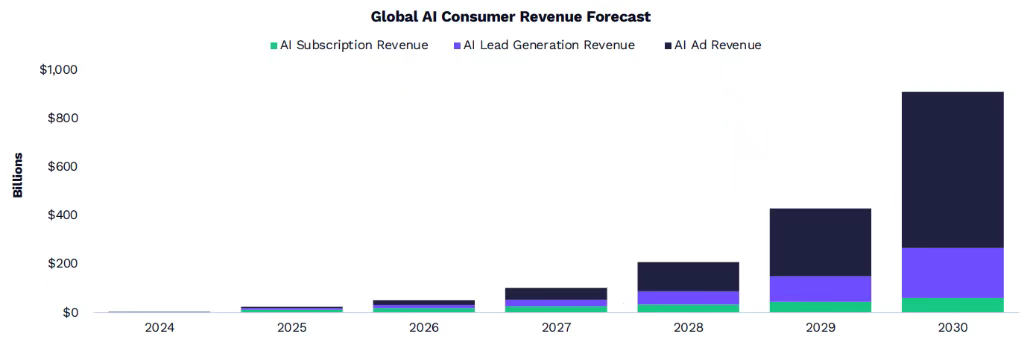

AI搜索流量份額預計將從2025年的10%增長到2030年的65%,AI相關搜索廣告支出年增長率約為50%。

到2030年,AI代理可能產生約9000億美元的商業和廣告收入,其中主導增長因素是潛在客戶生成和廣告,遠超消費者訂閱收入的貢獻。

機器人:被嚴重低估的GDP引擎

如果說AI是數字世界的總髮動機,那麼機器人是它最重要的“實體化出口”。

報告強調,AI的快速進步正將機器人從固定任務的專用設備,轉變為相對開放的通用平臺,這是解鎖工業和家庭市場潛力的關鍵。

ARK測算,全球機器人市場的收入機會約為26萬億美元,分為兩大板塊:製造業和家庭服務。

在製造業領域,預計全球製造業GDP到2030年達到32萬億美元,機器人技術若能實現100%的勞動生產率提升,按35%的服務商分成率計算,可創造約13萬億美元的收入機會。在家庭服務領域,全球約28億勞動力每天從事2.3小時無償家務勞動,按全球平均時薪12美元和50%的時間價值折算,同樣對應約13萬億美元的市場空間。

ARK尤其強調了人形機器人(Humanoid Robots)的宏觀意義。

一個容易被忽視的事實是:今天,大量家庭維護、照料、清潔、管理勞動並未計入GDP。

ARK的測算顯示:單個家庭人形機器人→ 每年可將約6.2萬美元的隱性勞動轉化為顯性GDP;若美國80%家庭在5年內採用→ GDP年增速可能從 2–3% 躍升至 5–6%

報告認為,這不是“替代工作”的故事,而是把非市場活動轉化為市場活動,把時間釋放為生產力。

自動駕駛迎來拐點

ARK判斷,人形機器人的複雜度要比自動駕駛汽車高約20萬倍。這一複雜度比率定義了實現完全自主所需的理論能力。儘管如此,通過映射特斯拉全自動駕駛(FSD)所需的計算量與性能提升的關係,ARK預測,在持續AI算力擴張和硬件進步的條件下,Optimus人形機器人可能在2028年左右達到人類水平的任務執行能力。

自動駕駛出租車正在開始蠶食網約車市場份額。在舊金山運營區域,Waymo的市場份額已對Uber和Lyft構成壓力。Waymo、百度的Apollo Go、小馬智行等公司的累計自動駕駛里程已達數十億英里,每日無人駕駛里程正在快速增長。

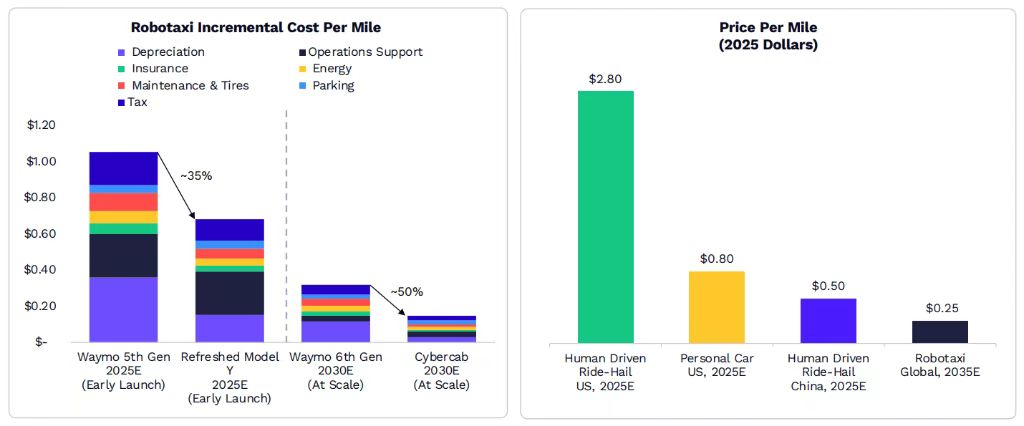

成本下降將是推動需求的關鍵。ARK預測,到2035年,全球自動駕駛出租車的每英里價格可能降至0.25美元,遠低於2025年美國人工駕駛網約車的2.80美元和私家車的0.80美元。在早期商業化階段,車輛成本將主導單位經濟效益,而規模化後車輛利用率將推動每英里成本下降。

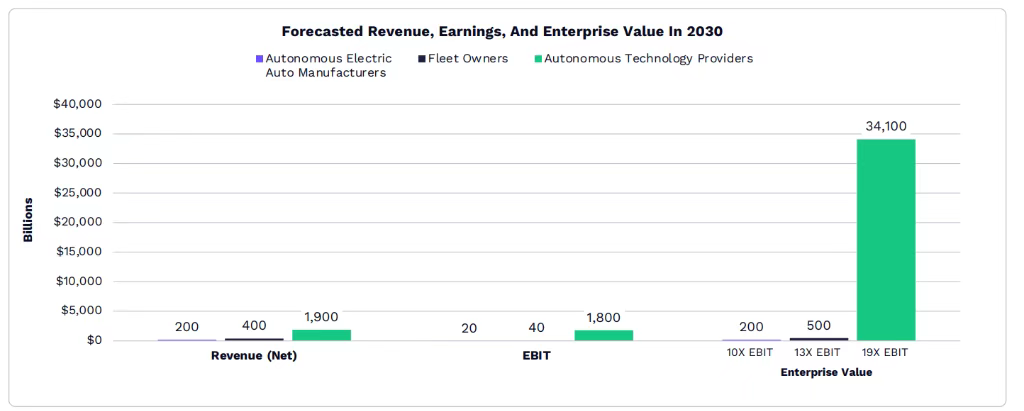

市場價值潛力巨大。ARK估計,到2030年,自動駕駛出租車可能創造約34萬億美元的企業價值,其中自動駕駛技術提供商將獲得約98%的EBIT(息稅前利潤)和企業價值,汽車製造商和車隊運營商的份額相對較小。這一預測的主要風險在於除Tesla外的汽車製造商能否以足夠快的速度擴大其自動駕駛出租車隊規模。

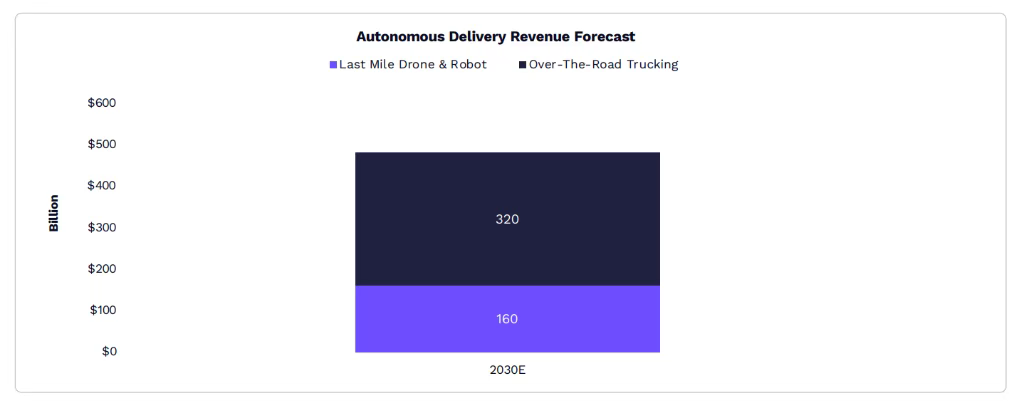

自動駕駛物流同樣前景廣闊。完全自動化的最後一公里配送——無論是通過無人機還是地面機器人——已在全球年化超過400萬次。無人駕駛長途卡車運輸已在美國啟動,運營商正計劃快速擴展路線。ARK預測,到2030年,全球自動配送收入可能達到4800億美元,監管和後端裝載操作的自動化將是重要的限制因素。

多組學與AI驅動生物學突破

多組學(Multiomics)——涵蓋基因組學、表觀基因組學、轉錄組學、蛋白質組學和代謝組學——與AI的結合正在催生生物學創新的飛輪效應。這個飛輪包括:生成更豐富、成本更低的生物數據,進行更準確的測試,產生更好的生物學洞察,開發AI驅動的藥物,最終實現治癒疾病。

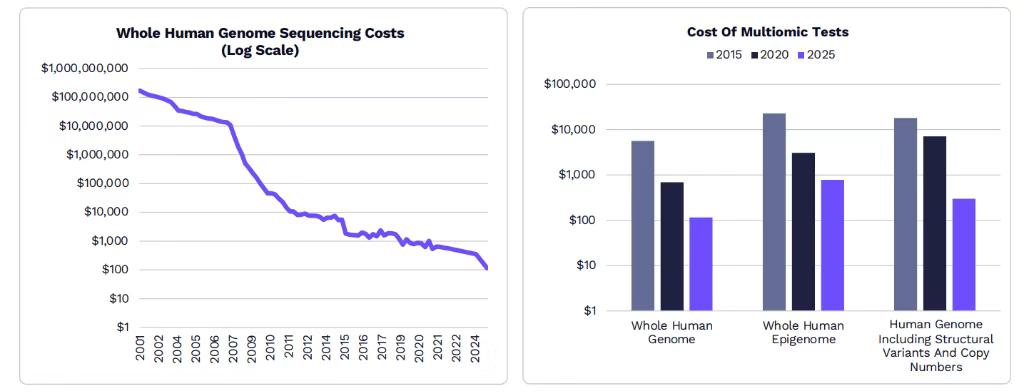

數據生成成本正在急劇下降。全基因組測序成本可能在2030年降至10美元,比2015年下降約10倍。

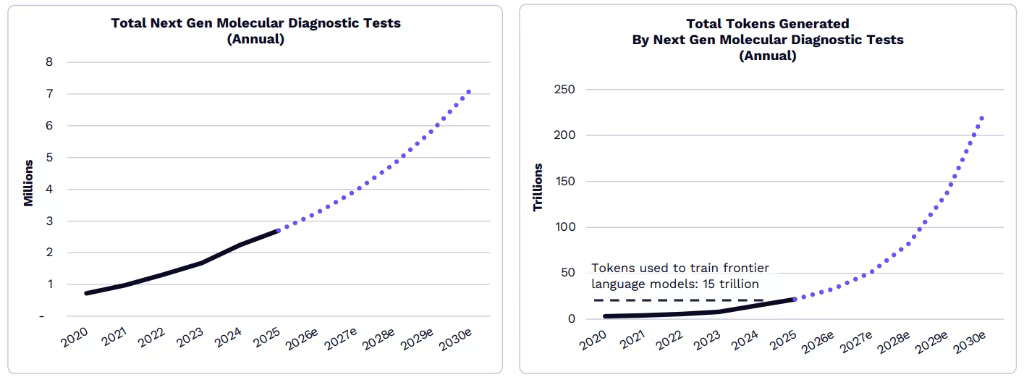

這將推動測序需求激增,下一代分子診斷測試的數量預計將從2020年的不足百萬次增長到2030年的約700萬次,每年產生的token數據量可能達到約2000億,超過了訓練OpenAI、Gemini、Anthropic和xAI等前沿語言模型所使用的150萬億tokens的規模。

AI賦能的診斷能力正在迎來拐點。在ChatGPT推出後,FDA批准的AI驅動測試和設備的成功率從個位數百分比水平出現拐點。ARK的最佳擬合模型顯示,AI驅動的診斷和設備佔比可能到2030年擴大至約30%,並最終達到接近100%。

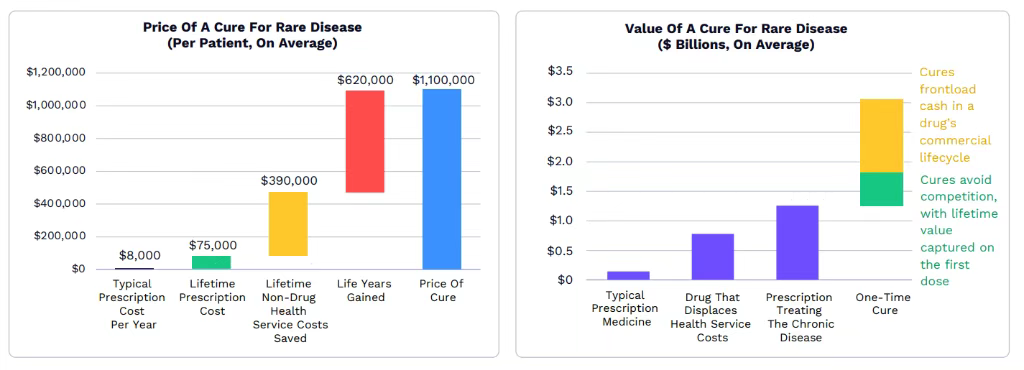

藥物開發經濟學正在被重塑。AI驅動的藥物開發可能將上市時間縮短約40%,從13年降至8年,同時將總藥物成本降低約4倍,從24億美元降至7億美元。結合AI加速和疾病治癒兩個因素,處於臨床I期的AI設計藥物的價值可能超過20億美元,而傳統藥物資產通常僅能收回資本成本。

生物治癒的市場潛力尤其驚人。ARK研究顯示,治癒罕見疾病的平均價格目前可能超過100萬美元,是管理疾病所需終身處方費用的近15倍。治癒藥物能夠在專利到期前從大部分患者群體中獲取收入,可能比典型藥物價值高20倍,比治療慢性疾病的處方藥價值高2.4倍。

更宏觀的視角是健康壽命的延長。如果美國人口能夠在完美健康狀態下活到理論最大壽命120歲,但事故死亡風險依然存在,這將帶來119億質量調整生命年(QALYs)的增益。按每個健康生命年10萬美元估值,潛在的壽命增益市場機會約為1.2千萬億美元。當前全球生物技術市場僅佔這一潛在市場的約0.1%。

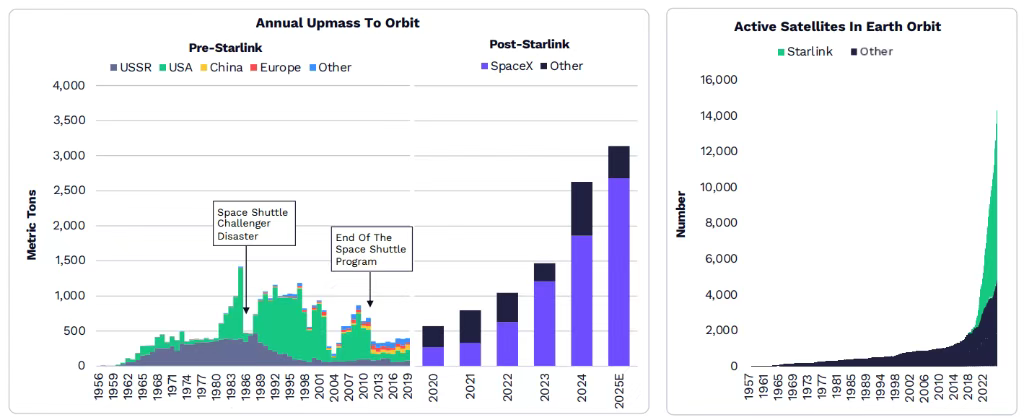

可重複使用火箭開啟太空經濟

SpaceX的可重複使用火箭技術正在將經濟推入太空時代。2025年,每年送入軌道的質量達到歷史新高,SpaceX佔據主導地位。該公司擁有超過9000顆活躍的Starlink衛星,約佔地球軌道所有活躍衛星的66%。

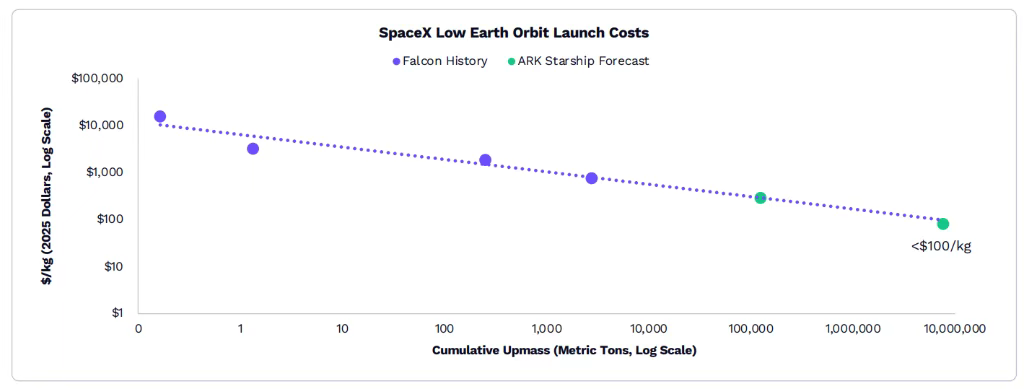

發射成本持續下降。根據賴特定律(Wright's Law),每累計發射質量翻倍,發射成本應下降約17%。自2008年以來的17年間,利用獵鷹9號的部分可重複使用性,SpaceX已將成本削減約95%,從每公斤約1.56萬美元降至不到1000美元。ARK研究表明,Starship可以將這一軌跡延續到規模化時的每公斤100美元以下。

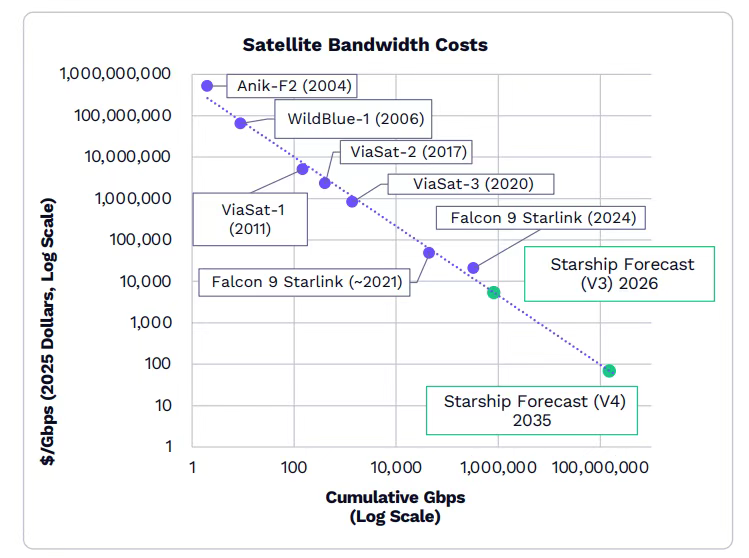

衛星帶寬成本同樣在下降。根據賴特定律,衛星帶寬成本每累計軌道千兆比特每秒(Gbps)翻倍應下降約44%,這使衛星連接能夠補充蜂窩塔,在美國全境提供無處不在的移動覆蓋。

對比顯示,2001年美國消費者移動連接月費約90美元(2025年美元),僅包含0.001GB數據,覆蓋約1%的美國陸地面積;2025年月費約100美元,提供無限高速互聯網,覆蓋約86%的陸地;到2030年,預計以相同價格實現100%覆蓋。

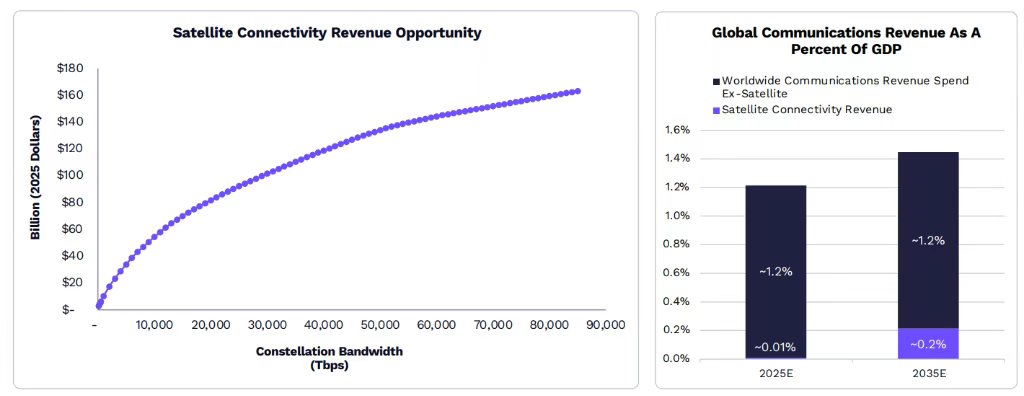

市場機會規模可觀。得益於成本下降和性能提升,規模化的衛星連接每年可能產生超過1600億美元的收入,約佔ARK全球通信收入預測的15%。這一預測基於星座帶寬容量與收入機會之間的關係,顯示出指數級增長潛力。

分佈式能源支撐AI算力需求

能源正在越來越高效地推動經濟增長。儘管互聯網繁榮期間曾有對能源密集度的擔憂,但經濟體實際上變得更加節能,AI時代可能重現同樣的動態。中國、美國、日本、印度、德國等主要經濟體的能源強度(每美元GDP所需千瓦時)在過去三十年持續下降。

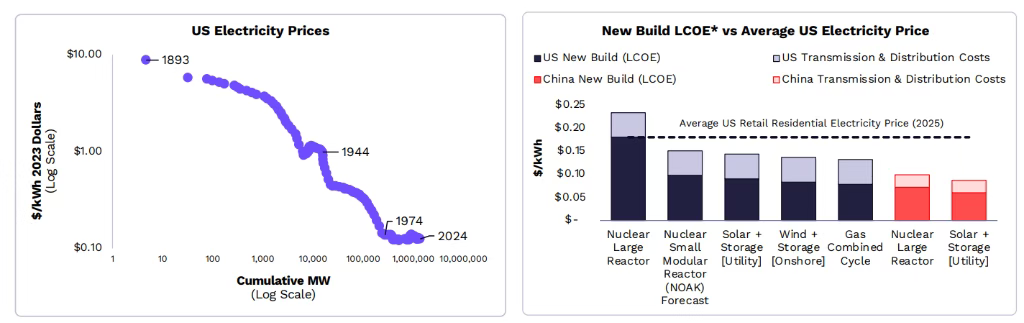

多組學數據的成本暴跌。太陽能和電池成本繼續遵循賴特定律下降,核能成本下降在1970年代因監管變化而中斷,但美國近期的行政命令應會推動核能重回此前的成本下降軌跡。歷史上,太陽能和核能成本(按兆瓦計)以及電池成本(按兆瓦時計)在每次累計容量翻倍時都會大幅下降。

電力價格有望恢復下降趨勢。根據賴特定律,ARK研究顯示,除二戰期間外,美國電價從19世紀末到1974年穩步下降,之後因監管加強導致核能建設成本上升而中斷。如果監管沒有加強,ARK研究表明今天的電價可能會比實際水平低約40%。隨著低成本發電規模擴大並服務於耗電量巨大的AI數據中心,零售電價應會在停滯50年後重新開始下降。

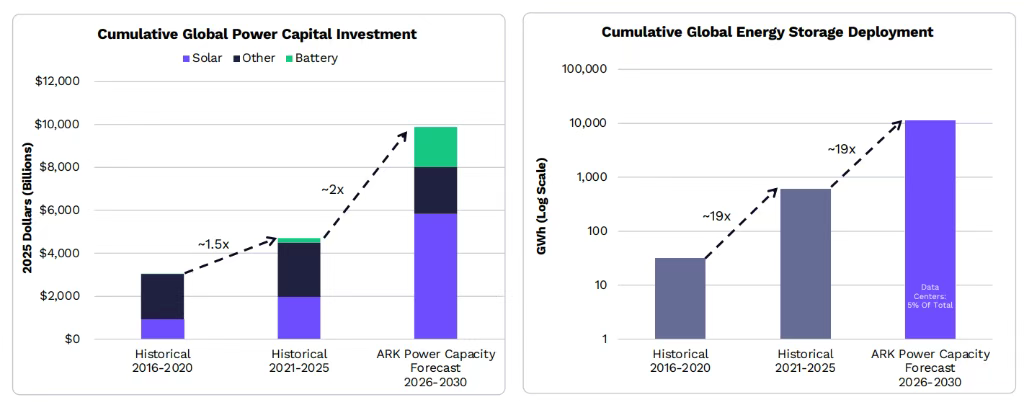

投資需求巨大。鑑於ARK的快速GDP增長預測,到2030年,全球發電領域的累計資本支出必須擴大約2倍至約10萬億美元,以滿足全球電力需求。因此,固定儲能部署需要再擴大約19倍。2026年至2030年期間,數據中心預計將佔總髮電投資的約5%。

數字資產市場呈現演進趨勢

受GENIUS法案可能帶來的監管框架影響,穩定幣活動在2025年出現顯著增長。部分公司和機構宣佈了穩定幣相關計劃,BlackRock披露正在準備內部代幣化平臺。Tether、Circle和Stripe等穩定幣發行商和金融科技公司推出或支持了針對穩定幣優化的Layer 1區塊鏈。

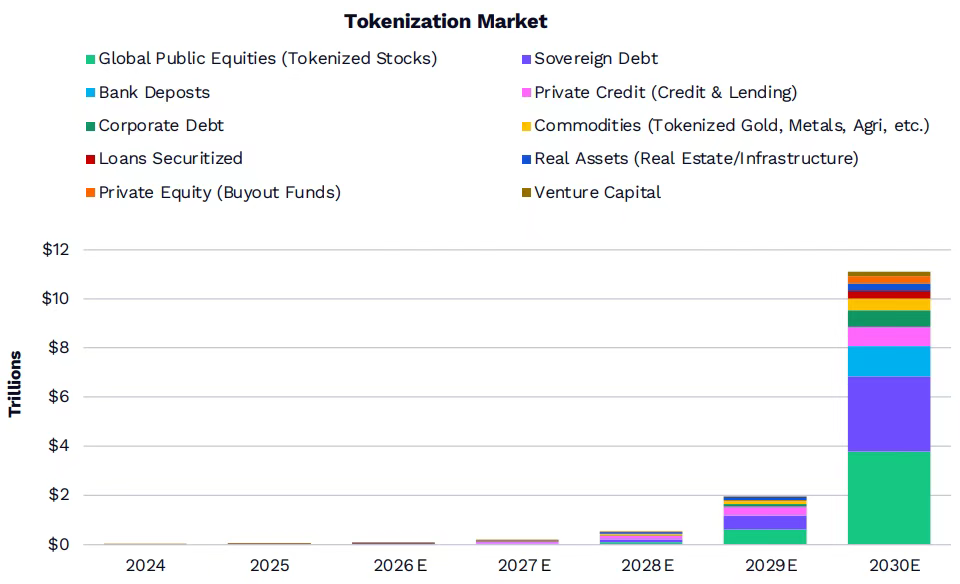

數據顯示,代幣化真實世界資產(RWA)的市場價值在2025年增長約208%,達到約189億美元。BlackRock的BUIDL貨幣市場基金規模約達17億美元,據稱佔約90億美元美國國債代幣化市場的20%。Tether的XAUT和Paxos的PAXG在代幣化商品市場規模分別約達18億美元和16億美元。

ARK預測,到2030年,代幣化資產規模可能從190億美元增長到11萬億美元左右,但這一預測存在較大不確定性。雖然主權債務目前在代幣化市場佔據主要份額,但未來發展路徑仍有待觀察。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News