比特幣跑輸黃金,但加密經濟的黃金時代才剛開始

TechFlow Selected深潮精選

比特幣跑輸黃金,但加密經濟的黃金時代才剛開始

沒有什麼力量比一個“時機已成熟”的想法更強大,加密經濟從未像現在這樣讓人感到不可阻擋。

作者:Ryan Watkins

編譯: 深潮 TechFlow

深潮導讀: 2026 年,加密經濟正處於其八年來最關鍵的轉型期。本文深入探討了市場如何從 2021 年的過度預期中“軟著陸”,並逐步建立起基於現金流和真實用例的估值框架。

作者通過“紅皇后效應”解釋了過去四年的陣痛,並指出隨著美國監管放寬和企業級應用的爆發,加密資產正從週期性投機轉向長期的趨勢性增長。

面對全球信任危機和貨幣貶值,這不僅是一個行業的復甦,更是一個並行金融系統的崛起。對於深耕 Web3 的投資者而言,這不僅是一場認知的重塑,更是一次被低估的、跨越週期的入場機遇。

全文如下:

核心要點

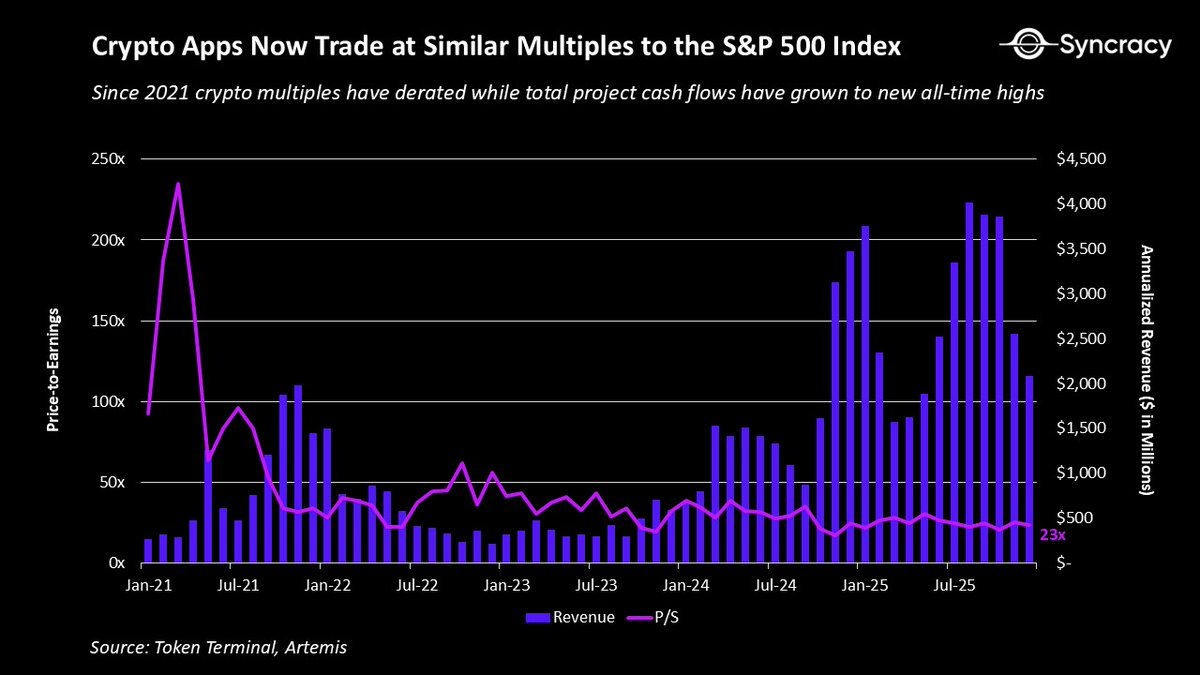

- 該資產類別在 2021 年過早地透支了預期;自那時起,估值一直在進行理性迴歸,目前優質資產的估值已趨於合理。

- 隨著美國監管環境的放寬,代幣的利益一致性(Alignment)和價值捕獲(Value Capture)問題終於迎來轉機,使得代幣更具投資價值。

- 加密經濟的增長正在從週期性(Cyclical)轉向長期趨勢性(Secular),行業已經在比特幣(Bitcoin)之外產生了一些有價值的用例。

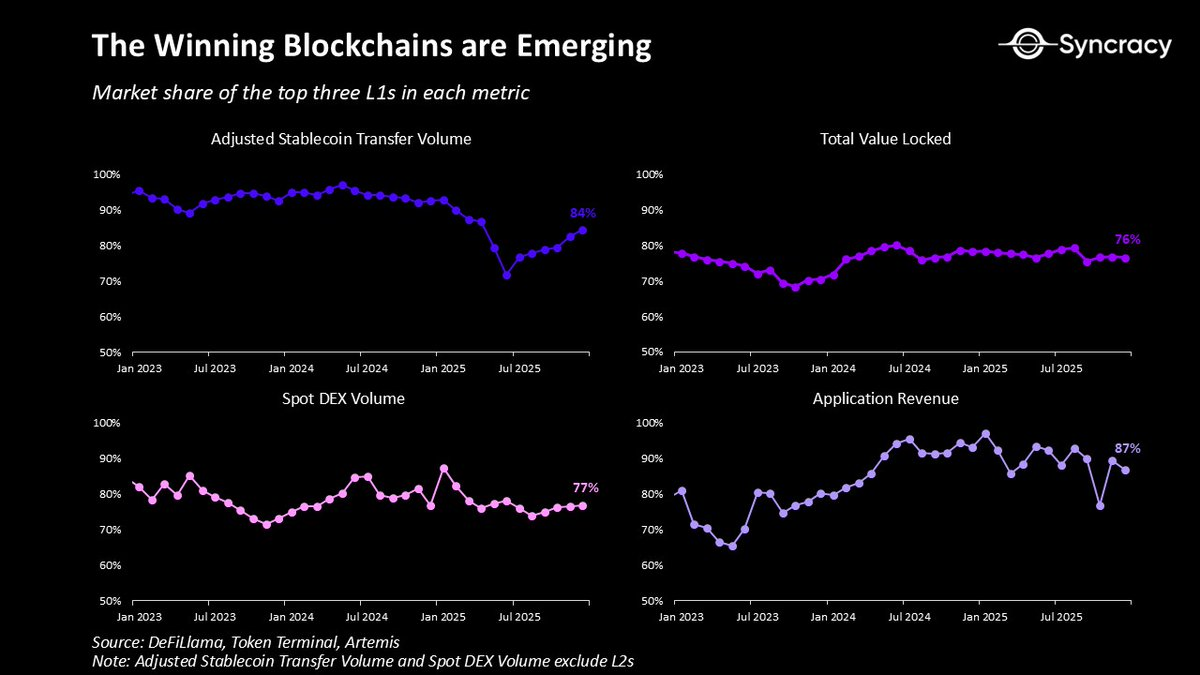

- 勝出的區塊鏈正在鞏固其作為初創企業和大型企業的標準地位,並且成為全球一些增長最快業務的聚集地。

- 由於山寨幣(Altcoins)經歷了長達四年的熊市,市場情緒跌至谷底,頂級項目的多年期機會被市場錯誤定價,很少有分析師在建模中考慮指數級增長。

- 雖然頂級項目可能在加密經濟的下一個時代蓬勃發展,但交付預期的壓力增加以及來自企業的競爭加劇,將淘汰弱勢參與者。

- 沒有什麼力量比一個“時機已成熟”的想法更強大,加密經濟從未像現在這樣讓人感到不可阻擋。

我加入這個行業的八年裡,加密經濟正處於我所見過的最大轉型期之中。機構正在積累籌碼,而先鋒密碼朋克(Cypherpunks)則在實現財富多元化。企業正在為 S 型曲線(S-curve)增長做準備,而感到幻滅的行業原生開發者正在離場。各國政府正在將全球金融轉型引導至區塊鏈軌道上,而短線交易者仍在擔心圖表上的線條走勢。新興市場正在慶祝金融民主化,而美國的憤青們則在哀嘆這不過是一場賭場遊戲。

最近有很多關於“今天的加密經濟最像歷史上的哪個時期”的文章。樂觀主義者將其比作互聯網泡沫破裂後的時期,認為行業的投機時代已經過去,像 Google 和 Amazon 這樣的長期贏家將脫穎而出並沿著 S 型曲線攀升。悲觀主義者則將其比作新興市場,比如 2010 年代的某些市場,暗示投資者保護薄弱和長期資本短缺可能導致資產價格表現不佳,即便行業正在蓬勃發展。

這兩種觀點都有其道理。畢竟,歷史是除了經驗之外投資者最好的指南。然而,類比能帶給我們的啟發終究有限。我們還需要在其自身的宏觀經濟和技術背景下理解加密經濟。市場並不是單一的實體——它由許多角色和故事組成,它們相互關聯,但又各不相同。

以下是我對我們過去所處階段以及未來走向的最佳評估。

紅皇后週期 (The Red Queen’s Cycle)

「現在,在這裡,你看,你必須拼命奔跑,才能保持在原地。如果你想去別的地方,你必須跑得比這快至少兩倍!」

—— 劉易斯·卡羅爾(Lewis Carroll)

在許多方面,預期(Expectations)是金融市場中唯一重要的事情。超越預期,價格就會上漲;未能達到預期,價格就會下跌。隨著時間的推移,預期像鐘擺一樣波動,遠期收益往往與其呈負相關。

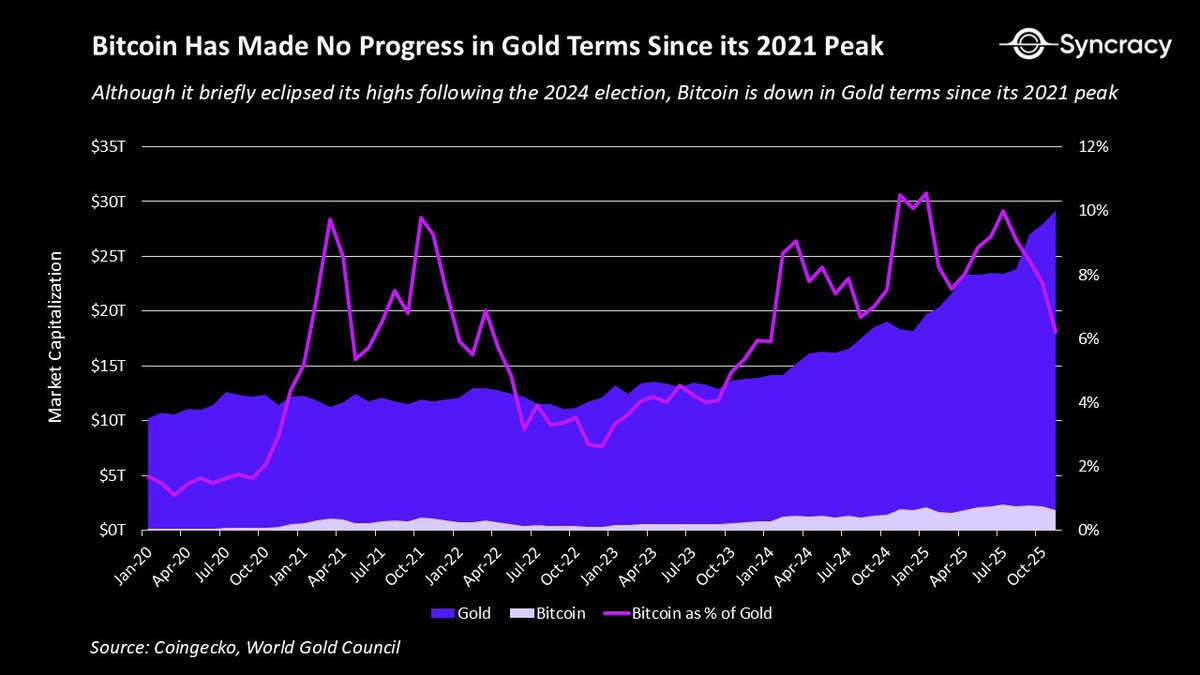

2021 年,加密經濟透支預期的程度遠超大多數人的理解。在某些方面,這種過熱顯而易見,比如 DeFi 藍籌股以 500 倍的市銷率(P/S multiples)進行交易,或者當時有 8 個智能合約平臺的估值突破了 1000 億美元。更不用說那些元宇宙(Metaverse)和 NFT 的胡鬧了。但最能冷靜反映這一點的圖表是比特幣/黃金比率。

儘管我們取得了長足進步,但比特幣兌黃金的價格自 2021 年以來從未創下新高,實際上還處於下跌狀態。誰能想到,在特朗普(Trump)口中的全球“加密首都”,在歷史上最成功的 ETF 上市之後,在美元被系統性貶值的同時,比特幣作為數字黃金的成功程度竟然還不如四年前?

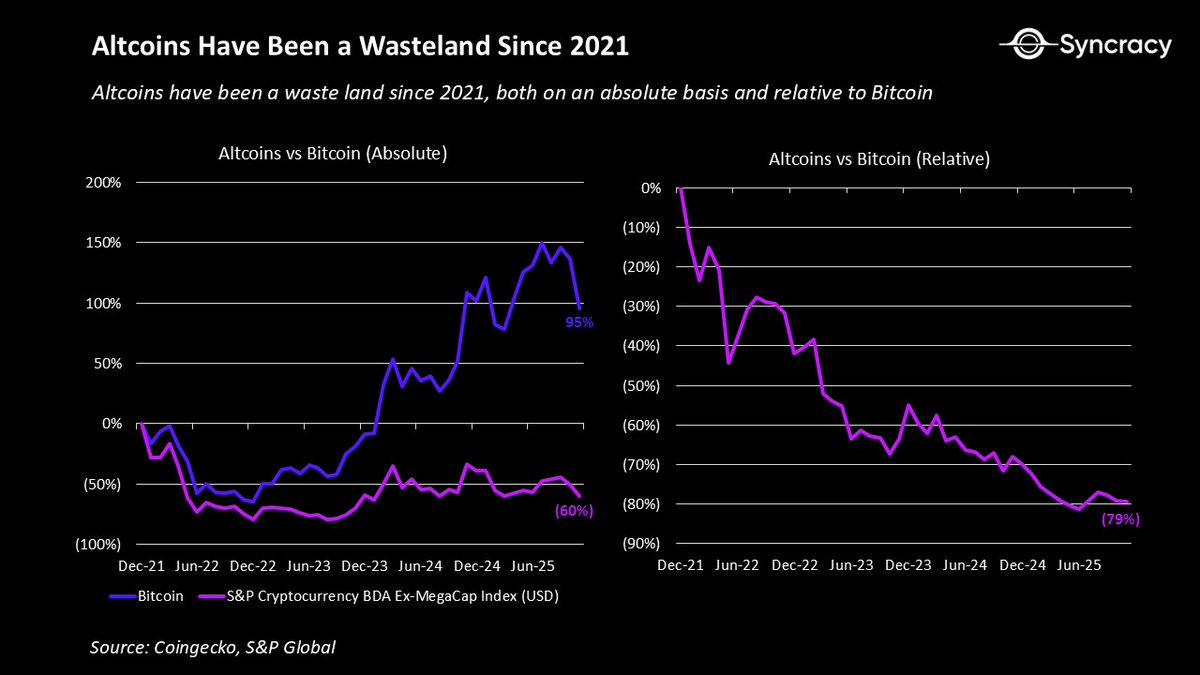

至於其他資產,情況則糟糕得多。大多數項目進入這一週期時都帶有一系列結構性問題,這些問題加劇了應對極端預期的挑戰:

- 大多數項目的收入是週期性的(Cyclical),並以資產價格不斷上漲為前提;

- 監管的不確定性阻礙了機構和企業的參與;

- 雙重所有權結構(Dual ownership structures)導致了股權內部人士與公開市場代幣投資者之間的利益錯配;

- 披露規範缺失導致項目團隊與社區之間存在信息不對稱;

- 缺乏共享的估值框架,導致波動性過大且缺乏基本面的價格底部。

這些問題的結合導致大多數代幣持續“失血”,只有少數代幣甚至能觸及 2021 年的高點。這對心理產生了巨大影響,因為生活中很少有比“持續努力卻得不到回報”更讓人沮喪的事情了。

對於那些認為加密貨幣是發家致富最省力途徑的投機者和投機分子來說,這種失望尤為劇烈。隨著時間的推移,這種掙扎在整個行業引發了廣泛的職業倦怠。

當然,這是一個健康的發展過程。平庸的努力不應像過去那樣持續產生非凡的結果。在 2022 年之前的那個“空氣幣(Vaporware)”也能創造巨大財富的時代,顯然是不可持續的。

儘管如此,這一切中的一線希望是,上述問題已被廣泛理解,且價格已反映了這些預期。今天,除了比特幣,很少有加密原生人士願意再探討任何長期基本面論點。在經歷了四年的痛苦之後,該資產類別現在已經具備了再次給市場帶來意外驚喜的必要條件。

啟蒙後的加密經濟

正如前文所述,加密經濟進入這一週期時帶有諸多結構性問題。好在現在每個人都意識到了這一點,而且其中的許多問題正逐漸成為歷史。

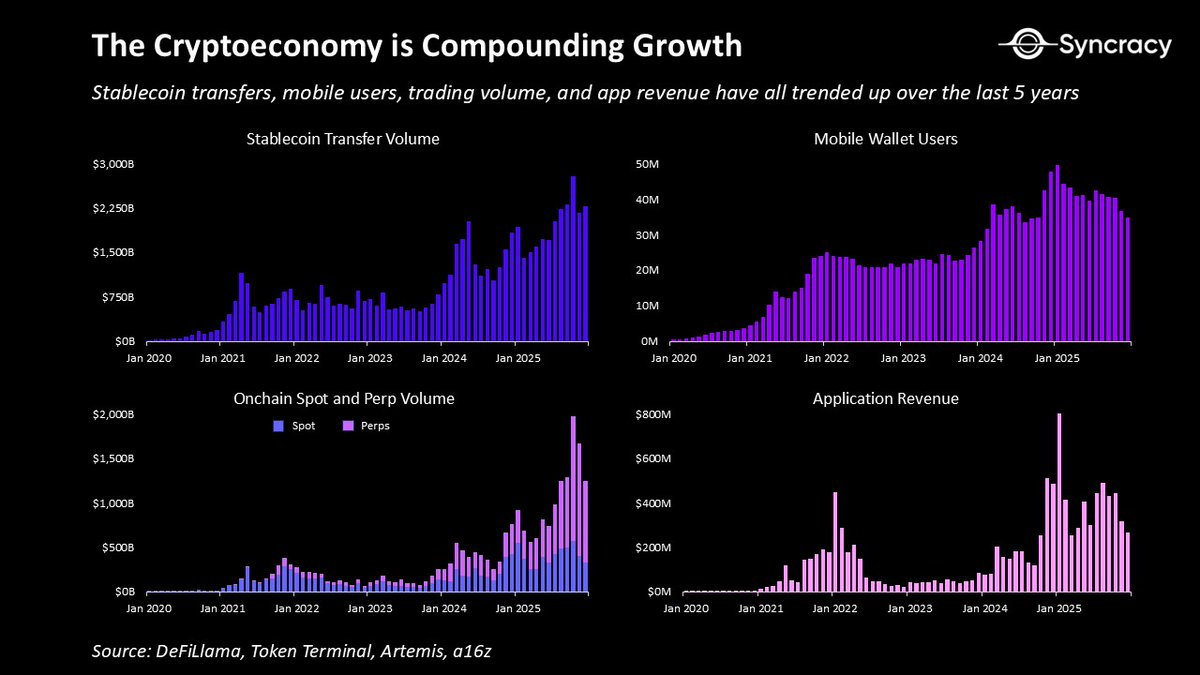

首先,除了數字黃金,已經有許多用例展現出了複合增長的態勢,還有更多用例正處於轉型過程中。在過去的幾年裡,加密經濟已經產出了:

- 點對點(Peer-to-peer)互聯網平臺:使用戶能夠在沒有政府或企業中介的情況下進行交易並執行合同關係。

- 數字美元(Digital dollars):可以存儲並在地球上任何有互聯網的地方進行轉賬,為數十億人提供廉價且可靠的貨幣。

- 無許可交易所(Permissionless exchanges):使任何地方的任何人都能在一個透明的場所,全天候交易跨任何資產類別的全球頂級資產。

- 新型衍生品工具(Novel derivative instruments):例如事件合約(Event contracts)和永續掉期(Perpetual swaps),分別向社會提供有價值的預測性洞見和更有效的價格發現。

- 全球抵押品市場(Global collateral markets):使用戶能夠通過透明、自動化的基礎設施無許可地獲取信貸,從而實質性地降低交易對手風險(Counterparty risk)。

- 民主化的資產創建平臺:使個人和機構都能以極低的成本發行可公開交易的資產。

- 開放式融資平臺:使世界上任何人都能為自己的業務籌集資金,並克服當地的經濟限制。

- 物理基礎設施網絡(Physical infrastructure networks,即 DePIN):通過眾包資本將運營分配給獨立運營商,創造出更具擴展性和韌性的基礎設施。

這並不是該行業迄今為止構建的所有價值用例的詳盡清單。但重點在於,其中許多用例正在展現真實價值,且無論加密資產的價格走勢如何,它們都在持續增長。

與此同時,隨著監管壓力的緩解和創始人逐漸意識到利益錯配的成本(Cost of misalignment),雙重股權-代幣模型(Dual equity–token models)正在得到修正。許多現有項目正在將資產和收入合併到單一代幣(Single token)中,而另一些項目則明確劃分出鏈上收入歸代幣持有者所有,鏈下收入歸股權持有者所有。此外,隨著第三方數據提供商的成熟,披露規範(Disclosure practices)正在改善,減少了信息不對稱並實現了更好的分析。

同時,市場對於一個簡單且經受過時間考驗的原則達成了日益增長的共識:除了比特幣(BTC)和以太坊(ETH)這類罕見的價值存儲資產外,99.9% 的資產都需要產生現金流(Cash flows)。隨著更多基本面投資者進入該資產類別,這些框架只會被進一步強化,理性程度隨之增加。

事實上,如果有足夠的時間,“鏈上現金流的自主主權所有權”這一理念,可能會被理解為與“自主主權數字價值存儲”同等規模的範式解鎖。畢竟,在歷史上還有什麼時候,你能夠持有數字不記名資產,且每當程序被使用時,它都會從地球上的任何地方自主地向你支付?

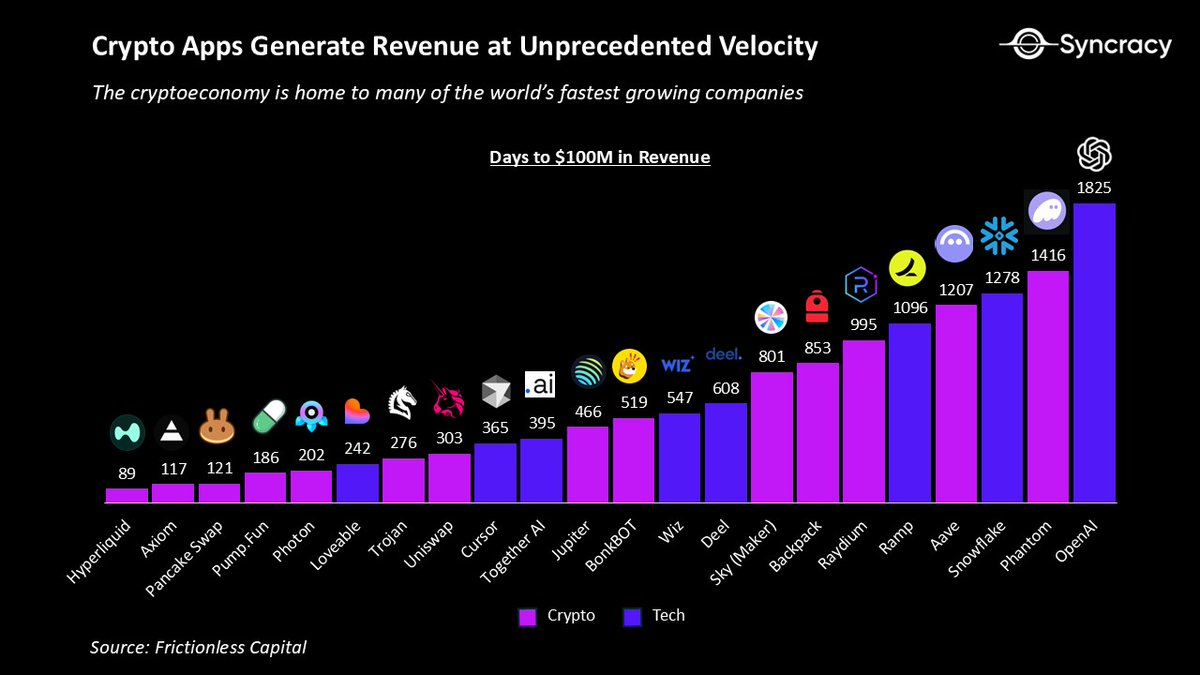

在此背景下,勝出的區塊鏈正逐漸顯現為互聯網的貨幣與金融基石。隨著時間的推移,Ethereum(以太坊)、Solana 以及 Hyperliquid 的網絡效應日益增強,這得益於它們不斷增長的資產、應用、業務和用戶生態系統。它們的無許可設計和全球化分發,使得其平臺上的應用成為世界上增長最快的業務,擁有無可比擬的資本效率和收入週轉速度。從長遠來看,這些平臺很可能會支撐起金融超級應用(Financial superapp)的總體潛在市場(TAM),而這正是目前幾乎所有領先的金融科技公司都在爭奪的領域。

在這種背景下,華爾街(Wall Street)和硅谷(Silicon Valley)的巨頭們正開足馬力推進區塊鏈計劃,這並不令人意外。現在,每週都會湧現出一波新的產品公告,涵蓋從代幣化(Tokenization)到穩定幣(Stablecoins)以及介於兩者之間的一切。

值得注意的是,與加密經濟之前的時代不同,這些努力並非實驗,而是生產級產品,且大多構建在公共區塊鏈(Public blockchains)而非孤立的私有系統上。

隨著監管變化的滯後效應在未來幾個季度持續滲透到系統中,這些活動只會加速。隨著清晰度的提升,企業和機構終於可以將關注點從“這是否合法?”轉向區塊鏈如何擴大收入機會、降低成本以及解鎖新的商業模式。

或許最能說明現狀的跡象之一是,很少有行業分析師在建立指數級增長的模型。從軼事證據來看,我身邊的許多賣方和買方同行,甚至不敢考慮高於 20% 的年增長率,唯恐顯得過於樂觀。

在經歷了四年的痛苦、估值現已重置之後,現在有必要問問自己:如果這一切真的實現了指數級增長呢?如果“敢於夢想”再次帶來回報呢?

暮色時刻

「點燃一支蠟燭,就是投下一道陰影。」

—— 厄休拉·勒古恩(Ursula LeGuin)

2018 年一個涼爽的秋日,在開始又一天疲憊的投資銀行工作之前,我走進了一位老教授的辦公室,想和他聊聊區塊鏈的一切。我坐下後,他向我複述了他與一位心存疑慮的股票對沖基金經理的對話,對方聲稱加密貨幣正進入核冬天,是一個“尋找問題的解決方案”。

在給我突擊培訓了關於不可持續的主權債務負擔和不斷瓦解的機構信任之後,他最終告訴了我他是如何回擊那個懷疑論者的:「十年後,世界會感激我們建立了這個並行系統。」

雖然距離那時還沒到十年,但他的預測看起來極具先見之明,因為加密貨幣正日益看起來像是一個“時機已成熟”的想法。

本著類似的精神,也是這篇文章的核心主旨,就是為了證明:世界仍在低估這裡正在建造的東西。對於我們所有的投資者來說,最相關的是,領先項目的多年期機會被低估了。

最後一部分是關鍵,因為雖然加密貨幣可能是不可阻擋的,但你最喜歡的代幣可能實際上正走向歸零。加密貨幣變得不可阻擋的另一面是,它正吸引著更激烈的競爭,交付成果的壓力從未如此之大。正如我之前提到的,隨著機構和企業的進入,它們很可能會清理掉許多弱勢玩家。這並不是說它們會贏得一切並將技術據為己有,但這意味著只有少數原生玩家會成為世界重新定位所圍繞的大贏家。

這裡的重點也不是為了憤世嫉俗。在所有新興技術領域,90% 的初創公司都會失敗。未來幾年可能會有更多公開的失敗案例,但這不應分散你對大局的注意力。

或許沒有哪種技術比加密貨幣更符合當下的時代精神(Zeitgeist)。發達社會對機構的信任度下降、G7 國家不可持續的政府支出、全球最大法幣發行國明目張膽的貨幣貶值、國際秩序的去全球化和碎片化,以及人們對一個比舊系統更公平的新系統的日益渴求。隨著軟件繼續吞噬世界,AI 成為最新的加速器,以及年輕一代從老去的嬰兒潮一代手中繼承財富,沒有比這更好的時機讓加密經濟走出自己的小泡沫了。

雖然許多分析師通過 Gartner 炒作週期和卡蘿塔·佩雷斯(Carlota Perez)的“狂熱後(Post-frenzy)”階段等經典框架來界定這一時刻,暗示最佳回報已成往事,接踵而至的是更乏味的工具化階段,但事實要有趣得多。

加密經濟並不是一個整體成熟的單一市場,而是一系列處於不同採用曲線上的產品和業務的集合。更重要的一點是,當一項技術進入增長階段時,投機並不會消失,它只是隨著情緒的轉變和創新步伐而起伏。任何告訴你投機時代已經結束的人,可能只是厭倦了,或者根本不瞭解歷史。

保持懷疑是合理的,但不要憤世嫉俗。我們正在重新想象貨幣、金融以及我們最重要的經濟機構是如何治理的。這理應是充滿挑戰的,但也同樣充滿樂趣和令人興奮。

你接下來的任務是弄清楚如何最好地利用這一正在形成的現實,而不是寫沒完沒了的推文(Tweet threads)去論證為什麼這一切都註定失敗。

因為穿過幻滅與不確定的迷霧,屬於那些願意賭新時代黎明、而非哀悼舊時代日落的人們的,將是一生難求的機遇。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News