NYSE終下場,是股票代幣化的終局還是加密友好券商的春天?

TechFlow Selected深潮精選

NYSE終下場,是股票代幣化的終局還是加密友好券商的春天?

NYSE推出24/7鏈上股票交易平臺標誌著股票代幣化進入官方主導的標準化階段,私人發行將受限,未來機會在於構建接入官方體系的加密友好券商服務。

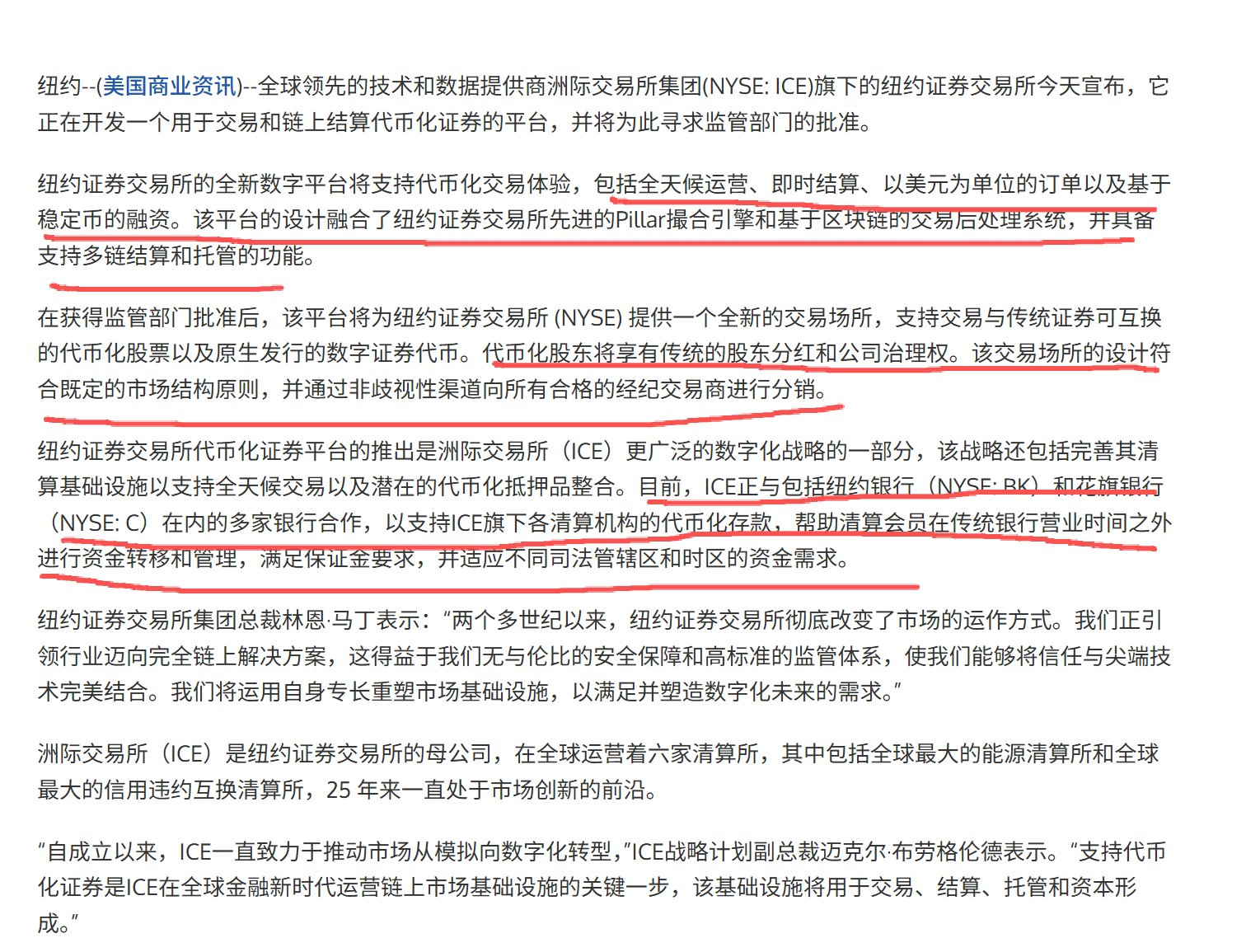

就在剛剛,NYSE 宣佈要做一個 24/7 的鏈上股票交易平臺。簡單說就是:以後美股可以全天候在鏈上交易了。

NYSE will launch tokenization stock trading platform

很多人的第一反應是:“太好了!股票終於要徹底上鍊了!” “是不是誰都可以發股票 Token 了?”

但如果你真的把這件事拆開來看,會發現一個很反直覺的結論:

NYSE 下場,並不意味著股票代幣化變得更自由, 反而意味著:私人公司亂髮股票代幣化的時代,可能要結束了。

一、先說人話:什麼是“股票代幣化 Tokenization stock”?

不用專業術語,我們用一個最直白的比喻。

- 股票:你通過券商持有了一家公司的“份額”

- 代幣化:通過券商的基礎設施,用戶/機構把這個“份額”mint 成區塊鏈上的 token

聽起來很美好,對吧?Stablestock 在年中時也是這麼想的:那 Stablestock 是否可以參照 Stablecoin 的模式,在通過底層是券商的模式把股票做成 Token, 放到鏈上自由交易?問題就出在這裡。中間會涉及到非常多的合規以及技術問題。

我可以分別舉一些例子:在合規上,當你自己沒有券商,就沒有用戶資產託管權,用戶就無法轉股進券商,這就意味著用戶只能從 0到 1 買入;在技術上,我們可以以拆合股舉例,股票代幣化當發行代幣後,一旦底層股票進行拆合股後等複雜操作後(實際上股票經常發生類似事件),智能合約很難對其進行拆合類的操作,一旦預言機操作不當,就會引起 perp/lending 等交易產品的用戶清算。

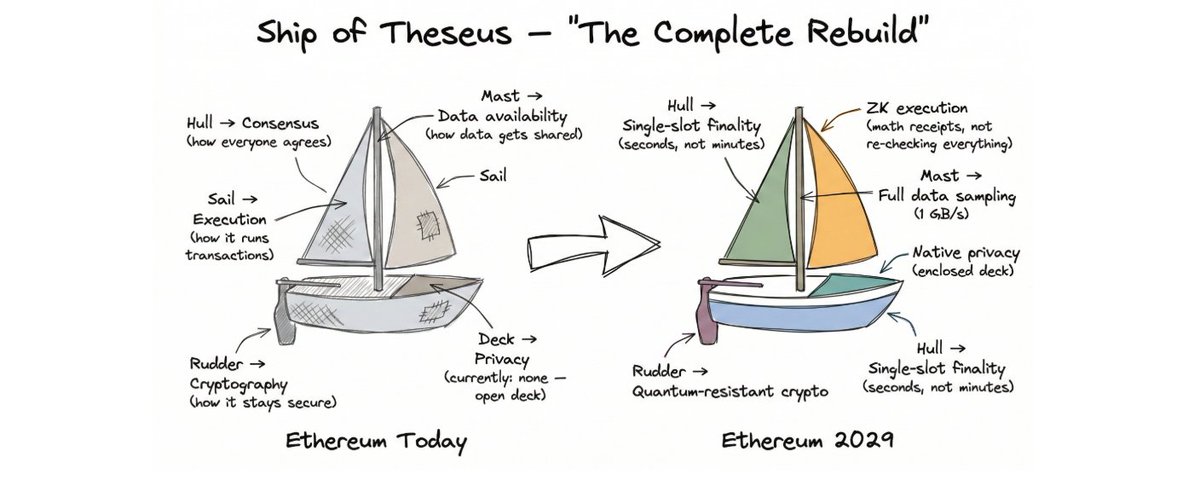

在我們探索股票代幣化的幾個月中,除了上述問題外,我們還遇到了非常多的技術挑戰,讓我們意識到,股票代幣化的底層是 DTCC 或者說是 Nasdaq/NYSE,而不是股票代幣化的發行公司。如果 NYSE/Nasdaq/DTCC 不解決底層問題,那麼股票代幣化會是一箇中道崩殂的賽道。

二、私人公司可以發行穩定幣,為什麼不可以發行股票代幣?

不同於穩定幣,股票代幣不是私人公司隨意能發行的東西。穩定幣之所以可以由私人公司發行,是因為“美元本身是自由流通的”;而股票代幣不行,是因為“股票並不真正掌握在券商或公司手裡”。

穩定幣錨定的是美元。美元本身就是一種可以自由流通的資產,只要你有一個銀行賬戶,就可以收錢、付錢、轉賬。發行穩定幣這件事,本質上只是做“承兌”:用戶給你 1 美元,你在鏈上給他 1 個穩定幣;他隨時可以拿穩定幣換回 1 美元。只要儲備真實、兌付可靠,這個邏輯就是成立的。美元不會涉及分紅、投票,也不存在“所有權登記”的問題,因此技術和法律結構都相對簡單。

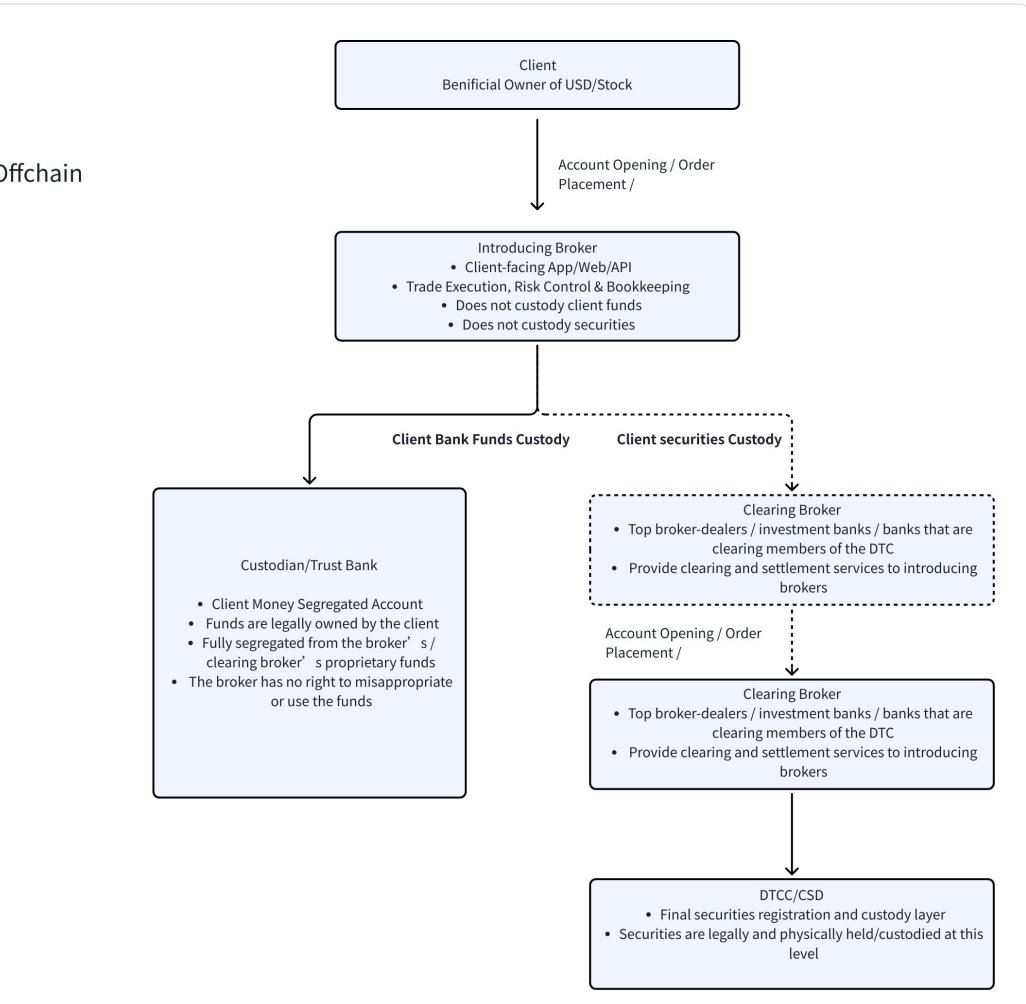

而股票完全不是這樣。股票並不是存在於某一家券商裡,它的最終登記和託管集中在 DTCC 這樣的中央系統中。你買到的股票,背後代表的是公司股東身份,而不是一筆可以隨意轉移的資產。股票的轉入和轉出,需要清算、對賬和登記更新,遠遠不是一次轉賬那麼簡單。

更重要的是,股票在持有過程中會不斷髮生事情,比如分紅、投票、拆股、增發等。每一次變化,都必須在法律上有效,並準確反映到股東名冊中。這意味著,發行股票代幣並不是“發完就結束”,而是要對股票的整個生命週期負責。

我們可以以拿轉入轉出和拆合股等事情舉例。

從轉入轉出的視角來看,有個銀行賬戶就能做。是因為美元進出,本來就走銀行體系;轉入轉出不需要通知誰;不需要更新什麼“所有權登記表”。但股票不是“錢”,它擁有一整套法律關係和所有權體系。但股票真正存放的地方,不在券商裡。很多人以為我在某個券商 App 裡買了股票,股票是不是就在這個券商那?實際上不是。股票的最終登記和託管,集中在 DTCC 中(股票/資金的流程圖見下)。公司的股東名單,拆合股和投票的依舊都已 DTCC 為準。和錢不一樣,股票的轉移意味著所有權變了,股東名單要更新,分紅權、投票權也要跟著變。這不是銀行轉賬這麼簡單,而是不同的券商之間需要對賬,清算系統需要確認,中央託管系統要登記。所以股票從來就不是一個能隨意流動的資產。業務邏輯和穩定幣就完全不一樣。

從資產行為方面也完全不同。美元放著不動就好了。但是股票會分紅,投票,拆合股,合併,以及增發。讓我們舉一個最真實的例子,拆股。Netflix 在11.17 宣佈將 1拆 10。假設用戶股票發行方在券商庫存中有 1000股 NFLX 股票(登記在 DTCC 中),拆股前鏈上流通 1000個 NFLX 代幣。當 1拆 10 發生時,在 broker 中,股票從 1000 股自動變成了 10000 股,不需要任何操作,一切都由清算和託管系統完成。但鏈上怎麼辦?想起來很簡單,如果是鏈上強制增發 9000個 NFLX 代幣,即原有用戶每持有 1 個代幣,自動變成 10 個代幣即可。但問題是誰來執行這個操作?誰來保證每一個地址都被正確處理?如果用戶把代幣放在 DeFi、借貸、AMM 裡怎麼辦?智能合約裡鎖著的代幣怎麼拆?誰能保證報價的預言機一定能及時處理(如果完全依賴鏈下報價,就會變成鏈下報價 10 塊,但鏈上價格實際上還是 100 塊)?如果是不拆代幣,只改兌換比例,即 1 個代幣等於 10 股,那價格體系很容易瞬間混亂,鏈上鍊下就一定存在誤差,容易失真,每一次公司行為都要改變規則。這其實是一個非常複雜,且高頻發生的事情。

從上面的案例中,大家會發現無論是轉入轉出,還是拆合股事件中,最重要的基礎設施其實是 DTCC和 NYSE/Nasdaq,而不是股票代幣公司發行方。

三、NYSE 一下場,規則就變了

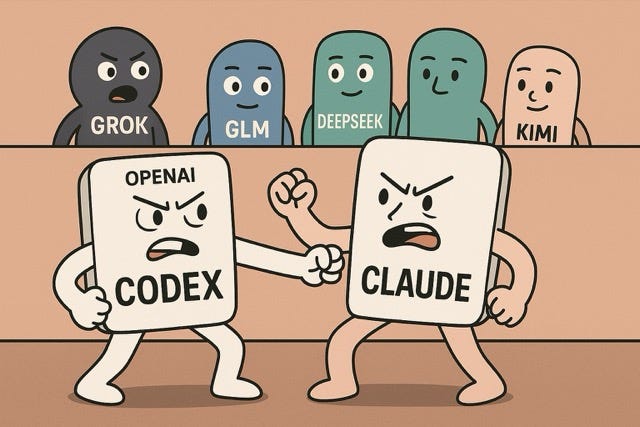

當 NYSE 正式進入股票代幣化領域,這並不只是多了一個“參與者”,而是意味著整個行業的重心發生了根本變化。

25 早期階段段票代幣化更多依賴私人項目來探索:由項目方發行代幣,映射股票價值,嘗試解決交易時間、跨境和效率問題。但這種模式的前提是——市場上還沒有一個被廣泛認可、足夠權威的“官方版本”。

而 NYSE 的下場,恰恰改變了這一點。

一旦由頂級交易所、清算體系和監管框架共同支持的股票代幣化方案出現,市場的選擇會變得非常現實:大多數清算機構,券商和用戶,會直接接入官方體系,而不是繼續使用私人發行的股票代幣。原因並不複雜——官方方案在底層能力上天然更完整。

這些官方股票代幣,往往直接對接成熟的清算與託管系統,能夠天然支持拆股、合股、分紅、投票、併購、增發等複雜公司行為,而這些正是私人發行方案長期難以完善、也最容易出問題的地方。對於機構而言,功能是否齊全、法律責任是否清晰,遠遠比“是否鏈上原生”更重要。

更關鍵的是,官方背書本身就會形成流動性的引力。當清算商、做市商、銀行和大型機構都圍繞官方代幣提供服務時,私人發行的股票代幣將不可避免地面臨流動性不足、定價折價和信任成本過高的問題。即便技術上可以繼續存在,經濟上也會逐漸失去意義。私人公司發行股票代幣化的本質其實是在傳統交易所龐大流動性外構建的邊池。

因此,NYSE 下場所代表的,並不是“股票代幣化全面繁榮”,而是一個非常現實的信號: 股票代幣化正在從“多種實驗並行”,走向“高度集中和標準化”。

在這樣的格局下,機會不再屬於“發行更多代幣”的項目,而是屬於那些能夠順利接入官方股票代幣體系、並圍繞它構建用戶入口和交易體驗的參與者。

這,才是 NYSE 下場後,行業真正發生的變化。

四、每次股票底層的升級,都讓券商發生了 paradigm shift

如果我們回看過去 100 年的股票交易史,會發現一個非常清晰的規律:每一次交易範式的遷移,都會誕生一批全新的券商形態。

第一次重大轉折發生在 20 世紀 70 年代之前。當時,股票交易完全依賴紙質憑證和人工中介,普通人幾乎無法參與,股票市場本質上是精英階層的遊戲。這也是我們在老電影中常看到的畫面交易大廳裡,經紀人通過公開喊價完成撮合。

第二次轉折發生在 70 年代之後。隨著 DTC 的建立,股票交易開始由大型投行與券商體系集中處理。摩根士丹利、高盛、美林等機構,開始代表客戶完成交易與清算。這正是華爾街之狼所描繪的時代:股票交易仍然專業,但已經通過電話向更廣泛的客戶群開放。

第三次轉折出現在 2000 年代之後。互聯網與 API 化交易的普及,徹底改變了股票市場的參與門檻。Interactive Brokers、Robinhood 等在線券商崛起,股票交易第一次真正走向大眾化。歷史已經反覆證明:交易模型一旦發生系統級變化,券商生態必然被重塑。我們認為,到 2026 年左右,股票代幣化將成為不可逆的趨勢。隨著結算與交割逐步遷移至區塊鏈基礎設施之上,整個股票交易體系將迎來一次新的重構窗口。

這次 NYSE 開始的股票代幣化系統升級,以及穩定幣結算系統,正是一次範式升級。

而我們 Stablestock 這類公司在 25H2 逐漸下注"加密原生券商"這一方向,本質上是在下注穩定幣在全球範圍內的持續滲透。穩定幣將首次讓一個極其龐大、長期被排除在傳統金融體系之外的人群,能夠以更低門檻、更少摩擦的方式參與全球股票交易。我們相信這是下一代券商的重塑。

五、Stablestock 1-2 年的路線圖

我們決定未來 12–24 個月將核心精力放在 —— 打造一個更 crypto-friendly、更具鏈上原生基因的下一代新型券商 neobroker。

想象一個未來:在同一個 Broker App 中,用戶不僅可以用穩定幣結算,還能:

- 高倍現貨槓桿(6 月上線)

- Perp(H1 上線)

- Option(9 月上線)

- Crypto asset+stock 的組合式跨保證金系統

- Prediction market 和更簡單的二元期權

- IPO(3 月上線)

- 港股交易(3 月上線)

- Stock Lending

- 秒級的出入金結算

這一切都架構在統一的 crypto friendly broker 之上。

此外,作為這一基礎不斷成熟的過程中,我們也將陸續發佈完整的開發者文檔,賦能獨立開發者基於 StableBroker 構建自己的應用,例如:

- 借貸市場

- AI Trading

- 理財 Vault

- Follow Trading

- Onchain ETF

- Stocktoken backed Stablecoin

- 以及更多創新 StockFi 產品

展望未來,要真正構建一個完整成熟的股票代幣化券商基礎設施,還有很長的路要走。

六、寫在最後

NYSE 的下場,確實會對一部分 cryptonative 的股票代幣項目帶來衝擊。過去依賴“私人發行”“規則尚未成型”生存的模式,將面臨更高的標準、更嚴的比較,也更容易被邊緣化。但這並不意味著這是一次系統性的利空。

恰恰相反,這更像是一輪行業成熟化帶來的結構性洗牌。

當股票代幣化被納入更完善的清算體系和官方框架後,真正受益的,並不是發行更多資產的項目,而是那些圍繞交易、結算和資金流動構建基礎設施的領域。穩定幣會成為更重要的資金入口;合約與衍生品會獲得更清晰、更可信的標的基礎;而加密友好的券商,將成為連接傳統證券體系與鏈上世界的關鍵橋樑。

競爭一定會加劇,但這並不意味著創新會消失。相反,創新的方向會變得更加務實:從“如何發資產”,轉向“如何讓資產被更高效地使用”;從追求形式上的鏈上化,轉向解決真實用戶在入金、交易、結算和持有中的摩擦問題。

如果說過去的股票代幣化是一場探索邊界的實驗,那麼 NYSE 下場之後,行業正在進入一個新的階段——規則更清晰、參與者更專業、創新更貼近真實金融需求。對真正理解金融與加密兩端邏輯的項目而言,這並不是終點,而是一個新的起點。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News