深入加密二級 OTC 市場,搞懂買家和賣家的身份與動機

TechFlow Selected深潮精選

深入加密二級 OTC 市場,搞懂買家和賣家的身份與動機

如今,“二級場外交易市場”一詞主要指的是鎖定代幣的交易。

作者:Min Jung

編譯:深潮TechFlow

摘要

-

二級場外交易市場是一個人們可以買賣各種資產的領域,包括鎖定的代幣、股權或 SAFT(深潮注:SAFT 即 Simple Agreement for Future Tokens。是一種法律協議,通常用於區塊鏈和加密貨幣項目的融資。它允許投資者在項目開發階段向項目團隊提供資金,以換取未來發行的代幣。),這些資產在公共交易所上很難進行交易。如今,“二級場外交易市場”一詞主要指的是鎖定代幣的交易。

-

二級場外交易市場的主要賣家包括風險投資公司、加密項目團隊和基金會,他們通常受到確保早期利潤或管理賣壓的動機驅動。買家可分為兩類:“持有者”(hodlers),他們相信代幣的長期潛力,並因折扣而感興趣;以及對沖者(hedgers),他們通過戰略性金融操作尋求從價格差異中獲利。

-

隨著市場情緒愈加看跌,二級場外交易市場正在獲得越來越多的關注,代幣通常以較大折扣出售,因為買家興趣有限。儘管如此,該市場在管理流動性和減少公共交易所上的即時賣壓方面發揮著關鍵作用,從而有助於形成一個更加穩定和有韌性的加密生態系統。

圖 1 : 當前市場狀態,來源: imgflip

引言

二級場外交易市場雖然對大多數加密零售投資者來說大多不可接觸,但在風險投資公司、加密項目團隊和基金會等行業內部人士中迅速獲得重要性。隨著加密市場動態的發展,二級場外交易市場正在成為管理流動性和確保利潤的重要領域,特別是在高估值和流動性有限的環境中。因此,本報告將討論:1)二級場外交易市場是什麼,2)參與者是誰及其動機,3)對當前市場狀態的看法,4)來自 STIX 的創始人 Taran 的見解,STIX 是一個用於私人加密交易的場外交易平臺。

什麼是二級場外交易市場?

二級場外交易市場(OTC)是一個私人交易空間,在這裡,買賣雙方直接協商並進行交易,涉及的資產包括代幣、股權或投資合同,如 SAFT(未來代幣簡單協議),這些交易是在公共交易所之外進行的。大多數在二級場外交易市場上列出的資產無法在常規交易所(如 Binance 或 OKX)上交易,原因各異。由於許多加密項目的代幣處於鎖定狀態,二級場外交易市場為投資者和團隊提供了一種在這些資產可交易(解鎖)之前出售的途徑。如今,“二級場外交易市場”一詞主要指的是鎖定代幣的交易,特別是針對 TGE(代幣生成事件)或甚至預 TGE 項目,本文將重點討論 TGE 項目的鎖定代幣交易。

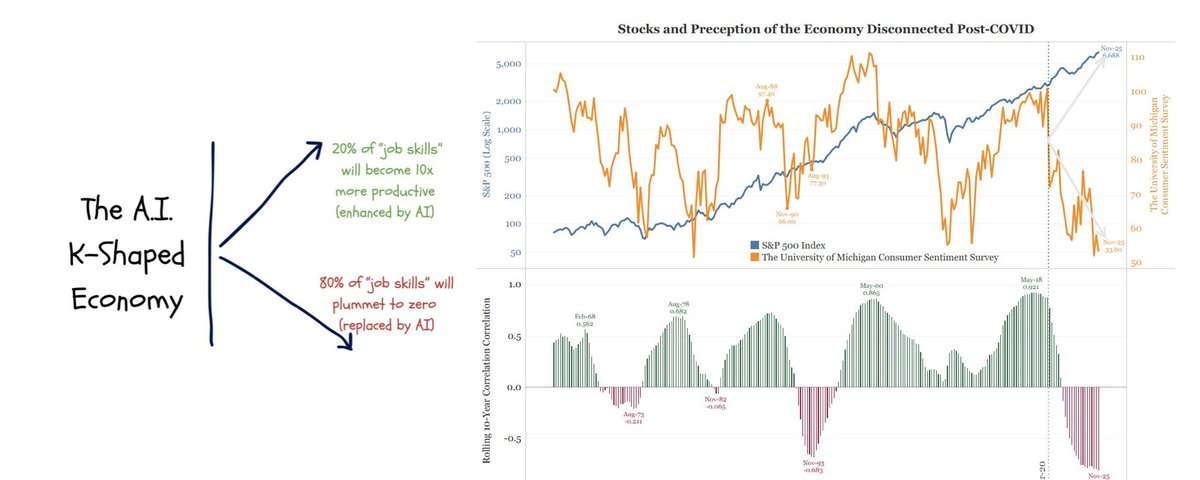

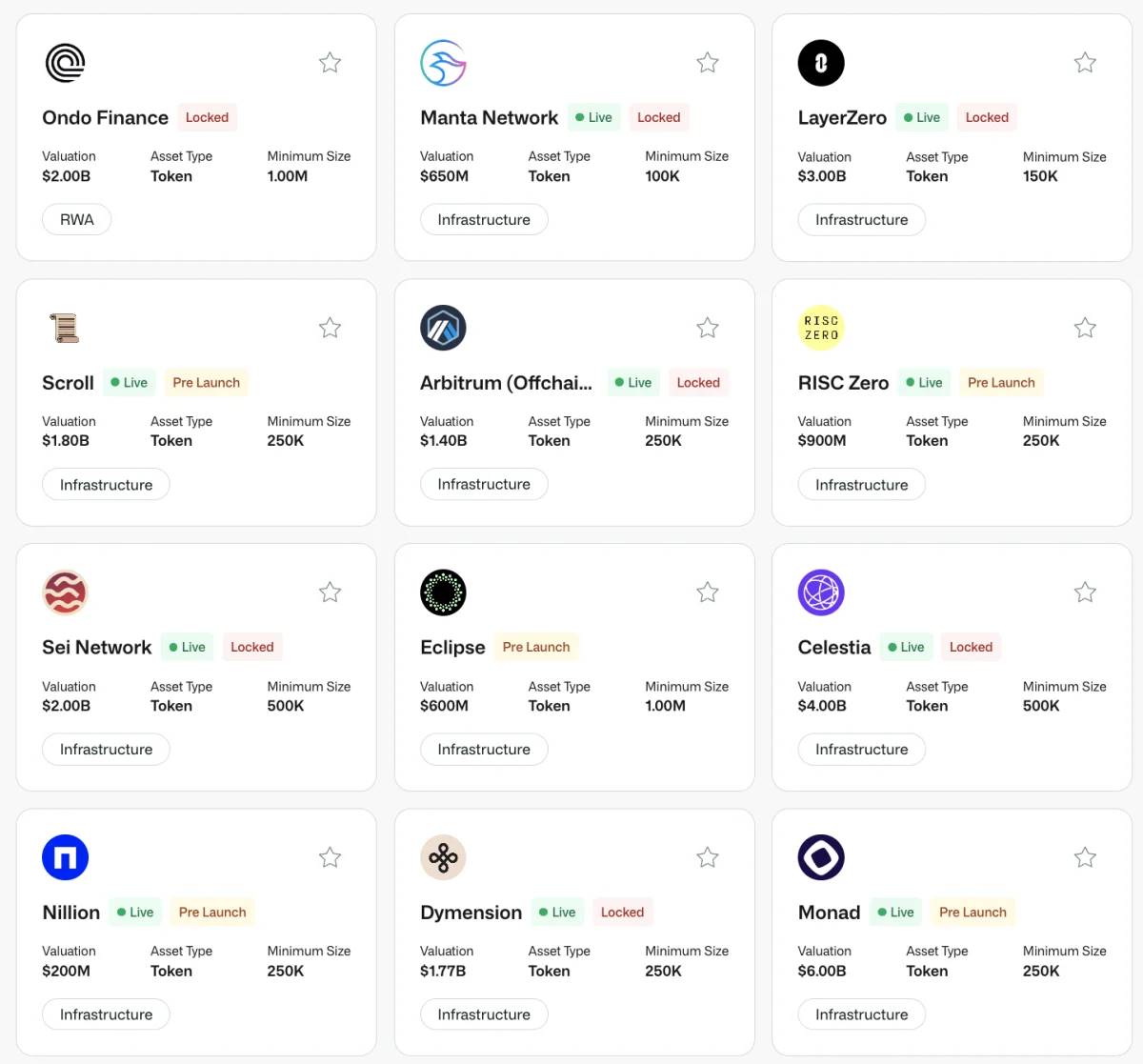

圖 2 : 二級場外交易市場的現狀,來源: STIX

為什麼它正在成為一個活躍的市場?

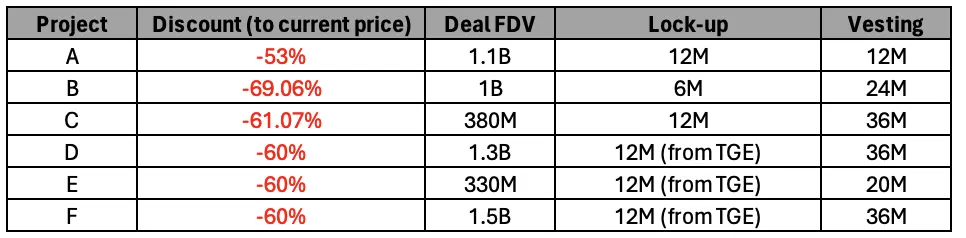

二級場外交易市場繁榮的主要驅動力是利益相關者出售其持有資產的強烈動機。目前,許多前 20 名代幣的交易價格幾乎以 50% 的折扣交易,且有一年的鎖定期,而一些來自前 100 名之外項目的代幣則以高達 70% 的折扣交易。例如,在 Binance 等交易所上,價格為 1 美元的代幣在 STIX 等平臺上可能僅售 0.30 美元,鎖定期為一年,且還有額外的兩年按月解鎖。

這一趨勢與近期市場環境相一致,特徵為高 FDV(完全稀釋估值)和低流動性,以及對風險投資公司代幣的負面情緒。正如在文章《FDV 是一種 MEME 》中所討論的,市場上湧現了大量新項目,但沒有相應的參與者或流動性來支持如此龐大的供應。因此,隨著更多代幣的解鎖,代幣價格自然下跌。此外,許多代幣對市場的實際價值貢獻有限,往往相較於其實際用戶基礎和效用被高估。意識到這一點,最初投資這些項目的團隊和風險投資公司選擇現在出售以鎖定利潤,而不是冒著未來可能以更低價格出售的風險。

圖 3 : 當前市場上的交易,來源: Presto Research

買家和賣家是誰,他們的動機是什麼?

賣家及其動機

團隊

即使折扣率高達 50~70%,項目團隊通常仍能保持盈利。許多這些團隊由小型團隊(通常 20-30 人)組成,他們在短短 2-3 年內建立了項目。儘管開發週期相對較短,初始投資有限,這些項目的 FDV 通常被評估為 30 億美元或以上。在 Web2 世界中,幾乎沒有聽說過在如此短的時間內用如此小的團隊創建一家估值達到 15 億美元的公司。在這種情況下,許多項目受到誘惑,選擇以折扣價出售他們的代幣,意識到現在確保利潤的機會,而不是冒著未來價值可能下降的風險。

風險投資公司

風險投資公司面臨類似的情況。近期市場條件導致估值迅速且顯著上升,種子輪融資往往在前種子輪融資後僅六個月內進行,且估值是前者的三倍。在某些情況下,風險投資公司甚至同時進行多輪融資,為同一時間的投資提供不同的估值。因此,除非他們在 TGE 之前的最新階段投資,否則許多風險投資公司即使考慮到二級市場的 50% 折扣,仍然發現自己處於顯著盈利的狀態。這種環境促使風險投資公司出售,以鎖定其收益。此外,在當前市場環境下,風險投資基金的有限合夥人(LP)開始更加關注 DPI(已分配資本的分配)指標,這進一步激勵風險投資公司實現回報,強化了在二級場外交易市場出售的趨勢。

基金會

基金會參與二級場外交易市場的動機可能略有不同。雖然一些基金會可能意識到其代幣的高估值並尋求快速出售,但其他基金會可能採取更具戰略性的方式。一個常見的策略是以折扣價向投資者出售解鎖的代幣,並配以一年的鎖定期。這種方法減少了公共市場的即時賣壓,同時仍允許基金會為運營籌集必要資金。在許多情況下,這種類型的交易可以被視為在二級場外交易市場上更積極或“看漲”的用途,因為它平衡了運營資金的需求與保持市場穩定的目標。

買家及其動機

持有者

在二級場外交易市場中,第一類買家是那些看好代幣長期潛力的人。這些人通常稱為“持有者”(hodlers),他們致力於項目的成功,並願意以 50% 的折扣購買代幣,打算將其持有數年。對於這些買家來說,以顯著折扣購買代幣的機會極具吸引力,因為他們計劃在長期內保持對項目的投資,預計隨著項目的發展,代幣的價值將會上升。高折扣率為他們提供了良好的入場機會,使他們能夠以更低的成本積累更多代幣。

對沖者

第二類買家是藉此獲利的人。這些買家被稱為對沖者(hedgers),他們利用永續掉期和其他金融工具來鎖定從折扣代幣中獲得的利潤。通過以 50% 的折扣購買代幣並做空,他們可以鎖定相當於折扣的回報。此外,如果融資費用為正,他們還可以賺取融資費用,進一步提升他們的收益。這種方法使對沖者能夠利用二級場外交易市場與公共市場之間的價格差異,對於擅長管理金融風險的人來說,這是一種有利可圖的策略。

為什麼賣家不能成為對沖者?

儘管對於賣家(如風險投資公司和項目團隊)來說,像買家一樣對沖他們的頭寸是合乎邏輯的,而不是以巨大的折扣出售,但有幾個因素使這種方法不切實際,例如監管障礙和流動性限制。

在監管挑戰方面,風險投資公司通常面臨嚴格的規則,這些規則限制他們參與某些金融活動,例如做空代幣——這是有效對沖策略的一個重要組成部分。除了這些監管限制之外,對沖本身需要大量資本,以避免清算風險。賣家需要提供大量抵押品,通常超過他們試圖對沖的代幣的價值,因為雖然代幣價格的下行風險是有限的,但上行潛力是無限的。這造成了對沖的財務要求高得令人望而卻步的情形,特別是考慮到大多數風險投資公司和項目團隊的財富都鎖定在代幣中,而不是流動現金中。此外,對沖並不像看起來那麼簡單。需要考慮許多複雜因素,例如對手風險——例如平臺故障或破產的潛在風險(如 FTX 所示)——以及與融資費用相關的風險,這些費用可能突然變為負數,進一步複雜化策略並可能導致意外損失。

一些思考

當前市場狀況意味著什麼?

目前,二級場外交易市場表現出比公共交易所更為看跌的情緒,即使代幣以高達 70% 的折扣出售,市場上也難以找到買家。這與公共交易所形成鮮明對比,在那裡,投資者通常通過正的融資費用獲得做空代幣的補償。雖然瞭解二級市場參與者的意圖至關重要,但這一趨勢可能反映了市場內部人士在應對當前條件時的謹慎態度。

圖 4 : 大多數代幣的 1 年累計融資率為正,來源: Coinglass

二級場外交易市場的角色

儘管市場情緒看跌,但重要的是要認識到,二級市場的活動並不全是消極的。實際上,活躍的二級市場對整體加密生態系統的健康至關重要。通過促進代幣在賣家和買家之間的轉移,二級市場允許在傳統交易場所之外進行獲利。這一過程有助於緩解大型代幣解鎖帶來的影響,歷史上這些解鎖事件通常被視為看跌事件,因為它們會給市場帶來更大的賣壓。通過使這些交易在場外完成,二級市場減少了代幣解鎖時對散戶投資者的即時賣壓。這一變化有助於形成一個更穩定和更具彈性的市場,使得代幣解鎖不再必然導致價格急劇下跌,而是支持一個更健康、更平衡的市場環境。

與 STIX 創始人 Taran 的問與答

你是誰,STIX 是什麼?

我是 Taran,STIX 的創始人,STIX 是一個用於私人加密交易的場外交易平臺。它成立於 2023 年初,旨在為那些希望在加密領域進行二級交易的人提供結構化解決方案。我們的主要賣家是團隊成員、早期投資者和希望出售集中鎖定代幣頭寸的財庫。主要買家包括鯨魚、家族辦公室和對沖基金等。

你如何看待二級場外交易市場在更廣泛的加密生態系統中的發展?

最近新興代幣的回調錶明,這些協議在 2024 年初價格飆升,主要是由於其低流通量(需求超過供應)。然而,一旦市場在第二季度轉向風險規避,這些代幣便遭受了巨大的打擊,許多代幣下跌超過 75%。其中許多代幣經歷了大規模的持續解鎖,這些代幣幾乎立即在市場上被拋售,進一步造成價格影響。示例包括 Arbitrum、Starknet、Worldcoin、Wormhole 等。

在第一季度和第二季度,同樣的資產在場外交易中被大宗交易,主要由早期投資者進行,以降低風險並轉向更具流動性的資產(如 BTC、ETH 等),折扣在高點的 70-80% 之間。數據顯示,大多數代幣至少被高估了 5 倍,並且在引入新的流通供應後進一步下行。

我們在 2024 年推動 OTC 價格透明化(見此處)的動機引起了人們對 OTC 市場重要性的關注。買家有多個機會購買困境中的頭寸,賣家也可以在不造成市場影響的情況下進行場外交易。

這些交易還有一個第三方:項目團隊。團隊可能會出於多種原因決定阻止 OTC 交易(見此處)。

二級市場的重要性在於:

-

從你的資本表中移除有動機的賣家,防止他們在訂單簿上出售

-

引入新的、有動機的持有者,具有更高的成本基礎

-

提高私人持有者的平均成本基礎

-

未來供應控制(引入新的歸屬期等)

-

確保沒有暗箱交易,並對 OTC 交易有完全的可見性

二級場外交易市場當前有哪些主要趨勢或話題?

兩個主要趨勢:

-

對於那些沒有過度融資的協議,財務庫現在希望建立現金儲備。我們支持多個協議財務庫進行結構化的場外融資,買家以有利的價格(在一定期限內分期解鎖)進行購買,而財務庫則在增加現金儲備。這使得財務庫能夠實現多樣化、降低風險,並確保團隊有足夠的時間來應對競爭。

-

智能交易公司有明顯的套利機會:在場外以有利價格購買,並在交易所管理對沖,通常還需承擔融資費用。這種融資費用/場外套利在數百種代幣中普遍存在,對於成熟的交易公司而言,這是一個非常有利的市場中性策略。

你認為買方市場的趨勢會繼續嗎?你的短期和長期觀點是什麼?

-

我認為大多數代幣的融資費用/場外套利不會很快結束,因為它們的解鎖期仍有 2-3 年,而大多數代幣的融資費用是正的。

-

二級市場具有明顯週期性:在 2023 年,絕大多數場外交易量是針對未上線資產,主要是由於獲得大量風險投資的協議尚未上線。現在這些協議大多已經上線,市場已轉向交易鎖定代幣塊,這些交易總體上風險較小,因為現貨/永續市場大多已經建立,並且有大量數據可供分析。

-

由於每月都有持續的解鎖,賣家也有機會繼續在交易所進行風險管理,並不一定被迫進行場外交易。然而,仍處於解鎖懸崖期的資產(如 Ethena、Layerzero、IO.net、Aethir 等)仍然為買家提供了尋找最佳交易的機會。

-

如果代幣在 9 月和 10 月上漲,許多賣家會聯繫 STIX,希望退出,因為他們已經意識到降低風險總是明智的。在第一季度不想進行場外交易的許多賣家現在希望以比第二季度/第三季度更好的價格退出。然而,我並不認為買家對這些溢價持樂觀態度,這就是我認為買方市場將持續到 2025 年的原因。

歡迎加入深潮 TechFlow 官方社群

Telegram 訂閱群:https://t.me/TechFlowDaily

Twitter 官方帳號:https://x.com/TechFlowPost

Twitter 英文帳號:https://x.com/BlockFlow_News