美元稳定币:货币的权杖

TechFlow Selected 深潮精选

美元稳定币:货币的权杖

美元稳定币法案若获得通过,相当于美国政府获得了“曲线铸币权”。

作者:0xCousin

货币政策一直是政治的延伸

在历史长河中,货币从来不是中立工具,从古代帝王私铸铜钱,到现代国家通过量化宽松操控信用,货币一直是政治的延伸。

罗马帝国的“银币到铜币”

罗马帝国后期,为了支付庞大的军费和官僚体系,皇帝们开始逐渐减少银币中银的含量,从 90% 到 70%、50%、30%,最后变成几乎纯铜的“银币”。本质是罗马帝国用贬值的货币,向全体人民征税,也是古代通货膨胀的雏形。

汉武帝的“白金三品”

汉武帝对匈奴连年用兵,导致国库空虚。国家财政失衡,朝廷试图通过改变“货币形态”,推行“白金三品”(黄金、白银、龟贝铸币),试图绕过传统铜币铸造体系,为战争融资,试图通过货币创新来扩充财政。结果因市场不接受,反而引发通货混乱。

纳粹德国的“默福制度”

1933 年纳粹上台,为了摆脱凡尔赛条约后的财政枷锁,纳粹德国创设了“默福券”,通过这套货币系统,纳粹德国隐藏财政赤字、绕开国际监管,政府通过默福券制造了巨额国债,老百姓、企业承担了这个“虚假繁荣”的金融风险。

以史为鉴,可以知兴替。古今中外,王朝更替,除了战争层面的输赢,隐藏在其中的还有财政脉络。“财政赤字——货币贬值——政权崩溃”链条式的演变脉络总是一再上演。

三权分立的美国

帝国的衰败,往往从财政失控开始。因为以往的帝国,政府同时掌握了“印钞”、“花钱”、“监管”等所有权力。美国建国初期,试图改变这种状况。美国实行“三权分立”的政治制度,立法权(国会)、行政权(总统)、司法权(联邦法院 )三大权力相互独立制衡。

在财政政策和货币政策方面,也有体现“功能性的三权分立”。美国国会为了防止政府滥用货币发行权,1913 年通过《联邦储备法》,成立了美联储,选择将铸币权交给美联储。财政政策由国会控制,“花多少钱、怎么花”由国会说了算,政府部门负责执行花钱;货币政策由美联储控制,“印多少钱、如何调控”由美联储说了算,不受总统控制。

自此,美国政府(财政部)掌握国债发行权,美联储掌握货币发行权。财政政策由美国财政部主导,主要内容是征税、发债、花钱;货币政策由美联储主导,通过调整利率、买卖国债、量化宽松等方式宏观调控经济。二者独立,但时有配合,以此机制,防止美元滥发,确保美元的价值。

这套机制基本实现了建国者的理想:财政归政府,货币归联储,互相制衡,防止“政府挟货币以图滥权”。

逐渐失控的美国财政

经过两次世界大战,美国成为唯一战胜国。在全球化的大背景下,布雷顿森林体系和石油美元结算机制,相继帮助美元确立全球储备货币地位。

1945-1971 年,金本位制度钳制了美国财政,因为要锚定黄金储备,政府开支受限,财政还算比较节制;

1971年后,布雷顿森林体系结束,美元不再锚定黄金,美国财政赤字不再有实质性约束,开启了“财政-货币共谋”时代——政府发债花钱,美联储印钱买国债。

美国开始靠“发债—印钞—全球接盘”循环运行财政赤字。美国财政扩张至今,国债规模已超 36万亿美元,年均赤字超 1.5 万亿美元,国债利息开支就超过 1 万亿美元,是联邦预算最大单项之一。

美国财政渐有失控趋势,陷入了四大困境:

第一,债务依赖症:财政只能靠发新债滚旧债,如果利率不降,可能会恶化;

第二,政治妥协症:两党都很难减支出,民主党要福利,共和党要减税;

第三,联储买单惯性:虽然美联储表面独立,但以往每当危机,美联储总会印钱救财政;

第四,全球去美元化冲击:越来越多国家选择储备黄金、多元外汇,导致美国债务再融资压力上升。

这四大困境下的美国,政府对美联储释放流动性的需求越来越强烈。特朗普连番发推文要求降息,但美联储仍在坚守“货币政策的独立性”。

特朗普的新招:链上曲线铸币

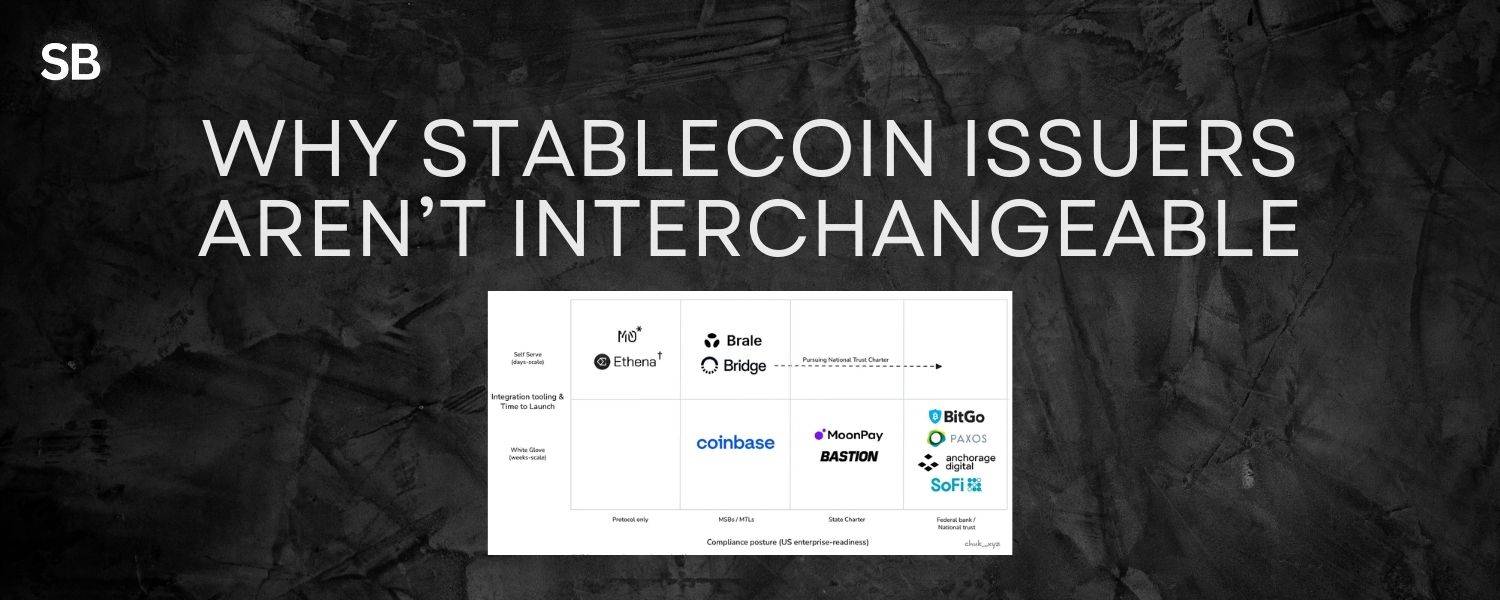

特朗普政府正在推动美元稳定币法案。不论是"Stable Act"还是“Genius Act”都允许基于美国国债发行美元稳定币。

美元稳定币法案若获得通过,相当于美国政府获得了“曲线铸币权”。美元稳定币曲线铸币权的逻辑如下:

1、美国财政部有权发行国债;

2、以国债为抵押发行美元稳定币;

3、美元稳定币再兑换为美元,倒逼美联储货币政策。

美国政府可通过“国债——美元稳定币——美元”的路径,变相夺取数字美元铸币权,干预美联储的货币政策独立性。

在某种意义上,这可以成为美国政府对美联储的一场“围猎”。

特朗普在多次演讲中表示,会放弃 CBDC(央行数字货币),会支持美元稳定币。很多人没搞明白这两者有什么区别:CBDC是由中央银行(美联储)发行,说白了铸币权仍然由美联储掌握;而美元稳定币允许商业公司、银行等主体发行,但底层抵押资产是美债,美债是由美国财政部发行。因此,CBDC 强化美联储的权限,美元稳定币则强化了财政部的权限。

从特朗普政府的这套骚操作来看,是有“夺取铸币权”嫌疑的。

题外话。实际上美国财政部本来也可以铸币,美国的铸币权被分成两部分:美元纸币由美联储发行,美元硬币由财政部下属“造币局”发行。以前就有人提出,财政部可以铸造几枚面额 1 万亿美元的铂金硬币,存入美联储账户,直接用来还债或支付支出。这是早期的夺取铸币权思路。白宫否决了这类想法,因为这会引发市场对美元信用的担忧。

更多延伸的疑问,且看 ChatGPT 的回答:

1、美国政府真的会夺取铸币权吗?

ChatGPT 回答:不是“是否会”,而是“正在进行中”。宪法中许可,国会本来就有铸币权;政治有意愿,特朗普公开反对 CBDC,支持美元稳定币;财政有需求,赤字持续、高息难承;落地有方案,抵押国债铸造链上稳定币;法律有依据,稳定币法案正在推进。所以,关键在于——政府能否通过链上货币机制,让这场“软性政变”合法化、制度化,并获得全球市场的承认。

2、会不会造成美元不稳定?

ChatGPT 回答:短期内不会,稳定币锚定国债和商业银行存款,美联储仍掌控利率锚;中长期或会动摇美元信用结构,尤其当财政部越过联储、持续扩张链上美元时,美元的价值锚就不再单一靠联储控制。若未来引入比特币、黄金等资产作为稳定币储备锚定物,将会是“新布雷顿森林体系”的雏形。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News