「1987 版黑色星期一」重演:抱团交易逆转、流动性冲击,之后发生了什么?

TechFlow Selected 深潮精选

「1987 版黑色星期一」重演:抱团交易逆转、流动性冲击,之后发生了什么?

危险在于:暴跌可能自我强化,演变成信贷紧缩。

撰文:赵颖,华尔街见闻

「1987 版黑色星期一」在昨日再度上演,全球金融市场崩盘式暴跌,到处充斥着熔断、熊市、历史记录等字眼。

日经 225、东证指数双双暴跌逾 12%,盘中多次触发熔断机制;台股创下 1967 年以来最大跌幅,韩国创 2008 年以来最大跌幅,道指跌超千点与标普齐创两年最大跌幅,富途、Fidelity 等纷纷警告交易故障。

上一次全球市场经历如此惨痛的洗礼,还是在 1987 年 10 月 19 日的股灾。

当时亚太股市纷纷跳水,日经指数下跌 14.9%,恒生指数暴跌超 40%,新西兰股指甚至一度暴跌 60%。美国市场也陷入一片混乱,道指日内暴跌 22.6%,标普 500 指数暴跌 30%,全球股市约 1.71 万亿美元灰飞烟灭。

除了触目惊心程度相近之外,两次暴跌的导火索也类似,套利交易和程序化交易发生「大逆转」。以史为鉴,接下来会发生什么?美联储会再度出手「救市」吗?

「1987 版黑色星期一」

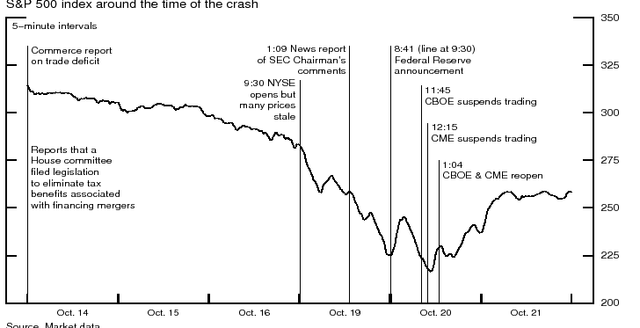

回顾 1987 年的美股走势,10 月 14 日美国政府公布的贸易赤字比预期的要大,美元也随之贬值,市场开始走低。

10 月 16 日周五,美国众议院提出立法,消除与融资并购相关的某些税收优惠的报告,美股下跌加剧,并为接下来一周的动荡埋下了伏笔;

10 月 19 日周一开盘,人们恐慌地看到,市场中卖盘远大于买盘。由于差异过大,在最初的一小时内,众多场内做市商甚至不提供做市报价。

美国 SEC 后来指出,到 10:00,标普 500 成份股仍有 95 支没有开盘;华尔街日报则指出,30 支道琼斯成份股票中,有 11 支无法开盘成交。

与此同时,随着股指期货和股票之间出现较大套利空间,一批交易机构开展了套利交易,而随着股市继续跳水,大量套保盘进一步在股指期货市场上做空指数合约,这反过来继续推动股指的跳水。

收盘时,道琼斯指数暴跌跌幅 22.76%,创造了 1929 年以来最大的跌幅数字。

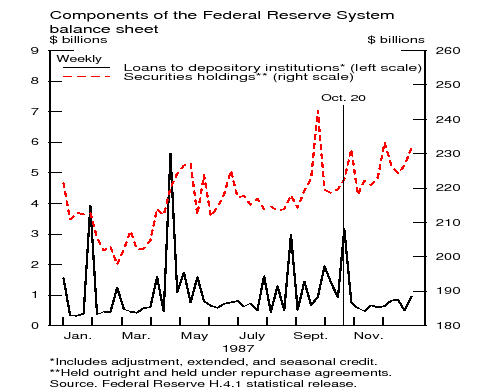

10 月 20 日周二开盘前,美联储发表简短声明,并宣布「紧急降息 50 基点 + 量化宽松」救市:

美联储今天坚守其作为国家中央银行的职责,确认其愿意充当流动性来源,支持经济和金融体系。

市场也在美联储表态当天企稳,美股早盘继续下跌,芝加哥期权交易所和商品交易所中午暂停交易,午后恢复交易,随后有所反弹。

10 月 21 日,市场开始收复部分跌幅。

套利、程序化交易平仓引爆

与 1987 年类似,2024 年的「黑色星期一」也是由一场完美风暴触发。

彼时的美股自 1982 年以来一直处于大牛市,人们认为已经到了进行调整的时候了,而如今 AI 热潮助推的这波美股科技股走牛也让投资者「寒若禁蝉」。

其次是抱团交易逆转,1987 年这场股灾中「程序交易」被认为是罪魁祸首之一,投资组合的交易程序抛售股票,从而产生了多米诺骨牌效应。

而最近的股市暴跌部分源于,美日利差收窄引发「套利交易」逆转。日本央行上周意外加息,上周美联储会后释放降息信号,联储 9 月降息几乎被完全定价,此前汇市最受欢迎的「卖日元,买美元」套利交易「魅力」不再,投资者开始将手中的美元资产换回日元。

与此同时,1987 年崩盘前的那个星期五也出现了「三巫日」——股票期权、股指期货和股指期权合约同时到期,这导致了周五交易最后几个小时的严重不稳定,并将动荡延续到周一。

最后,分析将此次大幅下跌归咎于「群体性歇斯底里」,每次市场大跌时,投资者的从众心理会加剧下跌。

美联储会再度出手「救市」吗?

以史为鉴,美联储会采取什么行动?

应对 1987 年的市场崩盘,美国「紧急降息」、设立熔断机制,并提供流动性来救市。

为了减缓金融市场下跌并防止对实体经济产生溢出效应,美联储迅速采取行动向金融系统提供流动性,通过量化宽松政策向经济注入了数十亿美元资金。

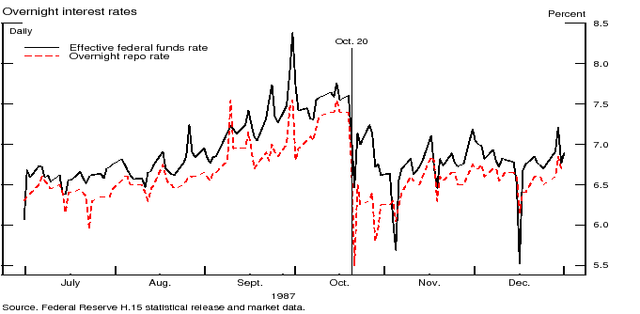

同时,时任美联储总统的格林斯潘宣布「紧急降息 50 个基点」,将联邦基金利率从周一的 7.5% 以上降至周二的 7% 左右。

此外,监管机构还首次引入熔断机制,以防止因程序化交易而导致的市场崩溃。一旦出现股票市场异常下跌或上涨的情况,交易就会立即停止。

大跌将如何收场?

分析认为,最坏的结果可能是 2008 年的重演,但这种情况似乎不太可能发生。虽然去年一些美国大型银行因在政府债券上押注失误而倒闭,但银行的杠杆率比以前低得多,而且由于私人信贷承担了过去银行承担的大部分风险,银行体系受流动性危机的影响也较小。巨额亏损是有可能的,私人基金也可能会陷入困境,但这需要时间,而且不会引发同样的系统性危机。

理想的情况是,股市过度波动会像 1987 年那样逐渐平息,而不会造成更大范围的麻烦,预计这种平息过程比 1987 年更加缓慢。AI 狂热可能导致股价进一步下跌,即使从 6 月份的高点下跌了 30%,英伟达的股价今年仍上涨了一倍。但市场已经更接近正常水平,纳斯达克 100 指数今年迄今仅上涨了 6%,标普指数上涨不到 9%。

「债券卫士」之父 Yardeni 认为:

市场大跌的危险在于,暴跌可能自我强化、演变成信贷紧缩。可以想象,这种套利交易平仓可能会演变成某种金融危机,进而导致衰退。

不过,他强调,他个人预测不会最终产生这种结果。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News