背靠 Telegram ,TG Bots 将依靠着 Telegram 生态的开放性,实现区块链去中心化生态的可组合性。

随着前段时间 Banana Gun 发售代币的消息,在这冷清的市场中再次带起了一波关于 TG Bot 的热度。有人认为 TG Bot 不过是趁着土狗币起势的一波流;也有人认为背靠着 Telegram 这个巨大的流量池下,TG Bot 获将是下一个巨大叙事的开端。本文将借着这些讨论与热度,重新回顾一遍这个众议纷纭的赛道,也对其未来的可能性进行一些探讨。

TG Bot 因何而起

因交易体验而生的需求

Telegram 作为一个高度开放且自由的的社交应用,利用开放的 API 构建三方端和脚本一直是其中的一大特色,早在各种 Crypto 相关的 Bots 出现之前,TG Bot 已然形成了自己的生态(虽然十分零散),主要由各类围绕自动化脚本和移动端推送两个核心特性,基于 IFTTT 逻辑构建的通知型和效率型 Bots 组成,比如股市价格追踪、RSS 订阅、群组管理等等。

而由于 Crypto 与 Telegram 高度重叠的用户群体,以及尤其在移动端上那并谈不上好 Web3 用户体验,哪怕是简单的交易流程,也涉及到多个步骤甚至是多个 app 之间的跳转操作,还有可能面临公共节点拥堵、被 MEV 攻击等风险。因此,一些敏锐的开发者们便开始尝试用 TG Bots 的自动化脚本对体验进行优化,因此市面上开始出现一些 Crypto Tracking & Trading Bots,其中最具有代表性的项目就是 Maestro。

早期冷清的 Trading Bot

Maestro 是一个集监控通知和交易狙击于一体的 TG Bot,是一个早在 2021 年 10 月便发布了的老项目。起初项目名叫 Catchy,发布了自己的代币,Bot 具有监控 ETH 和 BSC 代币和钱包的功能,但一直无人问津,甚至其首次的代币预售因为参与人数过少而失败推迟。直到 2022 年 8 月份,Sniping bot 上线,并将项目更名为 Maestro 后,渐渐地开始积累到一小波 Trader 用户。

可惜项目方在之后无论尝试哪种运营方式,其用户量和声量一直被卡在一个瓶颈当中。一方面,当时的用户对于交易体验提升的敏感度比较低,普遍大家都已习以为常;另一方面,TG Bot 要实现各种自动化交易的前提,是要提交钱包私钥,或者使用一个由 Bot 生成的托管钱包,这让大部分对安全性高度敏感的 Crypto 用户无法接受。这种情况一直延续到了 2023 年的春天。

土狗季的来临

伴随着 3 月份 Arbitrum 的代币空投,低迷的加密市场迎来了一场盛大的土狗季。随着 4 月份 Arbitrum 上以 AIDOGE 为首的 “蹭型” 代币空投土狗,以及 ETH 上以 PEPE 为首的“梗型” Meme 土狗的出现,铺垫出了后续包括 LADYS、TURBO、COCO、TEST 等一系列的百倍甚至千倍的土狗币神话,吸引了大量的场内资金与 Crypto 用户的参与。

但由于糟糕的手机端交易体验,导致大量无法 24/7 驻守在电脑前盯链的用户很难参与进去。以跟单为例,倘若用户在某个手机端的app(interface、zapper...)发现了目标钱包发起了一笔交易,若想要完成交易复制,则至少需要:

-

点开交易详情;

-

复制 token 合约;

-

切换至钱包应用(需事先打开 Uniswap 界面且完成了登录授权);

-

粘贴合约地址+点击风险确认;

-

输入购买金额;

-

确认报价并购买;

这一套流程的整体耗时大概会在 10 秒 - 1 分钟不等,取决于用户手速与网速,而这对于与时间高度敏感的土狗币而言,意味着云泥之别。毕竟有些土狗币的生命周期可能就只有 3 分钟,1 秒的差距就是砸盘人和接盘人的区别,那可是生与死的距离。

因此,更加高效的工具就成为了江湖中大家趋之若鹜的屠龙宝刀,以 Trading Bot 为首的 TG Bots 也在这个时候浮入大家的视野。

同样是一笔跟单交易,通过 Trading Bot 的设定,不仅能自动监控和跟踪特定钱包,且复制流程延时基本只在几个区块内,同时还能避免 MEV 攻击,甚至能自动在止盈比例卖出。

而其中,抢 0 块的功能更是让原本只有 “科学家” 才能完成的操作,变成了有手(有钱)就行的操作,这是一个非常有意思的事情,其本质上改变了玩家之间的制衡关系,在任何游戏当中基本都存在 2 个重要的群体,土豪玩家和技术玩家,技术玩家通过卓越的技术获得优势和地位,而土豪玩家则通过氪金砸钱获得优势和地位,一个好的游戏平衡是能让两者在一个点位上获得相似的优势,但在过去,土豪玩家基本被“科学家”们吊着打,直到 Trading Bot 的出现彻底改变了这一局面。因此可以看到,即便像 AlphaMan 这种年费动辄几千 U 的 Bot,依然能拥有着稳定的用户群体。

上述的种种,让 Trading Bot 连带着整个 TG Bot 一起火了起来,可以说是第一波落地的 Intent-centric 应用。从图中可以看到老牌项目 Maestro 的用户量,正是在 4 月中下旬开始进入井喷期。

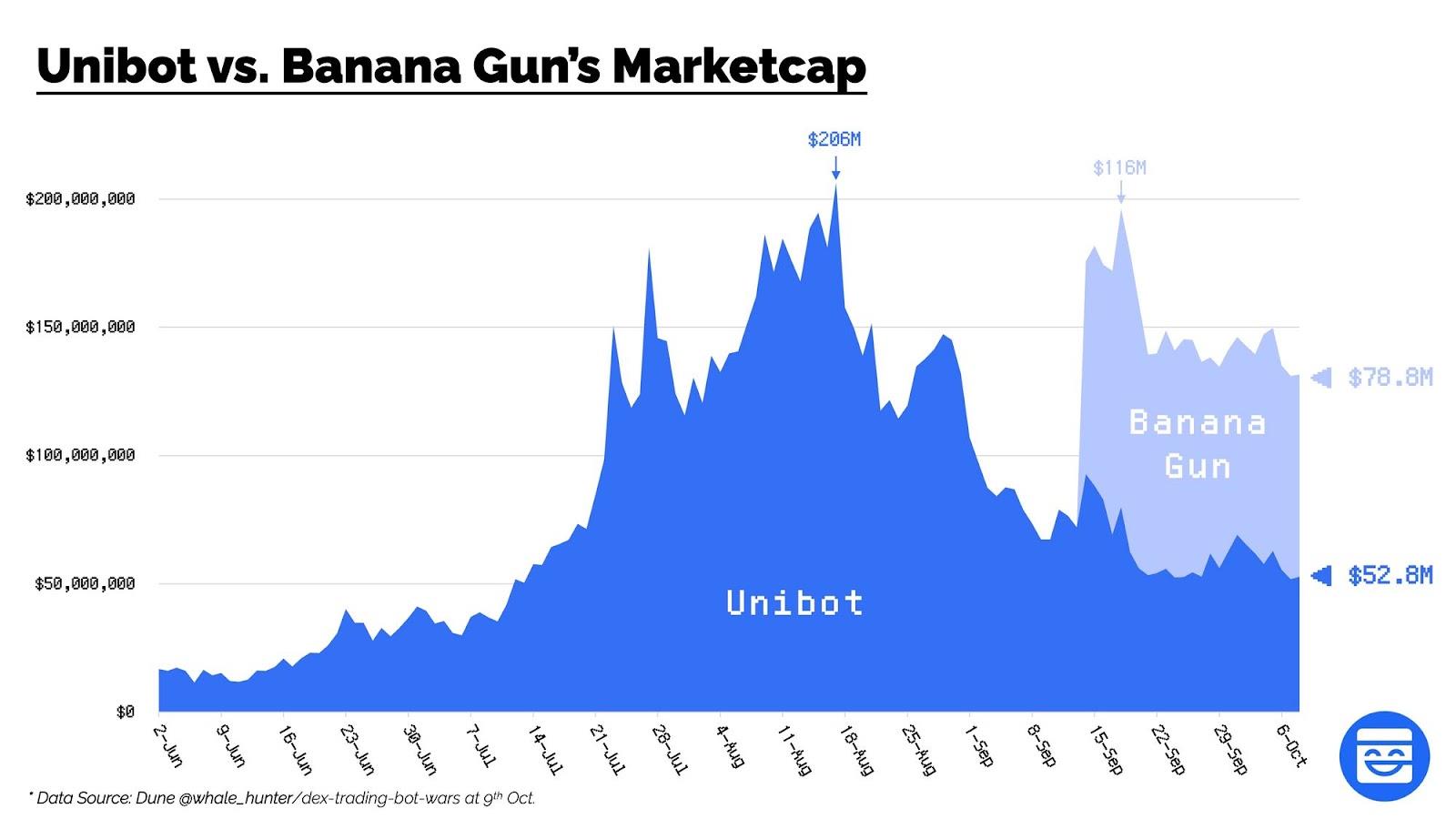

而在此期间进场的 Unibot 也凭借 7 月份的 $LOOT、魔性抖音视频带起的 $YYY 和死灰复燃的哈利波特 $BITCOIN 等土狗币热度乘风而起,并于此期间推出网页端的 Unibot X,用优质的交易体验圈住了一大波双端用户。由于有着发币的优势,Unibot 成功的将自己的代币从 7 月15 号的 $57 拉上了 ATH $199 美金,市值最高时达到 2 亿美金,成功坐稳当时 TG Bot 第一龙头的交椅。

TG Bot 现状如何

仍由 Trading Bots 主导

从 Coingecko 的 Telegram Apps 板块可以看到,目前市值排名前五的除了 2 个非常纯粹的 Trading Bots 之外*(Maestro尚未发币)*,便是结合了 AI 概念的 Bots,但在实际使用上来看,虽然融合了 AI,但其核心的功能仍然以交易为主。

其中 PAAL AI 是一个允许用户自定知识库来部署自己 GPT Bots 的平台,其使用了 GPT 4 模型,并可接入网络和实时的链上数据来回答用户的问题,但其核心的盈利模式主要来自于代币 4% 的双边交易税,目前其也正在开发自己的手机端交易应用 Paal X,包含了如 Sniping 等各种常见的 Trading 功能。

ChainGPT 也是类似,在 Trading Bot 的基础上,融入了链上查询、合约生成、NFT生成、合约审计等由 AI 进行自动化处理 Web3 的功能。而AimBot 则是一个 AI Trading Bot,由 AI 来当交易员,获得的利润通过协议分配给 Token Holders。

当然,除了 Trading 之外,也有像 Collab.Land、Guild.xyz 此类中间件型的 Bots;以 @wallet 为代表的各类 TG 钱包;以赌场游戏为主的游戏 Bots 等等。由于这些应用相对于 Trading Bot 而言没有那么的去中心化,所以其实际使用情况较难分析,但这些应用的场景普遍较为有限,因此整体热度并没有 Trading Bot 那么的火。

比如以 Collab.Land、Guild.xyz 为代表的 Gating Bots,在 Discord 生态中堪为龙头,但由于 Telegram 的用户身份/权限体系并不像 Discord 那么丰富多样,在 TG 中的一个 Channel/Group 内最多就 2 级权限:管理员和普通成员,导致这类 Gating Bot 在 TG 生态下很难有用武之地。

钱包类应用大部分都基于 TON 生态,能兼容 EVM 的钱包又会涉及到私钥导入的问题,导入私钥这个操作对于本地钱包而言或许尚能接受,但要在一个社交应用中导入私钥,是一个会令许多 Crypto 用户所担忧的行为。

而赌场游戏的人群虽然看似与 Crypto 重叠,实则不然,加密货币的交易,尤其是各种土狗币的交易本身就具有较高的赌性,足以满足 Crypto 赌徒们的需求,且大部分的赌场游戏底层还是中心化的操作,反而会被 Crypto 用户所看不上。其中虽然有一部分完全去中心化的赌博协议很有意思,但其解决的问题本质上还是针对传统的博彩用户,而同时又需要这类用户熟悉 Web3 的操作,因此目前这类 Bot 的受众也相对较小。

因此可以说,目前的整个 Crypto TG Bot 赛道,还是被 Trading Bots 所霸占。

熊市中仍较亮眼的数据

从 Dune 上的数据来看,截止至 2023年 10 月 8 日,整个 Trading Bots 的整体表现在相对低迷的熊市中还是上算得上不错的:

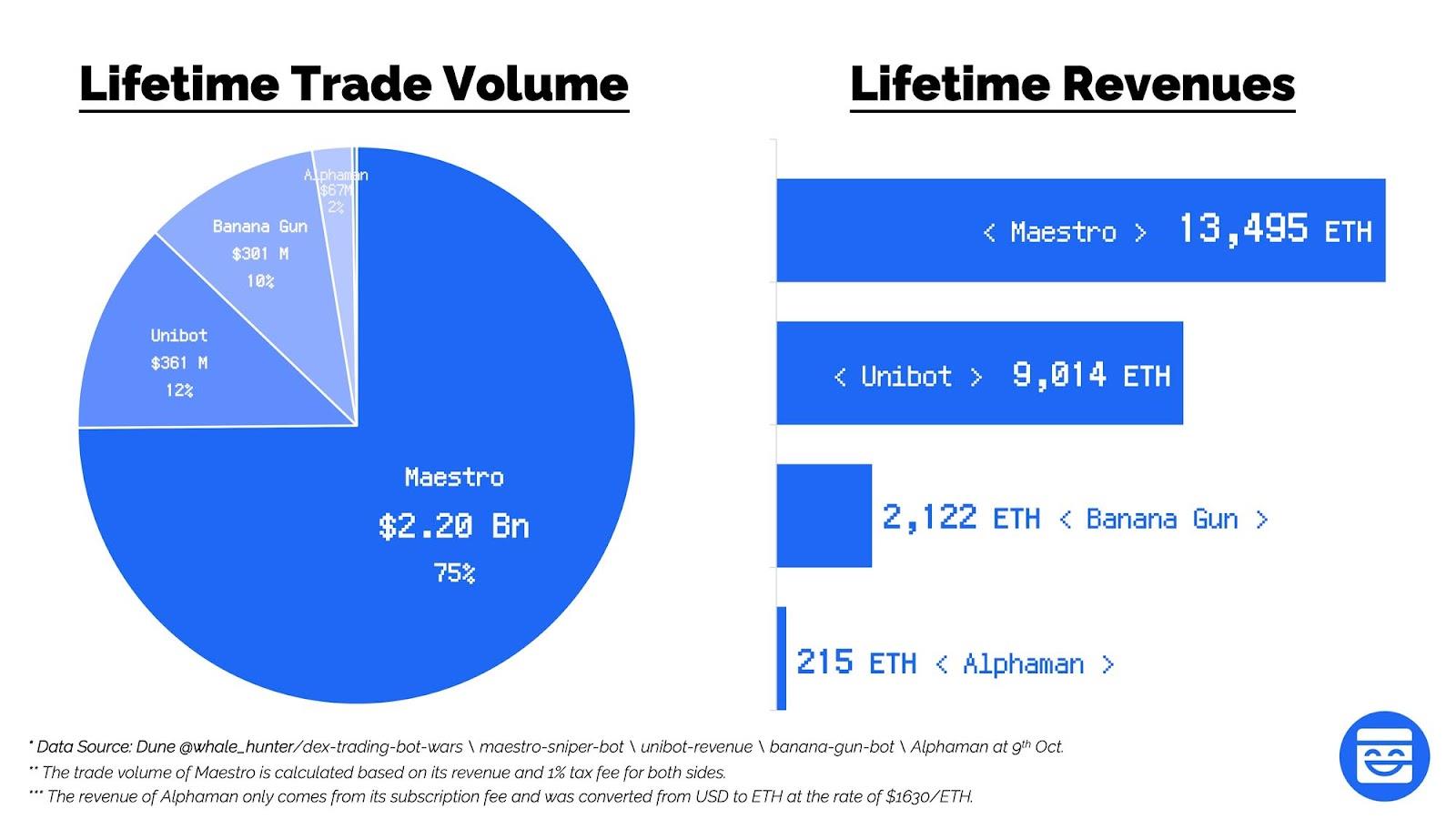

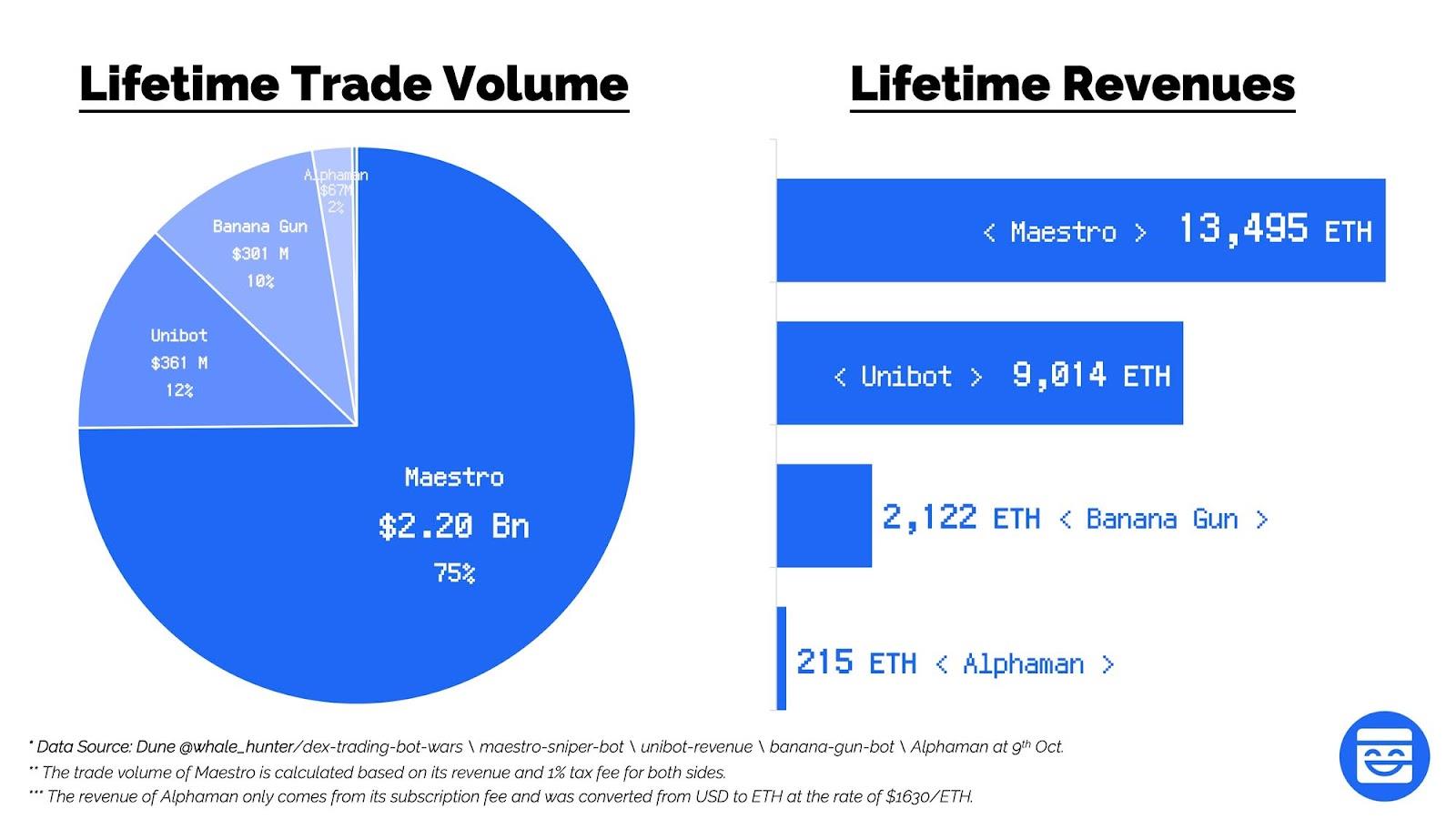

总交易量金额达到了 29.4 亿美金,其中 74.9% 来自于老牌项目 Maestro,12.3% 来自于昔日龙头 Unibot,10.3% 来自于新晋顶流 Banana Gun,2.3% 来自于DC Bot Alphaman,剩下约 0.2% 来自其他的项目。

这里需要注意,Dune 看板中并没有直接的 Maestro 交易量数据,不同于已经发了币的 Unibot 和 Banana Gun,Maestro 并无法从代币交易税中获利,因此其所有收入都是来自于 1% 的交易服务费,而仅仅依靠交易服务,其至今的累积收入已经达到了 13,495 ETH(约2200万美金),由此可以计算出其历史总交易金额。

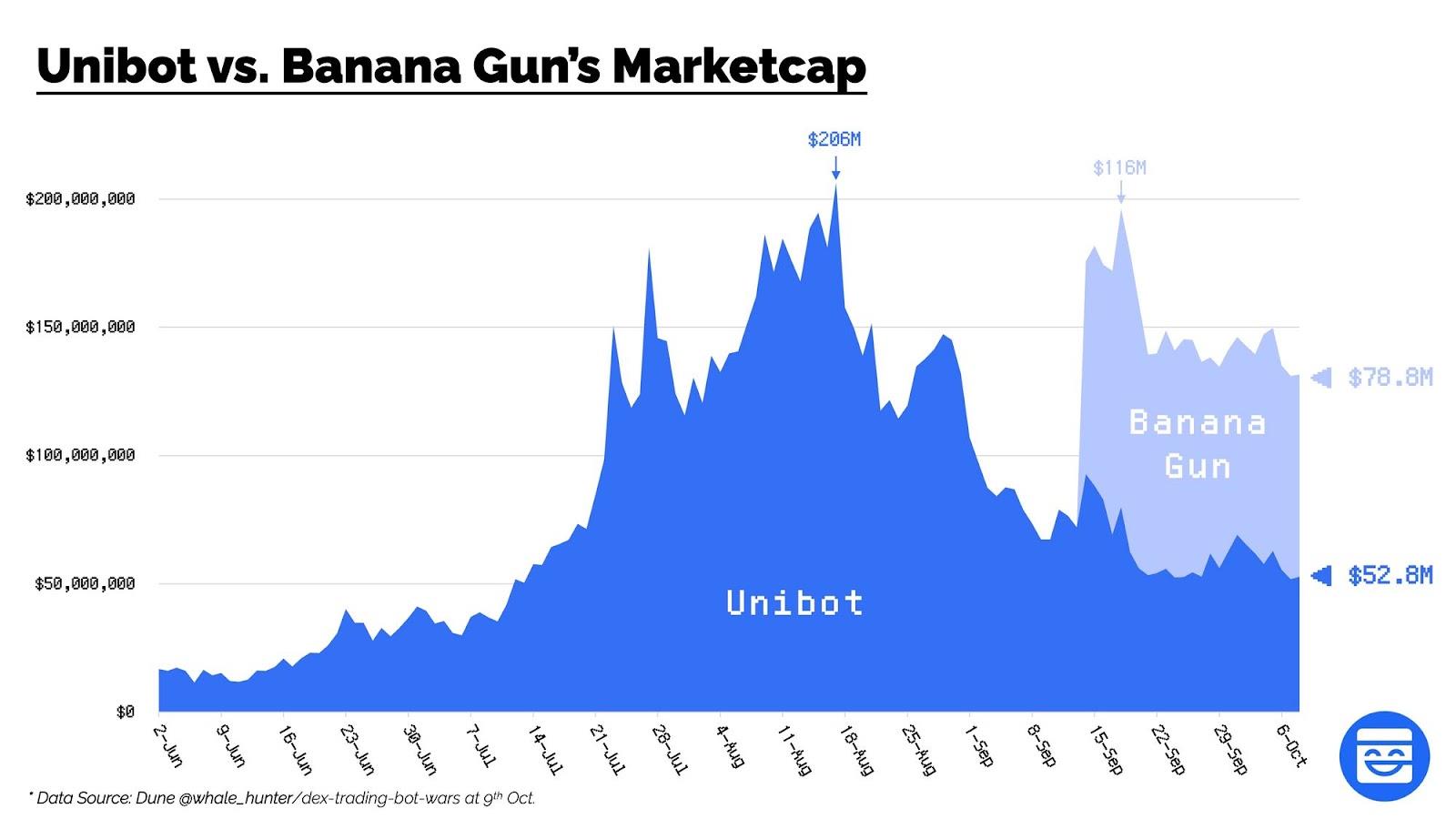

从代币市值来看,Unibot 在 Banana Gun 出现之前一直霸占着市场上超过 90% 甚至 95% 的市值,一时风头无两,最高曾达 2 亿美金市值。直到 9 月 14 日 Banana Gun 的代币发行,其凭借着更低的手续费、相似的用户体验以及极高的社交热度,迅速的抢夺市场份额,成为新王。

目前 Trading Bot 赛道代币总市值为 1.37 亿美金,其中 Banana Gun 占 57.3%,Unibot 占 38.4%,两者共占据了市场 95.7% 的总市值。

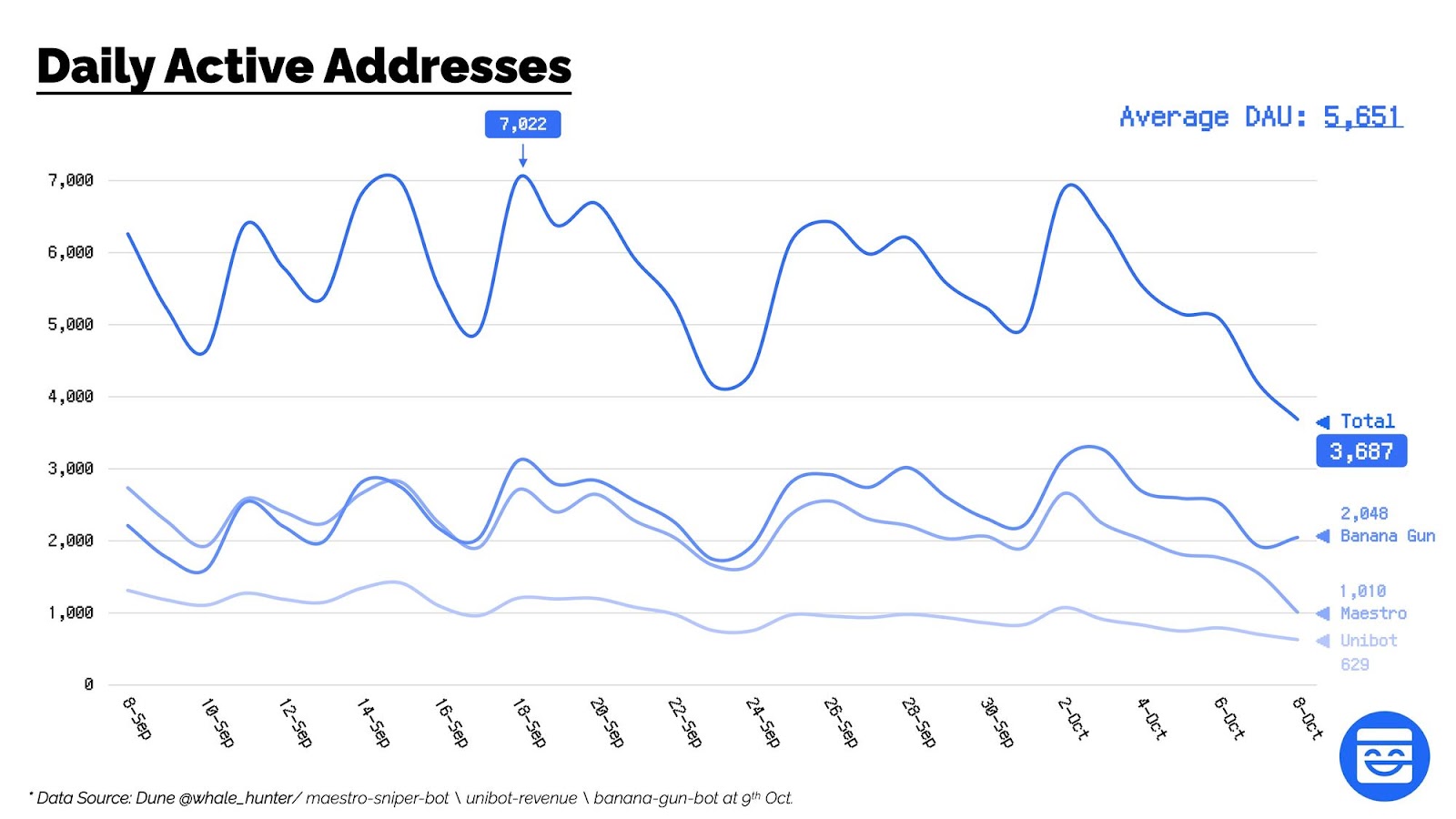

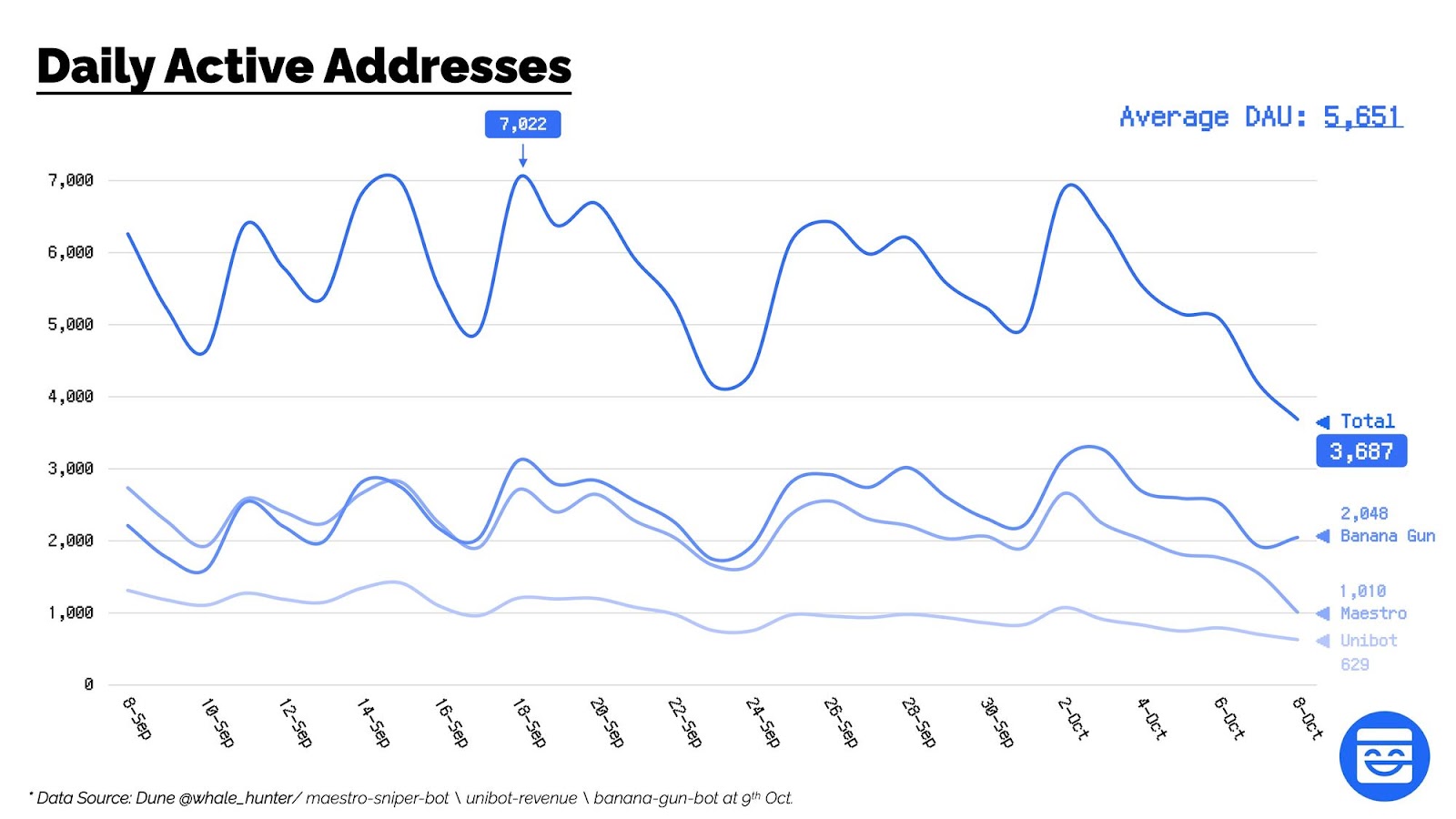

从用户数方面来看,3 家头部 bots 过去近一个月的平均 DAU 总数为 5,651 个地址,其中新晋王者 Banana Gun 和老牌OG Maestro 的用户量不相上下,每日都在 2000 地址左右,Unibot 则相对较为稳定每日1000 地址上下,但都随着近段时间土狗市场的转凉,出现了不同程度的下滑。

整体而言,以 Web3 产品的角度来看,Trading Bot 无论是在盈利数据还是用户数据上都有着不错的表现,即便是在交易较为冷清的现在,头部 3 个项目基本也有较为稳定的过千的用户,虽然当中必然充斥着不少机器人脚本,但从项目的角度来看依旧具有价值,目前最为老牌且为数不多没有发币的 Maestro,仅靠服务费仍能拥有约 40 ~ 80 ETH/的日收入。

Trading Bot 商业模式解析

既然聊到了收入,那么就来简单的拆解一下 Trading Bot 商业模式,实际上无论是 TG Bot 还是 Discord Bot 基本在目前阶段都差不多:

产品功能

从产品功能上来看,主要分为买入、卖出以及交易辅助。

买入部分最为核心的就是 代币狙击 功能,狙击通常会有 3 种方法,一种是抢零块(First Bundle Sniping),通过监测该代币第一笔交易发生后,以贿赂矿工的方式将自己的交易提前打包进第一个区块内,实现狙击,是最普遍的狙击方式,成功率完全取决于给多少钱;

而另外两种则是方法狙击(Method Sniping)和流动性狙击(Liquidity Sniping),分别是监测合约中的特定Function(如开启交易)或是添加流动性的行为来完成狙击,这两种都需要用户具备一定的区块链技术知识,且会因一些代币合约中的特殊设置而失败。

买入部分另外两个相对重要的功能则是**链上跟单(Copy Trade)**和 预售狙击(Presales Sniping),链上跟单指的是监测特定钱包的交易活动并进行复制。预售狙击目前普遍都仅支持 Pinksales 平台上的预售,指的是对一些热门代币预售,可以用具有白名单的地址进行抢购。

Banana Gun 中还有一种特殊的买入功能就是限税单(Tax Limit Orders),即仅当买入或卖出税达到目标位置后方触发买入行为。

卖出部分则相对简单,主要包括限价单(Limit Orders)、移动止损(Trailing SL)和黑名单抢跑(Transfer on Blacklist)。

这也是相对通用常见的功能,包括私有节点、防MEV攻击、貔貅盘检测等,主要在于加速交易速度以及降低交易损失。

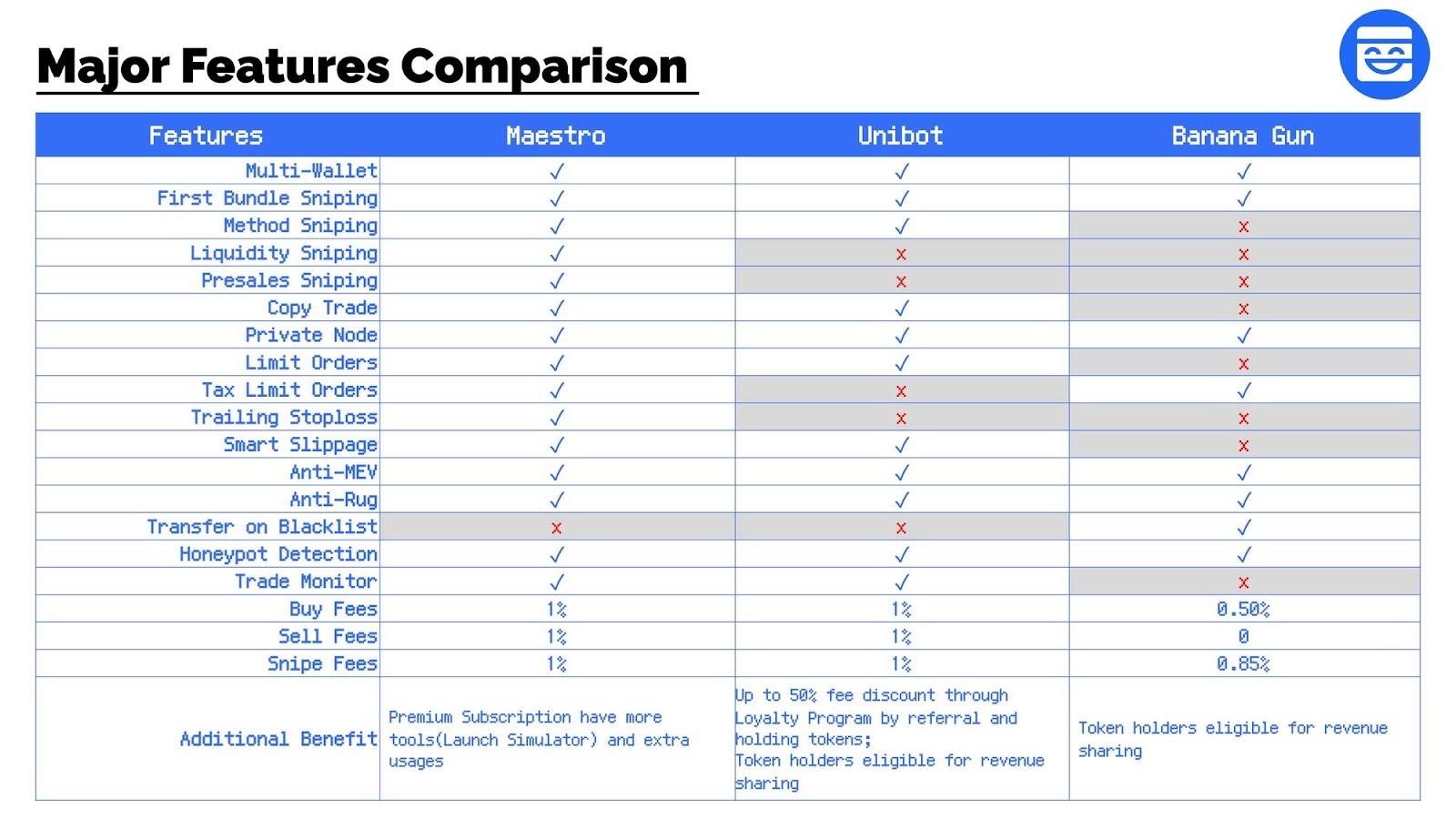

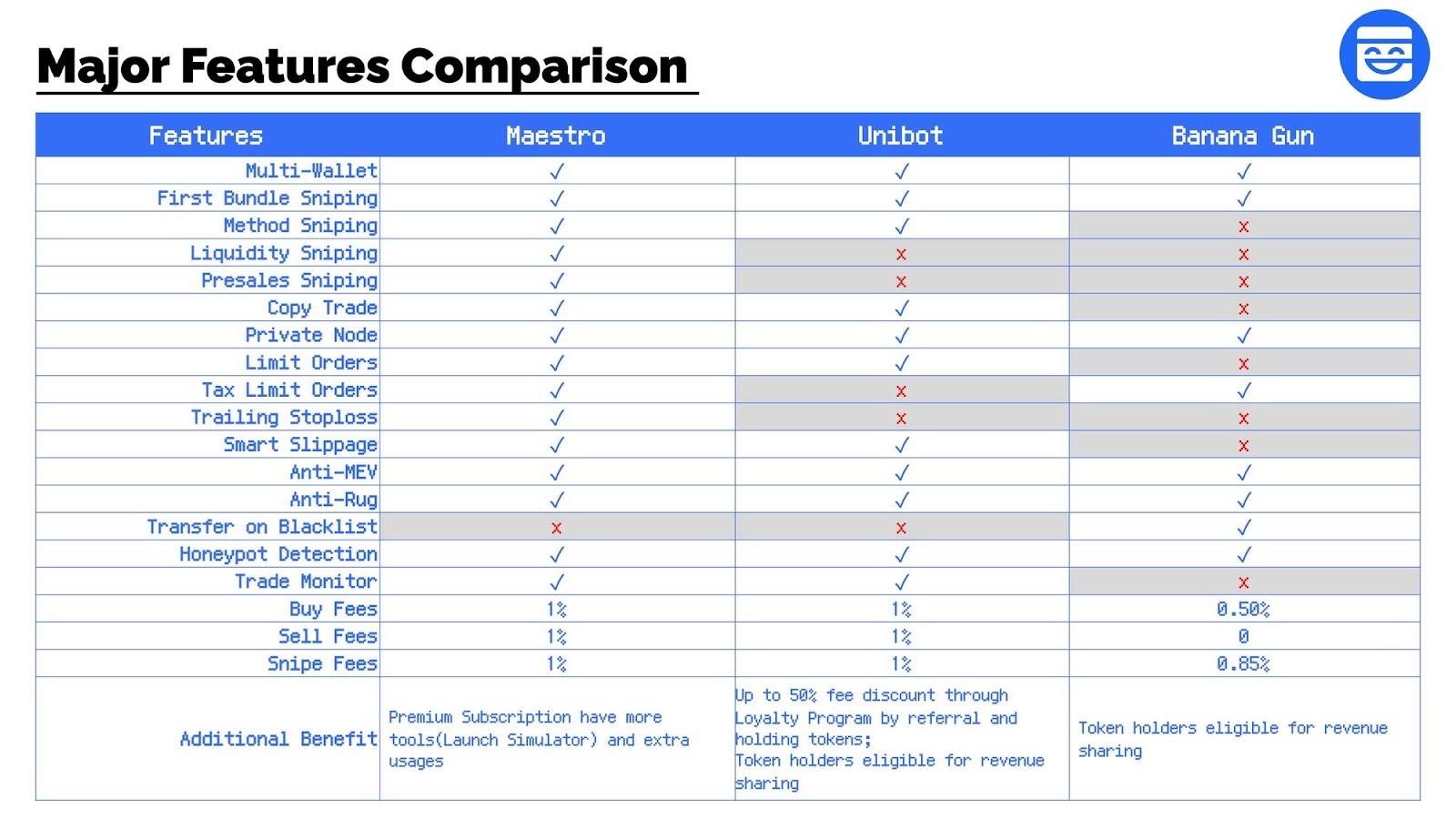

以下是笔者使用 3 个主流产品后进行的功能对比:

综合体验下来,Maestro 功能最为全面,基本该有的都有,且有自己的 Call Channel 并能直接在 Call Channel 中进行各种操作,系统性非常强;Unibot 的操作最清晰有条理,非常适合新手小白,每一步都能找到详细的指引,用起来很顺手,且可以直接跟网页端的 UnibotX 联动;Banana Gun 则是最简单粗暴,最核心的功能都有,就是主打一个便宜。

收入来源

首先 Trading Bot 共同的收入来源都是 交易手续费,从上图可以看到,普遍的费率都在 0.5% - 1% 之间,其他的 Bots 也都差不多。

而不同的部分则分为发币项目和未发币项目。

对于发币项目而言,其另外的收入来源则是项目代币的交易税,以及代币解锁。

以 Banana Gun 为例,其团队占有 10% 的代币份额,其中一半锁 2 年,一半锁 8 年,均是 3 年的线性解锁,这个部分看着其实短期内赚不了多少钱;但其代币还有着 4% 的双边交易税,其中 2 % 分给代币持有者,1% 进国库,剩下 1% 分给团队,截止至 10 月 9 日,这半个月多的时间内团队部分的分成便达到了 166 ETH(约 27 万美金)。

而体量更为庞大的 Unibot,以同样的比例结构下,在过去 3 个多月内仅团队分成便获得 2,667 ETH(约 434 万美金)的收入。

从整体收入构成来看,普遍代币交易税的占比会占到 5~6 成以上,成为项目的主要收入来源。

而代币的用途主要有三种,权益等级、手续费折扣 和 收入分成。不同的项目方会进行不同的组合,但普遍的以收入分成为核心,像 Banana Gun 的代币持有者,除了享受分成之外,没有任何其他的权益。

而未发币项目,则是通过 订阅费 作为另外的收入图鉴。订阅费分为两类,一种是 门槛型订阅费,如 Alphaman、abot,只有付费用户能够使用 Bot 的功能,但这类 Bot 往往会不收交易手续费;另一种则是 增值型订阅费,如 Maestro,在收交易手续费的同时,给予用户更多的使用额度和额外的工具。

从数据上来看,后者的表现毫无疑问会更好一些,一方面门槛型的费用会大幅降低新用户的转化率,另一方面,土狗币的交易普遍相对高频,交易手续费带来的收入往往会比预想中的要高。

TG Bot 将向何去

整体而言,TG Bots 更像是 Inten-centric 趋势中,一个过渡阶段的产物,其足够的轻便、高效,背靠着 Telegram 生态还具有一定的社交传播潜质。

但同样的,其产品呈现的完整度始终会不如一个封装好的应用,所以可以看到,在目前最主要的交易领域,走出了两种不同的路线。

一种是与 AI 结合,通过融合以 GPT 为首的 LLM 去丰富 Inten-centric 的其他场景,尝试构建出类似 Crypto AI Agent 的 Chatbots,典型的便是 Chain GPT、PAAL AI 等项目。

而另一种则更加的实际,单纯的围绕交易,将产品体验通过移动端和网页端的 APP 进行补全,深化在交易方面的各种功能,未来或能通过 AA 去呈现更好的钱包体验,最具代表的便是 Unibot,而 AI 方向的 PAAL AI 实际上也在开发自己的移动端应用。

所以可以发现,TG bots 从其底层的逻辑来看就与 Intent-centric 走的非常的近,而 intent-centric 究其本质其实是一个在 Web2 世界中寻常到都没有专有名词的理念(最接近的可能是以用户为中心),但由于目前区块链应用的整体发展还相较稚嫩,许多交互的操作繁琐,意味着其必然会走向一个更为简化和精炼的阶段。因此与其说 Intent-centric 是一个概念,其更像是一个既定的趋势和方向,而 Bots 将会是其中的一个重要呈现形式。

同时,背靠 Telegram 这样一个庞大的社交生态,相信即便在 Intent-centric 已然成熟的未来,TG Bots 也不会消逝,而是承载着特定垂类模块以及社交入口的功能,依靠着 Telegram 生态的开放性,实现区块链去中心化生态的可组合性。

ONDO0.39 -0.97%

ONDO0.39 -0.97%

TRUMP5.12 -0.07%

TRUMP5.12 -0.07%

SUI1.43 0.87%

SUI1.43 0.87%

TON1.45 -3.23%

TON1.45 -3.23%

TRX0.28 -0.12%

TRX0.28 -0.12%

DOGE0.13 1.00%

DOGE0.13 1.00%

XRP1.88 -0.58%

XRP1.88 -0.58%

SOL126.13 1.29%

SOL126.13 1.29%

BNB846.16 0.45%

BNB846.16 0.45%

ETH2959.51 1.90%

ETH2959.51 1.90%

BTC87946.02 0.09%

BTC87946.02 0.09%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@realMaskNetwork

@realMaskNetwork 精选解读

精选解读

原创

原创 稳定币基础设施公司 Nodu 完成 145 万美元融资,Digital Space Ventures 领投

稳定币基础设施公司 Nodu 完成 145 万美元融资,Digital Space Ventures 领投

扫码关注公众号

扫码关注公众号