本文将详细介绍Terra、Mirror和Anchor的代币经济规则,并展现它们相当复杂之处。

撰文:Florian Strauf

编译:深潮 CryptoFlow

简单来说,Terra提供了一个去中心化的算法稳定币。

Terra为了确保其稳定币有实际用途,围绕稳定币建立了一个完整的生态系统。

该生态系统目前包括一个支付应用程序(Chai)、一项储蓄协议(Anchor)、以及一个合成股票市场(Mirror),而且即将推出一个保险协议计划(Ozone),这些内容都使用Terra的稳定币,增加了它的需求。

Chai是韩国一个的电子钱包应用程序,它允许程序的用户在韩国商店用韩元付款。程序的交易是在后台通过Terra区块链处理,交易的费用是付给Terra网络而非VISA或Mastercard。相较银行账户而言,该程序从供应商到客户钱包的结算时间要快得多,交易费用也低得多。

Chai现在有250万用户,日活跃用户约占6万,2021年6月的交易量约为4200万美元。它在现实世界中的应用同VISA、Mastercard相比显然存在数量级的差距,但已远远高于大多数其他的加密货币项目。

本文将详细介绍Terra、Mirror 和 Anchor 的代币经济规则,并展现它们相当复杂之处。

人们可能会问,为什么要使用多种代币和协议?

与一体式的解决方案相比,这种做法显然使设计方案更复杂。

对此,Terra的创始人之一Do Kwon很好地作出了解释:我们的目标是创造一个多样化和能够自我维持的 Terra 经济体。

“一个由为自我利益奋斗而组成的经济体往往比由一个人人都为国家工作而组成的经济体发展得更好。”

Terra / Luna

Terra指稳定币,Luna指用于与Terra挂钩的储备或治理代币。它是Terra生态系统的核心部分,旨在通过允许多种稳定币在其他生态系统(如Solana)内使用而实现超越自身范围的增长,这种机制比Ethereum、Bitcoin更复杂一些。

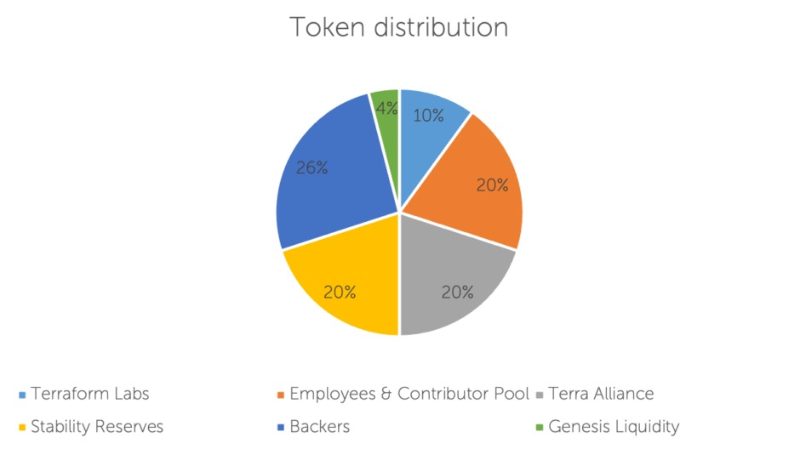

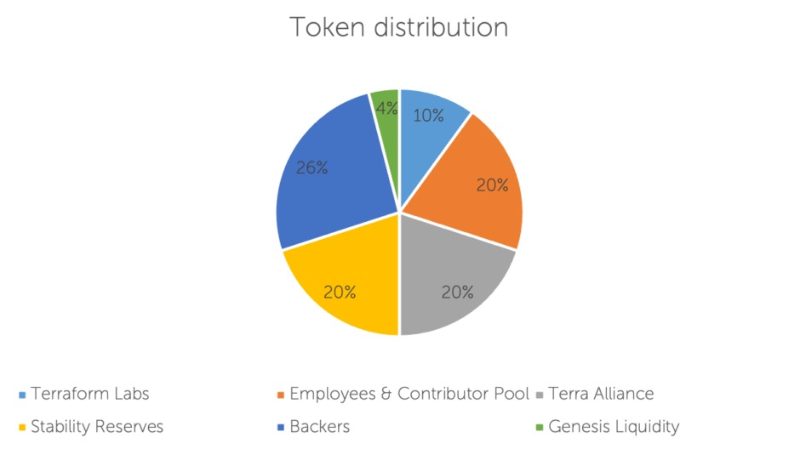

Luna的初始供应量为10亿,分割情况如下:

稳定储备代币的用途是管理网络的早期稳定性,并在需要时通过注入Luna进行干预。因此,如果需求迅速增加,Terra团队可以从储备中销毁Luna以供应更多的Terra(后文会有更详细的介绍)。

Terra可以与多种法定货币相挂钩,且已经实现了与主要流行的法定货币相挂钩。与美元挂钩的UST所占的市值和交易量最大,与韩元挂钩的KWT可用于Chai支付应用程序。我在这篇文章里是基于UST来解释这个机制,当然,换作其他Terra稳定币也是同理。

每次出现对UST的大量需求时,协议做市商会通过Terra币挖矿来提供套利机会。大量需求会导致UST在市场上的价格上升,使其失去对美元的挂钩。在这之后,套利者就可以使用Luna按照1:1兑换Terra,以此将新挖出的UST按高于挂钩的市场价格出售套利。同时,Luna的一部分被销毁,其余部分移入国库或外汇储备库中。

该过程将持续到有足够的供应量使UST回到其挂钩价为止。

与刚才描述的扩张过程相比,收缩过程的作用正好相反。收缩过程允许套利者在市场上买入廉价的UST,然后以1:1的价格换取 Luna。UST 在收缩过程中会被销毁,导致 UST 的供应减少直至其重回挂钩价。

收缩可能会引进大量的Luna并导致其价格下降。Terra协议旨在通过经济的、现实世界的使用来实现增长。相信这一点的持有者将不得不忍受短期的波动,以换取该生态系统的长期发展、UST的采用以及Luna逐渐走向稀缺和涨价.

铸币税(Seigniorage)用于支付作为汇率预言机(exchange rate oracles)的验证者、生态系统的稳定性和财政刺激。在即将发布的 columbus-5 版本中,铸币税将被销毁。

验证者可投票决定与Terra挂钩的法定货币的汇率。准确的投票会得到奖励,不准确的投票会受到惩罚。

交易费用包括矿工费和税收。为避免网络上的垃圾信息,矿工费由验证者设定。税收由协议本身负责制定,可通过投票改变,改变的最大限度为1%。

验证者负责运行一个完整的节点并将交易签名到一个区块中。他们可从交易中获得费用作为奖励,通货膨胀的挖矿代币不可用于质押奖励。仅质押金额最大且符合活跃度规则的130名验证者可从交易费用中获得奖励。不遵守安全和活跃度规则的人,其质押金额可能会遭到相应处罚。

Luna持有者可将其Luna委托给验证者以赚取奖励(约10%/年),从而免去担任验证者、为验证者总质押金额做贡献的责任。受委托的验证者从其奖励中抽取一部分佣金,再将剩余的金额传递给委托人。

国库(the treasury)从铸币税中收取Luna,并可将其作为财政刺激措施,以此支持Terra生态系统中的应用程序。国库的资金具体如何使用需由验证者提议、投票决定。这个想法是通过支持经济中的应用程序来产生经济增长。

Mirror

Mirror协议旨在为Terra生态系统带来合成资产,它是现实世界股票的复制品。它允许美国以外的人投资美国股票并从中获利。该协议是围绕着UST的使用而建立的,但拥有自己的代币MIR(主要用于治理)。

mAssets跟踪在纳斯达克上市的真实世界股票的价格,并由抵押品支持。想被列入挖矿白名单的mAsset的用户,需要支持相当于当前资产价格并加上一定比例的超额抵押。

满足前述条件的用户可以在Terraswap上持有或交易mAssets。Terraswap上的持有、交易甚至会发生在现实世界的股市交易时间之外。如果mAsset价格与复制的资产价格偏离太大,则使用套利来激励用户拉回价格。

抵押品被支付给抵押债务头寸(CDP),该头寸将跟踪抵押率,如果资产价格上涨过高而没有得到进一步的支持,则清算该头寸。MIR、UST、mAssets、ANC和LUNA均为用户提供了支持功能。

Mirror带有内置的预言机,它们会因报告实际资产价格而受到激励或惩罚。

Mirror有一套治理机制,负责决定将哪些 mAsset 列入白名单以供挖矿。

质押已到位的质押者会获许参与治理。质押者可以投票并获得质押的 MIR 奖励(APR)。

MIR 抵押由1.5%的协议费用资助。每次从抵押债务头寸(CDP)提款时都会收取协议费用。

合约收集者在UST中收取1.5%的费用并在Terraswap上出售以购买MIR,从而创造对MIR的需求,平衡供应与抵押奖励。

第二种形式的抵押涉及用每个货币交换挖矿所得的流动性代币。流动性提供者将收到LP代币,LP代币代表其对货币对流动性池的贡献百分比。流动性提供者可以质押这些代币以接收MIR,这比为流动性提供者的定期佣金更能激励他们(农场)。

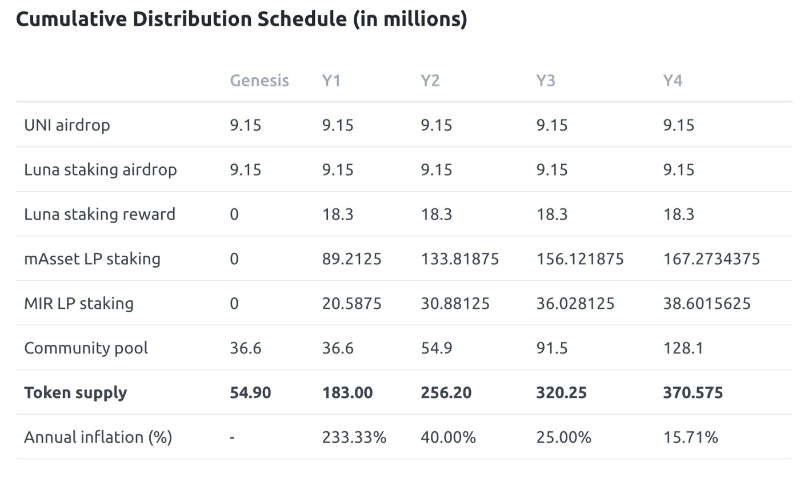

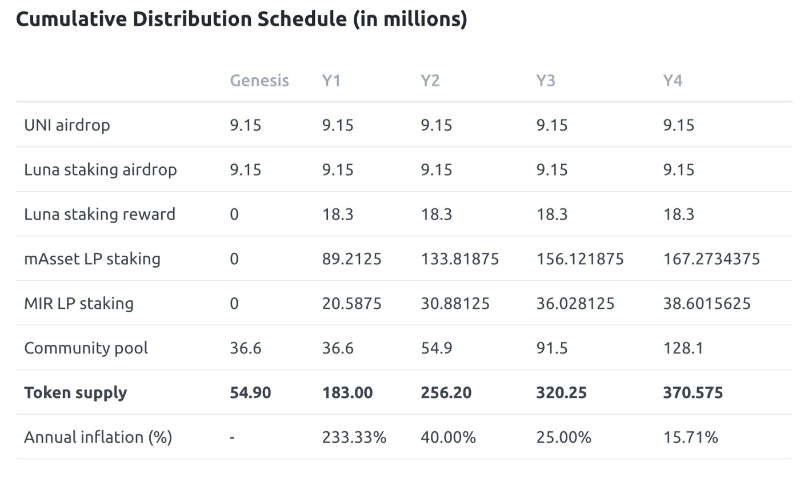

流动性提供者的质押奖励是由初始供应资助的,它于多方之间分配并在4年内付清。

如同真实的股票市场,Mirror允许用户做空资产。抵押债务头寸(CDP)的结构本身就是一种空头头寸。假如某项mAsset通过发布 200%抵押品挖矿的资产价格上涨,则必须通过发布更多抵押品来维持200%的抵押品率——就像在现实世界的股票市场上做空资产一样。如果不保持抵押比率,则头寸将被清算并拍卖。

Anchor

如果说Mirror协议是股票市场,那么Anchor协议更偏向于固定收益方面。它每年能为UST或其他 Terra 稳定币的存款提供19%的固定回报。目前可提供固定回报的其他协议可不多,其收益来自于:

存入像 UST 或 KRT这样的Terra稳定币将获得每年19%的固定利息。稳定币池是由货币汇聚而成,用户将货币存入稳定币池后可得到代表其所占指示池份额的Terra代币以及获取存款利息的请求权。

Anchor协议旨在将存款利率保持在19%左右的范围内,它是通过从收益率准备金中获取补贴、激励借款人在需要时存入更多资产来实现这一目标。

借款人收到Anchor的治理代币ANC作为借款的奖励,通常是偿还贷款的到期利息。这是因为该项目的初始供应发行了ANC代币以加强生态系统。在后期阶段,这种奖励在必要时将由收益率储备提供。

收益储备以Terra稳定币的形式收集超额收益,并将其转换为 ANC 代币以换取Terraswap上的Terra 稳定币。这种方法创造了需求并平衡了通过奖励ANC代币给权益持有者、流动性提供者和借款人而产生的供应。收益率准备金仅在需要时转换并供应部分生态系统。在供应量高时将收集收益率准备金并分配,以此作为激励。

借款人可通过支付利息和存入抵押品来借入Terra稳定币。抵押品以bAssets的形式发布,属于权益证明协议中的抵押资产。目前仅支持使用Luna,但正在计划开放其他质押资产。

bAssets将采用超额抵押以确保流动性。bAssets 属于质押资产,会产生质押奖励。该奖励由Anchor协议保存并支付到收益储备中或作为质押奖励分配,它构成了Anchor协议中的大量收入。Anchor协议从所有超额抵押的资产中收集质押奖励。虽然它只会向借款人借出一定数量的资金,但它能从质押中获得超过其金额 200%的奖励。

清算人们会监视超额抵押的比率,如未通过提供更多抵押品来维持比率,则头寸将被部分或全部清算。在这种情况下,1%的抵押品将被支付给收益率准备金。

收益储备还负责向ANC的质押者支付质押奖励(目前的APR为 5.8%),且允许权益人参与协议治理。

Anchor协议和Mirror协议一样,需要其代币ANC在Terraswap上的流动性。ANC:UST货币对的流动性提供者目前可获得约38%的APR,其中有部分由初始供应补贴。

前4年的初始总供应量为10亿,大部分供应都用于激励借款人喂价确保bAssets的价格持续更新,紧跟抵押品比率。

*深潮CryptoFLow 是深潮TechFlow旗下价值投研平台,本文所提观点不构成任何投资建议。

ONDO0.49 -2.05%

ONDO0.49 -2.05%

TRUMP5.74 -3.35%

TRUMP5.74 -3.35%

SUI1.62 -2.91%

SUI1.62 -2.91%

TON1.66 -0.50%

TON1.66 -0.50%

TRX0.28 -0.80%

TRX0.28 -0.80%

DOGE0.14 -3.13%

DOGE0.14 -3.13%

XRP2.05 -2.97%

XRP2.05 -2.97%

SOL136.34 -1.25%

SOL136.34 -1.25%

BNB894.36 -0.36%

BNB894.36 -0.36%

ETH3325.29 0.11%

ETH3325.29 0.11%

BTC92040.65 -0.67%

BTC92040.65 -0.67%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

Sygnum 报告:87% 的亚洲高净值人群已持有加密货币,平均配置比例约为 17%

Sygnum 报告:87% 的亚洲高净值人群已持有加密货币,平均配置比例约为 17%

扫码关注公众号

扫码关注公众号