以太坊正在经历一场漫长的成长阵痛,ETF质押提案被市场视为短期内以太坊走出低谷的关键变量。

作者:Nancy,PANews

以太坊正在经历一场漫长的成长阵痛,价格持续承压、链上活跃度显著下滑、现货ETF资金不断外流.....这些迹象正逐步侵蚀市场对其增长潜力的信心。而随着美国加密监管环境悄然生变,近期多家ETF发行方向美SEC提交以太坊ETF质押提案申请,对于当前缺乏明确需求催化剂的以太坊而言,这一变动也被市场视为短期内以太坊走出低谷的关键变量。

ETF资金失血严重,ETF质押审批最早于本月公布

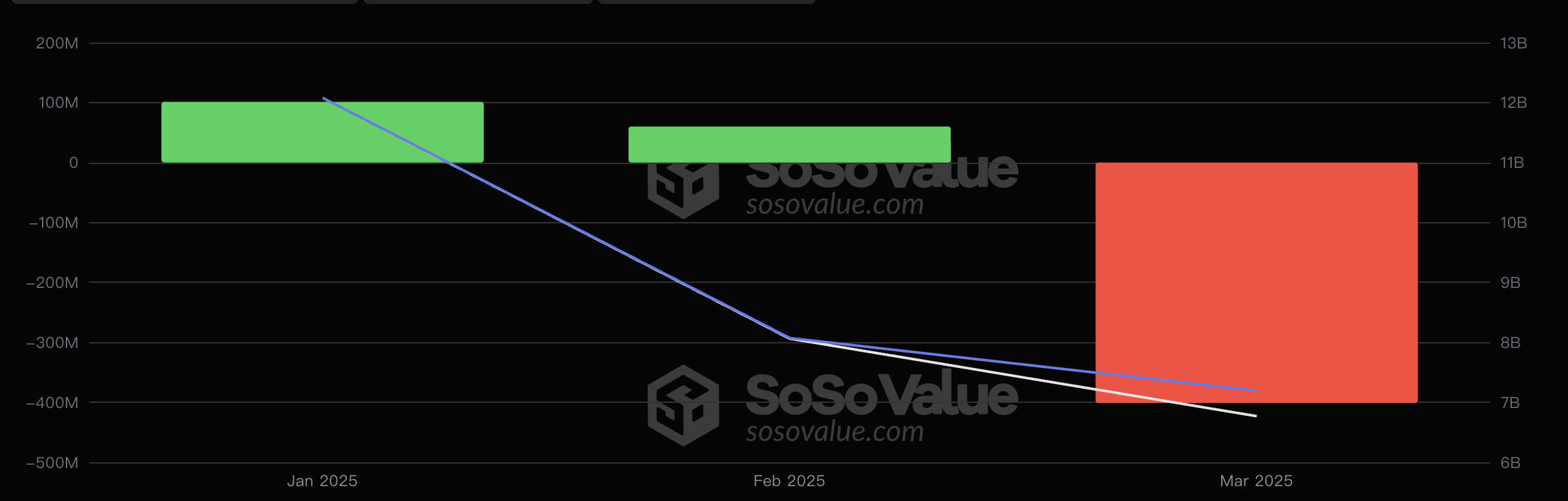

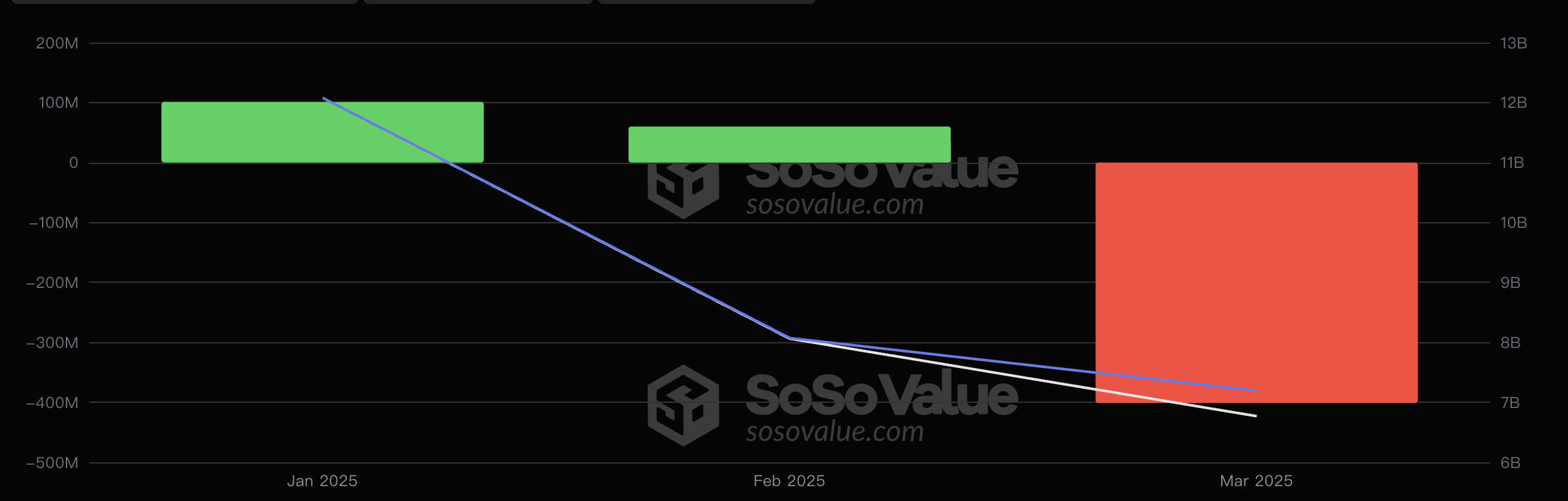

当前,以太坊现货ETF资金持续失血,进一步打击了市场信心。据SoSoValue数据显示,进入今年以来,美国以太坊现货ETF在1月和2月累计净流入约1.6亿美元,但在3月已净流出超4亿美元,本年度净流出近2.4亿美元。相比之下,比特币现货ETF虽然在近两个月也在大幅流出,但今年整体净流入量仍超7.9亿美元,且本月的净流出规模相较于2月缩减了74.9%。

以太坊ETF今年来月流入情况

对此,贝莱德数字资产部门负责人Robert Mitchnick认为获准质押或将是以太坊ETF的“巨大飞跃”。他近期表示,以太坊ETF的需求自去年七月推出以来一直表现平平,但如果一些阻碍其发展的监管问题能够得到解决,情况可能会发生变化。人们普遍认为,与追踪比特币的基金爆炸性增长相比,以太坊ETF的成功“平淡无奇”。尽管这是一种“误解”,但这些基金无法获得质押收益可能是阻碍其发展的一个制约因素。ETF是一种非常有吸引力的工具,但对于今天的ETH来说,没有质押的ETF并不完美,质押收益是在这一领域产生投资回报的重要组成部分。这不是一个特别容易解决的问题,这并不像……新政府只是开绿灯就一蹴而就,还有许多相当复杂的挑战需要克服。若这些难题得以破解,那么在看到这些ETF产品周围的活动时,将会出现一个飞跃性的提升。

其实,自今年2月以来,包括21Shares、Grayscale、Fidelity、Bitwise和Franklin等多家发行方都接连提交了对以太坊ETF进行质押的提议。其中,21Shares为提交相关申请最早的机构,并在2月20日获得SEC正式受理。按照SEC审批流程,该机构需在提交19b-4文件后45天内做出初步决定,包括是否接受、拒绝或延期。以2月12日起算,21Shares的以太坊ETF质押申请的初步决定时间为3月29日,因周末实际可能顺延至下一工作日3月31日,而最迟需要在240天内,预计10月9日做出最终裁决。

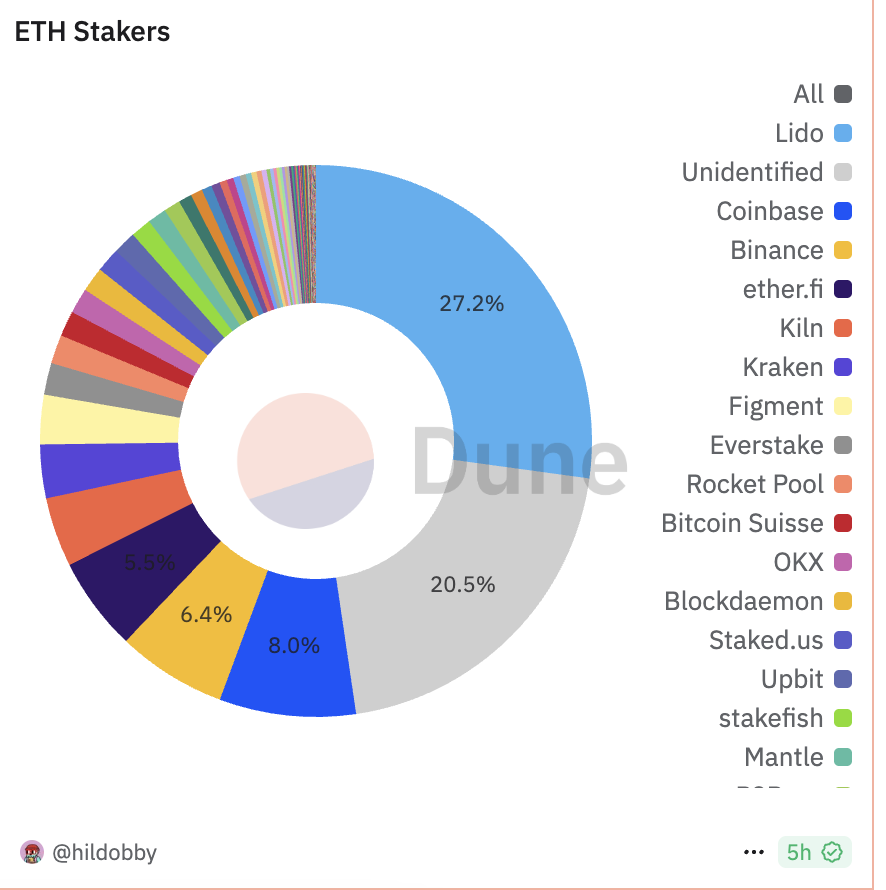

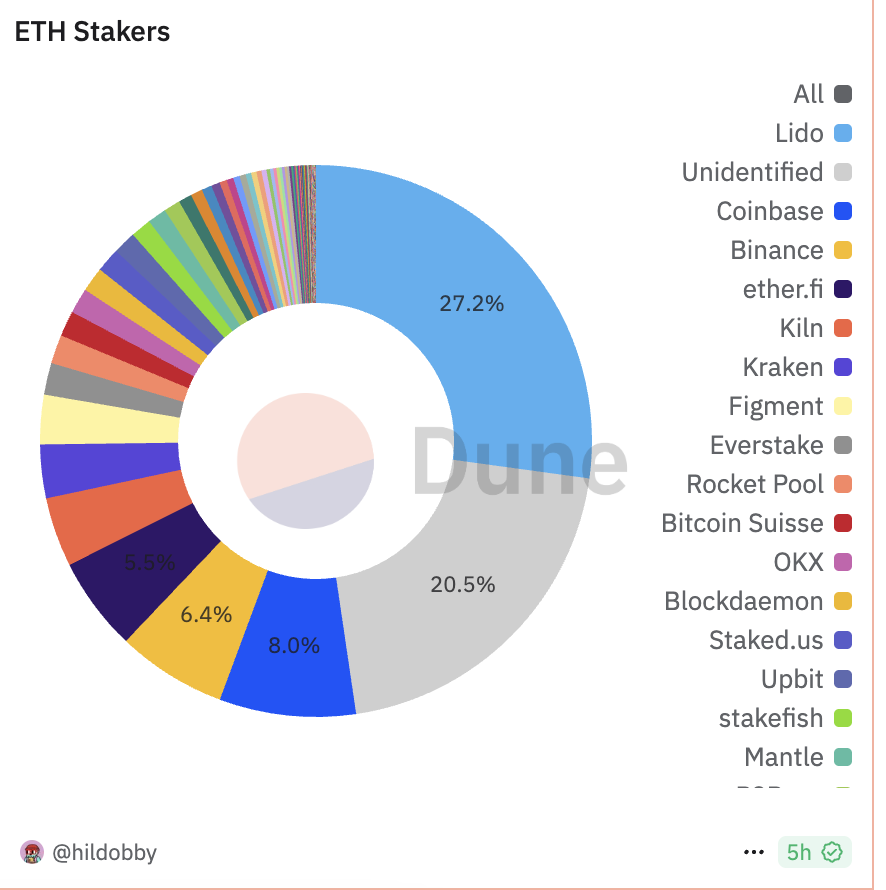

在市场看来,以太坊ETF引入质押功能被认为具有多重潜在优势。在投资回报率上,当前以太坊质押的年化收益率约为3.12%。相较于比特币现货ETF仅依赖价格波动,以太坊ETF通过质押可为持有的ETH带来额外收益,这一特性对机构投资者尤具吸引力,或能扭转当前需求疲软的局面;在价格推动上,质押锁定ETH将减少市场流通量,缓解抛售压力,可能推动ETH价格上行。Dune数据显示,截至3月24日,以太坊信标链质押总量超3419.9万枚ETH,质押ETH占总供应量的27.85%。若ETF加入质押行列,这一比例将进一步扩大;在网络安全性上,ETF参与质押将增加以太坊网络的验证者数量,提升去中心化程度,缓解社区对Lido等流动性质押协议集中化风险的担忧。Dune数据显示,截至3月24日,仅流动性质押协议Lido就占据了以太坊质押份额的27.28%。

然而,出于操作简便与监管合规的考虑,以太坊现货ETF的质押设计可能削弱其对投资机构的吸引力。以21Shares提交的质押功能申请文件为例,其质押流程由托管方Coinbase负责保管ETH,采用“point-and-click staking”模式,即通过简化的接口直接质押ETF持有的ETH,而无需将资产转移至第三方协议(如Lido或Rocket Pool),从而降低资产转移中的安全风险。不仅如此,质押产生的全部收益归ETF信托所有,作为发行方的收入,而非直接分配给投资者。而根据Dune数据显示,相比Coinbase、Binance等中心化交易所,包括Lido、ether.fi等LSD赛道仍是ETH质押的主流选择。根据现有信息,以太坊现货ETF发行方均未明确允许将质押收益直接共享给投资者,不过美国监管松绑和市场竞争加剧之下,并不排除引入这一机制的可能性。

不仅如此,以太坊现货ETF还面临质押效率的挑战。由于以太坊质押进入和退出机制受到严格的限制(每个epoch最多只能允许8个节点进入和16个节点退出,每6.4分钟产生一个epoch),这也使得ETF的灵活性被限制,尤其在市场剧烈波动时,投资者无法及时退出可能加剧抛售情绪。举个例子,当前以太坊现货ETF总共持有价值约67.7亿美元的ETH,按ETH价格(约2064美元)计算,约为328万枚ETH,那么质押进入时间约为57.69天,退出时间则为28.47天。这种排队机制无法满足投资者需求,而绕过这些机制的流动性质押平台也被ETF质押排除在外。

然而,Pectra升级(EIP-7251)将单个验证节点的质押上限从32 ETH提升至2048 ETH,大幅提高质押效率。这不仅减少了进入和退出质押的排队时间,还降低了技术壁垒。但在最新的153次以太坊核心开发者共识(ACDC)电话会议中,开发者已决定推迟确定Pectra主网激活日期,可能延迟至5月后。

由此来看,相比质押功能的开放时间,收益分配和效率等问题更是影响以太坊现货ETF需求的关键因素。

链上活动持续低迷,ETF质押难解生态困局

即便以太坊现货ETF引入质押功能,其对流通供应和市场情绪的影响也有限,难以从根本上扭转以太坊生态面临的竞争压力与增长瓶颈。当前,链上活动持续低迷、L2分流效应加剧以及来自其他高性能公链的挑战等,均在削弱以太坊的市场主导地位。

从ETF质押影响来看,截至目前,以太坊的质押率约为27.78%,美国以太坊现货ETF持有的ETH总量的2.84%,即使这些ETF全部参与质押,也仅将质押率提升至约30.62%,增幅为2.84%,这一微小变化对ETH流通供应影响较小,仍不足以成为推动价格上行的决定性力量。

相较之下,其他PoS竞争链的质押率远高于以太坊,比如Sui的质押率达77.13%、Aptos达75.83%、Solana为64.39%等。以太坊虽有质押增长空间,但ETF的资金规模和质押潜力难以构成市场的主导购买力,质押功能的象征意义大于实际效应。

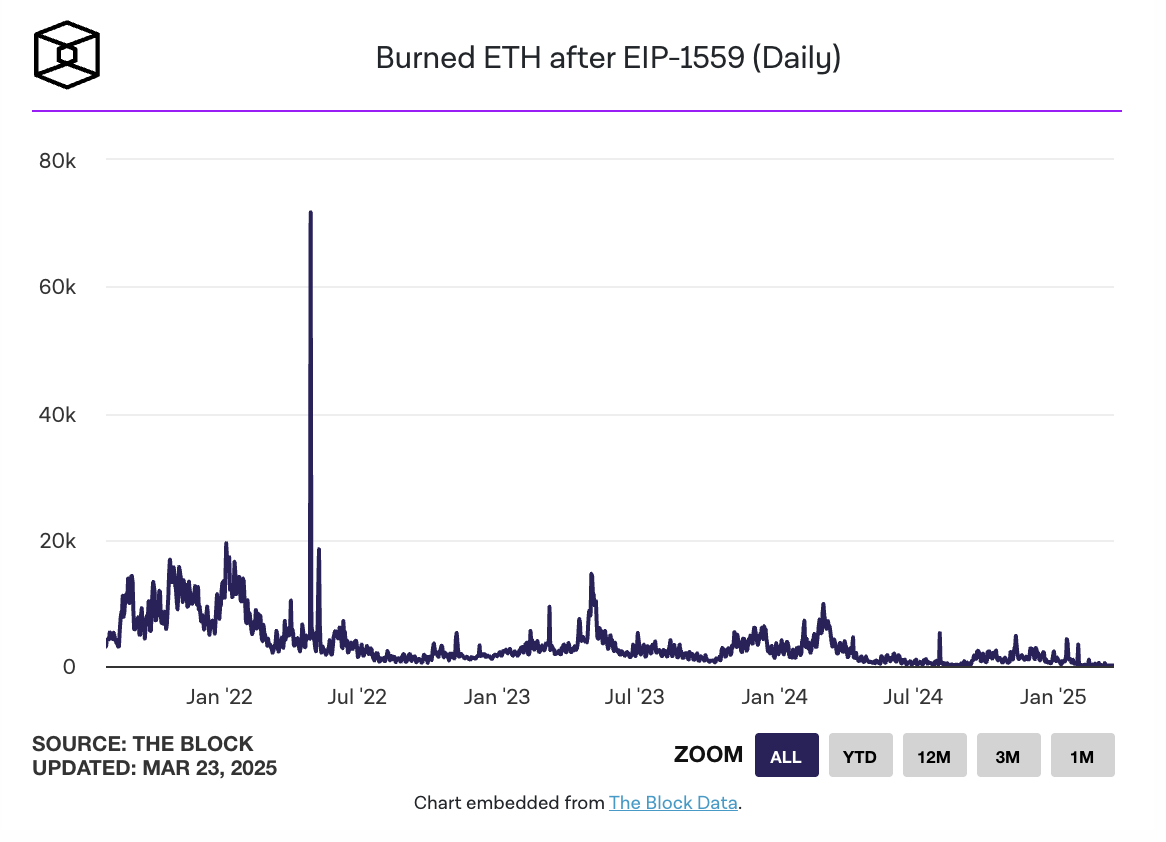

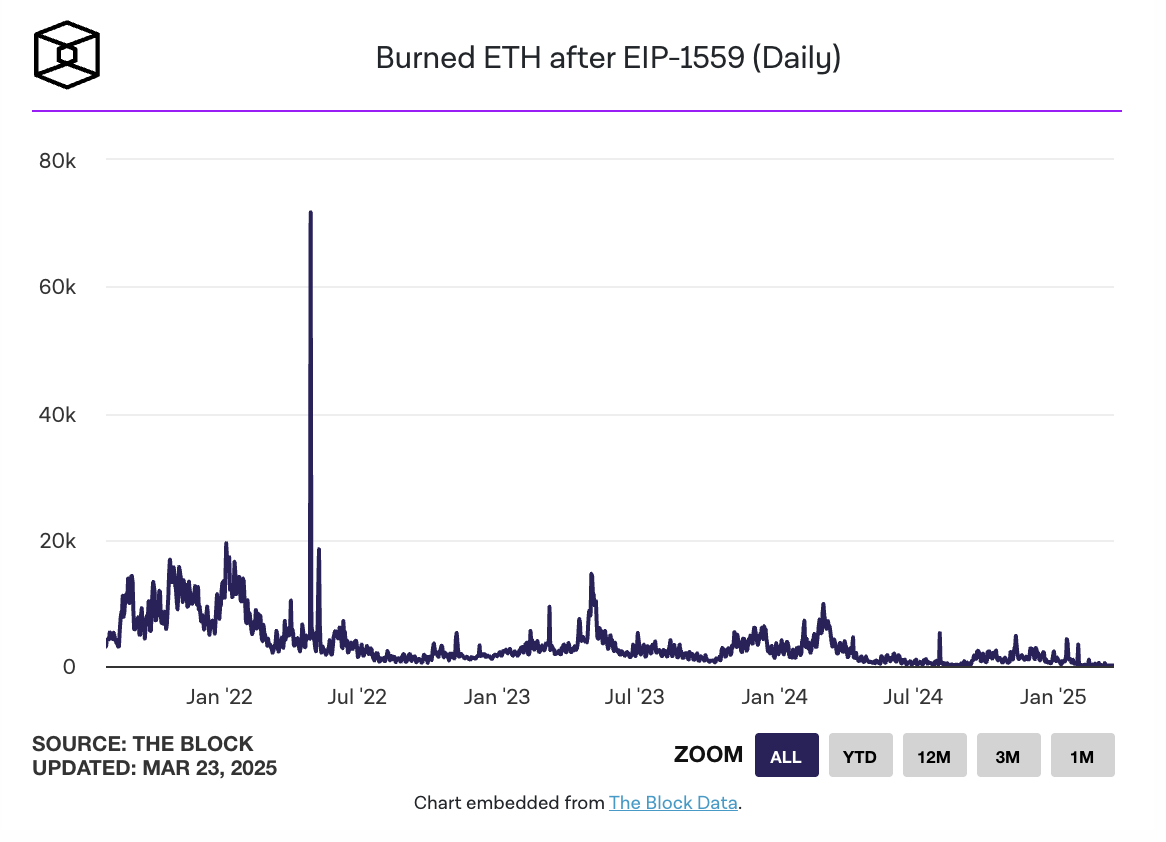

而链上活动数据的持续走低,进一步凸显以太坊生态的疲态。根据The Block数据显示,截至3月22日,以太坊网络因交易费用销毁的ETH数量降至53.07枚,约合10.6万美元,创历史新低。Ultrasound.money数据显示,按过去7天计算,ETH年供应增长率为0.76%。不仅如此,以太坊链上活跃地址、交易量与交易笔数近几周同步下滑,表明以太坊生态活力正在减退。

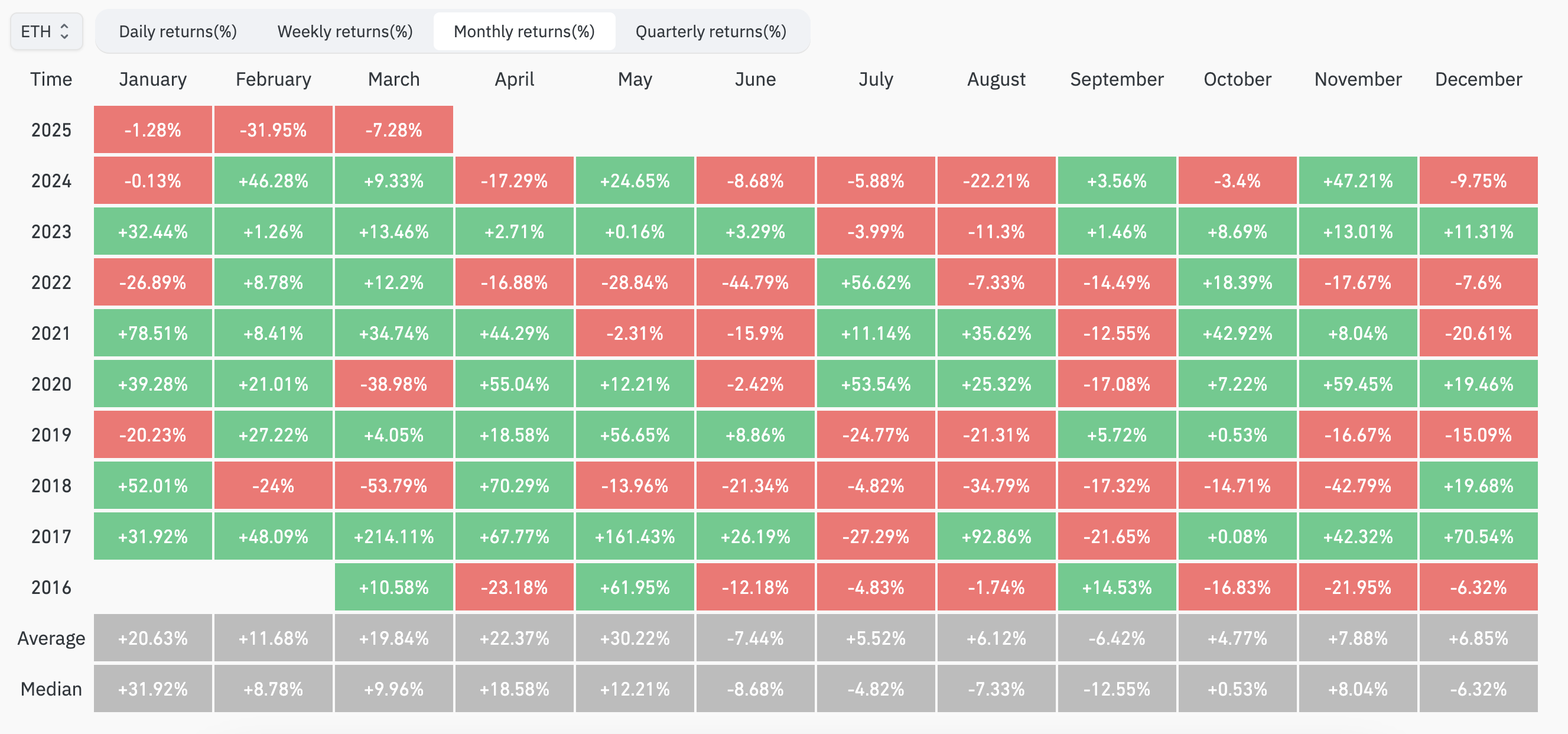

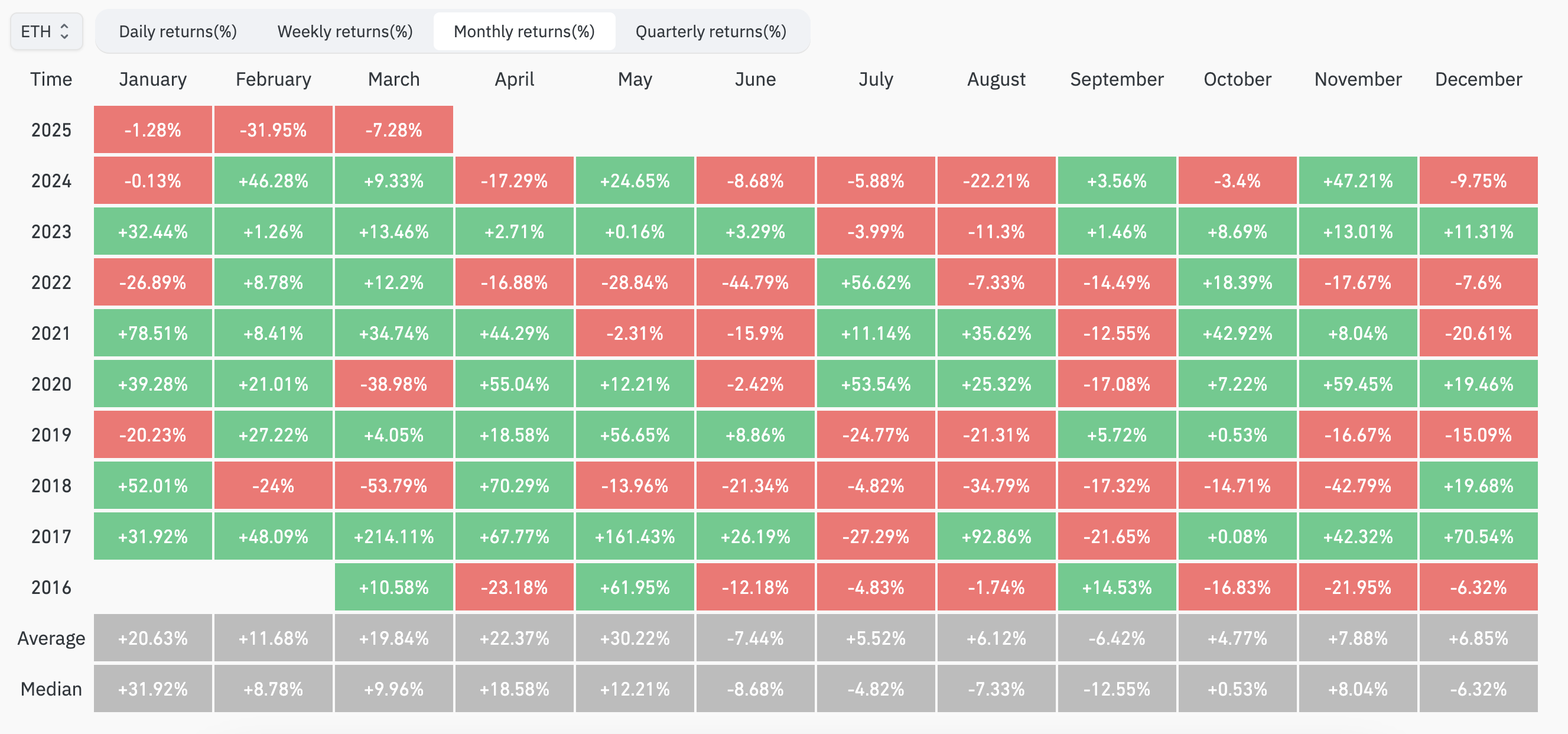

同时,以太坊在今年Q1创历史最差表现。Coinglass数据显示,以太坊在2025年第一季度经历了近年来最为惨淡的开局,首次连续三个月均呈现负收益:1月:-1.28%(历史平均收益:+20.63%,中位数:+31.92%);2月:-31.95%(历史平均收益:+11.68%,中位数:+8.78%);3月:-7.28%(历史平均收益:+19.55%,中位数:+9.96%)。

以太坊面临的困境源于多重结构性问题。比如虽然Arbitrum、Optimism等L2通过Rollup技术显著降低了交易成本,但也分流了主网的交易量,这些L2交易占比已超过主网,导致主网Gas费用和ETH销毁量双双下降。更关键的是,L2产生的交易费用大多留在其生态内(如Optimism的OP代币经济),而非回流至ETH。再例如,以太坊的市场份额因在高性能应用场景中竞争力不足,正被Solana等其他公链蚕食。

渣打银行也在最新报告将2025年底ETH目标价格从1万美元下调至4000美元,并提出了几点关键判断:L2扩展削弱ETH市值:原本用于提升以太坊扩展性的L2(如Coinbase的Base已导致500亿美元市值蒸发); ETH/BTC比率预计持续下降:预计将在2027年底跌至0.015,创2017年以来最低水平;未来增长可能依赖RWA:如果RWA代币化快速发展,ETH仍可能维持其80%安全性市场份额,但以太坊基金会需要采取更积极的商业策略(如对L2征税),该可能性较低。

总的来说,尽管以太坊ETF质押能在一定程度上影响ETH供应和持有者收益,但无法直接解决生态竞争、L2分流或市场情绪低迷等核心挑战。以太坊仍需在技术与叙事上寻求深层次突围。

ONDO0.39 -6.61%

ONDO0.39 -6.61%

TRUMP5.13 -2.91%

TRUMP5.13 -2.91%

SUI1.41 -6.34%

SUI1.41 -6.34%

TON1.48 -4.91%

TON1.48 -4.91%

TRX0.28 -0.15%

TRX0.28 -0.15%

DOGE0.13 -4.57%

DOGE0.13 -4.57%

XRP1.86 -3.70%

XRP1.86 -3.70%

SOL123.10 -4.58%

SOL123.10 -4.58%

BNB840.42 -3.57%

BNB840.42 -3.57%

ETH2822.58 -4.48%

ETH2822.58 -4.48%

BTC85871.43 -2.04%

BTC85871.43 -2.04%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

PANews

PANews 精选解读

精选解读

原创

原创

扫码关注公众号

扫码关注公众号