为何近期不少技术背景俱全的项目方都对节点售卖情有独钟呢?

撰文:Joe@Go2Mars

上个月,Lumoz 宣布完成新一轮战略融资,耳熟能详的传统 Mega Fund IDG 等资本参投,且距离完成 Pre-A 轮融资仅过去一个月左右。早些时候,Lumoz 就透露将在近期进行节点售卖,目前销量已将近过半,市场反应良好。而过去几个月也有不少优质项目开展过节点售卖。那么,为何近期不少技术背景俱全的项目方都对节点售卖情有独钟呢?

节点售卖盛行,大战一触即发

节点销售,一种可以使得多方受益的全新代币发行模式,因其灵活性而受到众多项目方以及投资者的青睐,逐渐成为市面上流行的融资方式之一。对于任何一个去中心化网络,都需要大量节点来支撑。因此,项目方可以在他们的 Tokenmetric 中设置一定比例的节点代币奖励(Node Rewards)用于节点销售,而投资者通过购买节点挖矿获得节点代币奖励。

那么,如何去理解节点销售呢?先从我们比较熟悉的是一级市场和二级市场说起。一级市场是项目方融资的首要渠道,而普通投资者几乎没有机会参与到优质项目的一级市场融资中。二级市场没有门槛的限制,但二级市场的项目往往估值较高,十分考验投资者的眼光与投研能力。节点销售就可以简单理解为介于一级市场和二级市场之间的 1.5 级市场。对项目方来说,节点销售的融资方式相比于一级市场更具有灵活性,而对于散户来说,可以在项目上所之前以更低的估值参与到早期投资中,以获取更高的投资收益。

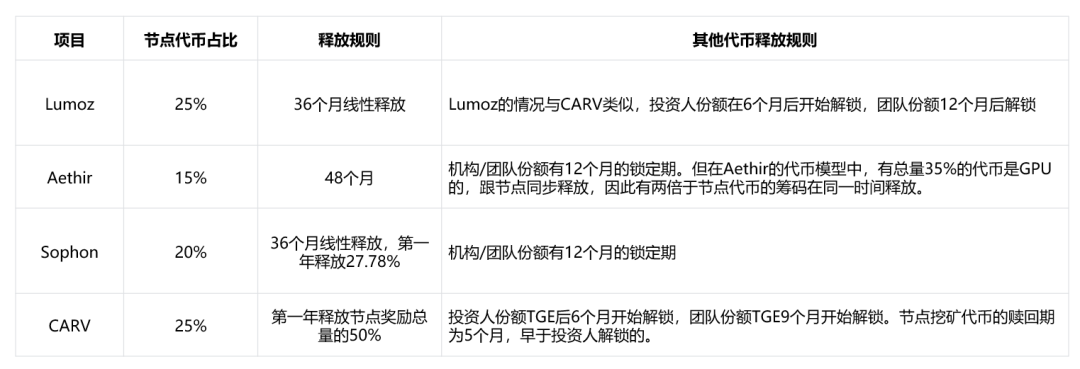

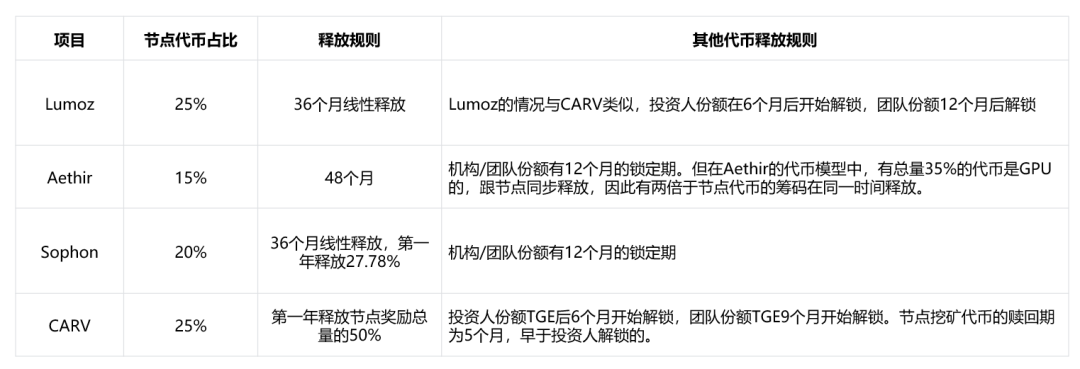

节点销售的影响因素与普通的代币发售相似。因此,在评估一个项目的节点销售是否值得参与时,除了项目本身的基本面研究之外,还应该考虑到 1.节点代币奖励的占比 2.节点代币的释放 / 赎回规则 3.其他代币的释放规则,例如用于生态激励、市场营销的代币,以及最重要的 -- 团队与投资机构份额的释放。

用数据说话:关于 Lumoz 的一些数据参考

下面,让我们通过数据来比较一下当前市场上主流的几个节点销售项目:Lumoz、Aethir、CARV 以及 Sophon,并主要从预期收益的角度解读下 Lumoz 何以从当前的节点售卖大战中脱颖而出。

项目概况

-

Lumoz:专注于模块化算力层&ZK-RaaS 平台建设和技术创新。Lumoz 旨在简化 ZK-Rollup 的使用并增强普适性,从而促进基于 zkEVM 的应用链的大规模部署。开发人员可以很轻松地将他们的 ZK-Rollup(zkEVM)部署在多条链上。对于矿工来说,Lumoz 是一个多链 PoW 协议,支持在各种公共链上挖矿并为 ZK-Rollups 生成零知识证明。模块化算力层的创新可以用来高效承接市场上闲置的算力,进而为 ZK-Rollups 提供模块化的算力支持。

-

Aethir:可拓展的去中心化云基建设施 (Decentralized Cloud Infra), 构建基于 GPU 的分布式计算基础设施,打破因硬件所产生的壁垒,为 AI 和游戏进行赋能。

-

Sophon:基于 zkSync 的专注于娱乐赛道的模块化区块链。作为利用 ZK Stack 的 zkSync 超链,Sophon 旨在针对任何高吞吐量应用程序进行定制。

-

CARV:CARV 协议是一个模块化数据层,可促进游戏和 AI 领域之间的数据交换和价值分配。借助 CARV 协议,每个人现在都可以拥有、控制、验证和货币化他们的数据,确保隐私、所有权和控制权牢牢掌握在个人手中。

基础数据对比

从上面的节点销售数据面板可以看到,对比四个主流项目,Lumoz 和 CARV 在节点代币份额上是十分慷慨的,都分配了 25% 的份额用于节点售卖,而 Aethir 和 Sophon 的节点代币占比分别只有 15% 和 20%。而对于代币释放过程中价格的稳定性影响最明显的部分是项目方团队以及一级市场融资时投资机构份额的释放。

从代币释放规则上看,Lumoz 的节点代币分为 36 个月线性释放,而两轮融资的投资人份额都有 6 个月锁定期,分 36 个月释放;团队份额有 12 个月锁定期,分 48 个月释放。CARV 的投资人份额锁定 6 个月后开始解锁,团队份额锁定 9 个月后开始解锁,因其节点代币赎回期为 5 个月,因此节点代币早于投资人份额开始流通。

而 Aethir 的团队以及投资人份额都有 12 个月锁定期,但由于有总量 35% 的 GPU 代币与节点代币同步释放,因此两倍于节点代币的筹码可能会带来难以避免的通胀压力。相比之下,节点代币分配更加慷慨、释放规则更加友好的 Lumoz 和 CARV 在代币解锁的过程中可能面临的通胀率会更小一些。

预期回报率及回本周期分析

Lumoz 的销售计划

-

节点代币奖励分配方案:通过购买 Lumoz zkVerifier 节点挖矿可获得总量为 25% 的 MOZ 节点代币奖励

-

销售方式:

-

ETH 支付,支持 Arbitrum 网络

-

BTC 支付,支持 Merlin Chain

-

BNB/BTCB 支付,支持 BSC 网络

-

USDT/USDC/ZKF( 可享九折 ) 支付,支持 Arbitrum、BSC 以及 ZKFair Network

-

Lumoz 节点销售的邀请机制:节点的买家可以通过在购买时输入邀请码来获得折扣,该折扣不会立即生效但会在未来退还给节点买家。此外,邀请人还可以获得最高 10% 的佣金。

-

退款机制:在 Lumoz TGE 的 6 个月之后,退款窗口开启,用户可以选择归还所有产出的代币及 NFT,并获得付款金额 80% 的无条件退款。

MOZ 节点代币持有者的预期回报率以及回本周期分析

以上是 Lumoz 节点销售的具体方案,节点上限 10 万个,共 10 个 tier。可以看的 zkVerifier 节点的价格随着轮次而递增,从第一轮的 200USD 到末轮 704USD,节点售价增长约为 2.5 倍。若 10 万个节点完全售出,Lumoz 将通过节点售卖融资 4000 万美元。而对于 zkVerifier 节点的买家,通过挖矿可以获得的预期回报总量包括:瓜分 4000 万 Lumoz Points(TGE 之前 ),25% Lumoz token(TGE 之后),以及 Lumoz 生态潜在 Layer 新链的空投。

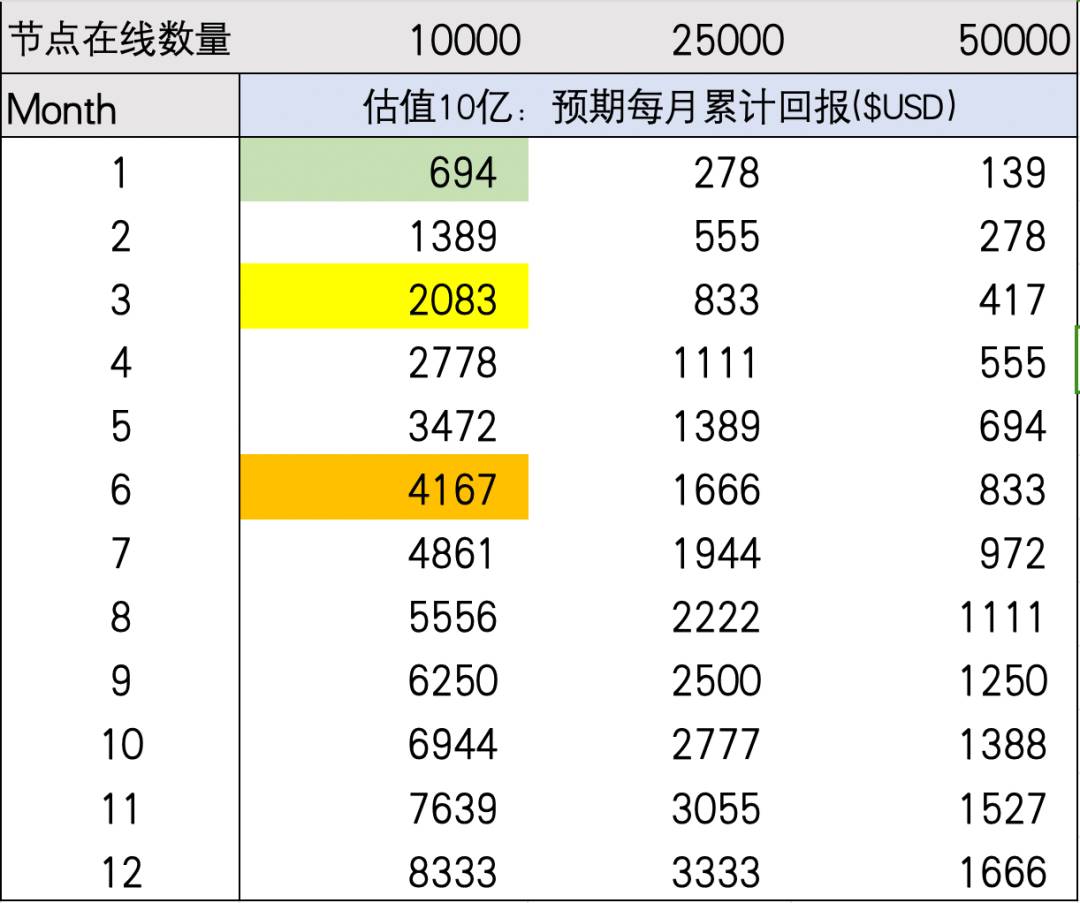

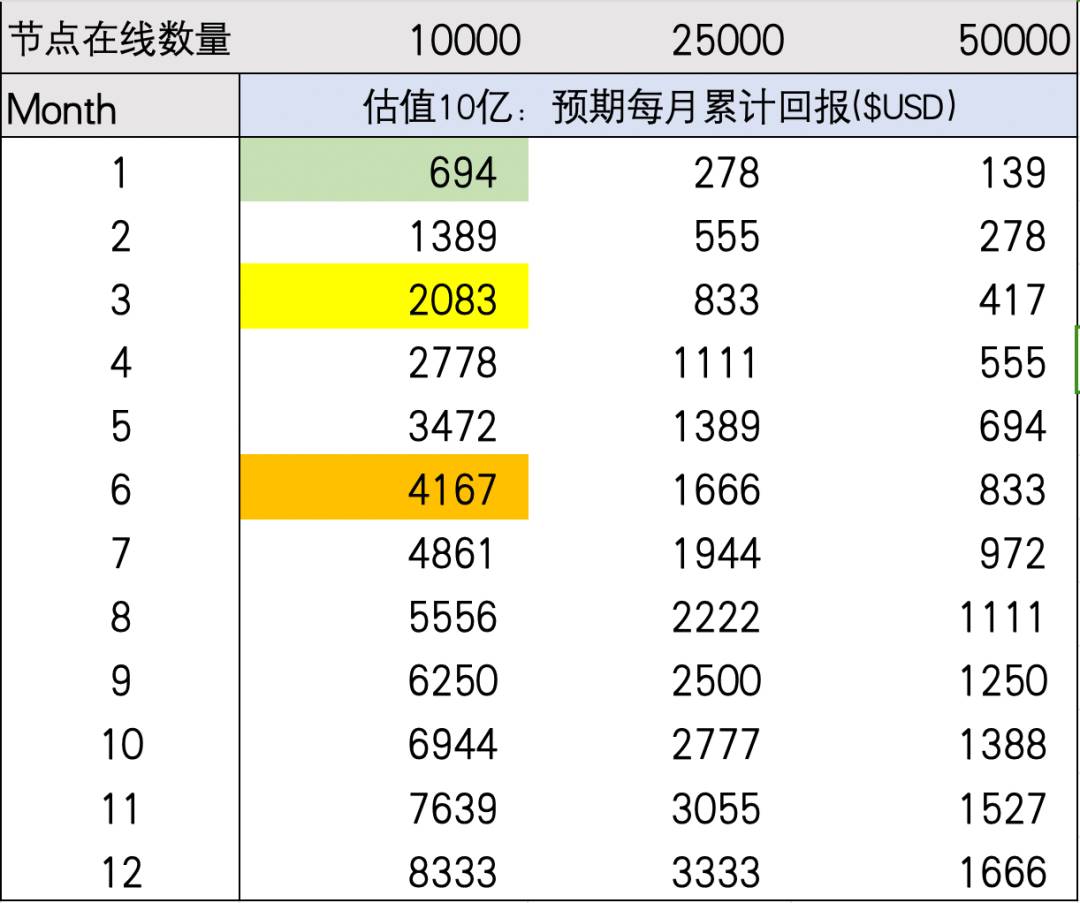

作为回报组成中最重要的部分,这里我们仅仅拿出 MOZ 节点代币奖励来估算参与 Lumoz 节点售卖的预期收益。目前 Lumoz 已经完成了三轮融资,并且在第三轮融资中 Lumoz 的估值为 3 亿美元。通常来说,在 TGE 时项目的市值可以达到上一轮估值的 10 倍,对于 Lumoz 来说也就是 30 亿美元,25% 的 MOZ 代币总价值为 7.5 亿美元。但考虑到市场情绪以及行情波动的不确定性,以及其他不可控因素的影响,我们保守估计按照市值 10 亿美元来算,25% 的 MOZ 代币的总价值为 2.5 亿美元。

对成本进一步分析,可以看到从 tier1 到 tier10,每一轮的节点销售价格上涨 15%。如果参与购买 tier 1,则每个节点的成本为 200 美元;tier 3 的成本为 265 美元;tier 6 的成本为 402 美元;最终 tier10 的成本为 704 美元。这里我们只展示了前 12 个月对应的节点代币解锁数量,实际上总共分 36 个月解锁完毕。

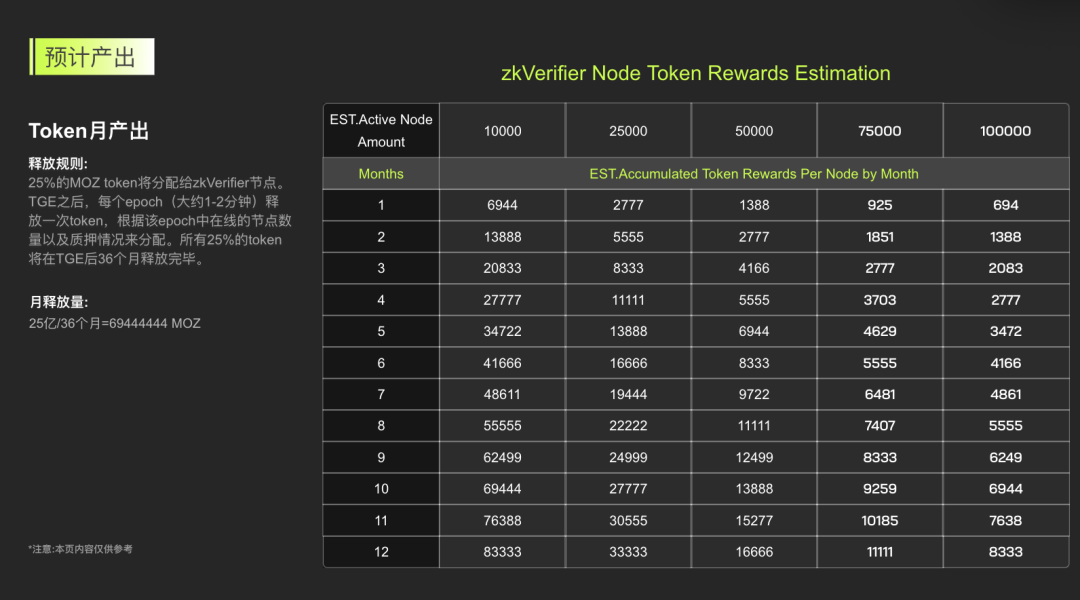

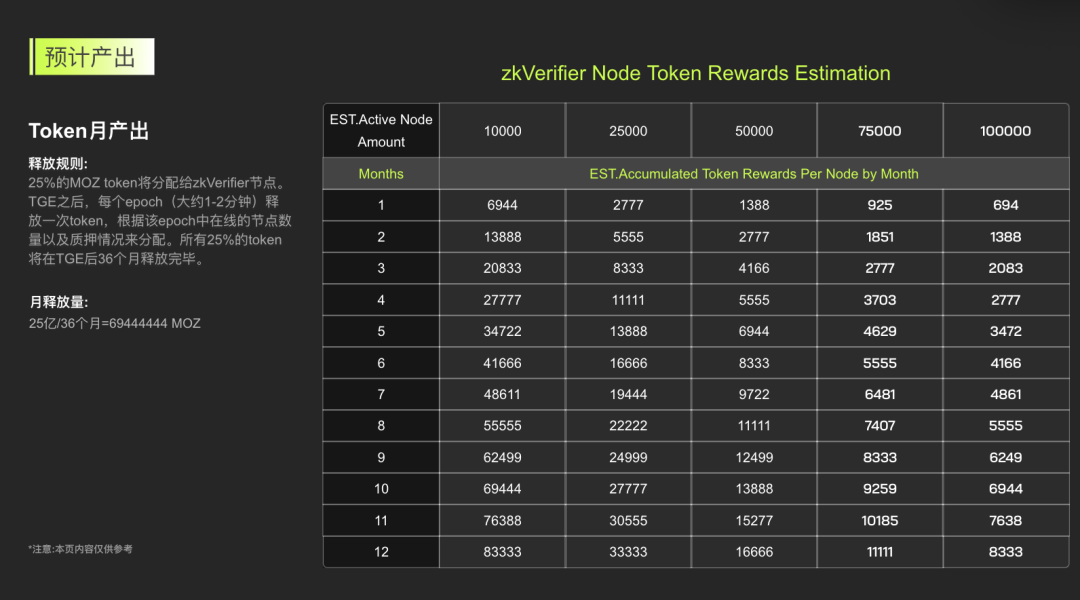

MOZ 代币总供应量为 100 亿每月预估代币奖励:截止至当月每个节点获得奖励的累计值

在节点售卖完成后,实际的节点挖矿收益取决于同时在线的节点数量以及在线时长。如上图所示,当有 10000 个节点同时在线时,第一个月每个节点可以获得 6944 个 token 奖励,而当同时有 50000 节点在线时,首月挖矿奖励减少到 1388 个 token。也就是说,同时在线的节点数量越多,每个节点能够获得的代币奖励也就越少。

节点奖励全部释放总时长为 36 个月

接下来我们可以进一步预估节点挖矿的收益率。表格展示了按照估值 10 亿计算,参与节点挖矿第一年中每月可获得的预期收益。假设运气很好的小 A 成功参与了 tier 1 的购买,他的成本为 200U,那么上图绿色的方块便是他回本的时间。当节点在线数量为 10000 时,仅仅一个月小 A 的收益率就达到了 300%+,并且在第三个月就可以达到 10 倍收益 ($2083)。而参加了 tier 6 节点销售的小 B 购买 zkVerifier 节点的成本为 402U,那么小 B 也将在第一个月回本并获得超过 150% 的收益。同时,在半年内,小 B 也可以通过节点挖矿获得超过 10 倍的收益 ($4167)。

对比其他项目,掀起本轮节点销售风潮的 XAI 的回本周期大概是 4 个月左右。而与 Lumoz 情况最相似的 CARV,虽然首月释放的节点代币价值也足以让 tier 1 用户回本,但由于释放的 veCARV 代币需要赎回成 CARV 才能进行交易,如果想要 1:1 赎回需要等待 150 天的赎回期,因此回本周期也需要至少 4-5 个月左右。

空投奖励方面,zkVerifier 节点的购买者还有机会获得即将发布的 Lumoz 支持的新链、生态合作方(如 Merlin Chain、ZKFair),以及被投资方的空投奖励。值得一提的是,由于代币解锁引起的抛售,导致 MERL 和 ZKF 二者代币价格预期几乎处于底部。随着抛压的减弱以及市场情绪的反转,对于梅林和 ZKFair 这两个技术、背景与叙事兼具的优质项目,预期的空投奖励又令人对 Lumoz 的节点销售多出了几分期待。

出来混,要有实力,要有背景

作为全球分布式模块化计算网络,Lumoz 致力于提供先进的零知识证明(ZKP)服务,支持 Rollup 网络的发展,并为人工智能(AI)等前沿技术提供强大的算力服务。应对当前零知识计算领域计算成本高昂的挑战,Lumoz 网络利用其多年来在 ZKP 方面的深厚专业知识,通过对电路和算法的创新优化,显著提高计算效率。这有效解决了 Rollup 项目方面临的高成本、低效率问题,降低了普通用户参与零知识计算市场的门槛。另外一方面,Lumoz 同步推出了的模块化算力层,用来承接市场上多余的算力,进而为旗下的 ZK-rollup 提供算力支持。

同时,Lumoz 推出的 zkVerifier 节点也为用户带来前所未有的便利。通过简单地运行一个轻量级的节点,用户可以轻松地进行 ZK 计算,并从网络中获得相应的奖励。这一创新举措将推动零知识计算技术的广泛应用,为整个行业带来更广阔的应用前景。自 2022 年起,Lumoz 在测试网中支持超过 16 个 Rollup 项目;实现了 20,002,146 笔交易;社区规模达到了 440,000 人;并且从 2024 开始为 Merlin Chain (BTC L2)、ZKFair (EVM L2)、Orange Chain (BTC L2) 和 20 多条即将推出的新链提供 ZKP 相关技术支持。

最热门的叙事、独树一帜的核心技术以及过硬的研发能力,也使得 Lumoz 得到了资本市场的青睐。四月份 Lumoz 刚刚以 1.2 亿美元的估值完成 A 轮融资,由 Polychain 领投。其他的投资者除了 Crypto Native 的顶级机构 OKX Venture 之外,还有近年来活跃在加密市场的传统美元基金如 GGV、IDG 资本等。紧接着在 5 月底,Lumoz 又宣布以 3 亿美元估值完成了战略轮融资,具体金额未披露,领衔投资者为 IDG Blockchain、Gate Ventures、Blockchain Coinvestors 和夏焱资本。强大的融资背景,无疑为 Lumoz 的在节点售卖大战中的脱颖而出更增添了一份竞争力。

总结

夏天即将到来,我们也熬过了「长达」两个月的熊市。目前,随着 ETH ETF 的批准以及特朗普对加密的强势喊话,市场对于牛市即将回归的预期和共识有望再次达到一个高潮。根据经验来看,市场普遍预期本轮牛市真正的高潮尚未到来,或者说至少会再次达到 3 月份的高点。在这种偏乐观的情绪带动下,兼具话题、实力与背景的 Lumoz,又怎能不让人对其充满期待呢?

ONDO0.39 -3.11%

ONDO0.39 -3.11%

TRUMP5.10 -1.04%

TRUMP5.10 -1.04%

SUI1.44 -1.16%

SUI1.44 -1.16%

TON1.46 -3.57%

TON1.46 -3.57%

TRX0.28 -0.87%

TRX0.28 -0.87%

DOGE0.13 -0.83%

DOGE0.13 -0.83%

XRP1.87 -1.93%

XRP1.87 -1.93%

SOL125.56 -0.61%

SOL125.56 -0.61%

BNB845.93 0.03%

BNB845.93 0.03%

ETH2959.78 0.29%

ETH2959.78 0.29%

BTC87802.50 -0.68%

BTC87802.50 -0.68%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

Go2Mars Capital

Go2Mars Capital 精选解读

精选解读

波兰众议院再次通过《加密资产市场法案》,将被否决议案重新送交参议院

波兰众议院再次通过《加密资产市场法案》,将被否决议案重新送交参议院

扫码关注公众号

扫码关注公众号