做股东还是投机者?从 GMX 看加密项目收入分成的必要性

TechFlow Selected 深潮精选

做股东还是投机者?从 GMX 看加密项目收入分成的必要性

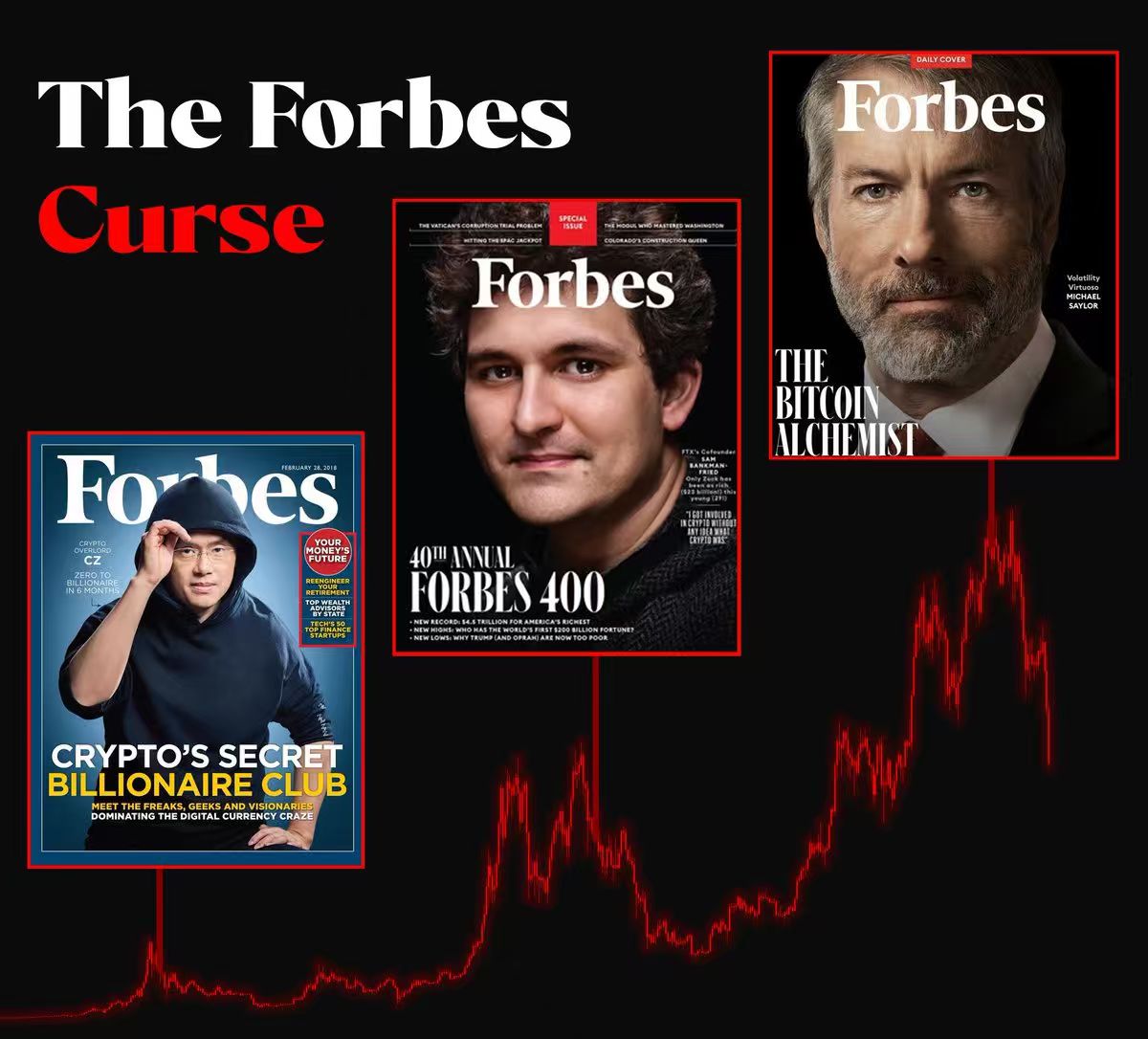

GMX是一个相当成功的项目:简单的用户体验、有价值的提案,也包括其代币价格。

撰文:FLORIAN STRAUF

编译:深潮TechFlow

在数字货币的世界里,收入分成(Revenue Share)一直是一个备受讨论的话题。本文将深入探讨收入分成在代币经济中的作用,特别是它如何影响代币的需求和投资者的兴趣。通过对GMX这一案例的分析,我们将揭示收入分成作为一种需求驱动手段的有效性,并讨论它在吸引投资者方面的真实影响。

GMX是一个相当成功的项目:简单的用户体验、有价值的提案,也包括其代币价格。

这个项目的代币经济学包含了一个增加长期持有者收入的收入分成机制。与仅仅持有代币用于投机相比,向代币持有者分享收入是创造代币需求的好方法。投资者购买代币,持有它,并获得项目的收入分成。

所以在这篇文章中,我想进一步探讨是什么驱动了需求,我想进一步研究推动需求的因素以及收入分成机制可能发挥的作用。

一个例子:GMX

激发我对通过收入分成产生思考的原因是这个:在GMX的网站上,他们告诉我们,对于用户投资的每一美元,您将获得3.3%的年回报。

对我来说,3.3%的回报并不是非常诱人。GMX是一个风险较高的加密货币初创公司。就这个风险来说,我觉得3%的回报不多。

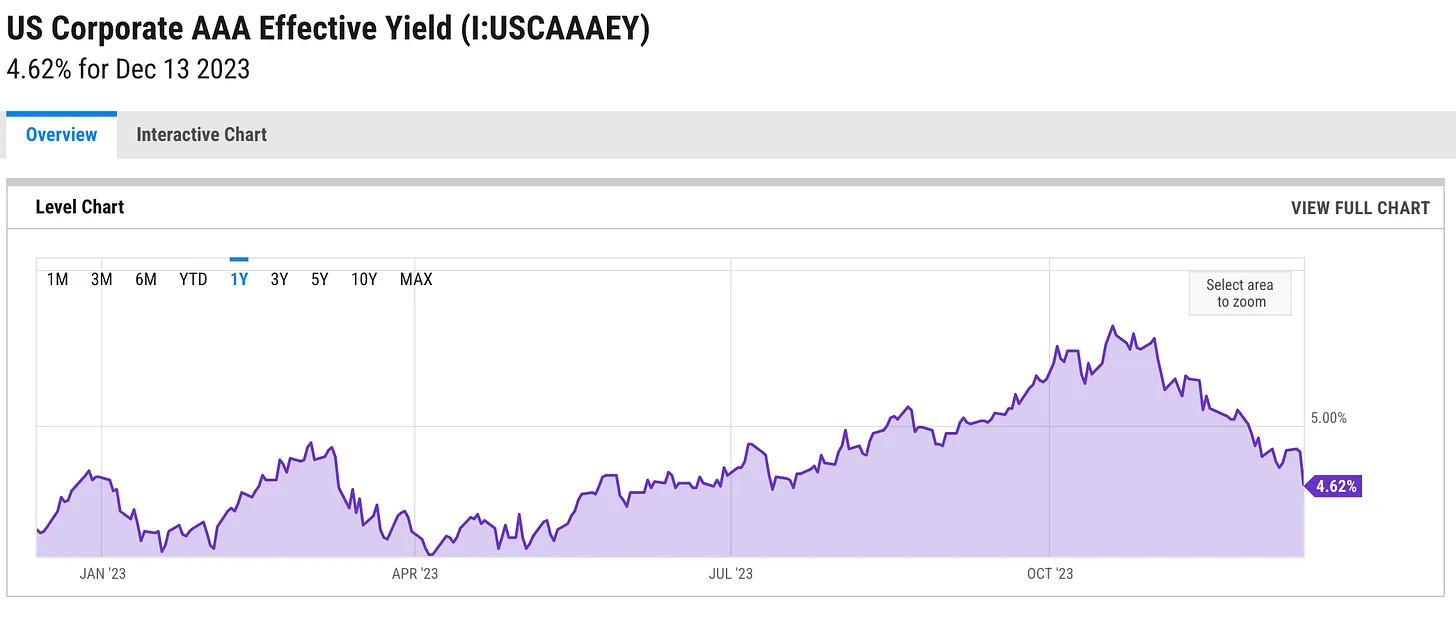

将其与评级最高的美国公司债券进行比较(长期平均年回报率约为 4%):

债券收入与加密货币的年利率不同,但我很少能够找到有初创公司会支付股息。这就是让GMX收入分享给用户的想法变得更加有趣的原因。

这是我的看法:没有人为了股息而购买成长型股票。很少有常规成长型公司甚至派发股息,他们将利润再投资于增长,因此而成为成长型股票。

然而,在加密货币领域,这似乎是吸引代币需求的一种流行的方式。为什么会这样?

投资者购买代币是因为希望分享项目的收入吗?

当我们谈论需求驱动因素时,我们通常会考虑那些使人们对购买代币感兴趣的代币经济学。

与代币持有者分享收入这个做法可以将代币转变为一个收入资产。用户持有它,并为此获得一些收入。理论上,这可以说服用户购买并持有代币。

然而,回到GMX。如果考虑到资金在其他地方可能获得的收入,每年3.3%的收入并不多。这个收入顶多只能算是一点点小红利,但主要原因必须是其他不同的因素。

是投机吗?投机以希望产品的代币的价格升值?

这个原因看起来似乎更加合理。

投机是最大的需求驱动因素吗?

如果收入分成不是您购买代币的原因,那么它可能更类似于股票市场。

让我们比较一下。

不妨将GMX视为一个初创公司或早期成长公司。他们通常不支付股息,大多数投资者购买他们的股票是为了投机于其增长潜力。

购买这个股票,你希望你发现了一些尚未反映在价格中的东西,等待市场反应过来(即股价上涨),你便出售获利。

就GMX而言,大多数投资者可能认为该产品是很好的,并希望以后以更高的价格出售他们的代币。

我怀疑收入分成是否会发挥重要作用。关于投机没有什么不好的,这也不是什么新鲜事。人们以同样的方式在成长股上进行投机。

在我过去关于股票与代币文章中,我强调人们购买成长型股票是因为他们认为他们可以在某个时候获得股息。这种潜力可以构成投机的基础。

让我们回到GMX,再深入挖掘一下。也许GMX的机制可以帮助我们评估人们对收入分成的兴趣。

质押数据

很难衡量人们是不是为了收入分成而购买代币。我们可以查看统计数据,因为 GMX 通过给予质押者收入提升(通过乘数积分)来激励质押者继续质押。我创建了一个仪表板来了解持有者的动态。

数据清楚地表明人们长期持有代币,但这并不意味着他们这样做是为了收入分成。他们也可以只是喜欢这个项目并把收入分成作为奖金。

在GMX所处的高风险、高回报的情况下,我无法想象人们仅仅为了3%的年化利率购买代币。

对我来说最根本的问题是:如果大多数人对10倍的回报比对小额年利率更感兴趣,那么为什么项目要将其收入支付给持有者?将资金重新投资于增长或保留在财库中直到出现更好的增长机会,这不是更好吗?

为什么加密项目要经历这一切才能为人们提供平均的回报收入率?为什么不像其他优秀的成长公司那样重新投资于项目,并尝试10倍的增长?

代币是产品的一部分吗?

我个人对一个真正优秀的项目很感兴趣。设计良好的代币机制也很重要,但如果产品执行得好并且增长,我不确定收入分成是否是现在每个人都在使用的救世主解决方案。

许多协议使用收入分成作为营销策略来吸引客户。项目方给投资者扔了一根骨头,这让投资者觉得项目团队已经考虑过投资者的需求驱动因素。

有人会因为收入分成而购买代币,人们可以围绕这样的机制构建投资体系。

我不想完全忽略收入分成,它可以是有用的。但是,我也认为项目可以实施其他替代方案:

-

将利润积累到财务库中,并通过治理将利润再投资,以推动增长。然后,治理就会成为代币的需求驱动力。

-

只管追求增长。为什么不进一步降低费用以吸引更多的交易量和流动性,打造项目的护城河呢?这将类似于激进的成长型公司。治理仍可成为需求驱动力,因为随着充分的增长,项目可以开始支付股息。

-

回购再投资或回购销毁。这是一种更直接的机制,也与股票非常相似。需求驱动因素是拥有一种随着时间的推移而变得更加稀缺的资产。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News