要推翻 Lido 的霸主地位是一项艰巨的任务,如果有一个团队能够做到,那就是 Swell 团队。

撰写:Blocmates

编译:深潮 TechFlow

就在几个月前,来自世界各地的匿名用户将目光紧盯在屏幕上,见证了以太坊网络进行的重大转变,即从 ETH 转向 ETH 2.0。

这次转变地被称为“合并”,转变了 ETH 的共识机制,从 PoW 转变为 PoS。

然而,这个转变自 2015 年就已经在酝酿之中,每一个 DeFi 的支持者都意识到,在这个转变发生后,这个领域将迎来蓬勃发展的机遇:流动性质押衍生品(LSDs)。

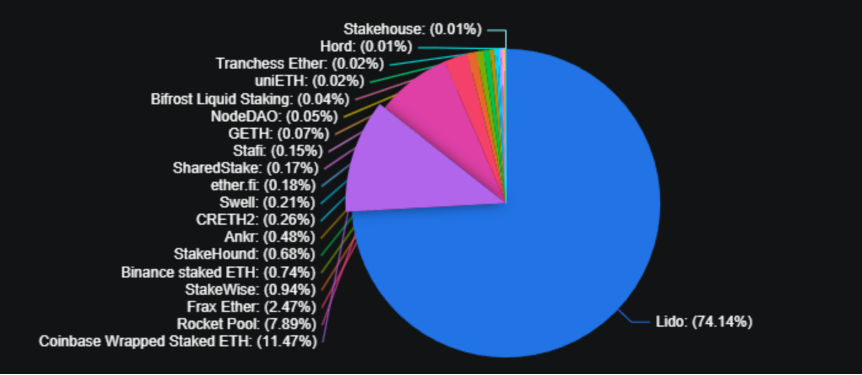

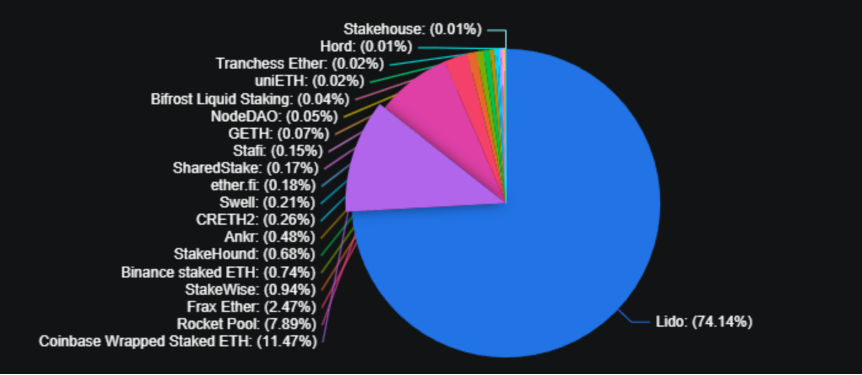

Lido 通过其 stETH 产品率先抢占了先机,并且迅速发展成为最大的 DeFi 协议。尽管 Lido 的光鲜亮丽令人印象深刻,但它也揭示了一个丑陋的事实: 他们在 ETH 质押市场上拥有强大的垄断地位。

这种垄断虽然自然,却与整个行业的前提——去中心化相悖。

除了利他主义的担忧之外,由于 Lido 在 ETH 质押方面的垄断地位,MEV 滥用和严重审查制度等问题也是以太坊网络可能很快面临的现实问题。

正如你所见,这个领域并不缺乏竞争对手。目前有 20 多个流动权益质押产品,但没有一个能够有效削弱 Lido 的主导地位。这可能有多种原因,从安全性到熟悉度再到用户体验都有。但归根结底,谁能挑战 Lido 的主导地位呢?

一个可能的挑战者

Swell,LSD 领域的参赛选手之一。它该如何挑战 Lido 呢?

本质上,Swell 削弱 Lido 市场份额的攻击计划很简单。专注于人们最关心的两个方面:简单性和盈利性。

用户界面并不是什么新鲜事,但通过提供直接的法币兑换通道以及内部保险库(即将推出),Swell 将简单性提升到了一个全新的水平。

再加上更好的收益率,Swell 成功的可能性更进一步。

数据不会撒谎。自从四月底推出以来,Swell 一直是增长最快的 LSD 协议之一,仅在过去两周内,其总锁定价值从 5800 万美元增长到 7500 万美元。

开发者显然正在做一些事情,市场对所做的举措反应良好。虽然旅程还远未结束,但我们相信 Swell 真正有能力位居首位。

他们到目前为止取得了什么成就?

在我们深入了解 Swell 的细节之前,让我们了解一下自从我们几周前发布了关于 Swell 的深度分析以来,他们做了些什么。这应该能让你对团队的能力有一些很好的了解。

让我们从增长开始。在过去一个月里,Swell 一直是增长最快的 LSD 平台,现在增长速度超过了 frxETH。

这种增长只会持续下去,因为他们目前正在进行被称为“The Voyage”的早期采用者活动。

在 The Voyage 中,你需要深入 Swell 海洋,收集尽可能多的珍珠,这些珍珠可以兑换成$SWELL 代币。

你可以通过持有 swETH 并在符合条件的池中提供流动性来收集珍珠。这些池包括 Balancer、Aura、Uniswap V3、Bunni、Maverick 和 Pendle。所有池子的权重都是相等的,所以你不需要担心将你的 swETH 分散在各个池子之间。当然,你做的交易量越大越好,但没有最低要求。

说到其他协议,Swell 也在更广泛的 DeFi 生态系统中播下了种子。swETH-ETH 池是 Maverick 上最大的池子(1900 万美元的总锁定价值),他们的 Aura 池也是 Pendle 上最大的池子之一。

除此之外,他们还与 Redstone Oracles 进行了整合,并拥有一个新的 Bunni 仪表。

协议的更新也是必要的。一些重要的用户界面更新已经进行,例如仪表板可以实时显示你的珍珠收益,还有一个投资组合页面可以跟踪你的 swETH 持有量,监控 swETH-ETH 的汇率,并查看其他交易等等。

你可能已经明白了。Swell 是认真的参与者。但他们能否超越这个行业的巨头呢?

推翻 Lido 和 RocketPool

回答这样的问题从来都不容易。在这个不断变化的 DeFi 世界中,有太多的变数和假设。但无论如何,让我们试着看看争夺王位可能是什么样子。

像往常一样,对于这些问题,你可以通过提出其他问题来回答。首先要问的是,什么构成了 LSD 协议的成功?

在本质上,成功是由总锁定价值(TVL)来定义的。更高的 TVL 意味着更多的人将他们的 ETH(或其他资产)锁定在你的协议中。这引出了第二个问题,你如何获得这个 TVL?

这就是个体差异化的重要性所在。

不幸的是,与 AMM 或借贷协议相比,LSD 作为产品在差异化方面并没有太多的空间。用户只需将他们的资产锁定在协议中以获取收益,并获得可在其他 DeFi 协议中使用的流动性衍生代币。

然而,当你处于游戏的顶端时,微小的差距就很重要了。对于 LSD 来说,这些微小的差距包括易用性、盈利能力和安全性。这为 Swell 提供了一个机会,让他们有机会挤入顶端。

安全性

首先,让我们先谈谈安全性。

这 3 个协议都面临着类似的风险。其中一个风险是智能合约风险,因为它是无处不在的。然而,可以采取一些措施来最小化这个风险,比如审计和漏洞赏金。Swell 由游戏中最好的审计机构之一 Sigma Prime 进行了审计,该审计机构也是以太坊基金会使用的审计机构。

所有协议面临的另一个风险是处罚和削减。如果节点运营商错过了确认或从事其他不当行为,他们的 ETH 将被削减,这意味着与 Swell 或其他 LSD 协议锁定的 ETH 将会丢失。

对此的唯一预防措施取决于协议对将底层 ETH 委托给的节点运营商的选择。

当然,Swell 选择了信誉良好的资深节点运营商,因此大幅减少了削减的可能性,但除此之外,他们还提供了保险,以防出现不可预见的情况。

但这些安全措施在这 3 个协议中都是常规做法。在另外两个方面,Swell 可以真正脱颖而出,并有可能挑战王位。

简易性

在易用性方面,实际上没有太多可比性。这 3 个协议都有相当简洁的用户界面,并提供相当好的用户体验。但简易性不仅仅是指易于使用的界面。

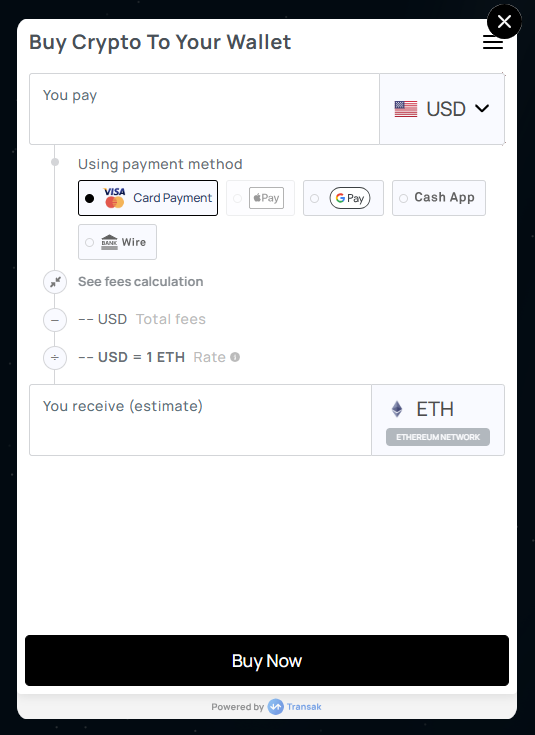

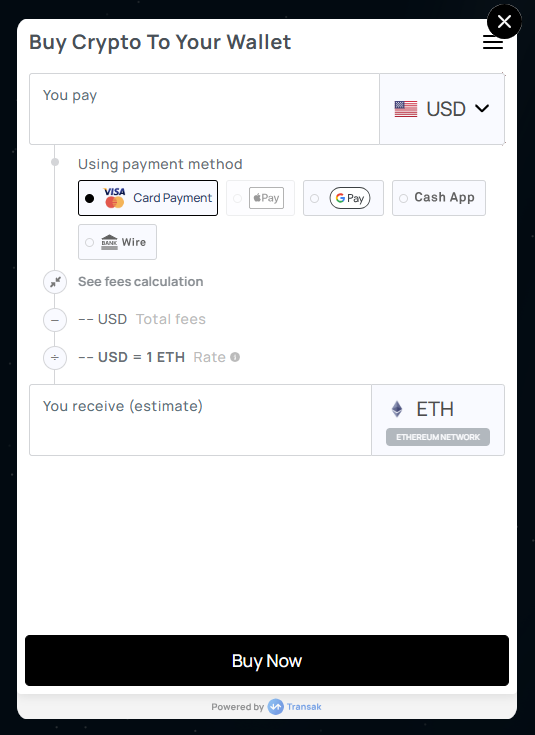

Swell 的一个重要差异化因素是他们的直接入金。对于 Rocketpool 和 Lido,用户需要将资金事先存入他们的热钱包中,然后再进行交易。

当考虑到未来将会有大量新参与者使用这些 LSD 协议时,其中很多人可能不想经历将资金存入链上的麻烦,至少起初是这样。

你需要在中心化交易所上完成 KYC,添加资金,然后购买 ETH,然后创建一个热钱包,然后将你的 ETH 转移到钱包中,之后才能在链上进行交易。

对我们来说,这个过程相当简单,但对于生活在现实世界中的普通人来说,这是更大的挑战。

Swell 允许你使用信用卡/借记卡、银行电汇、CashApp、GooglePay 或 ApplePay 直接从 Swell Dapp 进行入金。他们与 Transak 的整合使所有这些成为可能。这是一个无缝的用户体验。

就像这样,他们已经进入了一个全新的好奇用户市场。它提供了与中心化服务相同的简易性,但具有 100%的透明度,所以选择 Swell 是显而易见的。

Swell 的代币模型才是最吸引人的。他们有一个更简单的奖励代币模型,与 Lido 的封装相比,用户与之交互更简单。

结合这个简单的模型,swETH 在 Balancer 和 Maverick 等协议上具有深度流动性。这提供了很好的流动性提供者机会,也是以非常低的滑点出售的途径。

所有这些简化的改进都得到了良好的反响,如独立质押者数量的增加所示。

然而,这还不是全部,Swell 通过即将推出的内部保险库进一步简化了流程。

他们将流动性挖矿合作伙伴与 Aura、Bunni 和 Maverick 等协议集成,使用户能够参与保险库并直接从 Swell 应用程序中获得收益。其他版本的这些保险库也将推出,使用户能够更好地利用他们的 swETH,并始终获得比其他任何地方更高的回报。

这是我们最终的差异化点(盈利能力)的完美切入点。

盈利能力

无论技术好坏,“我能从中赚钱吗”是用户关心的唯一问题。那么 Swell 的收益有多高呢?

就实际的质押年化收益率而言,这三者并没有太大的区别。它们都提供 3-5%的年化收益率。然而,通过 Swell 持续的激励计划,用户可以获得提升的 swETH + $SWELL 年化收益率,目前为 34.5%。

但是,激励并不是真正盈利的标志。它们是短期的,最终会消失。Swell 保持长期可持续盈利的计划有两个方面。

首先是费用。Lido 对质押收益收取 10%的费用,RocketPool 对质押收益收取 15%的费用。在 Swell 的初始激励阶段,所有费用都被免除,但现在费用将为 10%,这将使他们能够提供有竞争力的利率。

另一个方面是 swETH 代币本身的工作原理。swETH 是一种有奖励的代币,而像 stETH 和 rETH 这样的代币则是 Rebase 代币。让我解释一下。

假设你在 Lido 质押 1 个 ETH 并获得 1 个 stETH,假设年化收益率为 5%。一年结束时,你将拥有 1.05 个 stETH,可以兑换成 1.05 个 ETH。

相反,swETH 是带有奖励的。假设相同的 5%年化收益率,一年结束时,与 Swell 质押 ETH 的用户仍然只有 1 个 swETH,其价值相对于 ETH 会增值,然后可以以 1.05 个 ETH 的价格出售。

从实际角度来看,没有区别。你仍然会得到 1.05 个 ETH。不同之处在于税务影响。在许多国家,对接收代币的人征收税款(即所得税)。接收额外的 stETH 代币可能被视为应纳税事件,这就是为什么许多人可能更喜欢 swETH 作为减少税务影响的方式。

毕竟,节省下来的钱就是赚到的钱。

LSDfi

让我们稍微转换一下话题,深入了解一个诞生于这些 LSD 平台成功之后的领域。那就是 LSDfi。

理解 LSDfi 的最佳方式是将其视为一个多层次的生态系统。这个生态系统的基础是领先的 LSD 提供者,如 Lido、RocketPool、Swell 和 Frax。

但是,仅仅通过质押 ETH 获得 5%的收益对于 DeFi 来说是不够的。因此,一整套新产品利用这些基础层的 LSD 代币,并创建产品以提供更高的收益。

像 Lybra、Raft 和 Agility 这样的项目是使用 LSD 的借贷市场,像 Pendle 这样的协议允许用户交易 LSD 收益,而像 unshETH、Asymmetry 和 Index 这样的项目则允许用户在各种 LSD 之间实现多样化和优化收益。本质上,这是建立在 LSD 上的 DeFi。

目前,LSDfi 赛道的总锁定价值(TVL)累计达到 7.7 亿美元,而且还在不断增长。与 Lido 单独的约 150 亿美元的 TVL 相比,这个领域的增长空间是巨大的。

LSD 基本上消除了 ETH 质押和 DeFi 之间的机会成本,因为您现在可以使用有收益的代币参与 DeFi(或 LSDfi)。您不再需要选择其中之一。

swETH 不仅将帮助 LSDfi 增长,而且也将从中受益。通过提供更好的利率以及他们的内部保险库,它允许 LSDfi 协议提供更多多样化的策略。这不仅有助于打破 Lido 的垄断地位,还允许用户以不同的方式进行多样化和优化回报。

人们喜欢新鲜事物,他们也喜欢有选择多样化的机会。swETH 为 LSDfi 提供了这两个方面。

LSDfi 协议的采用将为 swETH 提供更好的流动性,这意味着更多的参与者,进一步转化为更多的交易量和流动性,这个循环将持续下去。

Swell 已经与 Gravita 等协议进行了整合,并暗示与 Lyra 等合作伙伴关系,这增加了它成为 LSDfi 首选抵押品的机会。

对 LSDfi 的采用对所有相关方来说都是双赢的局面。用户可以获得更多产品选择的多样性。Lido 在 LSD 市场上的垄断地位将继续受到挑战,swETH 将获得更多持有者、TVL 和更好的流动性。这是天作之合。

接下来还有什么?

回答这个问题的最佳方式是,开发人员正在做一些事情。

我们现在不会给你太多细节,因为很多细节还没有完全明确,一旦明确了,我们会向您提供所有信息。但是请留意以下内容:

-

无需许可的节点运营商;

-

更多的收益机会;

-

CDP 集成;

-

其他协议集成。

总结思考

虽然我们显然对 Swell 非常看好,但我们不会被乐观蒙蔽。Lido 有他们的先发优势,并从那时起一直在快速增长。 150 亿美元的 TVL 不是开玩笑的。

要推翻 Lido 的霸主地位是一项艰巨的任务,他们拥有声誉良好的品牌名称,人们更喜欢熟悉和经过验证的体验。对于新来者来说,情况可能也是如此。试图突破并改变用户的思维方式将是困难的。

然而,如果有一个团队能够做到,那就是 Swell 团队。他们是这个领域最具创新力的团队之一,通过激励和更高的盈利能力吸引现有的 DeFi 用户,也通过简单性吸引非加密原生用户。

必须有人挑战 Lido 的准垄断地位,并确保我们拥有一个更健康和去中心化的 LSD 市场,Swell 正在其中。这场战斗将是漫长而艰苦的,但值得关注。此外,谁不喜欢优秀的失败者故事呢?

ONDO0.40 8.22%

ONDO0.40 8.22%

TRUMP5.16 3.59%

TRUMP5.16 3.59%

SUI1.48 11.20%

SUI1.48 11.20%

TON1.49 3.76%

TON1.49 3.76%

TRX0.28 0.21%

TRX0.28 0.21%

DOGE0.13 10.49%

DOGE0.13 10.49%

XRP1.91 5.66%

XRP1.91 5.66%

SOL126.13 7.15%

SOL126.13 7.15%

BNB855.59 4.33%

BNB855.59 4.33%

ETH2983.19 7.24%

ETH2983.19 7.24%

BTC87790.04 3.94%

BTC87790.04 3.94%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

blocmates.

blocmates. 精选解读

精选解读

原创

原创

Monad 生态 Perp DEX LeverUp 代币 $LV 价格突破 $0.065,创历史新高

Monad 生态 Perp DEX LeverUp 代币 $LV 价格突破 $0.065,创历史新高

扫码关注公众号

扫码关注公众号