99% 的不盈利 Web3 项目是如何生存的?

TechFlow Selected 深潮精选

99% 的不盈利 Web3 项目是如何生存的?

当前 Web3 市场的残酷现实:利用过高估值提前退出,远比建立可持续的商业模式容易;而最终,这场「失败」的代价全部由投资者承担。

撰文:Ryan Yoon,Tiger Research

编译:Saoirse,Foresight News

99% 的 Web3 项目没有现金收入,然而,许多公司每月仍在营销和活动上投入巨额资金。本文将深入探讨这些项目的生存法则,以及「烧钱」背后的真相。

核心要点

- 99% 的 Web3 项目缺乏现金流,其成本支出依赖代币和外部资金,而非产品销售额。

- 过早上市(代币发行)会导致营销支出激增,进而削弱核心产品的竞争力。

- 头部 1% 项目的合理市盈率(P/E),证明了其余项目缺乏实际价值支撑。

- 早期代币生成事件(TGE)让创始人无论项目成败都能实现「退出变现」,催生了扭曲的市场循环。

- 99% 项目的「生存」,本质上源于一套建立在投资者损失而非企业盈利基础上的系统缺陷。

生存的前提:需具备已验证的收入能力

「生存的前提是具备已验证的收入能力」—— 这是当前 Web3 领域最核心的警示。随着市场逐渐成熟,投资者不再盲目追逐模糊的「愿景」。若一个项目无法获取真实用户与实际销售额,代币持有者会迅速抛售离场。

关键问题在于「资金周转期」,即项目在无盈利状态下可维持运营的时间。即便没有销售额,工资、服务器费用等成本每月仍需固定支出,而无收入的团队几乎没有合法渠道维持运营资金。

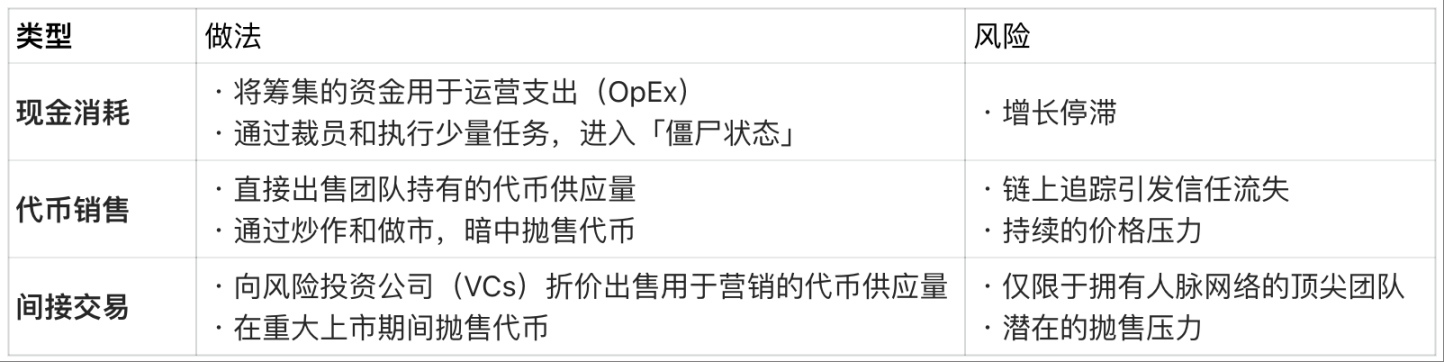

无收入情况下的融资成本:

然而,这种「靠代币和外部资金续命」的模式只是权宜之计。资产与代币供应量存在明确上限,最终,耗尽所有资金来源的项目要么停止运营,要么悄然退出市场。

Web3 收入排名表,来源: token terminal 和 Tiger Research

这种危机具有普遍性。据 Token Terminal 数据显示,全球范围内,过去 30 天内收入达到 0.10 美元的 Web3 项目仅约 200 个。

这意味着 99% 的项目连支付自身基础成本的能力都不具备。简而言之,几乎所有加密货币项目都未能验证其商业模式的可行性,正逐渐走向衰败。

高估值陷阱

这场危机在很大程度上早已注定。大多数 Web3 项目仅凭「愿景」便完成上市(代币发行),却连实际产品都未落地。这与传统企业形成鲜明对比 —— 传统企业在首次公开募股(IPO)前,必须先证明自身的增长潜力;而在 Web3 领域,团队反而要在上市(代币生成事件 TGE)后,才去证明其高估值的合理性。

但代币持有者不会无限期等待。随着新项目每日不断涌现,若项目未能兑现预期,持有者便会迅速抛售离场。这会对代币价格造成压力,进而威胁项目生存。因此,大多数项目将更多资金投入短期炒作,而非长期产品开发。显然,若产品本身缺乏竞争力,再密集的营销也终将失效。

此时,项目陷入了「两难陷阱」:

- 若仅专注产品开发:需耗费大量时间,而在此期间,市场关注度会逐渐消退,资金周转期也会不断缩短;

- 若仅专注短期炒作:项目会变得空洞无物,缺乏实际价值支撑。

两条路径最终都会通向失败 —— 项目无法证明其初始高估值的合理性,最终走向崩盘。

透过头部 1%,看清 99% 项目的真相

然而,仍有 1% 的头部项目凭借巨额收入,证明了 Web3 模式的可行性。

我们可以通过 Hyperliquid、Pump.fun 等主要盈利项目的市盈率(PER)来判断其价值。市盈率的计算方式为「市值 ÷ 年收入」,该指标可反映项目估值相对于实际收入是否合理。

市盈率比较:顶级 Web3 项目(2025 年):

注:Hyperliquid 的销售额是基于 2025 年 6 月以来表现的年度化估算值。

数据显示,盈利项目的市盈率介于 1 倍至 17 倍之间。对比标准普尔 500 指数约 31 倍的平均市盈率,这些头部 Web3 项目要么「相对于销售额被低估」,要么「现金流状况极佳」。

具有实际收益的头部项目能维持合理市盈率,这一事实反而让其余 99% 项目的估值显得站不住脚 —— 它直接证明了市场上大多数项目的高估值缺乏实际价值基础。

这种扭曲的循环能否被打破?

为何那些无销售额的项目,仍能维持数十亿美元的估值?对许多创始人而言,产品质量只是次要因素 ——Web3 的扭曲结构使得「快速退出变现」比「打造真正的企业」容易得多。

Ryan 与 Jay 的案例恰好能解释这一点:两人均启动了 AAA 级游戏项目,最终结局却截然不同。

创始人差异:Web3 与传统模式对比

Ryan:选择 TGE,放弃深度开发

他选择了一条以「盈利」为核心的路径:在游戏上线前,通过出售 NFT 获取早期资金;随后,在产品仍处于粗糙开发阶段时,仅凭一份激进的路线图便举办代币生成事件(TGE),并在中型交易所完成上市。

上市后,他通过炒作维持代币价格,为自己争取时间。尽管游戏最终延迟上线,但产品质量极差,持有者纷纷抛售离场。Ryan 最终以「承担责任」为由辞职,但其才是这场游戏的真正赢家 ——

表面上,他装作专注工作,实则拿着高薪,同时通过出售已解锁的代币赚取巨额利润。无论项目最终成败,他都迅速实现了财富积累并退出市场。

反观 Jay:遵循传统路径,专注产品本身

他优先追求产品质量,而非短期炒作。但 AAA 级游戏的开发需要数年时间,在此期间,他的资金逐渐耗尽,陷入了「资金周转危机」。

在传统模式下,创始人需等到产品上市并实现销售后,才能获得可观收益。Jay 虽通过多轮融资筹集到资金,但最终因资金短缺,在游戏尚未完成开发时便关停了公司。与 Ryan 不同,Jay 不仅未获得任何利润,还背负了巨额债务,留下了失败记录。

谁才是真正的赢家?

两个案例均未诞生成功的产品,但赢家却一目了然:Ryan 通过利用 Web3 扭曲的估值体系积累了财富,而 Jay 在试图打造优质产品的过程中失去了一切。

这便是当前 Web3 市场的残酷现实:利用过高估值提前退出,远比建立可持续的商业模式容易;而最终,这场「失败」的代价全部由投资者承担。

回到最初的问题:「99% 的不盈利 Web3 项目是如何生存的?」

这一残酷的现实,便是对该问题最坦诚的回答。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News