为何比特币本轮周期被延长了?

TechFlow Selected 深潮精选

为何比特币本轮周期被延长了?

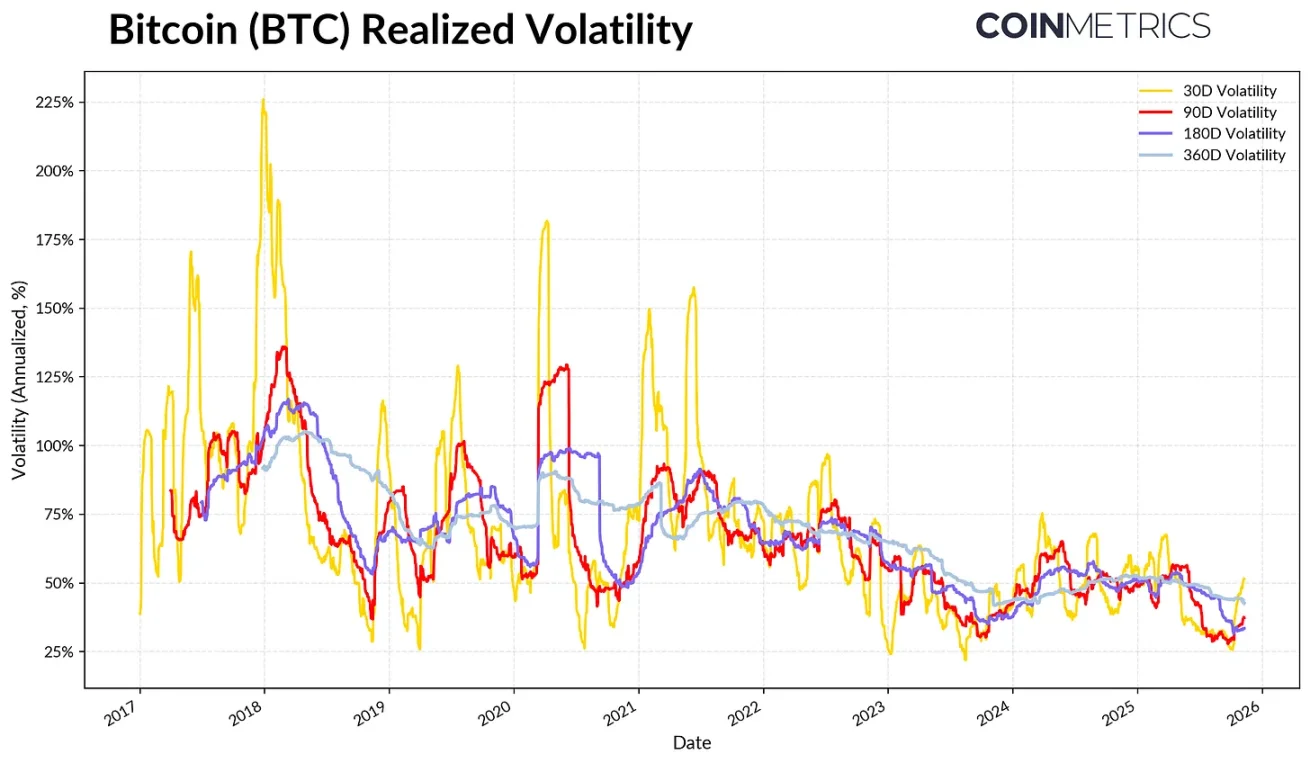

实际波动率持续企稳,标志着市场结构走向成熟,特征为机构需求主导、周期节奏延长。

撰文:Tanay Ved

编译:Luffy,Foresight News

TL;TR

-

随着长期持有者分批卖出、新参与者承接供应,比特币的供应周转速度逐渐放缓,呈现出更平缓的所有权转移状态。

-

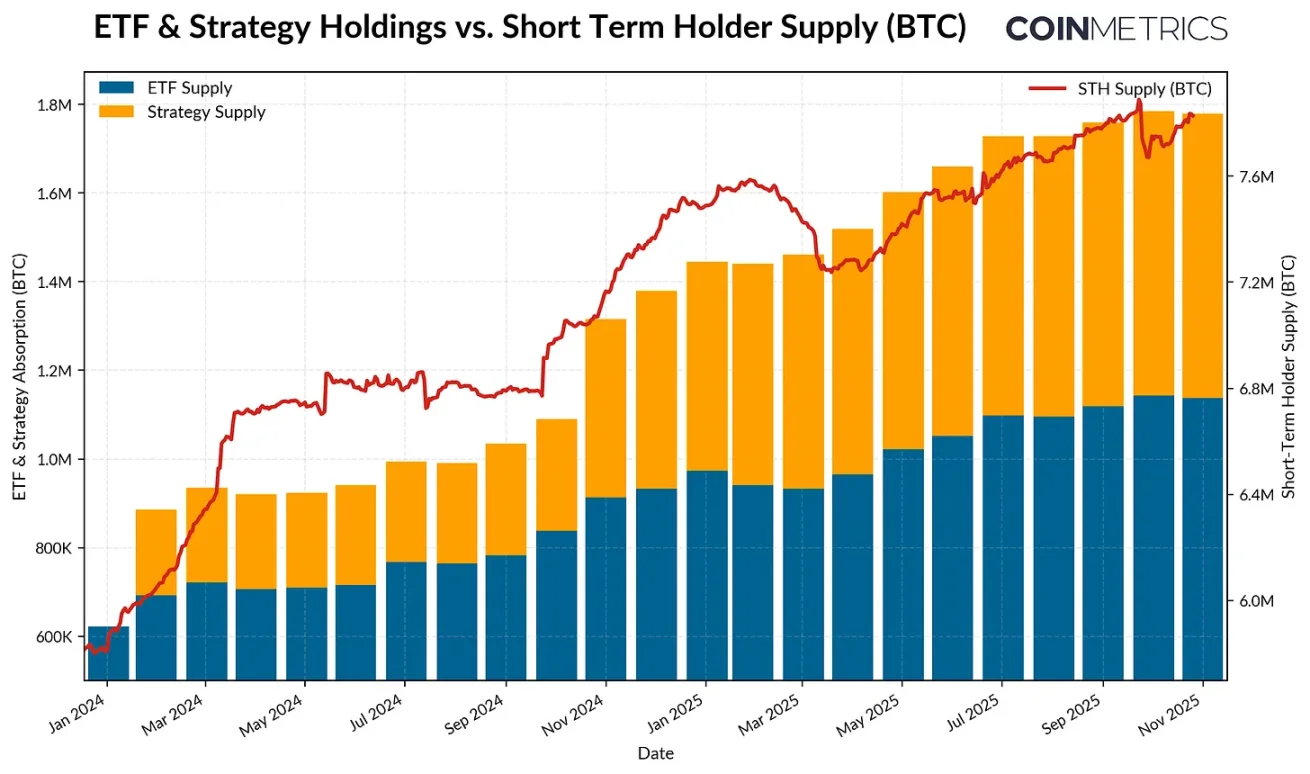

自 2024 年初以来,仅现货比特币 ETF 和加密财库(DAT)这两类渠道就承接了约 57% 的短期持有者供应增量,目前已占据过去一年流通比特币总量的近四分之一。

-

实际波动率持续企稳,标志着市场结构走向成熟,特征为机构需求主导、周期节奏延长。

在今年早些时候创下历史高点后,比特币基本处于盘整阶段,曾短暂跌破 10 万美元关口,这是自 6 月以来的首次。宏观经济逆风、股市疲软以及规模罕见的加密货币清算事件共同抑制了市场情绪,减缓了资金流入,引发了市场对比特币牛市可持续性的质疑。此外,关于大型持有者转移或出售早期持仓的担忧日益加剧,给比特币及整个加密货币市场带来压力。经过近期下跌,当前加密货币市场总市值约为 3.6 万亿美元。

透过表面现象,比特币的链上数据提供了重要背景。本文中,我们将探索比特币持有者行为变化及核心需求驱动因素如何影响市场情绪,并定义本轮周期的节奏。通过分析活跃供应变化与需求渠道,我们将探究近期市场波动是周期末获利了结的信号,还是比特币所有权的结构性转变。

供应分布与机构承接

活跃供应

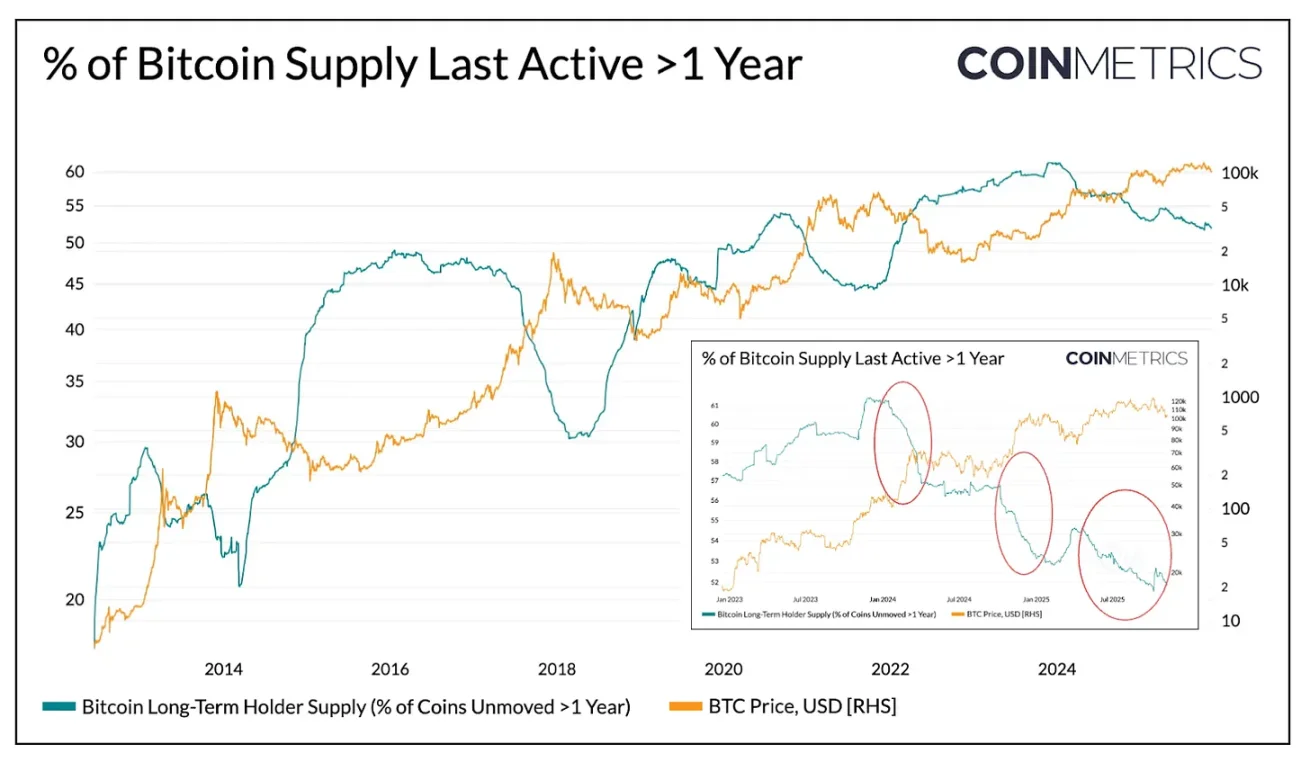

首先,我们来看比特币的活跃供应,该指标按 「上一次链上移动的时长」 划分,反映不同持有年限代币的流动情况,能清晰呈现供应在 「休眠代币」 与 「近期移动代币」之间的分布。

下图单独列出了持有超过一年未移动的比特币供应占比,这一数据可作为长期持有者(LTH)持有量的代理指标。从历史规律来看,熊市期间该比例会上升(代币向长期持有者集中),牛市期间则会下降(长期持有者开始移动代币、获利了结并逢高出货)。

数据来源:Coin Metrics Network Data Pro

截至目前,在 1994 万枚流通比特币中,约 52% 的代币已超过一年未移动,低于 2024 年初的 61%。无论是熊市期间的增长幅度,还是牛市期间的下降幅度,都明显趋于平缓。2024 年一季度、2024 年三季度以及 2025 年近期均出现了分批出货的态势。这表明长期持有者正以更持续的方式进行代币出售,反映出所有权转移的周期正在延长。

ETF 与 DAT:需求核心驱动力

与之相反,自 2024 年以来,短期持有者供应(过去一年内活跃的代币)稳步上升,原因是此前休眠的代币重新进入流通。与此同时,现货比特币 ETF 推出,加密财库(DAT)的增持速度也在加快。这两大渠道带来了新的、持续性的需求,承接了长期持有者派发的供应。

截至 2025 年 11 月,过去一年内活跃的比特币数量为 783 万枚,较 2024 年初的 586 万枚增长约 34%(休眠代币重新流通)。同期,现货比特币 ETF 和 Strategy 的资产库持仓从约 60 万枚比特币增至 190 万枚,承接了近 57% 的短期持有者供应净增量。目前,这两类渠道合计占据短期持有者供应的约 23%。

尽管近几周资金流入有所放缓,但整体趋势显示,供应正逐渐向更稳定、长期的持有渠道转移,这是本轮周期市场结构的独特特征。

数据来源:Coin Metrics Network Data Pro & Bitbo Treasuries;注:ETF 供应不含富达 FBTC,DAT 供应含 Strategy

短期与长期持有者行为

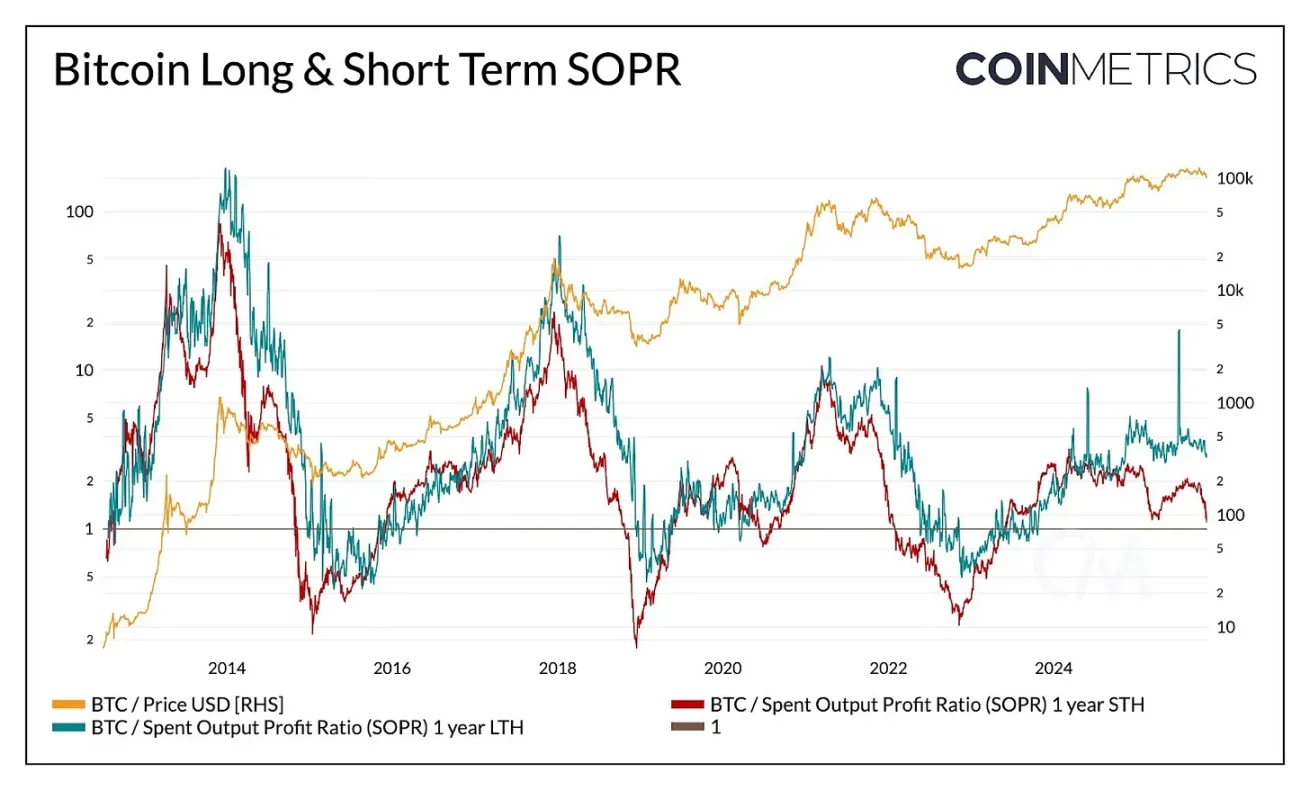

实际盈利趋势进一步印证了比特币供应动态的平缓特征。已花费产出盈利比(SOPR)用于衡量持有者是盈利还是亏损出售代币,能清晰反映不同持有者群体在市场周期中的行为模式。

在以往周期中,长期和短期持有者的盈亏实现往往呈现剧烈、同步的波动。而近期,这种关系出现了分化:长期持有者 SOPR 仍略高于 1,表明其正稳步实现盈利、逢高适度卖出。

数据来源:Coin Metrics Network Data Pro

短期持有者 SOPR 则徘徊在盈亏平衡线附近,这也解释了近期市场情绪的谨慎性,因为许多短期持有者的持仓接近成本价。两类持有者的行为分化,反映出市场正处于更平缓的阶段:机构需求承接了长期持有者派发的供应,而非重现过去那种大起大落的行情。若短期持有者 SOPR 持续突破 1,可能意味着市场动能将增强。

尽管全面回调仍会压缩所有持有者群体的盈利能力,但整体模式显示市场结构更趋平衡:供应周转与盈利实现均逐步推进,延长了比特币的周期节奏。

比特币波动率下降

这种结构性平缓也体现在比特币的波动率上,其波动率长期呈下降趋势。目前,比特币 30 天、60 天、180 天和 360 天的实际波动率稳定在 45%-50% 左右,而过去其波动率往往极具爆发性,导致市场大起大落。如今,比特币的波动率特征越来越接近大型科技股,表明其作为资产已走向成熟 。既反映出流动性改善,也体现了投资者基础更以机构为主导。

对于资产配置者而言,波动率下降可能会提升比特币在投资组合中的吸引力,尤其是在其与股票、黄金等宏观资产的相关性仍处于动态变化的情况下。

数据来源:Coin Metrics Market Data Pro

结论

比特币的链上趋势表明,本轮周期正以更平缓、更长的阶段推进,尚未出现以往牛市中那种狂热的暴涨行情。长期持有者分批进行出货,且大部分被更具持续性的需求渠道(ETF、DAT 及更广泛的机构持仓)所承接。这一转变标志着市场结构走向成熟:波动率与流通速度下降,周期延长。

尽管如此,市场动能仍取决于需求的持续性。ETF 资金流入趋平、部分 DAT 面临压力、近期全市场清算事件,以及短期持有者 SOPR 处于盈亏平衡线附近,这些都凸显出市场正处于重新调整阶段。长期持有者供应(持有超过一年未移动的代币)持续上升、SOPR 突破 1、现货比特币 ETF 与稳定币资金重新流入,都可能成为市场动能回归的关键信号。

展望未来,宏观不确定性缓解、流动性条件改善以及市场结构相关监管进展,可能会重新加速资金流入,延长牛市周期。尽管市场情绪有所降温,但经过近期去杠杆调整,在机构渠道扩张与链上基础设施普及的支撑下,市场基础更为健康。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News