一个协议倒下,三大借贷平台被「套牢」

TechFlow Selected 深潮精选

一个协议倒下,三大借贷平台被「套牢」

不要把所有鸡蛋放在一个篮子里。

撰文:thedefinvestor

编译:白话区块链

对于 DeFi 来说,上周是糟糕的一周。

不仅仅是因为市场崩盘。上周:

-

Balancer,一个顶级的 DeFi 协议,被利用(exploited)损失了 1.28 亿美元

-

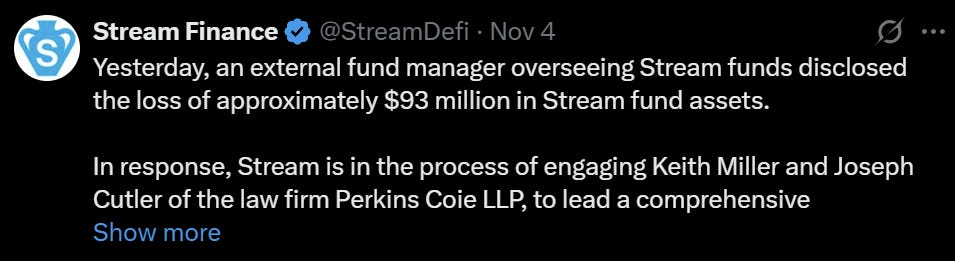

Stream Finance,一个主要通过稳定币产生收益的协议,宣布损失了价值 9300 万美元的用户资产,并正准备宣布破产

-

Moonwell 在一次攻击中损失了 100 万美元

-

Peapods 的 Pod LP TVL(总锁仓价值)因清算从 3200 万美元降至 0 美元

到目前为止,最具毁灭性的是 Stream Finance 的损失。

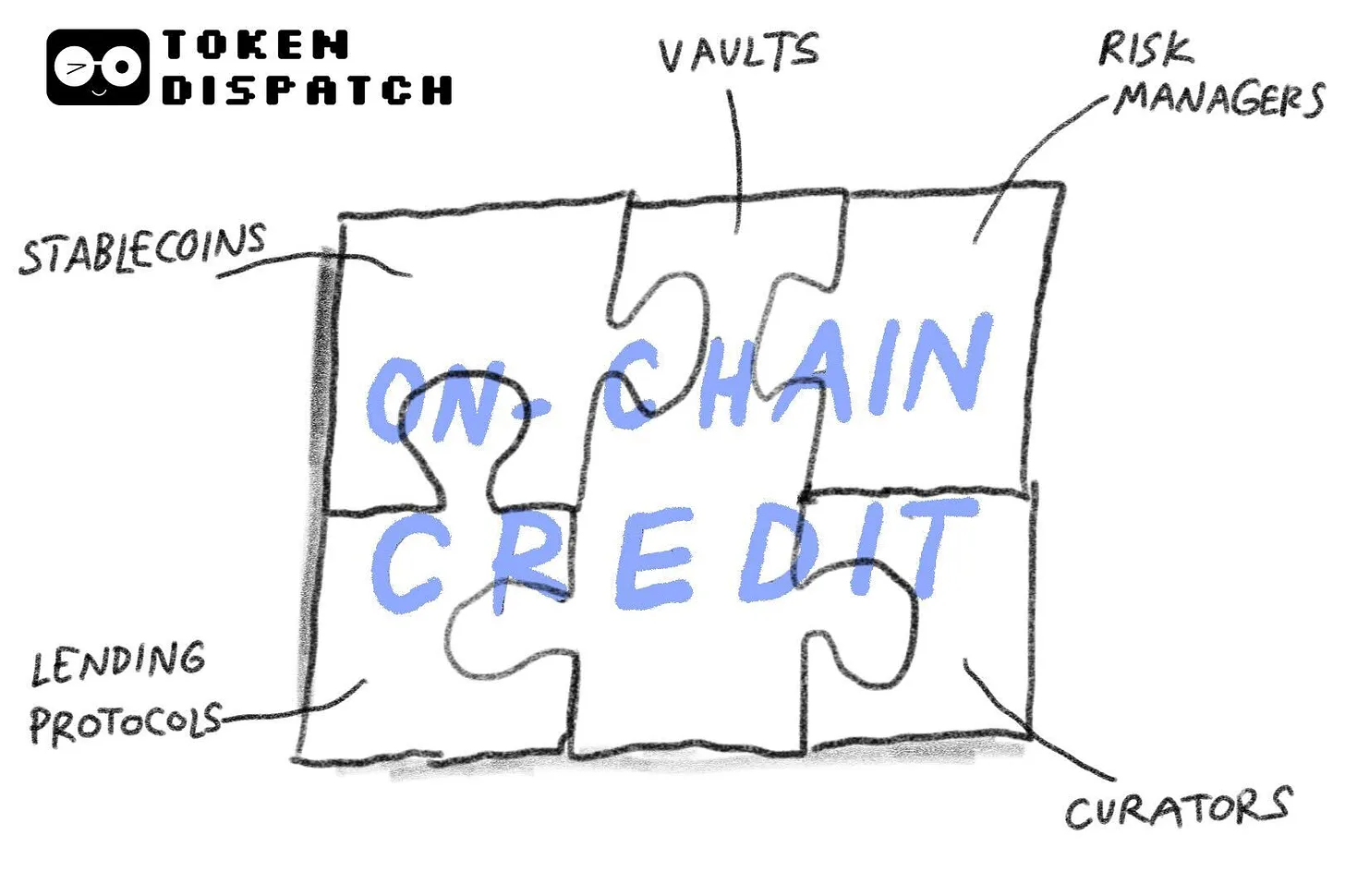

因为它不仅影响了其储户,还影响了该领域一些最大借代协议(包括 Morpho、Silo 和 Euler)的稳定币贷方。

简而言之,事情是这样的:

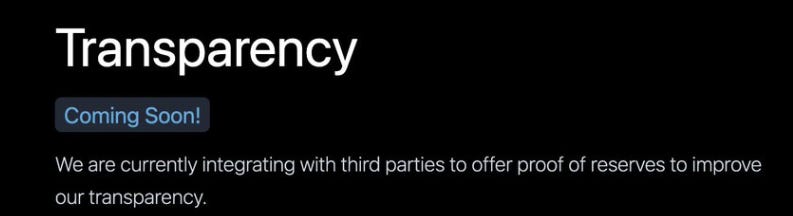

CBB,一位在 CT (Crypto Twitter) 上的知名人物,开始建议人们从 Stream 撤资,因为它缺乏透明度

Stream 据称在运行一种「DeFi 市场中性策略」,但无法监控其头寸,其透明度页面也一直是「即将推出」。

这引发了银行挤兑,大量用户试图同时提取资金

Stream Finance 停止了提款处理,因为它在不久前秘密损失了巨额用户资金(9200 万美元),无法处理所有提款请求

这导致其 xUSD(Stream 的计息「稳定币」)价格崩溃

这听起来已经很糟糕了,但故事还没结束。

一个巨大的问题是 xUSD 在 Euler、Morpho 和 Silo 等货币市场上被列为抵押品。

更糟糕的是,Stream 一直在使用自己的所谓稳定币 xUSD 作为抵押品,通过货币市场借入资金以执行其收益策略。

现在 xUSD 价格崩溃,许多在 Euler、Morpho 和 Silo 上将 USDC/USDT 借给 xUSD 抵押者的贷方,再也无法提取他们的资金了。

根据 DeFi 用户联盟 YAM 的说法,各大货币市场中至少有 2.84 亿美元的 DeFi 债务与 Stream Finance 绑定!

不幸的是,这笔钱的很大一部分可能无法追回。

就这样,许多稳定币贷方损失惨重。

我们能从中学到什么?

在过去的 2-3 年里,我个人一直在深度参与 DeFi 协议的 farming。

但在刚刚发生的事件之后,我计划重新审视我的 DeFi 投资组合头寸,并变得更加规避风险。

Yield farming(收益耕作)的利润可能非常高。过去几年我从中获得了一些可观的收益,但这样的事件可能导致你损失大量资金。

我有几个建议:

始终核实收益的确切来源

Stream 不是唯一一个声称通过「市场中性策略」产生收益的 DeFi 协议。一定要寻找透明度仪表板或储备证明报告,在那里你可以清楚地看到团队没有拿你的资产去赌博。

不要仅仅因为一个协议的团队看起来很好就盲目信任它。

考虑风险回报比是否足够好

一些稳定币协议提供 5-7% 的年化率(APR)。其他的可能提供 10% 以上。我的建议是,不要在没有做适当研究的情况下,盲目地将资金存入提供最高收益的协议中。

如果其策略不透明,或者收益产生过程看起来风险太大,那么为了两位数的年收益率而拿你的资金冒险是不值得的。

或者如果收益太低(例如 4-5% 的年化率),问问自己这是否值得。

没有哪个智能合约是零风险的,我们甚至看到像 Balancer 这样的老牌应用也被攻击了。为了一个低年化收益率(APY)去冒险值得吗?

不要把所有鸡蛋放在一个篮子里

作为一般规则,我从不在单个 dApp 中存入超过我投资组合 10% 的资金。

无论其收益或空投机会看起来多么诱人。这样,如果发生某个黑客攻击,对我财务状况的影响将是有限的。

总而言之,建立你的投资组合时,优先考虑生存而不是赚钱。

安全总比后悔好。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News