预测市场平台厮杀,基础设施才是 VC 的真机会

TechFlow Selected 深潮精选

预测市场平台厮杀,基础设施才是 VC 的真机会

平台将互相厮杀,而基础设施将持续扩张。

作者:Oliver B

编译:深潮TechFlow

预测市场的淘金热已经开始。每一位加密领域的创始人、金融科技企业家以及逆向思维者都确信自己找到了成功的秘诀。他们坚信自己拥有能击败 Polymarket 和 Kalshi 的那一个预测市场平台。他们筹集了资金,组建了团队,推出了炫目的界面,承诺提供更好的用户体验、更快的结算速度,或者是现有巨头所忽略的小众市场。

然而,大多数人注定会失败。

这不是悲观主义,而是数学的结果。在预测市场中,网络效应无比强大。你需要流动性来吸引交易者,但同时你也需要交易者来建立流动性。在加密原生市场中,Polymarket 已经在规模上占据了优势。而在美国上市事件市场中,Kalshi 则拥有监管上的制高点。要想撼动这两个玩家的地位,成本高得惊人。从市场营销到监管应对,再到用户获取,这些费用会迅速累积。即便有新入局者取得一定的成功,他们也只会进一步分散本就稀薄的市场。这对于那些依赖订单簿深度生存的平台来说,无异于死刑判决。

那些失败的预测市场平台的“墓地”已经说明了这一点。还记得2024年选举周期后推出的那半打市场吗?没错,几乎没人记得。

然而,风险投资者真正应该关注的重点在于:预测市场的真正利润并不在于运营这些市场本身,而在于支持它们运转的基础设施。

为什么基础设施是更优的投资选择

回顾金融市场的发展历史,股票市场的财富并非全都由证券交易所创造,虽然部分确实如此。真正的财富来源于数据提供商、清算机构、交易基础设施供应商、市场监控系统以及更深层次的分析平台。比如,彭博(Bloomberg)并没有通过与纽交所(NYSE)竞争赚取数十亿美元,而是通过成为不可或缺的基础设施实现了这一目标。

预测市场正沿着同样的轨迹发展,只是落后了几十年。目前,其基础设施层还处于初期阶段,分散且效率低下,而这正是蕴藏真正机遇的地方。

以下是风险投资者应重点关注的几个具体领域:

数据与预言机(Oracle)基础设施

预测市场的核心在于“真实数据”。它们需要权威的数据源来提供诸如哪位候选人获胜、实际 GDP 数据是多少、或某公司是否达成目标等关键信息。这看似简单,实则复杂。不同的市场需要不同的数据来源,同时还需要多样化的验证和结算机制来防止数据操纵。

专为预测市场设计的预言机网络至关重要。这些公司负责汇总数据、提供加密证明并解决争议。随着市场的扩展,分散的预言机生态将难以为继。最终的赢家将是那个所有平台——甚至包括竞争对手——都不得不依赖的基础设施提供者。

跨市场基础设施与聚合

当前的流动性分散在不同平台之间。一位聪明的交易者可能希望在 Polymarket、Kalshi 以及其他三个平台之间进行套利,但目前并没有无缝衔接的方式来实现这一点。如果能够构建一套基础设施,让交易者可以跨所有市场查看订单簿,那将极具价值。通过这套系统,交易者可以同时执行对冲操作并在多个场所管理风险,这将释放巨大的潜在价值。这就是预测市场中的“彭博终端”机遇:每个参与者都能从中受益,更高效的跨市场操作意味着更小的价差和更深的流动性。

分析与历史数据

随着预测市场的逐步成熟,研究人员、量化分析师以及机构将希望深入分析历史预测数据。他们会寻找模式,并理解市场如何在不同时期对事件进行定价。有人将建立一个权威的预测市场数据存储库,这些数据会被清理、标准化并具备可查询性。这将成为学术研究、机构分析以及模型构建的参考数据集,形成一个高利润且具有防御性的业务。

处理与结算

随着预测市场的扩展和复杂化,其后台系统也需要同步升级。更高效的结算机制、更快的数据处理能力以及更完善的市场基础设施都至关重要。那些专注于构建中间件的公司将具有巨大价值。它们将市场连接到清算系统,自动化结算流程并降低运营风险。可以将其视为让现代市场正常运转的“管道系统”。

合规与风险管理基础设施

随着预测市场逐步走向主流化并获得更多的监管明确性,复杂性也随之而来。管理监管报告的基础设施将变得至关重要。同时,大规模的 KYC/AML(了解你的客户/反洗钱)能力将成为必需品。此外,检测市场操纵行为并确保跨司法辖区的合规性也将是关键。这类基础设施或许显得“无趣”,但却是高度具有防御性且粘性极强的领域。一旦被嵌入市场体系中,就几乎无法被轻易替代。

面向交易者的基础设施布局

预测市场的另一关键层面是为专业交易者提供的基础设施支持。

目前,预测市场的用户主要以散户和爱好者为主。但随着市场的成熟,吸引到机构资本、量化交易者和算法交易员,需求将发生巨大转变。这些专业交易者不仅需要进入市场的通道,更需要一整套被机构金融视为理所当然的工具。

算法交易与交易机器人基础设施

专业交易者将希望在多个市场上实现策略自动化。这需要提供专门为预测市场设计的 API、执行基础设施和交易机器人框架。未来,可能会有人打造出预测市场领域的“Zapier”或“Make.com”,让专业用户能够轻松创建复杂的交易策略。通过这样的工具,他们可以在无需编写代码的情况下执行对冲和管理风险。更进一步的,甚至会有企业开发出专门面向专业量化交易员的基础设施,让他们能够高效地实现这些功能。

投资组合与风险管理工具

随着交易者在多个预测市场和平台上积累头寸,他们将需要更为先进的工具来支持操作。他们需要追踪、管理并理解自己的风险敞口。例如,对政治事件的净敞口是多少?这些头寸之间的相关性如何?最优的对冲策略是什么?这些问题或许不会困扰散户交易者,但对于管理数百万预测市场资本的机构来说,这些问题将成为核心需求。首个提供机构级投资组合分析工具的平台,将有机会捕获大量严肃资金的市场份额。

回测与研究框架

在投入资本之前,机构交易者希望能够基于历史预测市场数据进行策略回测。然而,目前这些数据还未被整理成便于回测的格式,也没有相应的工具来支持这一需求。因此,需要有公司来构建强大的回测框架,提供清晰的历史数据以及对市场微观结构的真实模拟。同时,这些工具需要能够轻松集成到现有的研究工具中。这类基础设施将成为量化交易社区进入预测市场的关键支柱。

市场微观结构与情报工具

专业交易者深知,市场不仅仅是关于正确预测结果,更是关于流动性的深入理解。

他们需要识别市场低效、检测信息流动,并精准把握进场与出场的时机。随着预测市场的成熟,对实时市场情报工具的需求将迅速增长。微观结构分析工具将变得尤为重要,例如显示“聪明资金”流向的热力图、不寻常活动的实时警报以及发现错误定价的工具。这些功能将类似于彭博终端在传统金融市场中的作用,但专为预测市场量身打造。

实时聚合与一键交易:机构资金的必备基石

对于专业交易者来说,在多个平台上同时交易是基本需求。未来,必然会有平台崭露头角,能够将 Polymarket、Kalshi 及其他预测市场的订单簿进行实时聚合。通过这样的平台,交易者可以在一个界面中查看所有市场的流动性,并实现一键跨平台交易。这不仅是做市商的梦想,更是整个预测市场生态系统走向高效化的关键基础设施。

这种面向交易者的基础设施与市场端的基础设施同等重要。这些工具不是可有可无的“锦上添花”,而是机构入场的必要前提。随着机构资金涌入预测市场,这些工具将成为不可或缺的核心要素。构建这一层基础设施的公司,所捕获的价值类型将与市场运营商不同。这种价值不仅具有高度防御性,甚至在某种程度上更加具备可扩展性。

估值的终极拷问:预测市场还有多少增长空间?

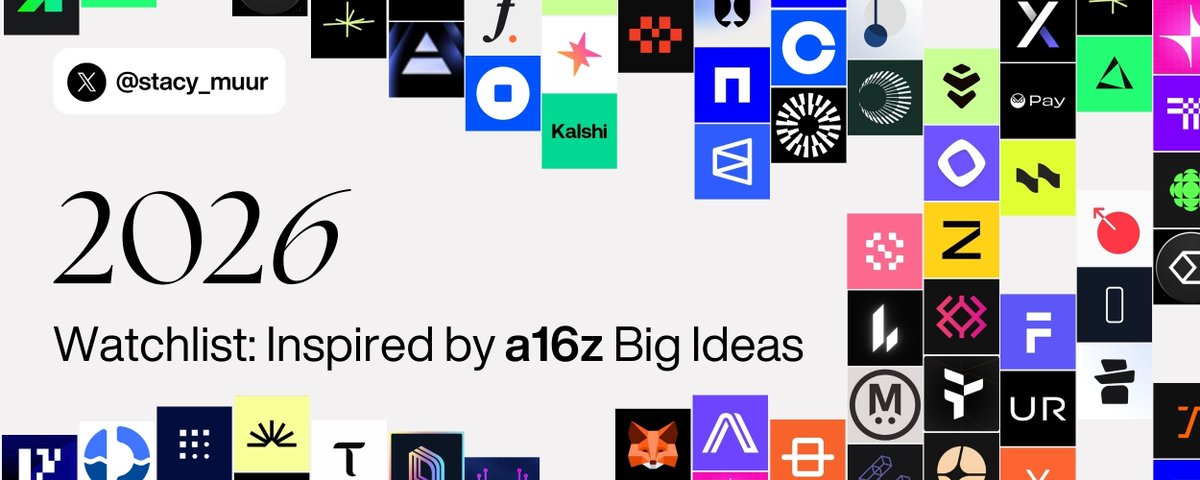

近期,预测市场两大巨头的融资动态引发了广泛关注。Kalshi 最近达成了 50 亿美元的估值,而 Polymarket 则凭借纽约证券交易所母公司洲际交易所(Intercontinental Exchange)的投资,达到了 90 亿美元的投后估值。

这并非小幅增长。仅在几个月之前,Kalshi 的估值还停留在 20 亿美元,而 Polymarket 在 2025 年初的估值仅为 12 亿美元。短短数月间,这些估值分别飙升了 2.5 倍至 7 倍。

这就引出了一个令风险投资人不安的问题:预测市场还有多少上升空间?

目前,这两家公司已达到足够高的估值,使得未来的退出倍数受到限制。假设 Kalshi 或 Polymarket 有朝一日达到 500 亿到 1000 亿美元的估值,从当前 50 亿到 90 亿的基数来看,这无疑是一个可观但并不惊人的回报。

更重要的是,这些平台正逐渐成为传统金融巨头的潜在收购目标。交易所、经纪商和金融机构对它们表现出浓厚兴趣。以当前估值的 2 至 4 倍出售给洲际交易所(ICE)、芝加哥商品交易所(CME)或其他大型经纪商是完全可能的。但这并不是风险投资人追求的 100 倍回报的“幂律”投资。

与之相比,基础设施领域的投资则展现出完全不同的回报曲线。无论是预言机服务商、分析平台,还是跨市场执行层,一旦成为预测市场生态系统的核心基础设施,其回报将覆盖所有平台、所有交易者、所有机构。

这类基础设施的起步估值通常较低,但其扩展潜力几乎没有上限。

风险的非对称性

在竞争激烈的平台赛道上,风险投资机构往往押注多个项目,希望其中一个能成为下一个 Polymarket。这是一场典型的“幂律”赌注:大多数项目会失败,即便成功者也可能因为市场的分散化和流动性分割而难以创造巨大价值。

相比之下,基础设施类投资的风险曲线则截然不同。例如,一个预言机服务商并不在意交易者使用的是 A 平台还是 B 平台——无论哪方胜出,它都能受益。而分析平台的价值则随着市场数量的增加而提升,而非减少。基础设施领域无需选择赢家,只需对所有平台都具备实用性。

此外,基础设施通常通过数据优势、网络效应或技术壁垒形成强大的防御能力。这不仅仅是“烧钱”竞赛,更是技术深度和生态粘性的较量。

这对投资人和创业者来说意味着什么?

如果你正在评估一个专注于构建新预测市场平台的商业计划,无论它是以更好的用户体验(UX)为卖点,还是瞄准某个尚未开发的细分市场,都需要提出更尖锐的问题:

-

如何解决流动性问题?

-

在面对现有巨头的竞争压力下,如何实现盈利?

-

在众多竞争平台中,究竟能有多少会成功?

-

更重要的是,即使成功了,从超过 1 亿美元融资的基点上,退出倍数的实际可能性是多少?

如果你关注的是基础设施领域的机会,那么你面对的是完全不同的风险与回报模型。去构建数据层,开发跨市场工具,设计结算机制,打造交易者分析工具,建立智能情报平台。这些业务会随着整个市场的扩张而增长,而不是与单一竞争对手竞争。它们从市场的繁荣中受益,而不是因为市场的分散化而受害。它们提供了风险投资真正追求的那种不受限制的增长潜力。

预测市场的生态系统仍然处于初期阶段,这意味着存在巨大的机会。但真正的机会并不在于复制 Polymarket 已经做的事情,而在于构建能够让整个生态系统更高效运转的基础层。

平台将互相厮杀,而基础设施将持续扩张。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News