Hyperliquid 背后的男人,7 年前曾在 Binance Labs 孵化营里做学徒

TechFlow Selected 深潮精选

Hyperliquid 背后的男人,7 年前曾在 Binance Labs 孵化营里做学徒

7 年时间,完成从孵化营学习者到巨头挑战者的蜕变。

撰文:David,深潮 TechFlow

7 年能改变什么?

在加密世界里,7 年能让一个站在 Binance Labs 孵化营合影中的年轻人,变成一个让 Binance 不得不正视的竞争对手。

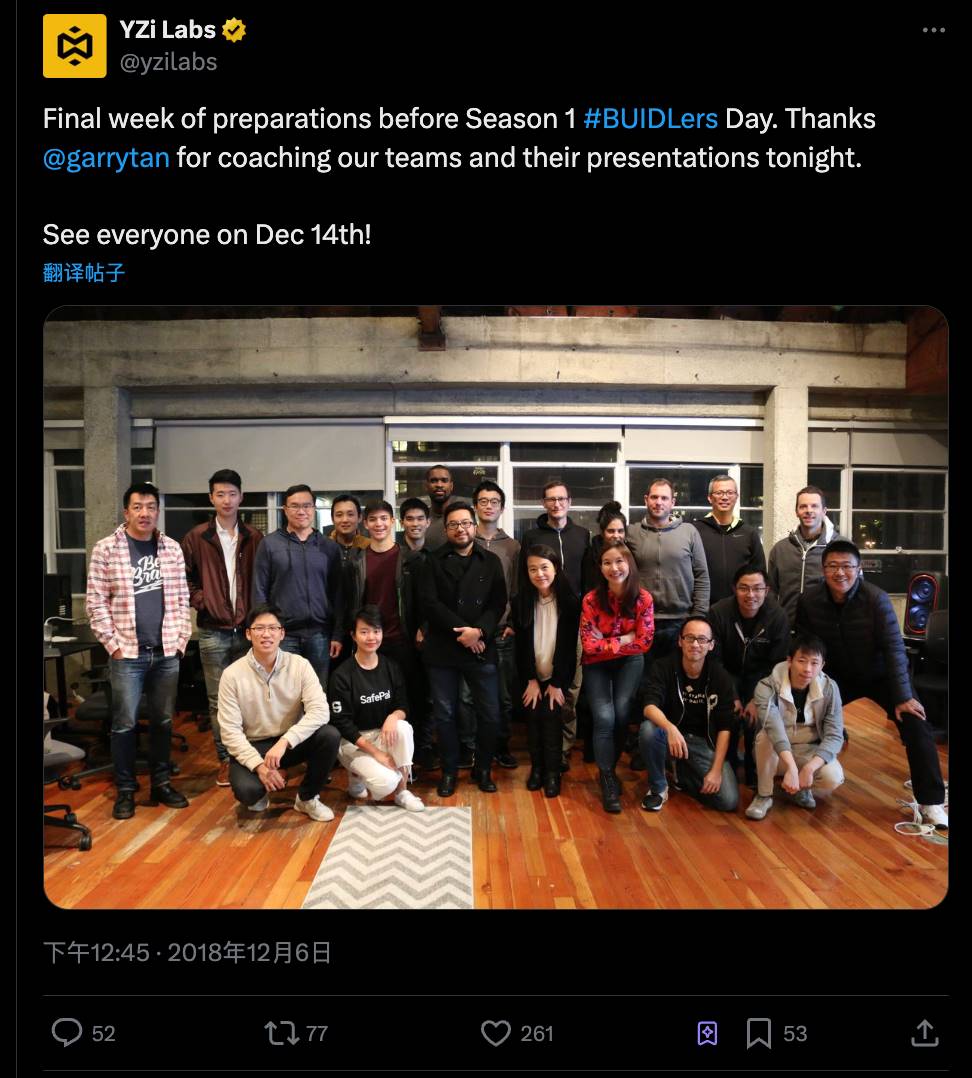

最近,下面这张尘封已久的照片突然被考古,点燃了社媒上的讨论热情。

光看照片,可能你会觉得这就是一张 YZi Labs(原Binance Lab)在 18 年放出的普通合照,内容大概是当时邀请了知名创投孵化器 Y Combinator 的老大 Garry Tan,为 BUIDLers 孵化计划的新项目创始人们进行授课指导。

图中 C 位黑色衣服的正是 Garry,但重点在他的背后:

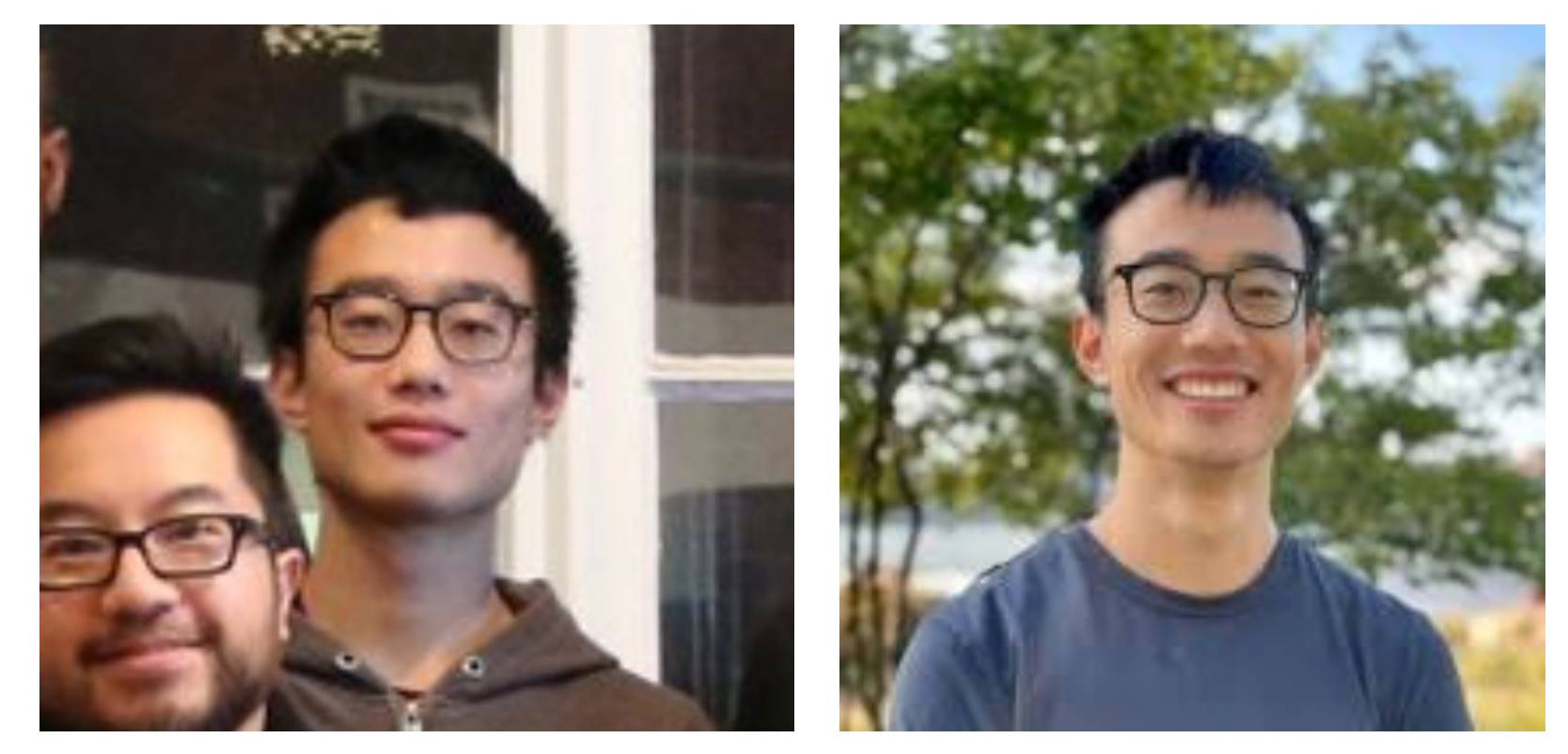

这位戴眼镜、穿着浅色毛衣、表情略显青涩的小伙,看起来非常像现在 Hyperliquid 的创始人 Jeff Yan。如果把这个照片再放大一点,再和 Jeff 公开的近照相对比,从特征上来说确实高度相似。

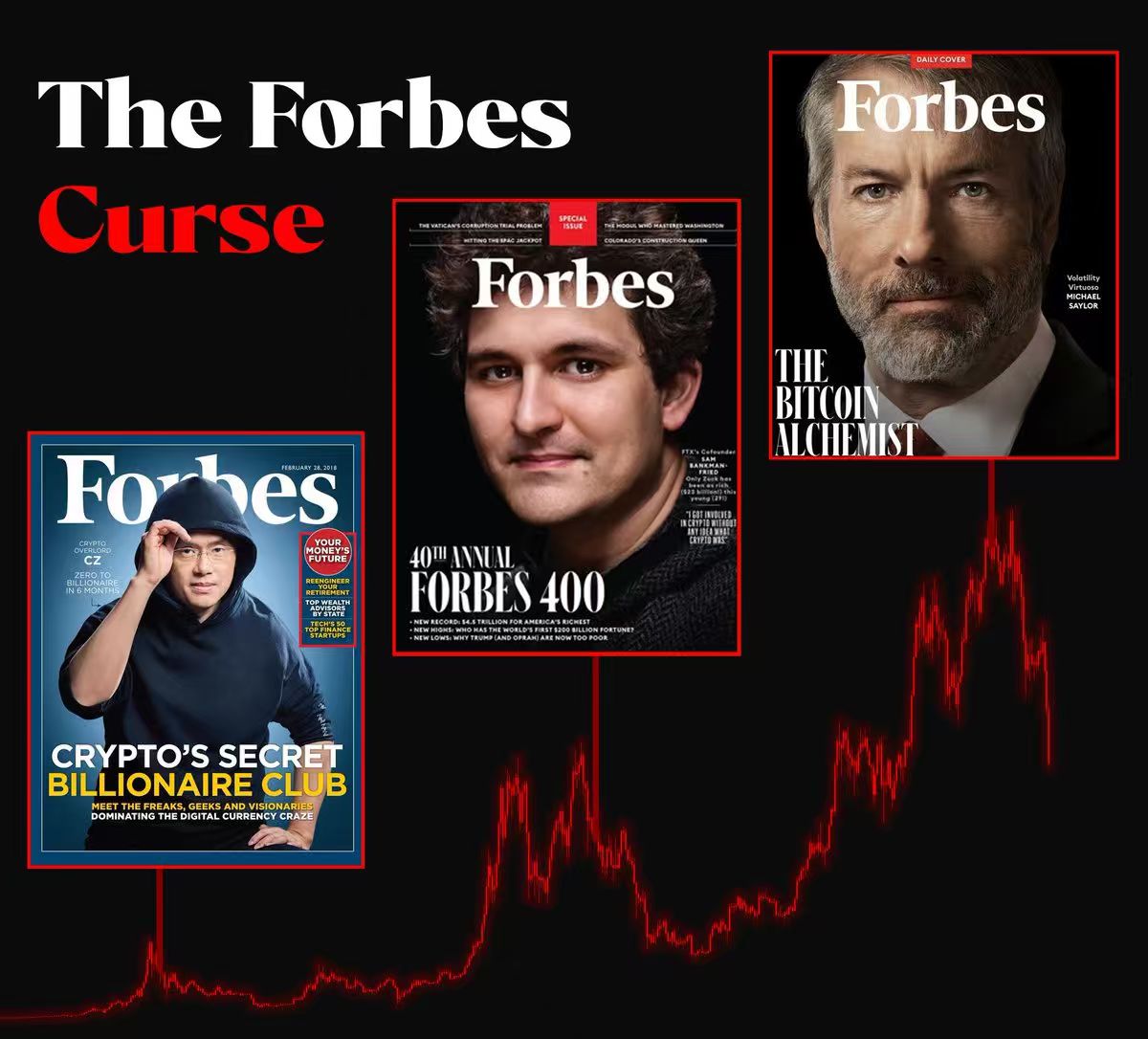

考虑到 Hyperliquid 目前在 Perp DEX 领域的地位,日交易量动辄数十亿美元,在某种程度上已成为 Binance 合约业务的直接竞争者,那么这张照片的意义就不只是“考古”这么简单了。

评论区很快炸开了。

许多人 @ 了 Jeff 的账号 chameleon_jeff 想问到底是否是同一个人,也有一部分声音指出 Binance 可能无意间培养了一个竞争对手。

无论如何,如果照片属实,那么一个技术型创始人,在 7 年间完成从孵化营学习者到巨头挑战者的蜕变,本身就是一个值得拆解的样本。

早年做预测市场,Jeff 领先 N 个版本

上面那张照片里对 Jeff 的考古,其实并不是空穴来风;更有力的佐证来自 Binance Labs 的官方记录。

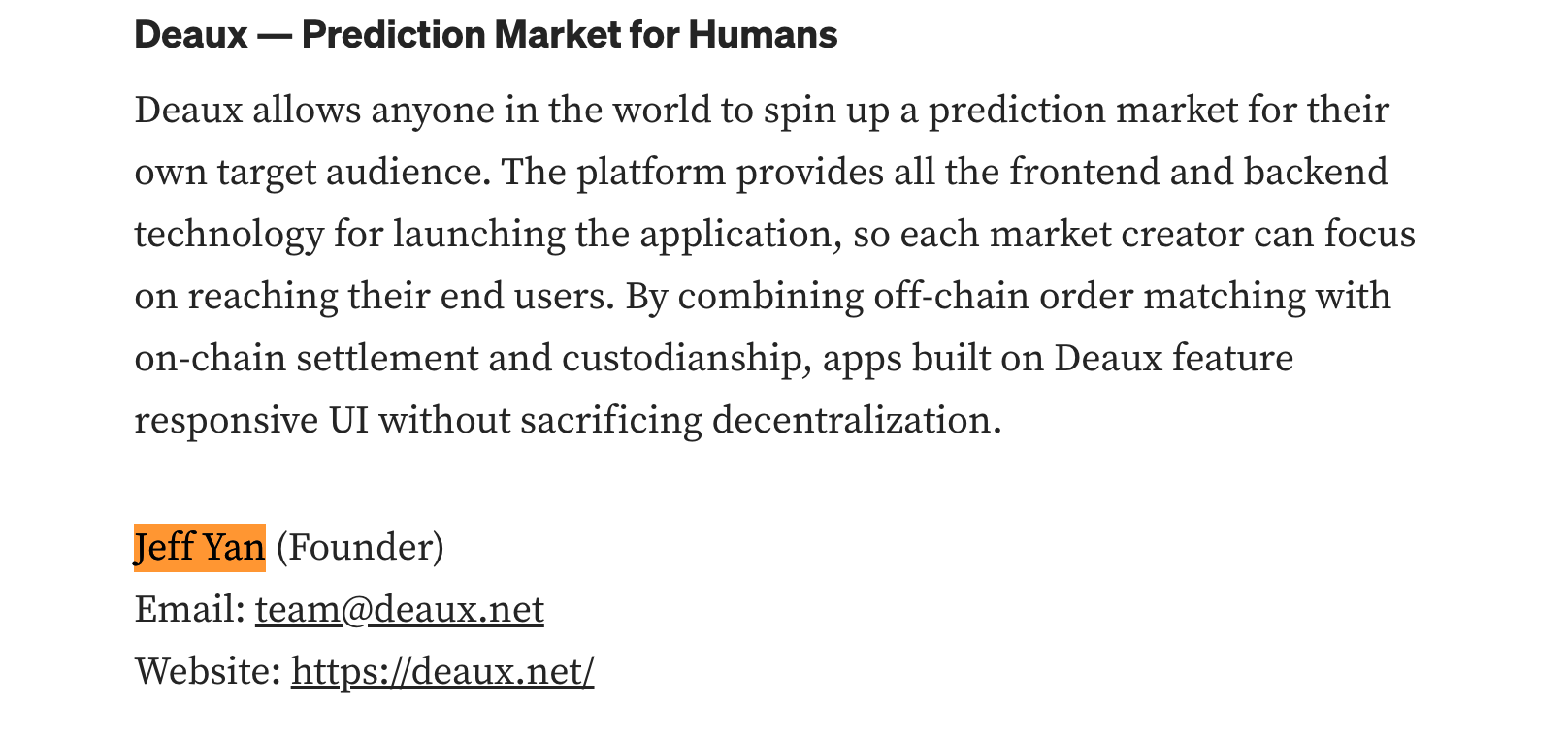

在他们发布的 Medium 文章中,2019 年 Season 1 孵化项目名单里出现了一个名为 Deaux 的项目,创始人正是 Jeff Yan。

Deaux 是什么?简单来说,它是一个去中心化的预测市场平台。

从当时的描述来看,Deaux 想做的是:

让任何人都能在链上创建预测事件,用户可以对这些事件下注,价格由市场供需决定。它采用混合架构,订单匹配在链下完成,最终结算在链上执行。

这种设计在 2018 年已经相当超前,既要性能,又要去中心化,为预测市场提供一个加密基础设施。

没错,这也是今天 Polymarket 们正在做的事情。从这个角度看,Jeff 确实领先了 N 个版本。

这也不是事后诸葛亮的吹捧。从还能搜到的公开信息来看,Deaux 的设计理念主打链上/链下混合、高性能订单匹配和去中心化结算,与今天的 Hyperliquid 也有相似之处。

Jeff 看到了正确的方向,也设计了合理的方案,只是 Deaux 没能起飞。它的网站如今已失效,社交媒体账号也停留在了 2019 年。

领先十步的代价,可能就是生不逢时。

2018 年的 Crypto 市场刚从牛市巅峰跌入寒冬,用户关注的是币价何时反弹,而不是如何用链上预测市场赚钱。更重要的是,当时的加密基础设施,如公链性能、钱包体验、和用户教育等都还不够成熟。

一个需要频繁交易、对延迟敏感的产品,很难在当时的技术条件下提供流畅体验。

但项目没做成并不意味着失败。2020 年前后,Jeff 创办了 Chameleon Trading,也就是 Hyperliquid 的前身。无论是预测市场还是衍生品交易,本质上都是“订单匹配+风险管理”的游戏。

这次,他把目标锁定在了永续合约交易上,一个更成熟、需求更刚性、用户更明确的市场。

同时时机也恰到好处。FTX 在 2022 年崩盘,市场对中心化交易所的信任跌至冰点,去中心化交易的需求被彻底点燃。

但 Jeff 没有走复制 Uniswap 或复制 dYdX 的老路,而是选择了一条更难但更彻底的路径,自己做L1 链。

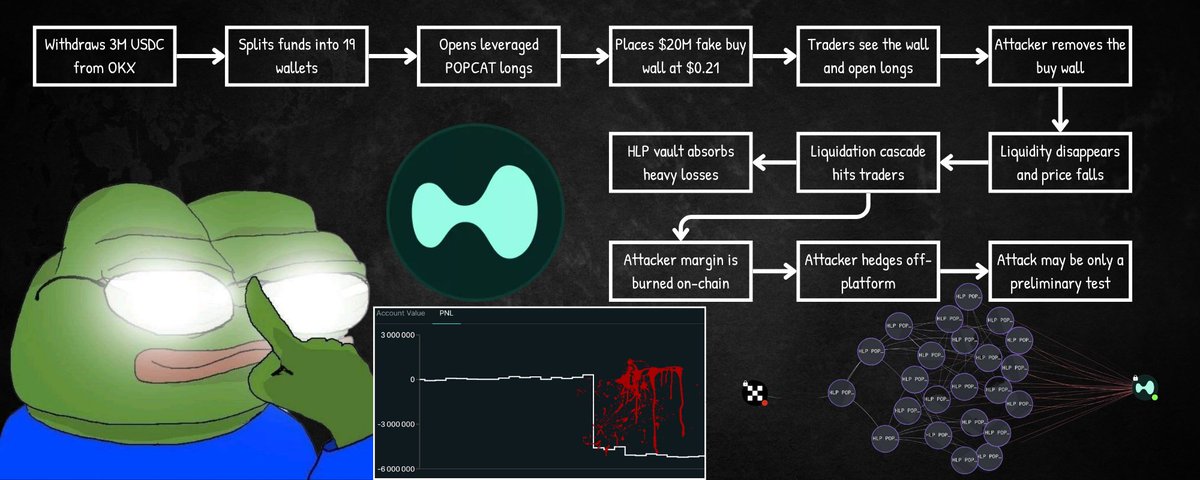

同时,它不依赖外部流动性提供商,而是通过 HLP(Hyperliquid Liquidity Provider)机制,让用户直接参与做市。更激进的是,它采用零手续费模式,靠代币经济学和生态增长来支撑运营。

从 Deaux 到 Hyperliquid,你能看到 Jeff 做项目的连贯性:都是链上/链下混合、高性能订单簿、去中心化结算。

只不过这一次,他选对了赛道,也踩对了时机。

隐身创始人

有趣的是,尽管 X 上关于那张照片的讨论越来越热闹,Jeff 本人从未对此发表任何评论。

翻看 Hyperliquid 的推特账号,你几乎看不到 Jeff 的个人照片或生活分享,只有产品更新、技术文档,以及偶尔的 meme;

而 Jeff 本人的账号里,也很少涉及个人 IP 的打造,更多的是在谈产品和优化,以及对市场的看法。他的上一条推文,还停留在 9 月 23 日。

这种相对低调的风格,似乎并不太符合加密行业强调强营销、制造注意力的节奏。大多数创始人热衷于 AMA、播客、会议露面,把个人 IP 打造成项目的一部分。

但 Jeff 看起来是另一个路线,隐身在代码和产品背后,用交易量和用户增长来回应质疑。或许这也是他能从 Binance Labs 孵化营走到今天的原因之一,不怎么在乎外界噪音,专注做有连贯性的产品。

从学徒到竞争者

从 2018 年孵化营的学徒,到 2025 年成为永续合约 DEX 的头部玩家,Jeff 相关的老照片之所以会引起讨论,无非是大家感慨于 Jeff 的坚持,以及 Binance Labs 当年孵化的项目,如今可能成了自己的竞争对手。

站在吃瓜群众的角度看,你会觉得这是 Binance 在养虎为患吗?

加密行业一贯倡导边缘颠覆和开放创新,之前的 Binance Labs,也更像是一个兼收并包的孵化器,选择开放,而不是控制。

把孵化器比作武馆,可能更容易理解这件事:

师傅教你功夫,但不能要求你永远跟着师傅。你可以出去开自己的馆,甚至挑战师傅。你很难说这是是“背叛”,更像是一种传承。

如果 Binance Labs 只投资“不竞争”的项目,或者担忧孵化项目的创始人做的更大,那它还能叫孵化器吗?

所以,孵化器是不能要求讲忠诚度的。

反过来看,Binance Labs 可能投对了人,一个有潜力的创始人,即使这个创始人后来做的产品和母公司有竞争关系。

从更长远的角度看,Binance 作为行业巨头,它的价值不只是自己赚多少钱,还包括推动整个加密生态的繁荣。如果Binance 因为“可能培养竞争对手”就停止孵化,那才是真正的短视。

更重要的是,竞争对行业和玩家们来说,可能是利好。

Hyperliquid 的崛起,逼着其他交易所必须在产品体验、费率结构、透明度甚至是财富效应上持续改进。

用户有了更多选择,可以用脚投票。

从某种意义上说,Jeff 做的事情和当年 Binance 挑战传统交易所的逻辑是一样的:

用更好的产品,重新定义“交易所应该是什么样子”。只不过这一次,挑战的对象从 Coinbase、Bitfinex,变成了 Binance 自己。

那我们能从这场吃瓜里学到什么?

或许这个故事真正的启示,不是“Binance 培养了竞争对手”这种表面戏剧性,而是更深层的东西:

知识可以传播,人才可以流动,竞争可以发生,而所有人最好都能从加密生态中受益。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News