四美分的野心:DeFi 如何通过垂直化颠覆稳定币市场?

TechFlow Selected 深潮精选

四美分的野心:DeFi 如何通过垂直化颠覆稳定币市场?

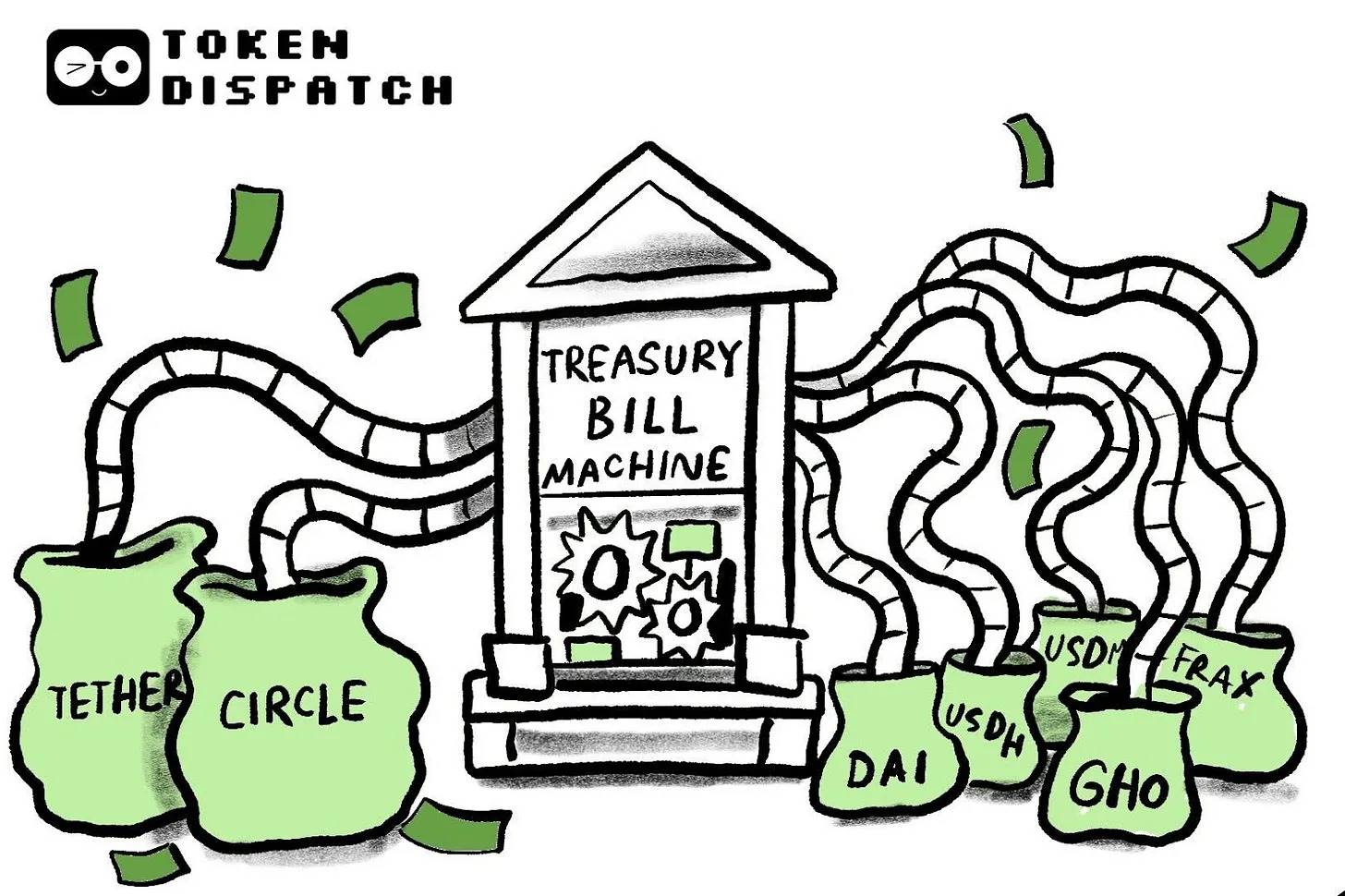

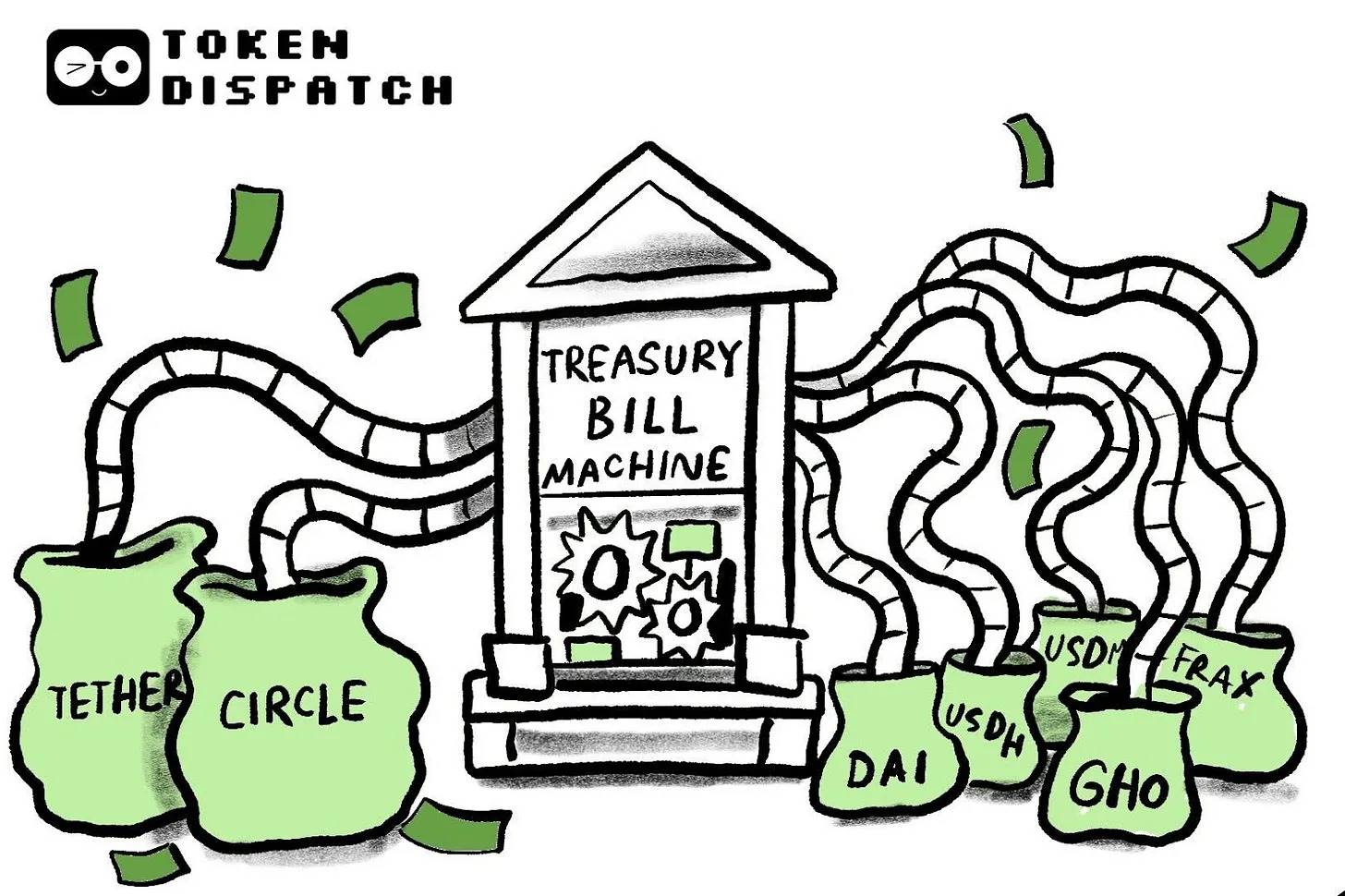

一股利息流从美国政府债务中流出,通过协议转向代币、DAO 和区块链。

撰文:Prathik Desai

编译:Block unicorn

数十亿美元的资金正在争夺中,但最终的回报大约只有四美分。这就是每一美元美国国债每年产生的回报。

近十年来,去中心化金融(DeFi)协议一直依赖 USDT 和 USDC 作为其产品的支柱,同时允许 Tether 和 Circle 捕获其储备的收益。这些公司通过世界上最简单的收益方式赚取了数十亿美元的利润。但现在,DeFi 协议希望自己获得这部分收益。

稳定币领导者 Tether 目前持有超过 1000 亿美元的储备,产生超过 40 亿美元的利息收入。这比星巴克上一财年在全球范围内销售咖啡的总利润 37.61 亿美元还要多。而 USDT 发行方仅通过将其储备投资于美国国债就实现了这一点。Circle 在去年上市时也采用了同样的方法,强调其浮动资金是其核心收入来源。

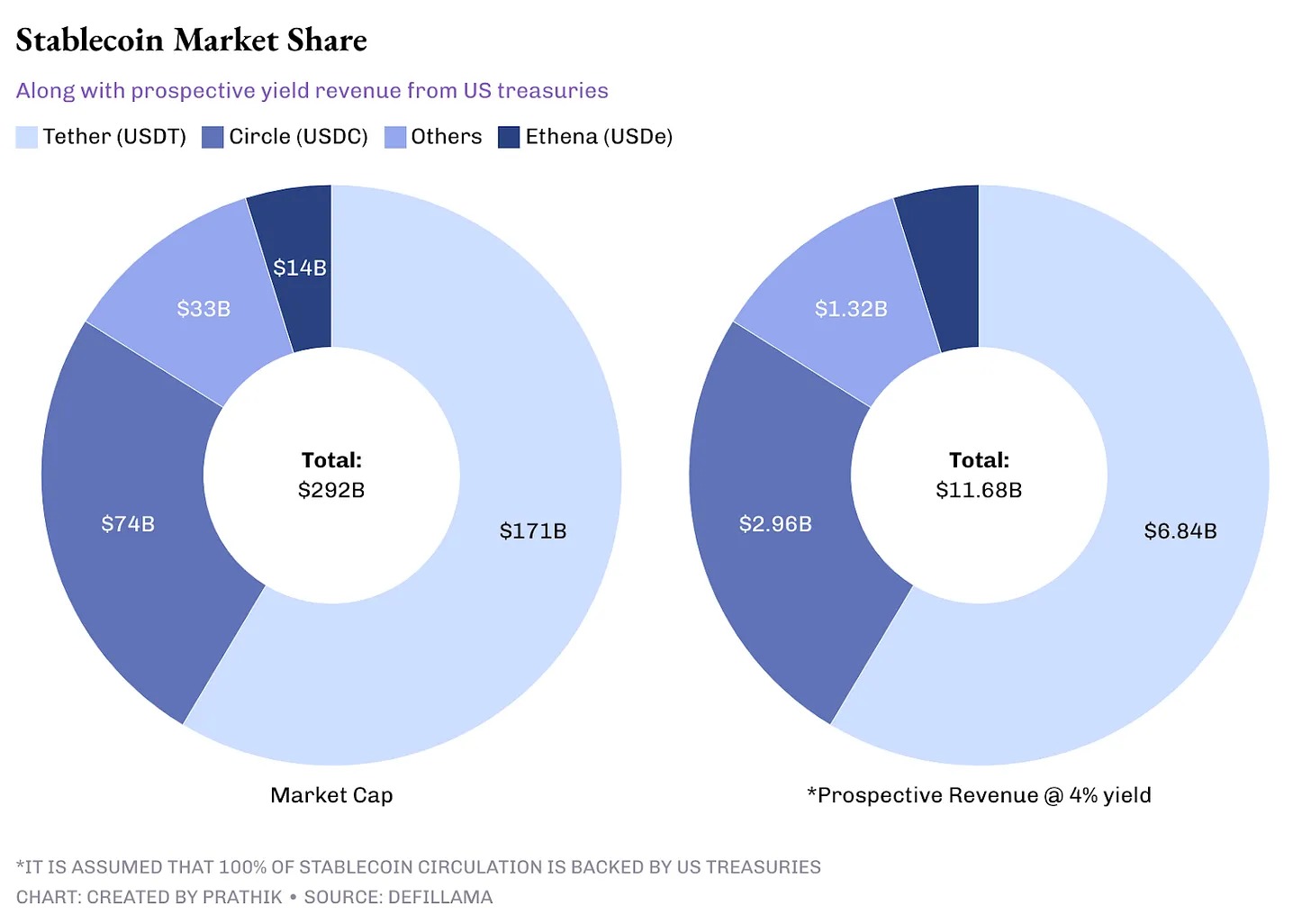

目前,流通中的稳定币总值超过 2900 亿美元,每年产生约 120 亿美元的收入。这是一笔不容忽视的巨额资金。这在 DeFi 中引发了一场新的战争,协议不再满足于让发行方捕获这些收益。他们现在希望拥有产品及其基础设施。

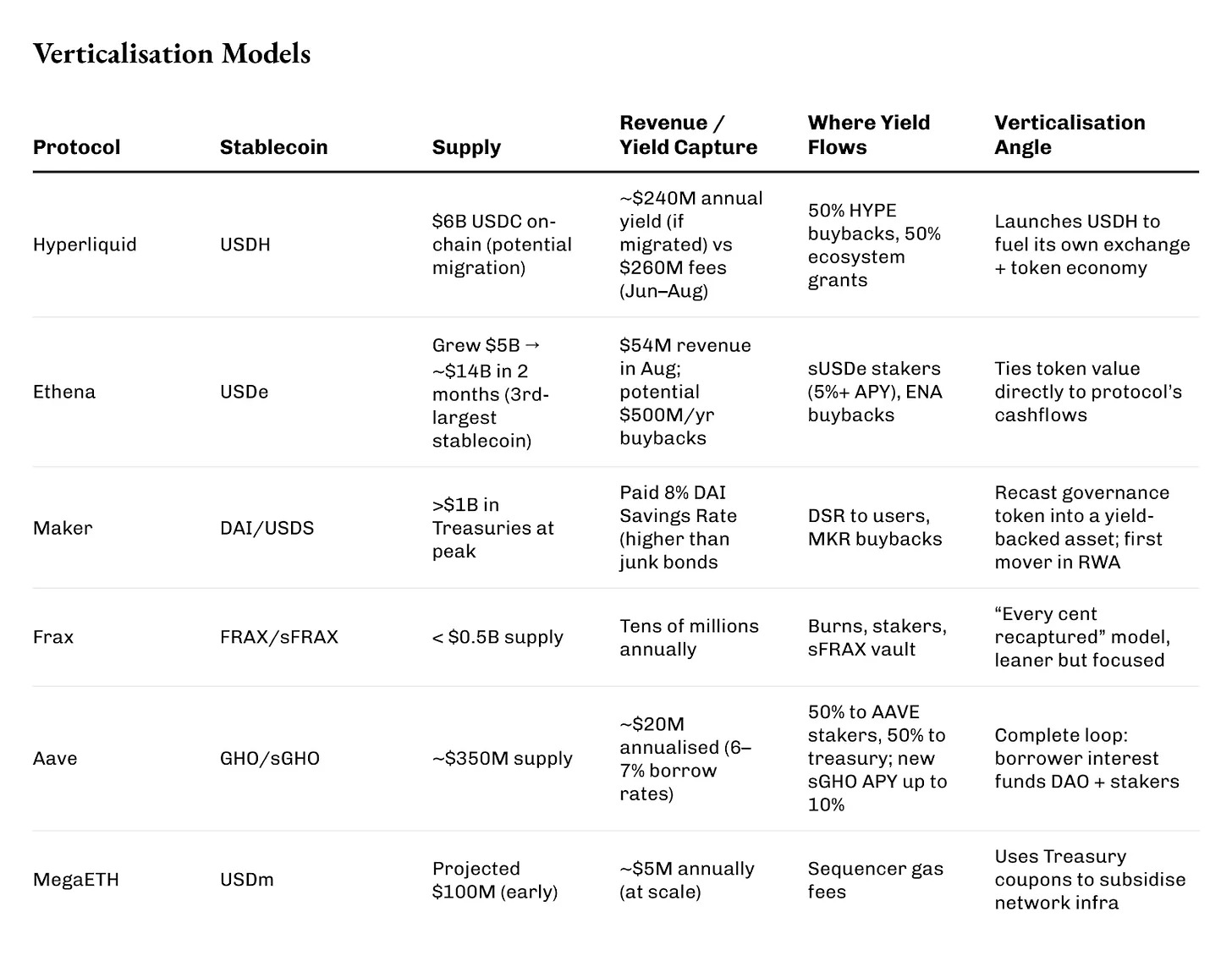

本月初,Hyperliquid 启动了其原生稳定币 USDH 的竞标,竞标要求获胜者必须返还收益。Native Markets、Paxos、Frax、Agora 和 Ethena 均参与竞标。最终获胜者 Native Markets 承诺,USDH 的金库收入将 100% 回流至区块链:一半用于 HYPE 代币回购,另一半用于生态系统资助。

目前,Hyperliquid 的 Layer-1 上持有 60 亿美元的 USDC,可能产生 2.4 亿美元的收入。这些收入原本由 Circle 持有,现在可能会被重新用于销毁代币和激励开发者。作为参考,Hyperliquid 在 6 月、7 月和 8 月通过交易费用产生了 2.6 亿美元的净收入。

Ethena 的发展速度更快,规模也更大。

在短短两个月内,其合成稳定币 USDe 的流通量从 50 亿美元跃升至近 140 亿美元,超过 Maker 的 DAI,成为仅次于 USDT 和 USDC 的第三大美元挂钩稳定币。

8 月份,Ethena 的收入达到 5400 万美元,创下 2025 年迄今的最高纪录。如今,随着其期待已久的费用转换机制正式启动,每年最多可有 5 亿美元资金被转用于 ENA 的回购,从而将 ENA 代币的命运与系统产生的现金流紧密联系在一起。

Ethena 的模式包括做多现货加密货币、做空永续合约,并分配国债和质押收益。因此,sUSDe 质押者在大多数月份享受了超过 5% 的年化收益率(APY)。

经验丰富的 Maker 是首批利用美国债券作为稳定币储备的公司之一。

它一度持有超过 10 亿美元的短期国债,这使得它能够提供 8% 的 DAI 储蓄利率,一度高于美国垃圾债券的平均收益率。多余的资金被汇入其盈余缓冲区,然后用于回购,销毁了数千万个 MKR 代币。对于代币持有者来说,这让 MKR 从单纯的治理徽章变成了实际收入的索取权。

而 Frax 的规模较小,但方法更为专注。

其供应量徘徊在 5 亿美元以下,仅为 Tether 的 1100 亿美元的一小部分,但它仍然是一台赚钱机器。创始人 Sam Kazemian 设计了 FRAX,旨在将每一美元的储备收入重新投资到系统中。这些收入一部分被销毁,一部分与质押者分享,其余部分则被存入 sFRAX,这是一个跟踪美联储利率的金库。即使以目前的规模,该系统每年也能产生数千万美元的收入。

Aave 的 GHO 稳定币在构建时就考虑到了垂直化。

该稳定币于 2023 年上线,目前发行量达 3.5 亿美元。其原理很简单:每位借款人直接向 DAO 支付利息,而不是向外部贷款机构支付。借款利率为 6-7%,这将产生约 2000 万美元的收入,其中一半与 AAVE 质押者分享,其余部分则进入金库。新的 sGHO 模块将为储户提供高达 10% 的年利率(由储备金补贴),从而进一步提升交易的吸引力。实际上,DAO 愿意动用自有资金,使其稳定币看起来像一个储蓄账户。

还有一些网络将稳定币收益用作原始基础设施。

MegaETH 的 USDm 由代币化的国债支持,但其收入并非支付给持有者,而是用于支付 rollup 的排序器费用。在规模化后,这可能意味着每年有数百万美元用于支付 gas 费,从而有效地将国债票息转化为公共产品。

所有这些举措的共同点都是垂直化。

每个协议都不再满足于依赖别人的美元轨道。它们正在铸造自己的货币,获取原本属于发行方的利息,并将其重新用于回购、国债、用户激励,甚至补贴区块链的建设。

虽然国债的收益率看似平淡,但在 DeFi 中,它已成为构建自给自足生态系统的火花。

当你比较这些模型时,你会发现每个协议都在设置不同的阀门,以接入这 4% 的收益流。回购、DAO、排序器和用户。

收益是被动收入。它让每个人都变得鲁莽。每种模式都有各自的瓶颈。

Ethena 的挂钩机制依赖于永续融资保持正值。Maker 曾经历过现实世界的贷款违约,不得不弥补损失。在 Terra 倒闭后,Frax 撤资,缩减发行量以证明自己不会是下一个。所有这些机构都依赖于一件事:由贝莱德等托管机构持有的美国国债。这些是围绕高度中心化资产的去中心化包装。而中心化也带来了崩盘的风险。

同时,新法规也带来了挑战。

美国的《GENIUS 法案》彻底禁止了有息稳定币。欧洲的 MiCA 法案设定了限制和许可要求。DeFi 找到了一种变通方法,将收益标记为“回购”或“排序器补贴”,但其经济原理是一样的。如果监管机构选择采取行动,他们完全有能力。

然而,这种方法有助于构建可持续的商业模式——而这正是加密领域长期以来一直苦苦挣扎的。如此众多的模式正在运作,展现了 DeFi 协议如今拥有的巨大潜力。如今人们争夺的是世界上最无聊的收益率。然而,风险很高。Hyperliquid 将其与代币销毁挂钩,Ethena 将其与储蓄账户和回购挂钩,Maker 将其与央行式的缓冲挂钩,MegaETH 则将其与 rollup 的运营成本挂钩。

我想知道这场运动是否会蚕食巨头的市场份额,从 USDC 和 USDT 中抽走流动性。如果不会,它肯定会扩大市场规模,创造出一个与零收益稳定币并驾齐驱的收益型稳定币层。

目前尚无人知晓。但战争已经开始,战场广阔:一股利息流从美国政府债务中流出,通过协议转向代币、DAO 和区块链。

曾经属于发行方的四分多钱的收益,如今正推动着 DeFi 的最新发展。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News