解析 Haedal Protocol:Sui 流动性质押赛道的 1 号种子选手,TVL 碾压竞品

TechFlow Selected 深潮精选

解析 Haedal Protocol:Sui 流动性质押赛道的 1 号种子选手,TVL 碾压竞品

Haedal 的创新产品和强劲数据使其成为 DeFi 首选投资标的之一。

撰文:nicoleliu.eth

编译:Tim,PANews

PANews 编者按:Sui 生态流动性质押协议 Haedal 将于 4 月 29 日进行 TGE,用户可领取空投。本文作者是 Comma3 Ventures 的创始合伙人,该机构曾参与 Haedal Protocol 的种子轮投资。Haedal Protocol 是 Sui 生态中流动性质押领域隐藏的宝石项目。随着 Sui 质押市场蓄势待发,Haedal 的创新产品和强劲数据使其成为 DeFi 首选投资标的之一。

以下是值得投资的原因以及你需要关注的重点👇(所有数据截至 4 月 15 日)

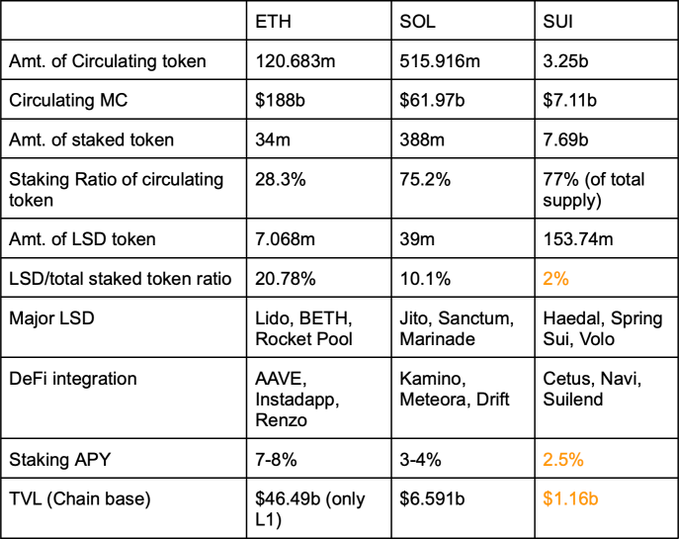

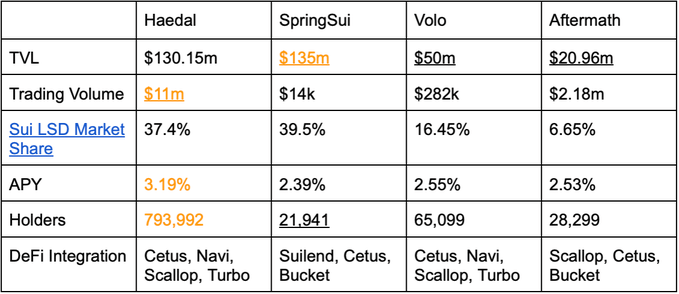

Sui 网络的流动质押市场还不繁荣,被质押的 SUI 总价值为 3.0748 亿美元,其中仅 2% 具有流动性。相比之下:Solana 网络中被质押 SOL 总价值 42.9 亿美元中有 10.1% 具流动性;以太坊网络的质押 ETH 总价值 102.5 亿美元中有 30.5% 具流动性。随着 Sui 生态发展,当前拥有 1.2 亿美元 TVL 的 Haedal 质押协议有望成为该生态的流动质押龙头。

Sui 的流动质押衍生品市场的一个主要问题在于其质押年化收益率较低,约为 2.5%,而 Solana 的 APY 为 7-8%,以太坊的为 3-4%。

Haedal 通过采用动态验证器选择机制及创新的 Hae3 框架:包括 HMM、HaeVault 和 HaeDAO 三大组件,显著提升了 Sui 网络的质押性能,其表现超越其他 LSD 协议。

Haedal 通过监控所有网络验证节点的状态,在质押时选择 APR 最高的节点。而在取消质押时,Haedal 会优先从 APR 较低的验证节点撤出资金,这种策略能持续保障流动性质押代币维持高年化收益率。

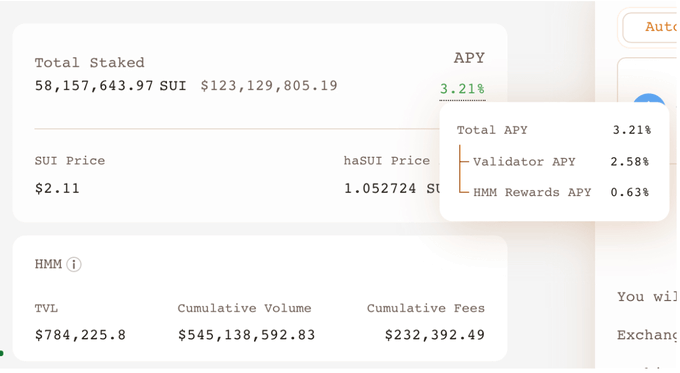

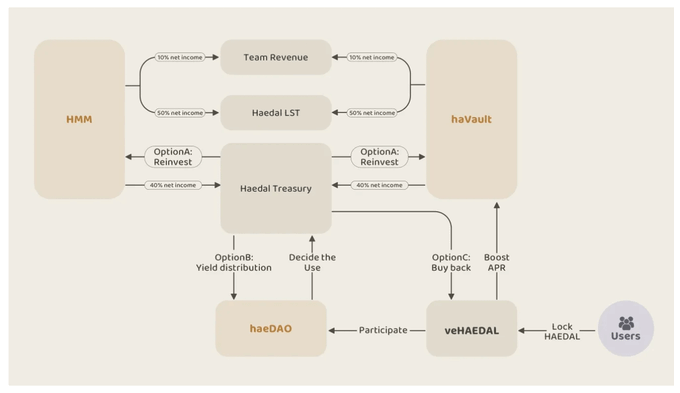

HMM(Haedal 做市商)通过结合预言机定价和实时市场数据,优化 Sui 区块链上各 DEX 的流动性,并从中收取 0.04% 的交易手续费。

从 2 月到 3 月,交易量从 5913 万美元增长至 2.8415 亿美元,产生了 23.6 万美元的费用,期间平均 TVL 为 80 万美元。将 50% 的收入用于激励后,haSUI 的年化收益率提升了 24.4%,从 2.58% 提高至 3.21%。

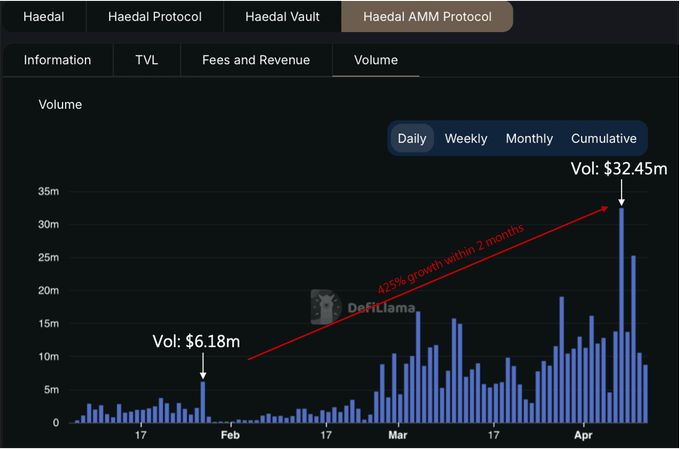

Cetus Protocol 是 Sui 生态系统中规模最大的 DEX,日交易量达 9200 万美元。Haedal 于 2025 年 1 月 6 日上线,目前日交易量为 569 万美元,相当于 Cetus 交易量的 6.12%。通过采用预言机定价机制,HMM 正蓄势待发,有望通过捕获套利交易量实现收入快速增长。

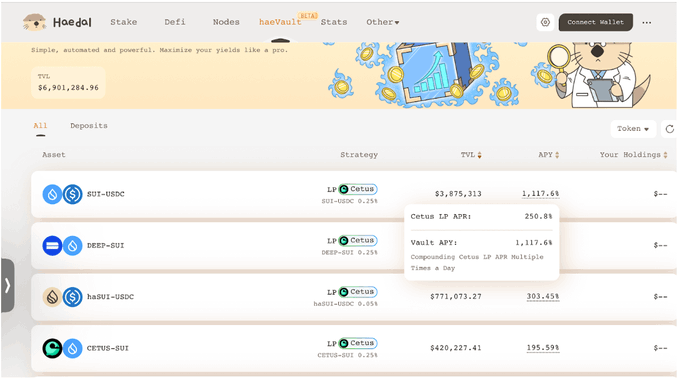

Haedal Vault 为拥有闲置资金的用户简化了流动性供给流程,省去管理 LP 头寸的繁琐操作,让用户能轻松存入资金并获取更高收益。

HaeVault 通过超窄幅再平衡策略提升收益。以 SUI-USDC 交易对为例,Cetus 平台提供的年化收益率为 250.8%(基于 Cetus 数据),而 HaeVault 实现了 1117% 的年化收益率,在扣除 16% 的费用后,净收益率仍高达 938%。

Hae3 深度集成至 Sui DeFi 生态(TVL 超 10 亿美元)。其中,HMM 协议捕获 DEX 手续费收益,Haedal 金库优化流动性提供者收益,HaeDAO 则赋予治理决策权。

专注于基础质押和借贷业务的 Volo 和 Suilend 缺乏这种协同效应,这使得 Haedal 成为更优越的收益优化器。

HAEDAL 代币的用例进一步巩固了其应用价值。将其锁定为 veToken,可参与 HaeDAO 治理,或用于提升金库的年化收益率。此外,潜在的空投机会(这在 Sui 生态系统中十分常见)也为其增添了额外优势。

Haedal 的核心指标表现强劲:TVL 达 1.1736 亿美元(对比 Suilend 的 1.174 亿美元和 Volo 的 5000 万美元),日活跃钱包数超 44000 个,持有者数量达 79.4 万。当前,Haedal 在交易量、年化收益率和持有者规模三项关键指标上暂时处于领先地位。

Hashed、Comma3、OKX Ventures 以及 Animoca Brands 等 VC 机构的支持进一步说明了其潜力。

Haedal 凭借高增长市场(LSD 渗透率仅 2%,具备 10 倍上涨潜力)、创新产品和坚实基本面脱颖而出。随着 Sui 生态扩展,该协议在流动性质押领域处于有利地位,有望成为行业领导者。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News