DeFi 赛道项目全景:DEX 异军突起,借贷领域持续增长

TechFlow Selected 深潮精选

DeFi 赛道项目全景:DEX 异军突起,借贷领域持续增长

在永续合约 DEX 市场中,Hyperliquid 是无可争议的赢家。

作者:Cheeezzyyyy

编译:深潮 TechFlow

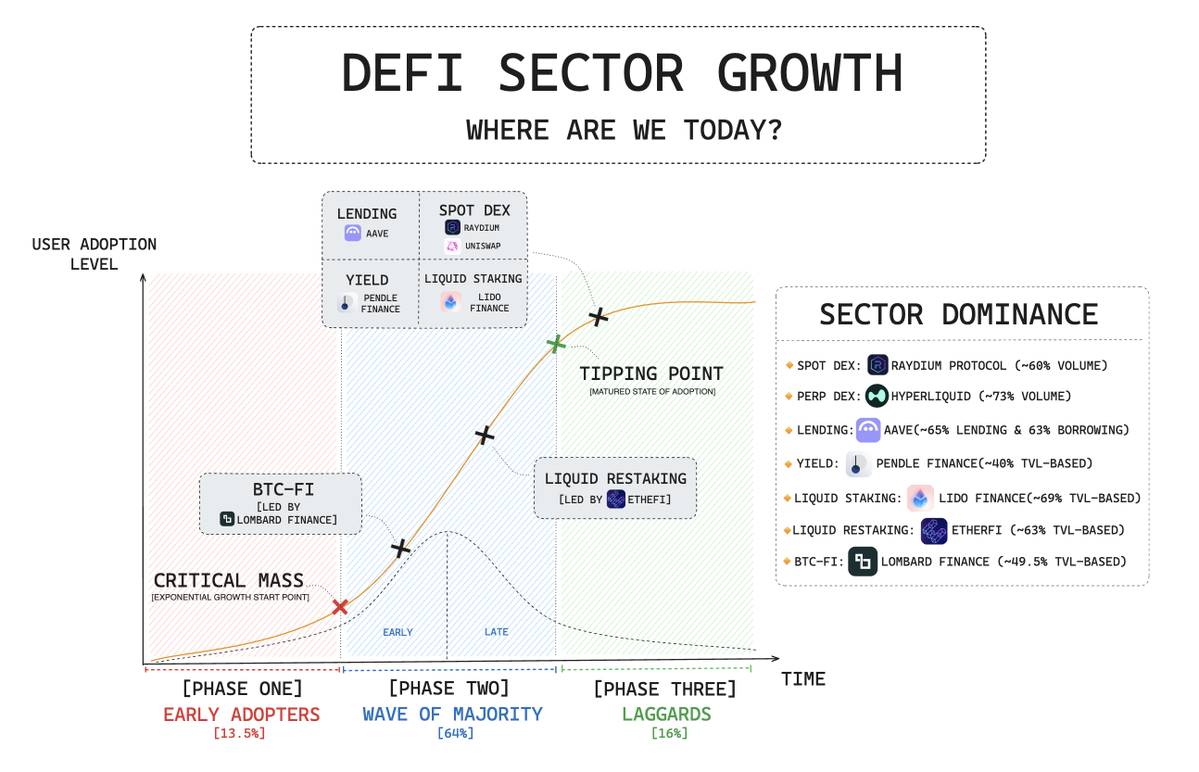

自 2021 年的“DeFi Summer”以来, DeFi 已经取得了显著的进展。

如今,DeFi 已经形成了多个成熟的领域,这些领域正在实现自我维持的增长和活跃度。然而,与传统金融 (TradFi) 相比,整个加密领域仍处于早期阶段。目前,加密货币的总市值约为 3.3 万亿美元,而 TradFi 的市值高达 133 万亿美元。

DeFi 的核心目标是通过创新和高效的系统,解决传统金融的低效问题。这些解决方案已经在多个领域展现了显著的产品市场契合度 (PMF)。

DeFi 的关键领域通常表现出一种寡头垄断的市场结构,以下是当前各领域的最新动态。

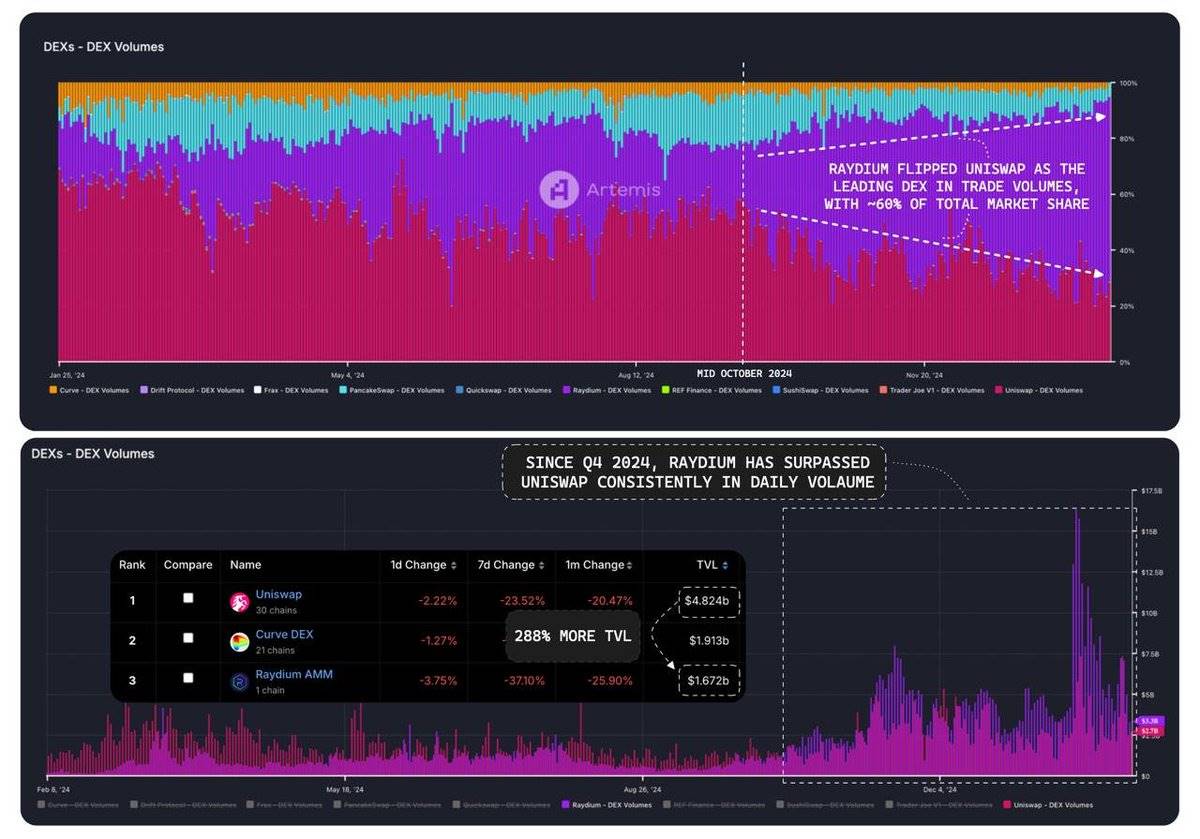

去中心化交易所 (DEX) 的竞争格局

在 2024 年第四季度,@RaydiumProtocol 成为 DEX 市场的新领军者,占据了约 61% 的交易量市场份额,成功超越 @Uniswap。

然而,Raydium 的总锁仓量 (TVL) 仅为 Uniswap 的 39%。这种反差可能与 @solana 上的 Memecoin 热潮有关,但其长期的市场表现仍然有待观察。

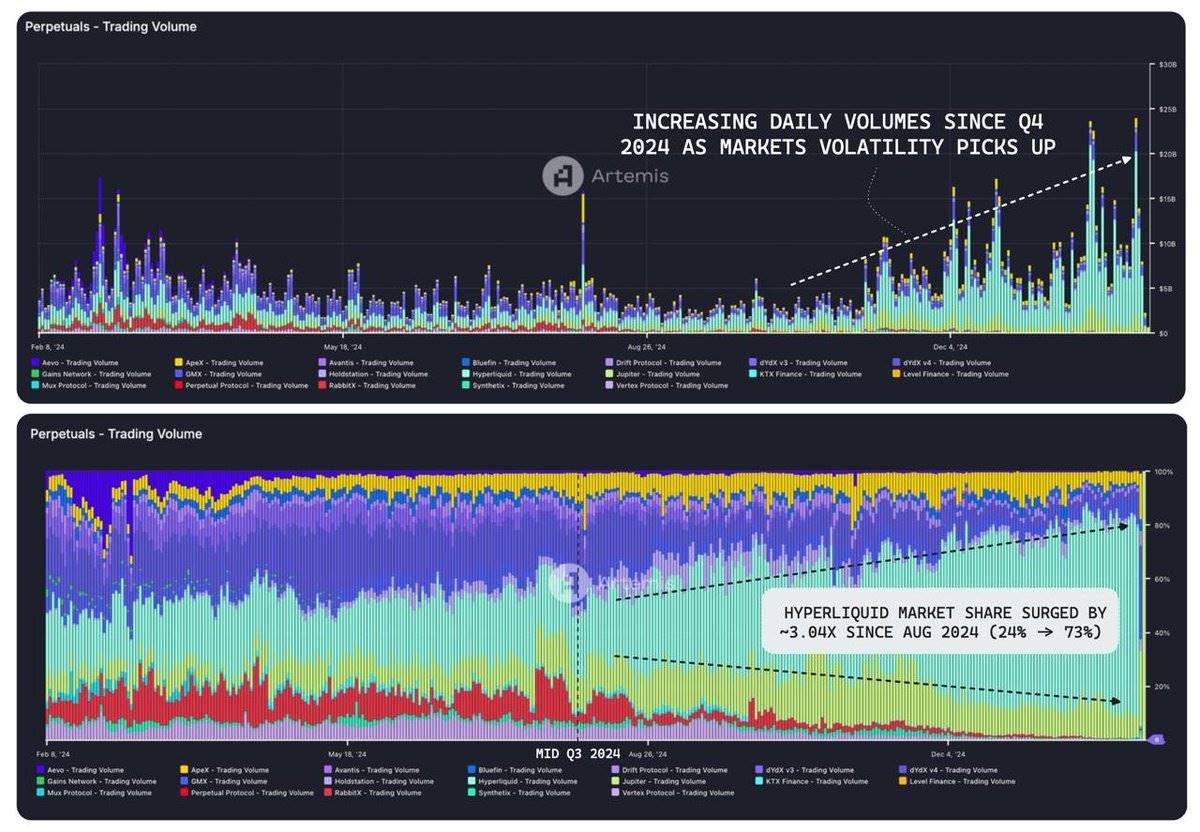

永续合约去中心化交易所 (Perp DEX) 的赢家

在永续合约 DEX 市场,@HyperliquidX 是无可争议的赢家。自 2024 年第三季度以来,Hyperliquid 的市场份额从 24% 飙升至 73%,实现了 3 倍增长。

与此同时,整体 Perp DEX 的交易量也在快速增长。从 2024 年第四季度的每日 40 亿美元增长到目前的 80 亿美元,Hyperliquid 正在挑战中心化交易所 (CEX),逐渐成为一个重要的价格发现平台。

借贷领域的持续增长

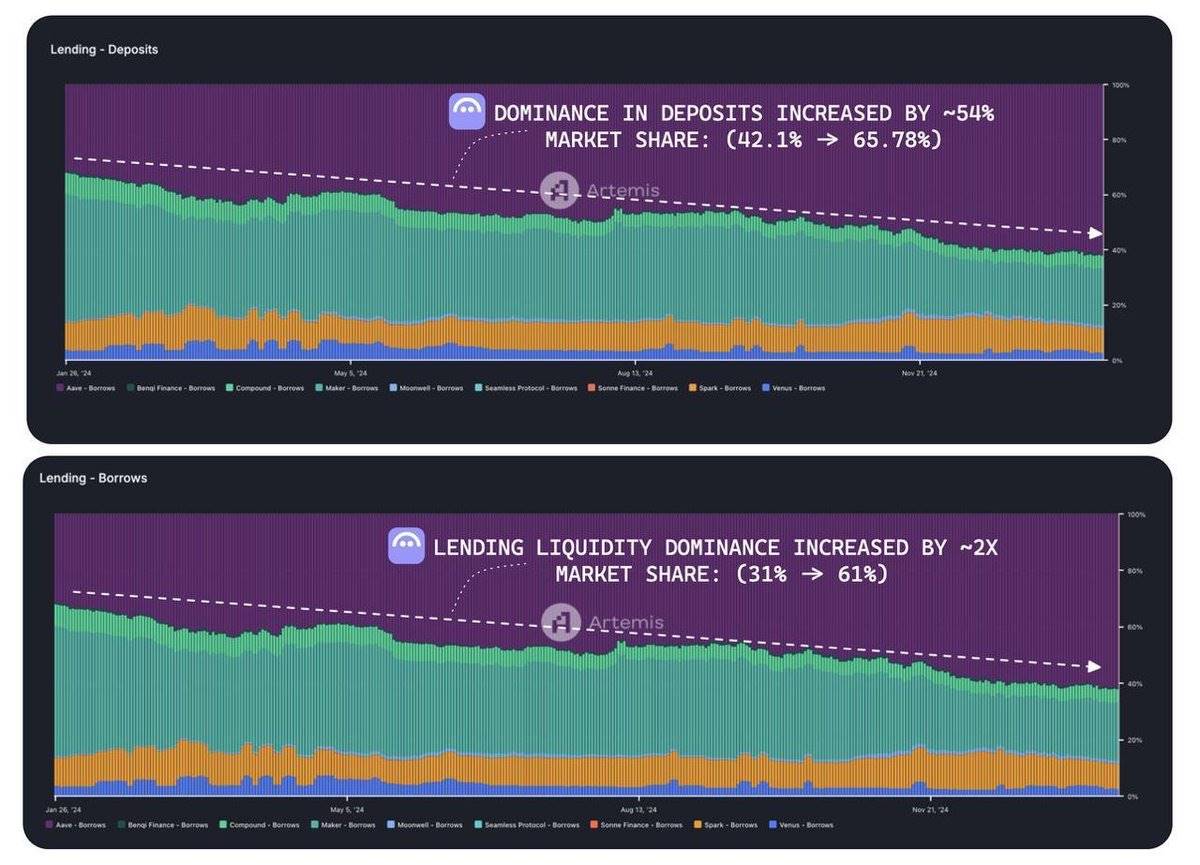

在借贷领域,@aave 的主导地位持续增强。自 2024 年以来,其市场份额在存款和借款方面均显著增长:

-

存款市场份额从 42.1% 增长到 65.78%

-

借款市场份额从 31% 增长到 61%

尽管 Aave 提供的收益率并非市场中最具吸引力的,但其长期积累的声誉和用户信任使其成为借贷领域的首选平台。

@pendle_fi 正在引领收益赛道的发展,其在以太坊($ETH)上的总锁仓价值(TVL)达到了历史新高,约为 159 万美元。

它的核心竞争力在于成为该领域价值发现的首选推动者,即使在 DeFi 行业整体放缓和市场情绪低迷的情况下,仍然能够保持历史新高的 TVL。这充分证明了其产品与市场需求的高度契合(PMF)。

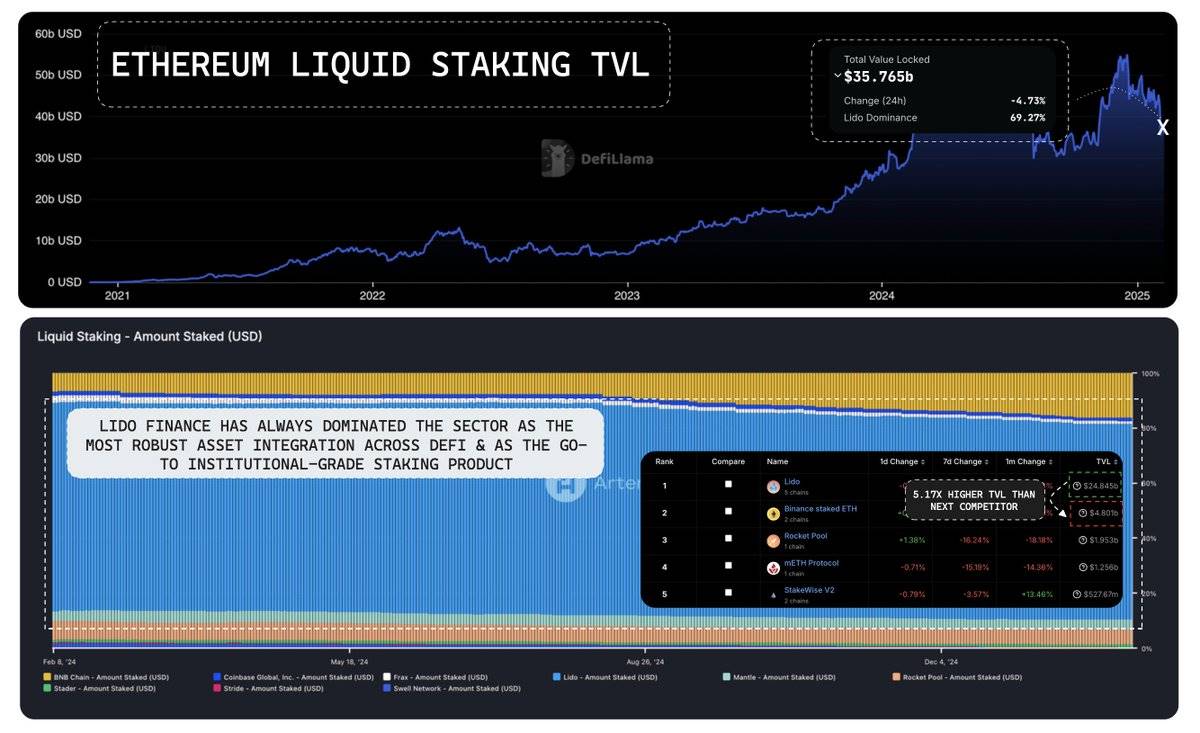

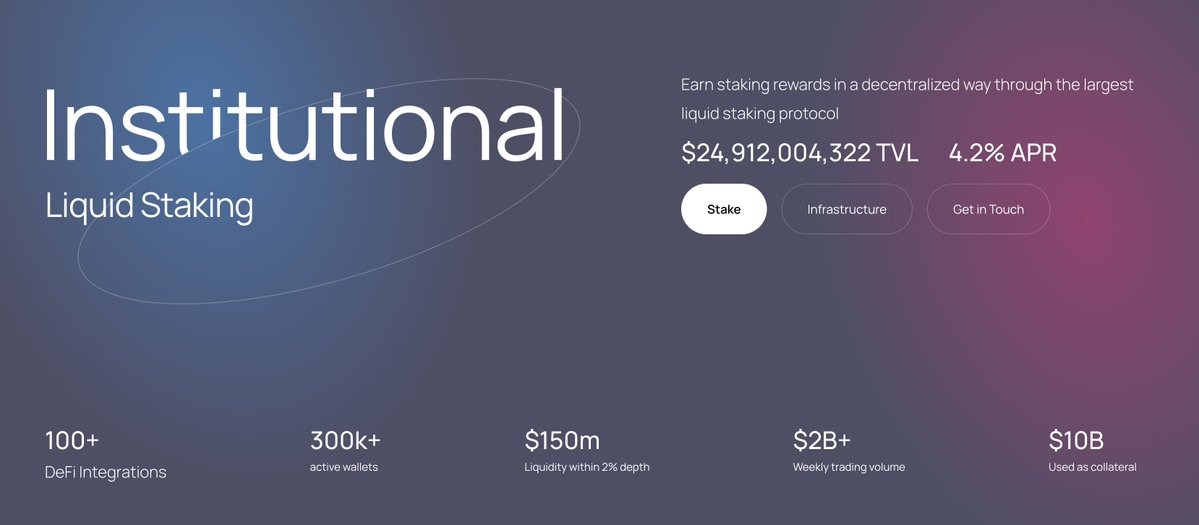

流动性质押(Liquid Staking)目前是 DeFi 中规模最大的赛道,按 TVL 计算总价值约为 350 亿美元。

在这一赛道中,@LidoFinance 是当之无愧的领军者,占据了约 70% 的市场份额,几乎垄断了流动性质押代币(LST)市场。Lido 的 TVL 达到 248 亿美元,是其下一个竞争对手 @binance 的 $bETH(48 亿美元)的 5.17 倍。

Lido 的主导地位并非依靠质押收益,而是得益于 $stETH 的资产价值:

-

最佳资产利用率:$stETH 是 DeFi 生态系统中应用最广泛的资产。

-

最受信赖的服务:作为机构级别的质押解决方案,Lido 是基金和企业的首选。

在这一领域,可信度和信任是推动用户采用的关键。

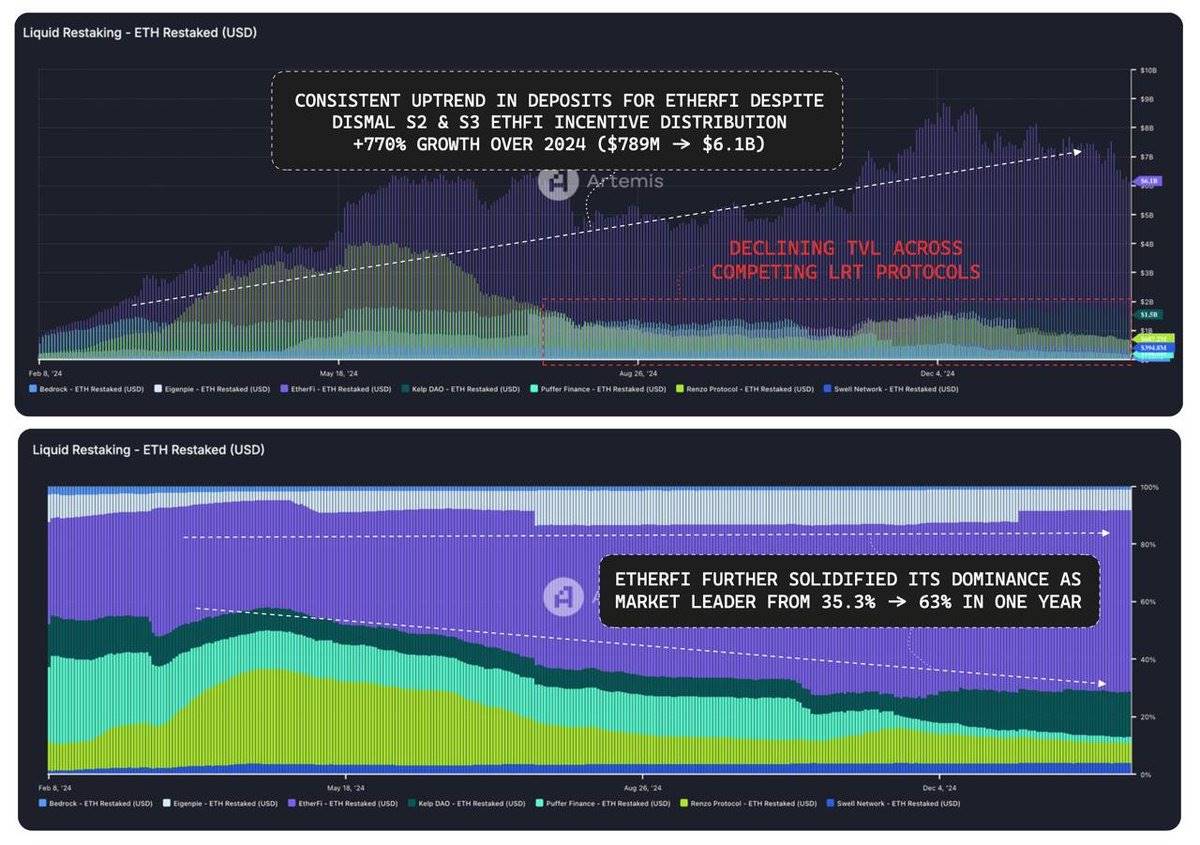

在流动性再质押(Liquid Restaking)领域,我们也观察到了类似的趋势。

特别值得关注的是,@ether_fi 的市场份额持续增长,从 35.3% 提升至 63%。即使在 S1 和 S2 的质押空投(stakedrop)活动结束后,其 TVL 在 2024 年仍增长了约 770%。

推动这一增长的主要因素包括:

-

在 @eigenlayer、@symbioticfi 和 @Karak_Network 等生态系统中的先发优势。

-

与 DeFi 协议的深度集成。

-

产品套件的高信任度。

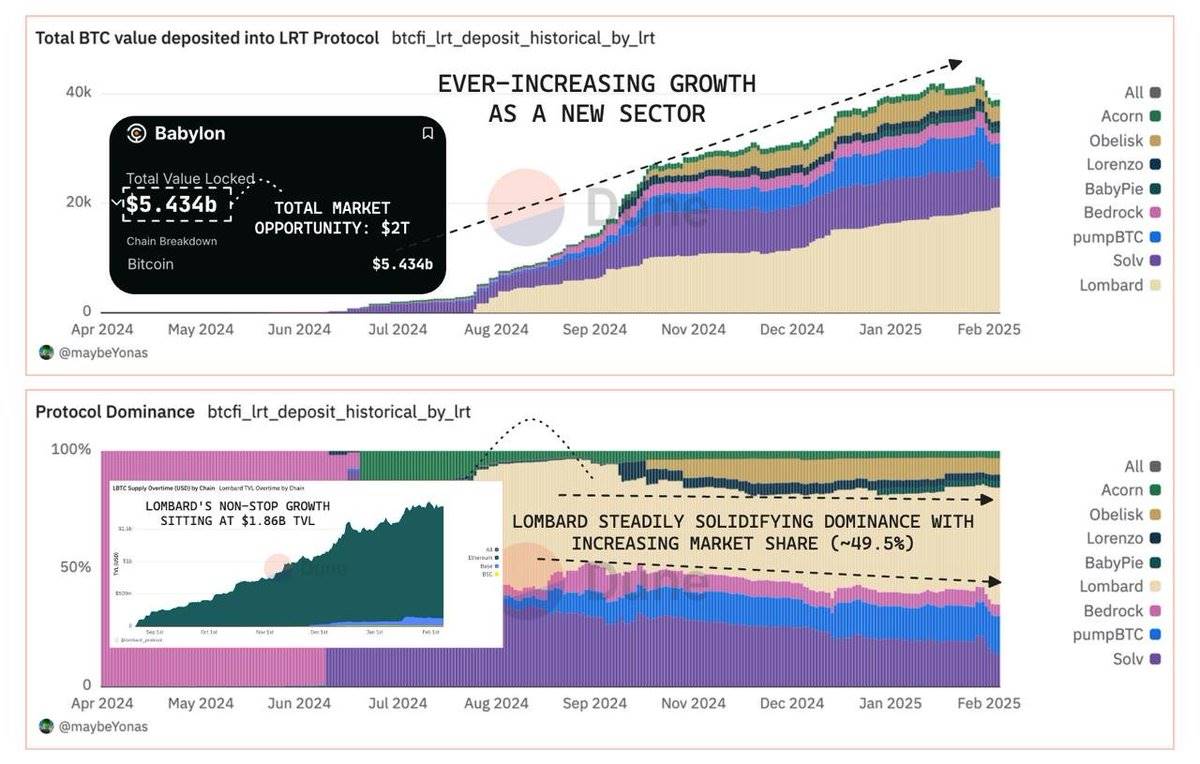

@Lombard_Finance 在 BTC-Fi 领域的表现正在逐步接近 LST(流动性质押代币)和 LRT(液态再质押代币)赛道的趋势,其市场份额稳步上升至 49.5%。

随着 @babylonlabs_io 的持续发展(目前市值为 55 亿美元),比特币($BTC)作为顶级加密安全资产的需求预期将迎来指数级增长。未来,这一领域的市场机会可能高达 2 万亿美元。

@Lombard_Finance 已经成功掌握了在赛道中占据主导地位的策略。

其代币 $LBTC 是 DeFi 生态中整合最广泛、使用最频繁且以安全性为核心的 LRT。这一优势使得 Lombard 成为类似 $stETH 的标志性资产,能够赢得机构的信任并实现广泛采用。

总的来说,DeFi 的各个赛道已经逐步找到了自己的定位,并且作为一个完整的生态系统相互补充、共同发展。

这标志着一种全新金融模式的崛起,它正在颠覆传统中心化金融(CeFi),而我们有幸成为这一变革的见证者。

随着 DeFi 进入下一个扩张阶段,我们将看到更多探索新领域的尝试,包括开发尚未触及的市场,甚至与 CeFi 进行深度整合:

-

@ethena_labs 计划将传统金融支付功能整合到其产品中。

-

@Mantle_Official 推出的 Mantle 指数基金和 Mantle 银行,旨在将加密货币与传统金融服务相结合。

此外,越来越多的机构开始关注 DeFi,例如 @BlackRock 通过 $BUIDL 参与 DeFi 布局,@worldlibertyfi 推出的 DeFi 投资组合以及现货 ETF 等。这些动向都表明,未来 DeFi 的发展潜力十分值得期待。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News