加密世界的伊卡洛斯神话:高 FDV 引发项目自我毁灭

TechFlow Selected 深潮精选

加密世界的伊卡洛斯神话:高 FDV 引发项目自我毁灭

FDV 不是 Meme。

作者:0xLouisT

编译:深潮TechFlow

在希腊神话中,伊卡洛斯和他的父亲代达罗斯用羽毛和蜡打造了翅膀,以逃离米诺斯国王的陷阱。代达罗斯对儿子说:“飞得太低,海洋会淋湿你的翅膀;飞得太高,炽热的阳光会融化它们。”

但伊卡洛斯沉醉于飞行的刺激,飞得越来越高,忘记了父亲的警告。阳光的热量融化了粘合他翅膀的蜡,伊卡洛斯坠入海中。这个故事的寓意是,过度的自负往往会导致自我毁灭。

在当前的周期中,我看到与伊卡洛斯的故事有着惊人的相似性。正如伊卡洛斯被飞行的狂喜所吸引,许多加密项目也被高估值的诱惑吸引。在这两种情况下,它们都因不可持续的承诺和夸大的估值而导致了自己的毁灭。

为什么会出现这种 FDV 热潮?

这种低流通量和高 FDV 的热潮背后有哪些原因?几个因素在起作用:

-

锚定效应:这种认知偏差会影响决策,依赖于初始参考点。如果创始人认为他们的项目的价值为 10 亿美元,他们可能会以 100 亿美元的 FDV 启动,在市场心中设定一个基准。即使代币下跌 90%,它仍会回到创始人认为的合理价值。

-

风投估值:2021/2022 年风投资金的过剩导致了私募估值的膨胀。风投在每轮融资中支付过高的价格,而公共市场对这些高估值并不感兴趣。由于没有项目愿意以低于最后一轮私募融资的估值进行代币生成事件(Token Generation Event, TGE),他们被迫寻找以更高估值启动的方法。

-

激励与财政:纸面上的 100 亿美元 FDV 提升了项目的财政,使其能够吸引顶尖人才,提供持有代币的激励,提供生态系统补助,并建立合作伙伴关系——以显著的纸面价值推动增长。

-

供应分配:在 ICO 后和美国证券交易委员会(SEC)监管行动之后,将代币分发给社区变得更加困难。空投和社区激励往往无法在启动时分配出有意义的代币比例,这仍然是行业面临的一大挑战。

-

场外交易销售与对冲:高启动价格通过折扣场外交易销售或利用永久合约(perps)对冲头寸来实现现金流出,尽管进行大规模交易很难做到。

-

成功的认知:这反映了我们的思维方式。更高的估值创造了成功的错觉,人们被看似成功的项目吸引,大家都想参与其中。

这一切最初是如何发生的?

如果你创建一个供应量为 10 亿的代币 A,并将其与 1 USDC 配对在 Uniswap 池中,代币 A 的名义价值为 1 美元,因此其 FDV 为 10 亿美元。这个估值完全是人为的;代币的实际价值非常有限。

对于高 FDV 代币也是如此,实际流通供应量仅为总供应量的一小部分。在初始空投的抛售压力消退后,大部分供应量由做市商和鲸鱼持有,他们能够影响市场价格。因此,10 亿美元的 FDV 只需几千万美元的资金就能实现。

高 FDV 相关问题

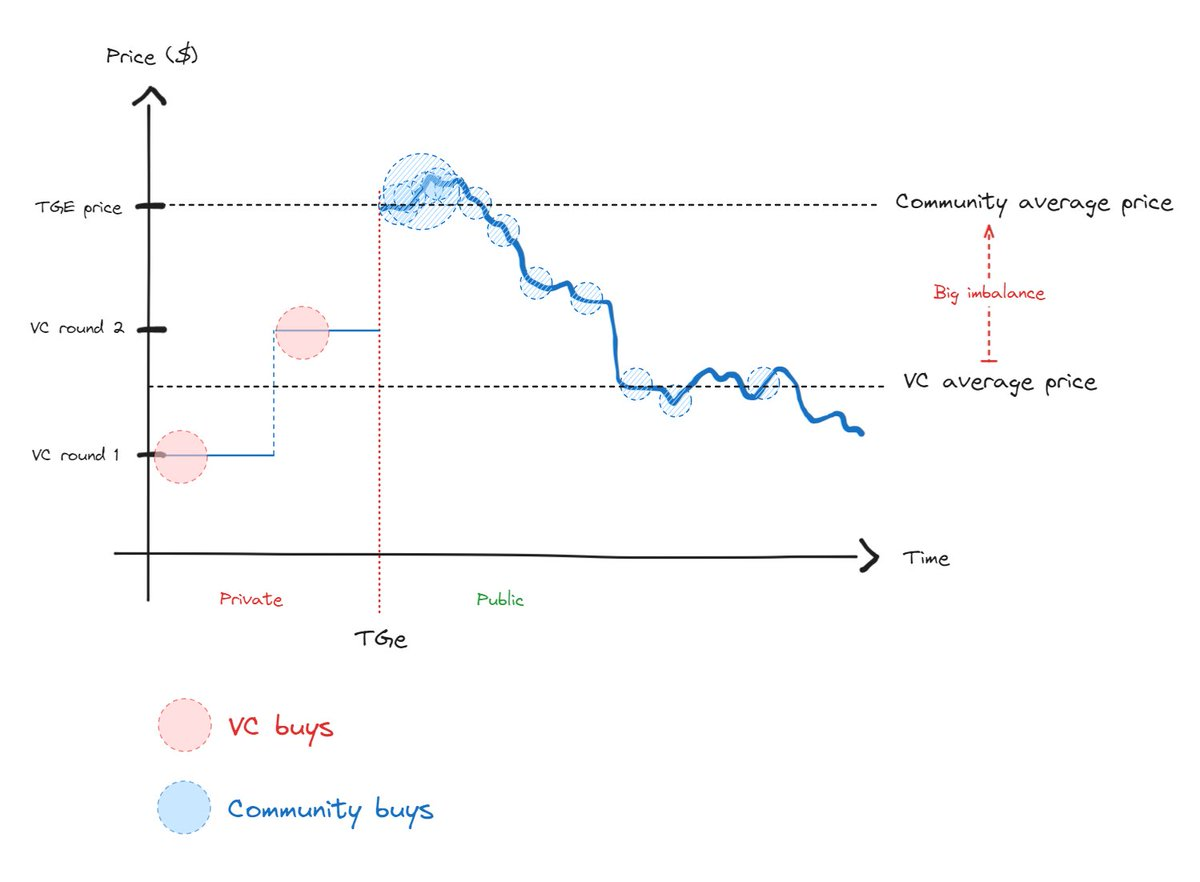

这种高 FDV 元导致 TGE 流动买家与私募投资者之间的成本结构和供应分配出现显著不平衡(见图)。这种过度的不平衡加剧了这两组之间持续紧张的关系,直到市场价格回归到合理水平。

TGE 买家在购买后立即亏损,而风投在其持仓解锁后被激励去出售。当社区买家意识到这一趋势时,他们停止购买,这解释了为什么最近对新代币的兴趣骤减。

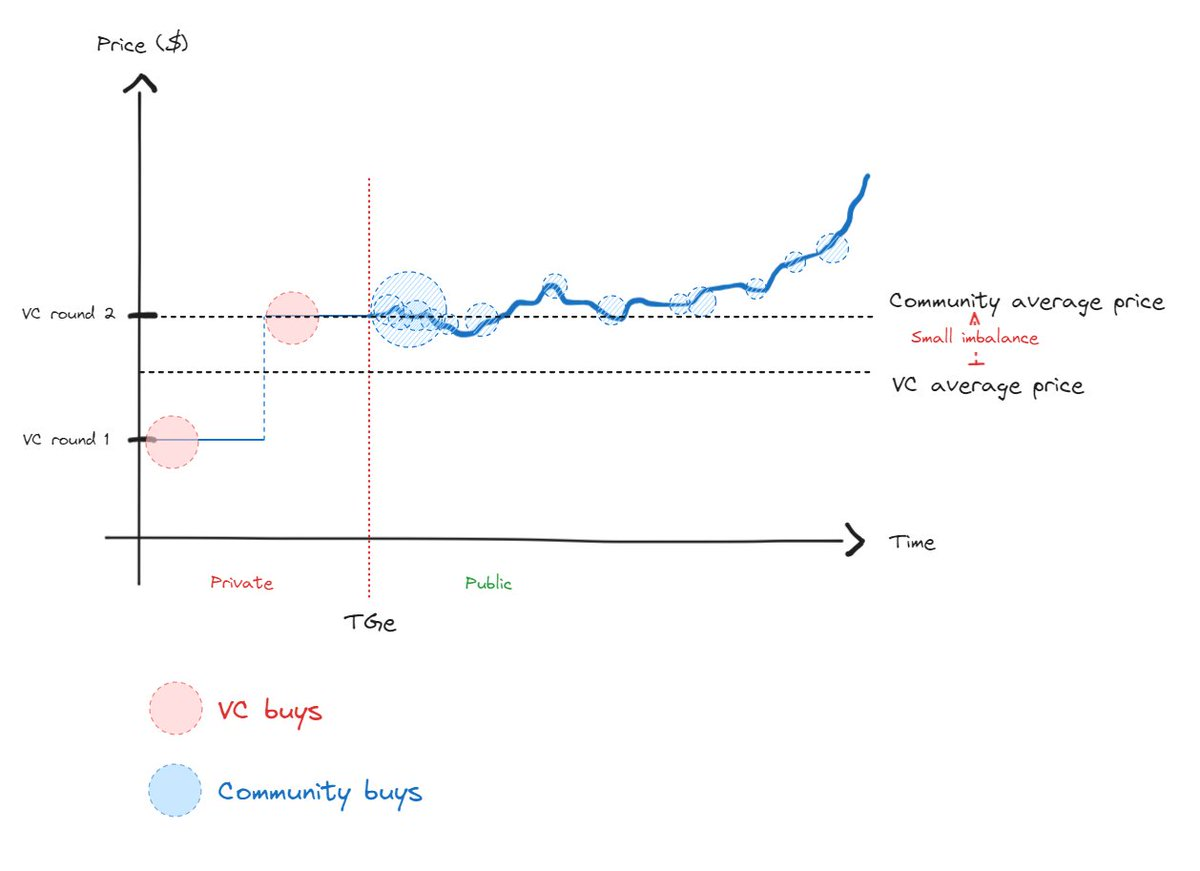

一个更健康的情况应该在社区和风投价格之间显示出更少的不平衡,从而促进真实的价格发现(见下文)。

在一个高效的市场中,价格发现是必然的。虽然你可以在短期内人为地影响价格发现,但这只是推迟价格向真实价值的回归。然而,市场的发展路径是相互关联的,因此持续的下跌趋势比直接达到平衡要痛苦得多。

结论

伊卡洛斯神话中的一个重要细微之处是提醒人们不要飞得太低。正如伊卡洛斯被警告飞得太低可能会削弱他的翅膀,过低估值发行代币可能会抑制增长潜力。这可能会阻碍合作伙伴的合作,使留住人才变得困难,并影响整体成功。在项目足够成熟之前再发行代币与避免高 FDV 情况同样重要。

要点

-

FDV 不是 Meme:避免在高 FDV 下发行代币。就像伊卡洛斯一样,试图通过虚高的估值来操控市场在长期内很可能会适得其反。对于流动投资者来说,高 FDV 代币是一个警告信号——他们通常会避免或甚至做空具有通货膨胀风险的资产。

-

明智地筹集风险投资:仅在必要时并与增长战略一致时筹集资金。选择您想要合作的风险投资公司,而不仅仅是选择估值最高的。避免接受不可持续的估值压力。

-

避免过早发行代币:不要仅仅因为在私募市场上实现高 FDV 而发行代币。在进行代币发行之前,确保您有市场吸引力和产品契合的明显迹象。

-

代币分配:这是一个值得单独讨论的话题,但为了有效的价格发现,在发行代币时应最大化流通供应量。目标应该是总供应量的至少 20% 至 50%,而不是仅有 5%。然而,当前的监管环境可能使这一流通供应目标难以实现。

-

与流动资金管理者互动:流动资金管理者是那些在 TGE 后会承担项目风险的成熟投资者,因此,他们在价格发现中扮演着至关重要的角色,而不是风险投资。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News