Web3 的最终意图是资产增值,dappOS 的“意图资产”懂你所需

TechFlow Selected 深潮精选

Web3 的最终意图是资产增值,dappOS 的“意图资产”懂你所需

收益层面真正的所想即所得,这也是 dappOS 正在做的事。

作者:深潮 TechFlow

意图,是今年最火热的叙事之一。

从去年 Paradigm 造词到今年落地跟进,不少产品都在“意图化”。

但目前看大部分意图产品仍在“术”的层面,即在特定场景解决特定问题,例如限价订单流优化,操作体验优化等。

问问自己,你的最终意图到底是什么?

答案多半会指向“资产收益”。当前,资产寻找收益的方式,仍未进入意图时代。

意图,意味着随心所欲,而非左右为难。

但只要你手上有加密资产,一定会左右为难 --- 要么存成 xxETH 找套娃收益,要么把它变回ETH去炒币交易。

你的 xxETH,既不能在另一个协议里用,也不能直接拿去CEX里卖。

为什么你要关心 aETH 和 bETH的区别? 为什么你的ETH和他的ETH不一样... 这本不是你应该承受的麻烦,你想要的只是全局找收益的结果,而不是卡在局部的过程中。

因此,真正“道”层面的意图,其实是资产能顺畅的可用,去往你想去的地方,找到你想找的收益,没有任何卡壳。

而如今,你想要的资产效率和收益,dappOS近期推出的“意图资产”懂你所需。

曾经,dappOS 被嘲讽是VC在造概念,没有太多实际用途;而最近当你打开中文CT和各类研报,几乎都在谈 dappOS 的意图资产,甚至 Binance 的 Web3 钱包也上线了相关活动,鼓励用户体验意图资产的操作全流程。

那么,这个意图资产到底是什么?

一个太长不看的版本是:

让收益资产随时链上可用,无论是将意图资产以原生资产的形式提到CEX,还是在链上去购买Meme币、参与借贷、质押,用户都可以直接使用。既不需要额外步骤,也不需要等待时间或者忍受较高的滑点。

为什么你应该关注这种意图资产?

对自己的资产操作而言,可以找到一个资本效率最优的方式,让资产收益意图化;对找Alpha 项目而言,离交易近,能解决实际问题的项目容易受到市场青睐;对撸毛和白嫖而言,当前dappOS 正在将意图资产推给多个链上协议达成合作,或许会造成“金铲子”效应。

在市场相对低迷,热点不多的情况下,提前了解和尝试这类项目,或许有不一样的发现。

动静一体,持币最大的意图是资产增值

什么是dappOS的意图资产?回答问题前,先得知道当前的加密资产遇到了些什么问题。

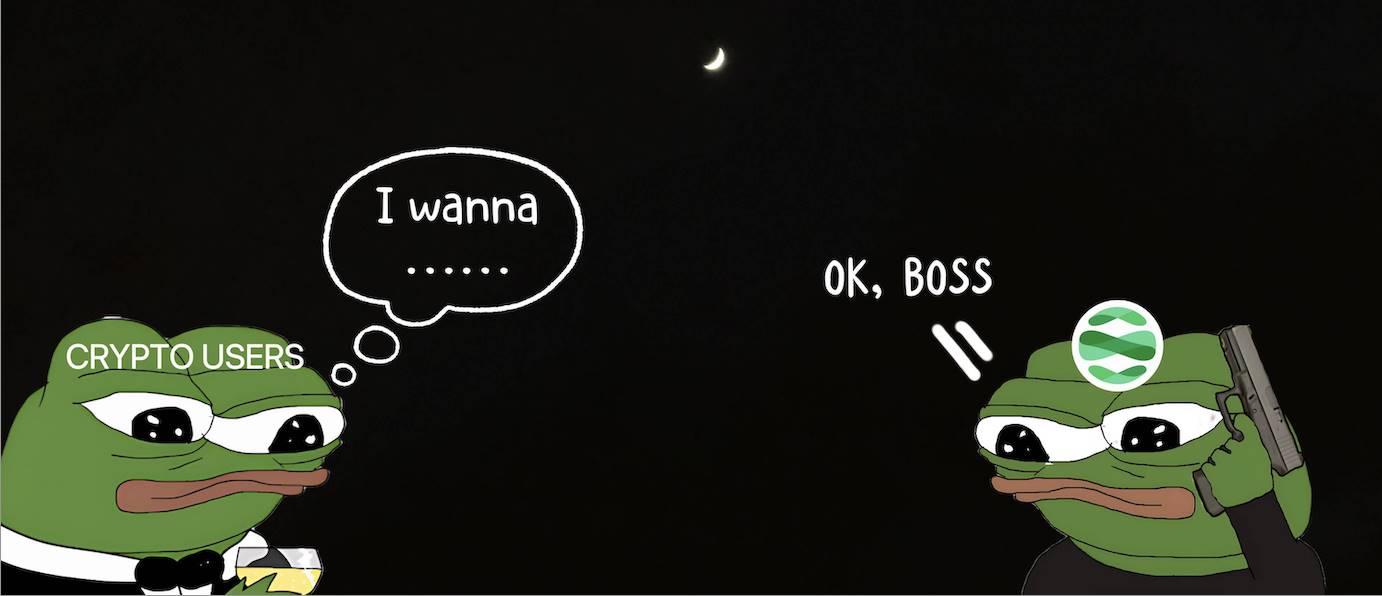

正如我们开篇所述,操作更方便,步骤更容易理解,这些其实都只是手段,而不是目的。

意图的真正目的,是资产增值和收益最大化。

因此,以意图为中心,更要以资产增值的意图为中心 --- 更顺滑的让资产流动,完成增值和寻找更多收益的任务。

那么当前资产增值的意图为何没法彻底实现?

其一是生态齐放带来的负担。各种不直接互通的L1/L2链、每个交易需要付Gas并可能交易失败、美元稳定币分很多种并且不互通...

其二是资产繁多造成的摩擦。我的 aETH 不能当 bETH 用,我的 aETH 也不能提到CEX 卖了,更不能在 DEX 上直接 swap 卖了 --- 我看到的最理想的收益增值方式,总需要一定的摩擦才能实现。

而摩擦之后,收益增值效果大打折扣。

比如 aETH 换成 ETH 往往有一定的提取期;去 DEX 换有可能流动性不足造成滑点损失等等。

究其本质,是加密资产“动”与“静”的矛盾。

静止时存入协议,实际是为某协议的TVL做贡献时找收益;但想流动时,该协议并不帮你解决自由退出的问题,也没有动机帮你解决(它非常希望你一直留在这里)。

所以你手上拿到的xxETH等资产,本质上是每个项目的单独票,而不是一张全游乐园通行证。

如果换票麻烦,新手谁还愿意来游乐园?老手谁还愿意活跃在园区里?

最终,你需要的是一个动静一体的资产:

静 :币可以放在各种L2和应用协议中形成xxETH找收益,staking。

动 :币可以直接用xxETH 去任何一个你意图完成更多收益的地方,比如买Meme,做其他质押,进行swap; 而无需考虑更多会制造摩擦的规则(比如换链,换Gas,提取等待期等等)。

你手上的资产动静一体,没有状态转换的摩擦成本,在全局有高可用性,这才是意图资产这一概念的实质。

这也是 dappOS 正在做的事:收益层面真正的所想即所得。

突破次元壁,不只“余额宝 ”

搞懂了意图资产是啥之后,我们来看看 dappOS 具体是怎么做的。

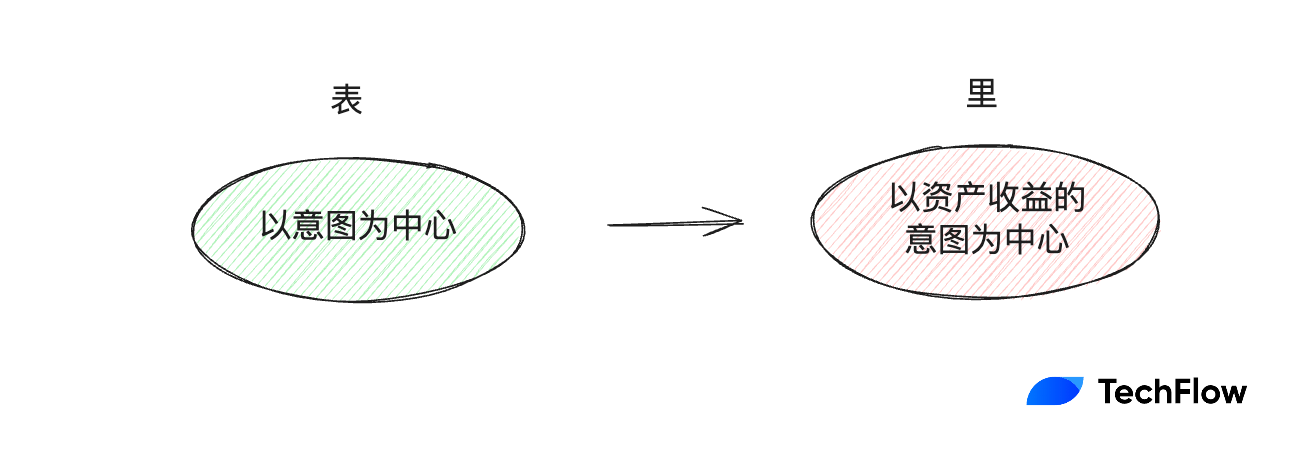

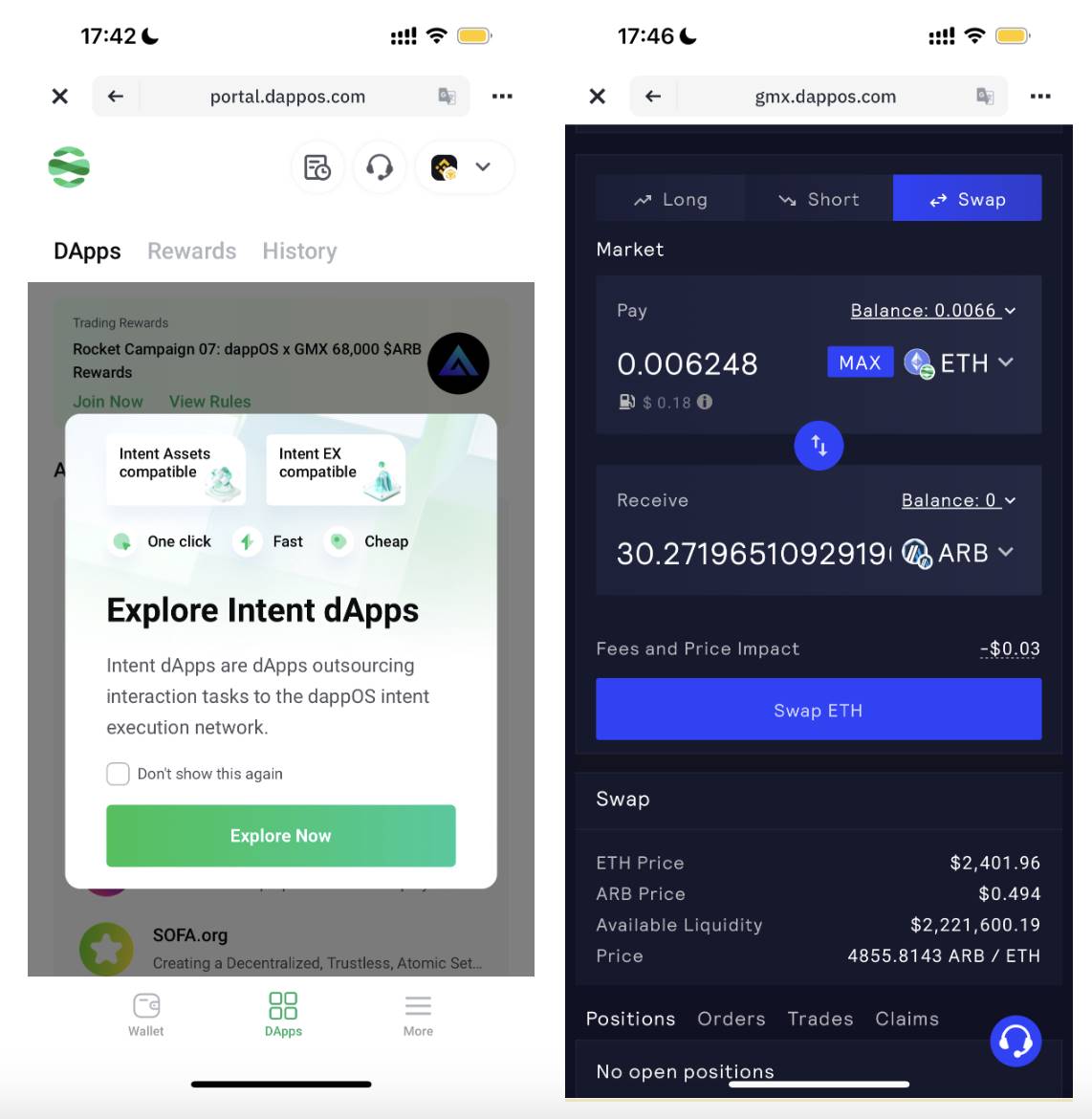

百闻不如一见,直接上产品的实操页面更加直观。

-

资产赎回场景

假设你在各个L1/L2上有 ETH 资产,可以直接通过dappOS 的钱包页面 选择将其铸造成意图资产,即 intentETH。

随后,在传统情况下,当你的xxETH 想赎回成 ETH 时,你往往需要找一个DEX进行兑换,里面的流动性也未必充足;如果原路换回 ETH,可能又有不同的赎回期。

而如果你持有 intentETH ,你可以直接在上图页面中的 DApps 的选项中,在支持的应用里直接把 intentETH 当 ETH 用,而不用考虑赎回和兑换成 ETH 的问题。当你要回CEX操作时,你可以直接将intentETH当ETH提走,没有锁定期,费用也低。

-

交互多链dApp场景

同理,你想换回 ETH,可能还是因为其他链上有更吸引你的赚钱机会。

比如,你想要去Arbitrum上的GMX去做合约交易,但是你在Arbitrum上现在没有钱。传统情况下,你可能要用这个 ETH 进行跨链,然后GMX内进行交互;而如果有好几个链上都有机会,你又得把 ETH 分成几部分,每个链上都留点 Gas 和启动资金。

但在你持有 intentETH 的情况下,你可以直接GMX中用intentETH直接进行合约交易,本质上是把intentETH 直接当做eth,而不必经过“ETH --- 跨链 --- 目标链预留Gas --- 兑换目标链 Token -- 去目标链App进行操作”的规划步骤,考虑的事情更少,体验则更佳。

如下图,笔者在 BNB Chain 上铸造的intentETH ,可以直接在 GMX 中直接操作,整个过程几乎无感。

如果说直观体验,那就是 intentETH 没有不同链 ETH 的“割裂感”,即拿即用。流动的时候它是一个全局畅行的ETH,而不动的时候光是持有 intentETH 就有被动收益。

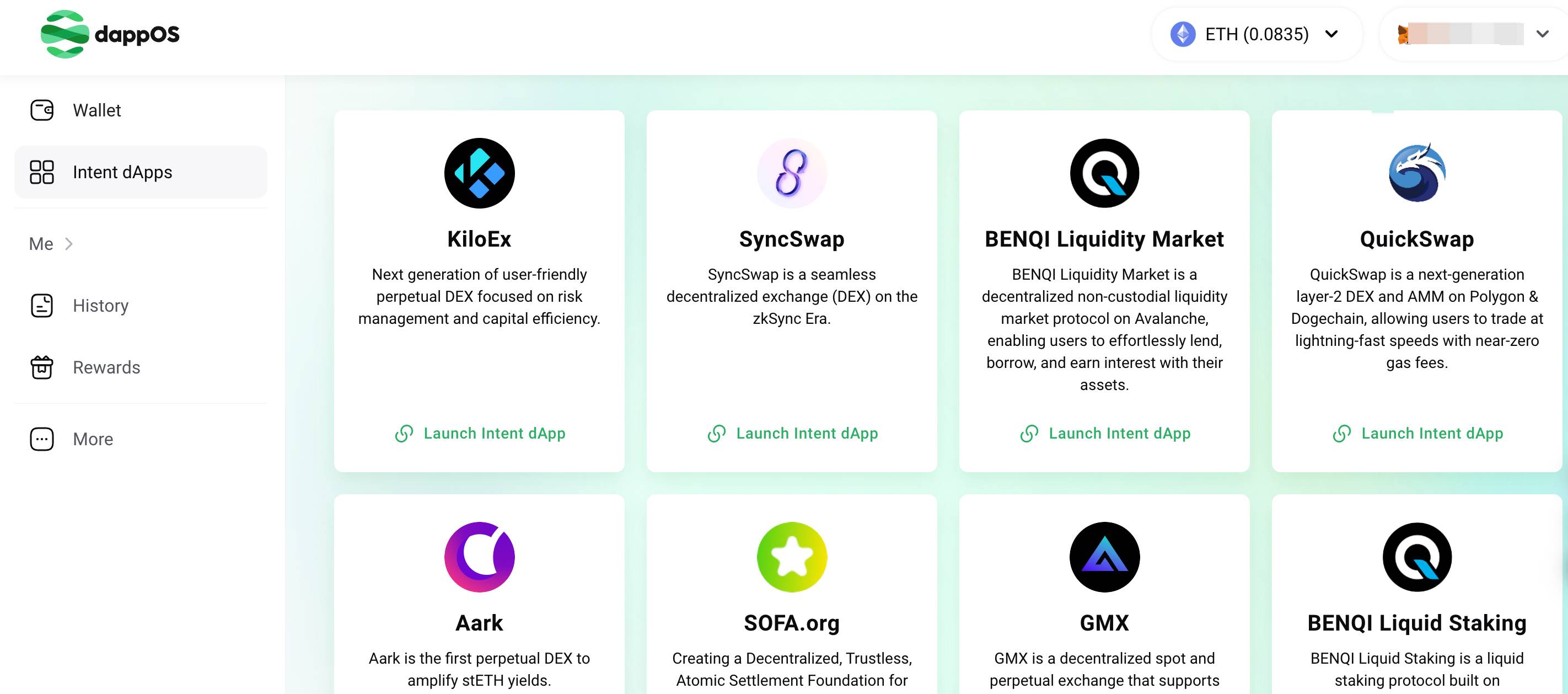

如上图所示,dappOS现在已经支持了许多dApp用意图资产直接交互,其中又不少知名dApp。从普通加密资产到意图资产,再到多个链上下场景支持,这一切的背后是怎么实现的?

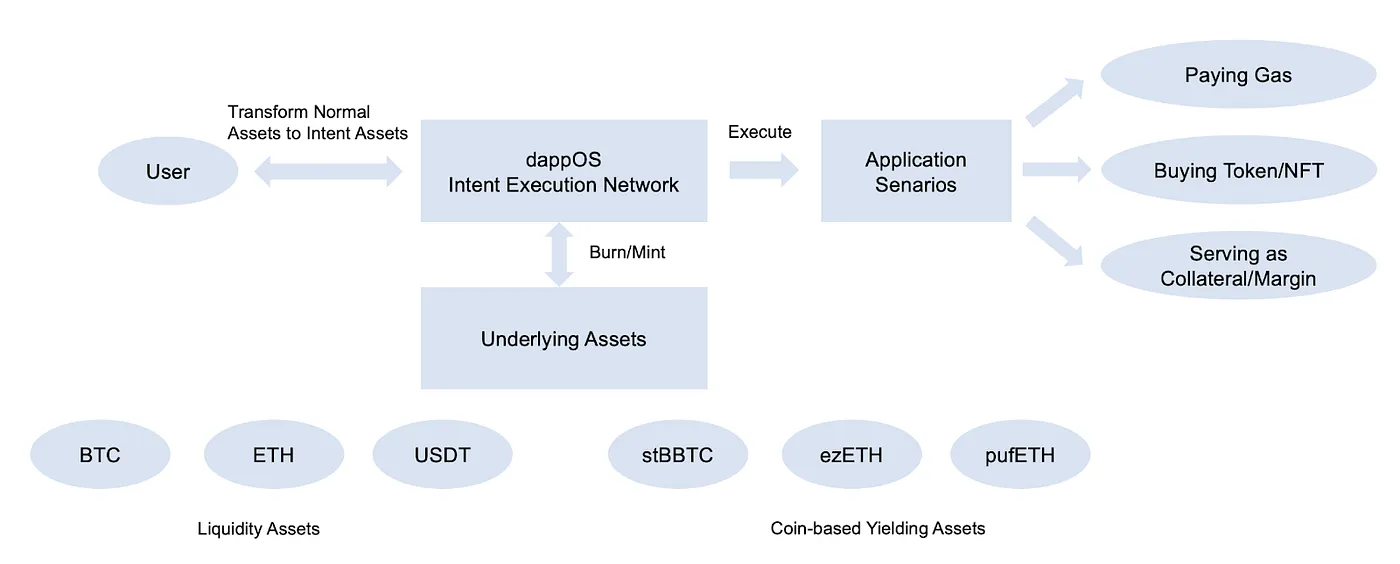

关键奥秘在于 dappOS 自己的意图执行网络。

意图执行网络负责意图资产的转化和应用,确保用户可以在多种情况下使用自己的资产,并将复杂的铸造、销毁和转换等任务交给背后的服务提供商。

你其实可以不用在意这个网络是否存在,因为它本身的目的就是把复杂留给自己,简单留给用户。

说白了,你表示最终意图,它负责代劳。

代劳的意思是,用户可以选择自己在不同的链上转移资产并寻求赚取收益的方法。然而实践中, dappOS 意图执行网络帮你搞定过程。

对安全敏感的玩家一定会问,为什么要别人代为操作?

首先是效率优先。

意图执行网络能够为普通用户提供机构级别的成本效率,这该如何理解呢?

在 dappOS 网络中,存在各个帮助你执行任务的服务提供商,例如它帮你去兑换资产,去找最优路径等等。因为 dappOS 内的节点服务商是一个自由市场,它们通过竞价来得到执行用户任务的机会。在这样的竞争环境下,只有拥有更高执行效率、更低执行成本的专业服务能力的节点能够胜出。

而这些专业节点往往有普通用户所没有的执行方案,比如:

多个用户的进出互相抵消;先获得低成本贷款,垫付用户赎回所需的资金,集齐一定生息资产后找项目方以大户身份赎回,从而避免链上 DEX 低流动性造成的滑点损失。

dappOS 意图执行网络相当于是把这种机构级别的专业执行能力赋能给了用户,从而让用户有良好的意图资产使用体验。

其次,安全性反而没有落下。

首先意图资产的底层是由一系列的底层资产所组成,并且本质上一个取款凭证,用户可以自行调用合约进行 mint/burn。这一方面使得用户在极端情况下依然能够将意图赎回为底层资产,另一方面使得单个底层收益资产出问题后,用户受到的影响相对较小。

在通过 dappOS 网络赎回和使用的过程中,dappOS 网络采用 OMS (乐观最小质押)这一核心信任安全机制 ,每个服务商所接取的当前任务总价值不能超过它质押的金额;其次,用户将与赎回资产相关的风险转移给更有能力应对这些风险的服务提供商,而不是自己签名多次,去多个地方执行达成意图,误操作的风险也在降低。

正如上图所示,用户仅需发布意图。随后服务商执行意图,验证者验证执行情况,匹配者调度任务分工,经济激励和利益导向下,不同角色各司其职。

看到这里,你是不是觉得这玩意像一个“去中心化的余额宝”?实际上确实如此。之前也有很多打着“链上余额宝”旗号的产品,但其实它们更像货币基金,只有活期生息的这个功能,使用场景非常有限。但真实世界的“余额宝”,是能够满足人们日常使用需求的,大家购物、转账的时候都能够使用余额宝里面的钱;而反观货币基金往往要赎回才能进行使用,甚至还有一定的等待期。由此可见,余额宝和货币基金的本质差异在于资金是否可以即时使用,以及使用场景的丰富度。相比于只能“随存随取+生息”的Web3活期理财产品,dappOS意图资产不仅是去中心化、非托管的,而且更像一个真正的余额宝,能够通过意图执行网络,解决意图资产低成本、高效率在绝大场景使用的问题。

从可用性、流动性和安全性方面来看,意图资产显然要优于之前的类似产品:

-

低摩擦:你表达意图就好,加密资产在跨生态,跨链上下的流动,哪里的摩擦都被降到最低;

-

高安全:资产非托管,也不受一个中心控制。签名权还在你手上,无非是将意图任务外包给了其他人做,没做成你就会得到OMS机制相应的补偿。

如果还是不够直观,下面这张图则清晰的从资产使用的广度、收益率和安全性上,对意图资产和其他产品做出了一个全方位的对比。

要效率,要高可用性,还要安全性。这种既要又要,或许不是一种奢望,而是加密资产本应该就能做到的事情。

开枝散叶,触达生态

产品看完,再来看看 dappOS 做成的可能性。

一个项目成不成,背书与生态都是需要考虑的重点。

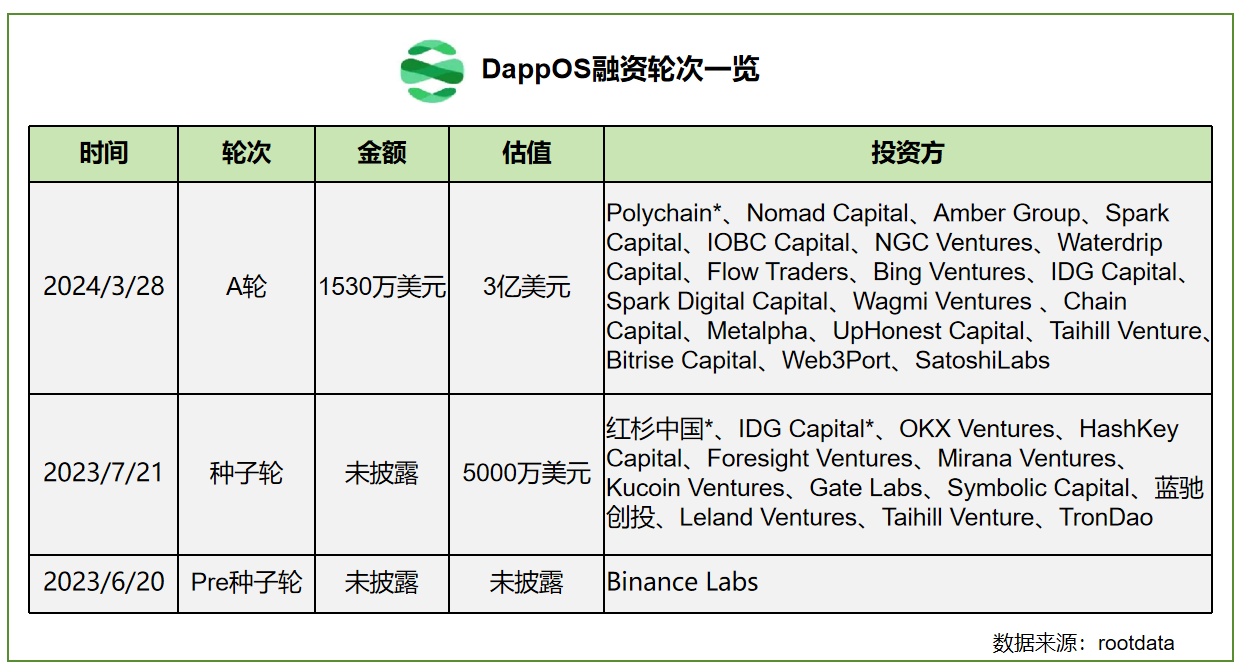

融资背景上,dappOS 最初得到了 Binance Labs 的融资支持,而在近两轮的融资中则获得了Polychain、红杉中国、IDG、OKX Venture 等知名 VC 的青睐。

虽然当前的市场逐渐掀起对VC币的反思与接盘,但资本的涌入从项目建设角度来说,无疑增加了正统性和可信度。先不论项目代币本身会如何解锁和表现,对于当前寻求收益,在项目不同发展阶段寻求机会的玩家来说,背书情况可以提供一个有力的参考。

生态建设上,意图资产的流动离不开更多合作伙伴的支持。目前看 dappOS 已经与下图中10余家伙伴展开战略合作,其中既包括应用,也涵盖L1和L2。可以看到意图资产的底层收益来源都是上大所、TVL几十亿美金的头部项目,安全性和收益都有保障。

对一个主推资产的项目来说,能够有多少其他项目和生态支持,直接决定了资产的影响力和上限。

目前,dappOS 的 intentBTC, intentETH, and intentUSD 等意图资产,底层收益来自各类LRT/Pendle PT等资产(例如wstETH、sUSDe、sDAI、stBBTC)等。

可以看到,意图资产在初期已经覆盖了比特币和以太坊生态;因为网络的边际递增效应,当一个资产开枝散叶以后,,更多伙伴的支持则意味着意图资产流动性与可用性的成倍提高。

此外,玩家们最关心的还是收益和实在的好处。

近期,Binance Web3钱包将与 dappOS 联合推出用户激励活动,奖励池达500,000 USDC。

此次活动分为“意图资产铸造”、“意图dApp交互”两个任务,鼓励用户通过Binance Web3钱包,体验基于dappOS意图执行网络的意图资产和意图dApp。

感兴趣的玩家,可以通过此处了解更多信息。

展望:意图普惠

说到底,意图起于叙事,落于实处。

解决资产的高可用性和资本效率,把意图落到实处的产品,其实加密世界的供需两端都会喜欢。

对需求端的用户来说,资产要找更多收益。流动性更好,使用更方便,自然就没有什么拒绝的理由和门槛。如果用了 dappOS 能解锁更多可能,在保证安全性的前提下,何乐而不为?

而在供给端,百链大战千个项目早已卷成红海。生态中的应用们想要吸引用户,除了一些奖励,当然也希望用户能丝滑的从别处转到我这里来 --- 迁移成本的一小步,往往是TVL的一大步。

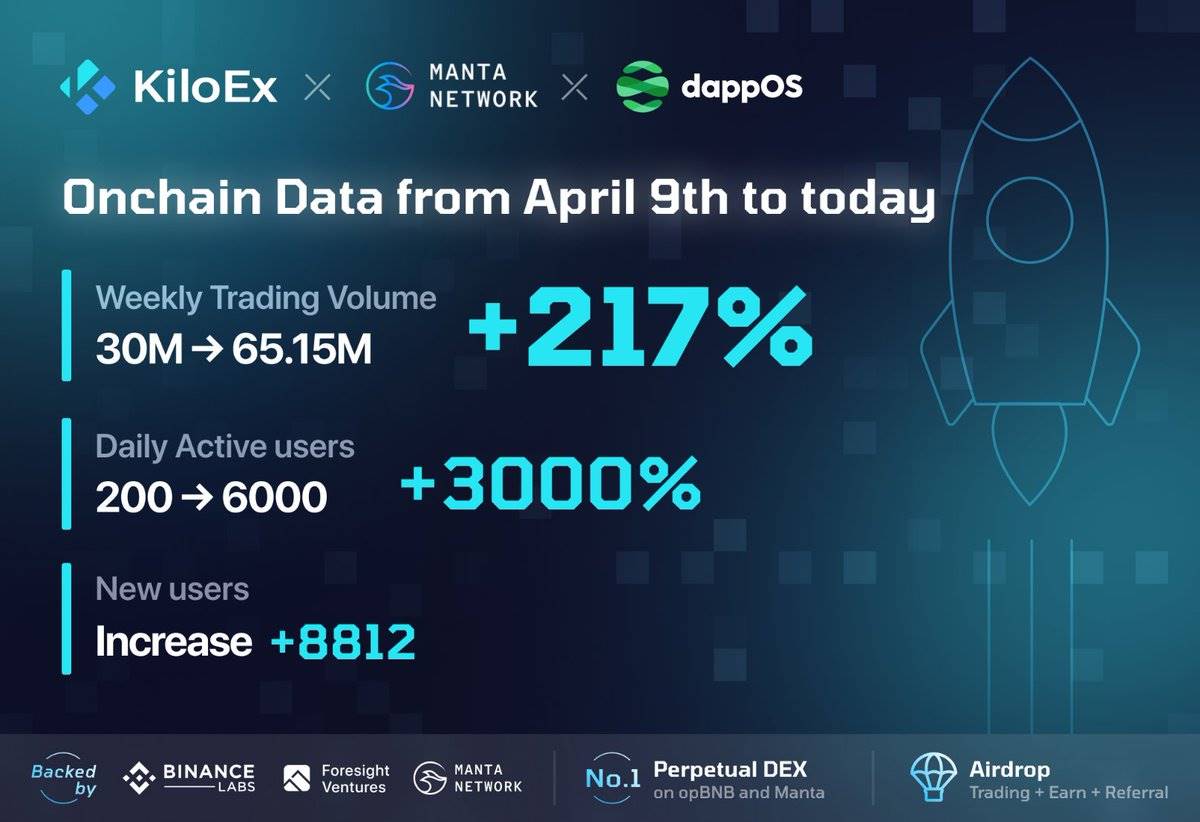

从过去的数据看,其他变量既定的情况下,接了 dappOS 的项目,用户量和 TVL 也确实出现了显著增长。

这也揭示了加密世界里的“道”,就是最大化资本效率,最优化交易体验。一个普惠的意图,才是更好的意图,而不是停留在叙事和“术”的层面。

得道多助,吃水不忘挖井人,期望 dappOS 这样的挖井人越来越多,让整个加密生态受益。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News