风投市场普遍现状:竞争激烈,回报集中在特定领域

TechFlow Selected 深潮精选

风投市场普遍现状:竞争激烈,回报集中在特定领域

我们正处于低流动性时期,市场周期的底部附近。

作者:DEZ

编译:深潮TechFlow

风险投资行业的现状如何?如果你问一个风险投资人他们对当前市场的看法,你可能会听到以下三种一致的说法:

A)市场过于拥挤

B)竞争极其激烈

C)回报集中在顶端。

这是一个有趣且一致的评论,尤其是考虑到风险投资人在初创企业生态系统中所扮演的关键角色。那么,风险投资是一个正在消亡的资产类别吗?当然不是。但它是否面临结构性挑战?毫无疑问。

让我们从宏观角度来探讨原因。

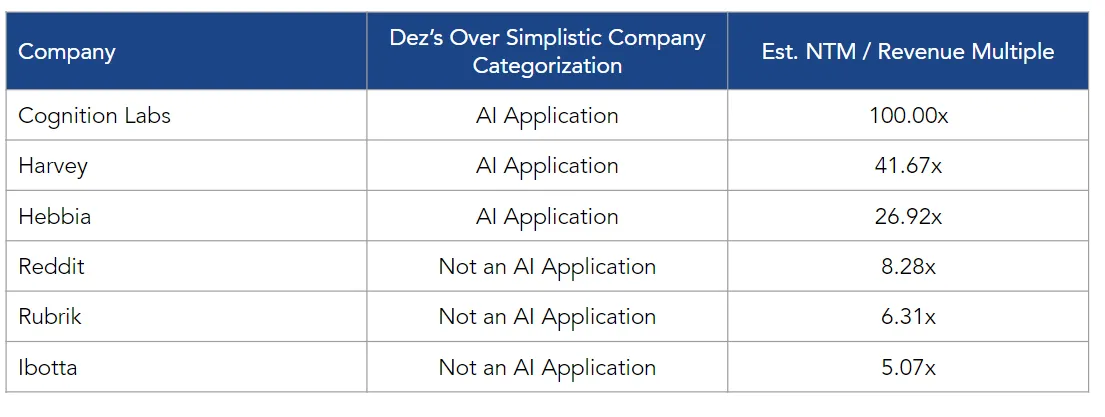

截至2024年,目前已有三家备受瞩目的风险投资支持的公司上市:Reddit、Rubrik 和 Ibotta。截至本周早些时候,这三家公司分别拥有约100亿美元、60亿美元和20亿美元的企业价值,并预计在未来十二个月内实现12亿美元、9.22亿美元和4.15亿美元的收入。

这些公司都是大型、资本充足且知名的企业,拥有数千到数百万的忠实用户。这些公司已经跨越了所谓的“鸿沟”,正在努力成为高效运作的上市公司。这些数十亿美元的成功案例是风险投资人的梦想,能够极大地提升我们的职业生涯。

然而,尽管在长远来看,回报资本是风险投资人唯一重要的事情,但我们(作为一个行业)在涉及到我们工作的核心部分——定价时,仍然非常愿意暂停怀疑。

在过去的几周里,早期初创企业环境继续分化为两种类型:AI 原生公司和其他所有公司。

AI 原生公司专注于应用、推理和前沿/深度技术模型层。这些企业如 Hebbia 最近以7亿美元的估值融资,Cognition Labs 现在估值为20亿美元(仅仅6个月后,非常惊人),Harvey 据报道即将完成一轮融资,估值为15亿美元。

事实上,我们并不是生活在一个这些估值少之又少的融资环境中。实际上,它们相当普遍。还有其他公司如 Glean(估值20亿美元)、Skild AI(估值15亿美元)和 Applied Intuition(估值60亿美元)也在强化这一趋势。我特别了解 Hebbia、Cognition 和 Harvey 这三家公司,它们有几项优势:

-

它们在赚钱:据报道,Hebbia 的收入为1300万美元且已实现盈利,Cognition 的收入可能在500万到1000万美元之间,Harvey 的收入超过2000万美元。

-

它们正在为自己建立品牌和人才密度:如果你查看它们的员工构成,会发现有很多常春藤盟校的毕业生和技术老手。

-

它们拥有知名品牌客户:如 普华永道、KKR (Kohlberg Kravis Roberts & Co.)、T-Mobile、桥水联合基金、美国空军、Centerview Partners 等。

-

它们代表了应用软件的换代:更多地关注工作成果而非工作流程(即不要帮我完成工作,直接为我完成工作)。

然而,尽管有可疑的独角兽估值,它们都牢牢处于“鸿沟”之中。没有任何保证它们能够生存到上市的那一天。这个领域的竞争非常激烈。它们所构建的技术可能会趋于平稳,无法为其最终客户提供足够明确的投资回报。而且,上市公司的同行在收入规模上大20倍,已经明确确立了自己作为市场领导者的地位,并且按未来12个月收入的5到8倍估值,而不是20到100倍的未来收入估值。

这就是风险投资行业面临的结构性挑战:资本过剩,但可投资的优质资产却寥寥无几,这导致了不可持续的估值上涨,最终损害了股权价值。然而,在这些疯狂的估值中,有些在事后看来会显得相对便宜。今天,确实有一些真正的、持久的、跨代的公司正在建立,只是没有人能明确分辨出哪些公司会成为 Webvan,哪些会成为 Doordash。

(译者注:即很难预测哪些公司最终会失败,哪些公司会取得巨大成功。

Webvan:一个在线杂货配送公司,成立于1999年,但由于管理不善、市场需求低估等原因,最终在2001年破产倒闭。Webvan 经常被用作创业失败的典型例子。

Doordash:一个在线食品配送平台,成立于2013年,并迅速扩展,最终在2020年成功上市,成为一家市值数十亿美元的公司。Doordash 是创业成功的典型代表。)

像 Doordash 这样的公司,为其投资者带来了丰厚的回报,这反过来又激发了对风险投资作为资产类别的新一轮兴趣。这种循环不断重复,到2040年,我们可能会讨论一种新的投资技术,这种技术也会出现类似的价格错位。这就是当前风险投资的现状。为了进一步阐明这一点,我认为有几个关于风险投资现状的主题非常清晰:

-

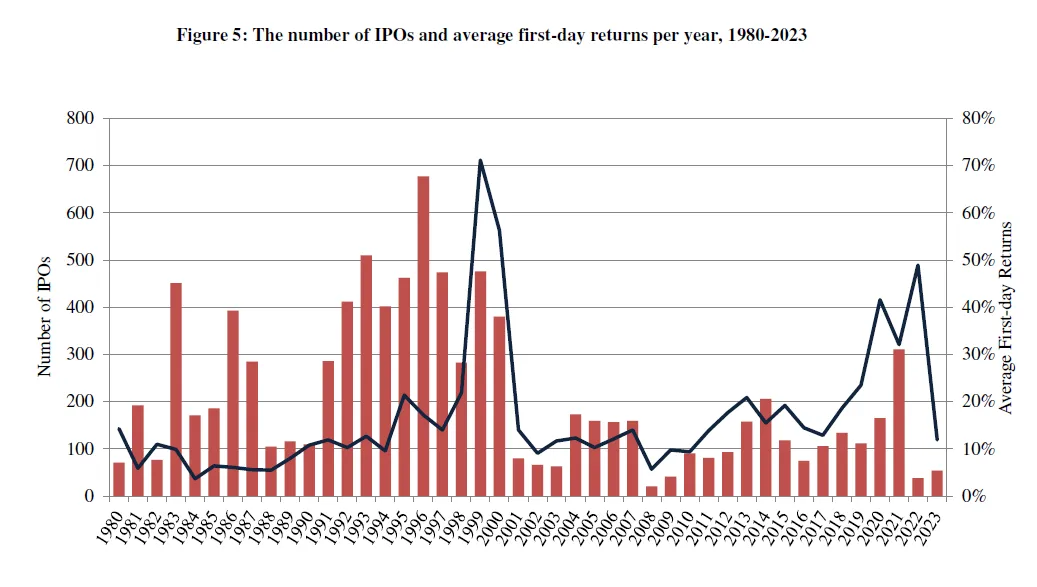

我们正处于低流动性时期,市场周期的底部附近。2022年是自全球金融危机以来 IPO 最少的一年,2023年也没有明显改善。

-

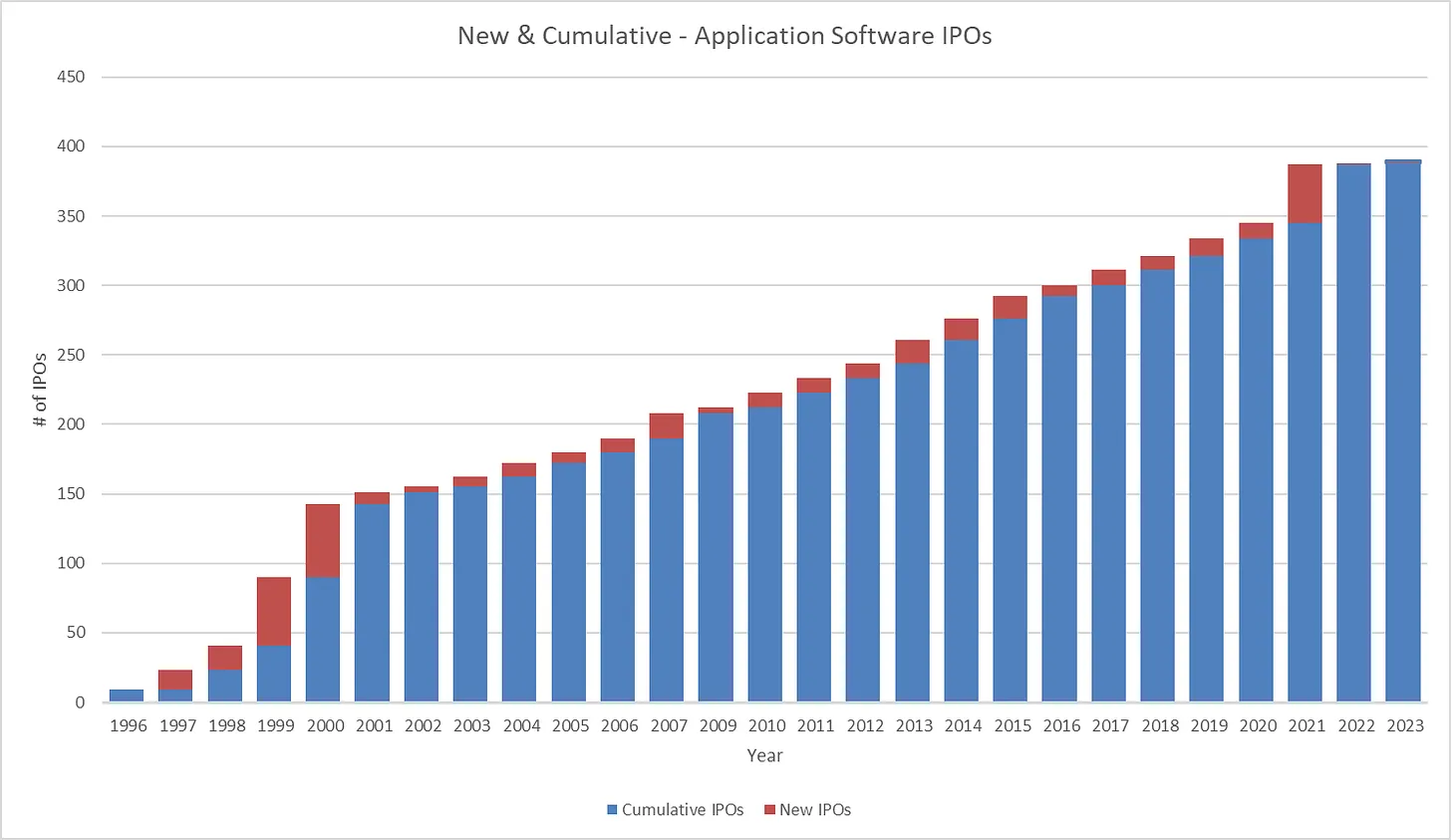

应用软件一直是不断给予的礼物,自1996年以来占所有 IPO 的8%,但它作为风险投资子行业正在成熟。鉴于此,可投资的市场机会正在缩小。

-

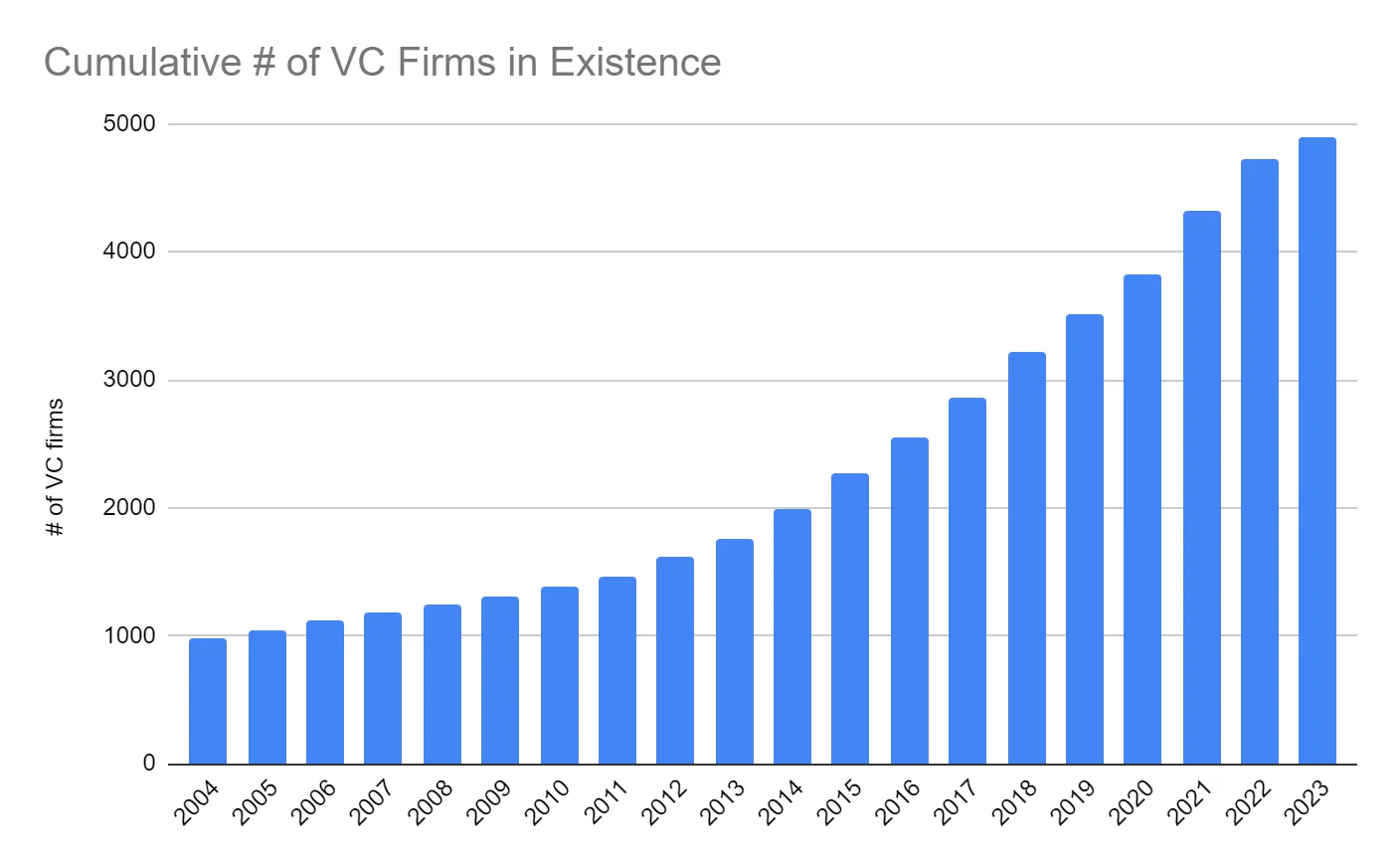

风险投资从未如此竞争激烈。过去20年,风险投资这个资产类别增长了四倍以上。这正体现了“你的利润率是我的机会”。

-

对于被认为是独一无二的资产,价格不再是考虑因素。100倍的收入倍数被接受并且越来越普遍。

如果我不得不简化我的核心论点,那就是当你将700万美元变成40亿美元时,它往往会吸引竞争,而竞争是当前风险投资状态的决定性因素。定价、交易速度、交易过程的强度,所有这些都源于竞争,而今天风险投资领域的竞争动态通过“两个城市的故事”得到了充分展示;目前有 AI 原生公司和其他所有公司。

现在真正的问题是,如果这是风险投资的现状,那又如何?我有自己的想法和策略正在实施,但我现在会保留这些想法。同时,祝大家度过愉快的一周,投资顺利。

-

为避免疑问,我没有与这些公司直接交谈。这些数据是我从公开记录和私人对话中收集的估计。

-

需要说明的是,我并不是说这些是成功的先决条件,但它们是聚集人才密度的强烈早期指标。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News