解读 Sanctum :Dragonfly 领投的 Solana 流动性质押聚合器,解放 SOL 碎片化流动性

TechFlow Selected 深潮精选

解读 Sanctum :Dragonfly 领投的 Solana 流动性质押聚合器,解放 SOL 碎片化流动性

Sanctum 通过路由机制,能够将大大小小的LST连通起来,解锁统一的流动性网络。

作者:深潮 TechFlow

现在的Solana,似乎已被成功贴上了“Meme乐园”的标签。

每天数千个土狗盘子频出,市场的注意力全在 Meme 上。而之前以太坊生态上大红大紫的流动性质押叙事,在Solana 生态中并没有闹出什么动静。

搏土狗收益固然刺激,但仍有一部分资金也希望寻求更稳健和恒定的收益。流动性质押正是能够产生相对稳定收益的重要一环,这方面 Solana 确实显得有些掉队。

因此,瞄准Solana生态中流动性质押需求缝隙的项目开始出现,或许会成为新的 Alpha 项目。

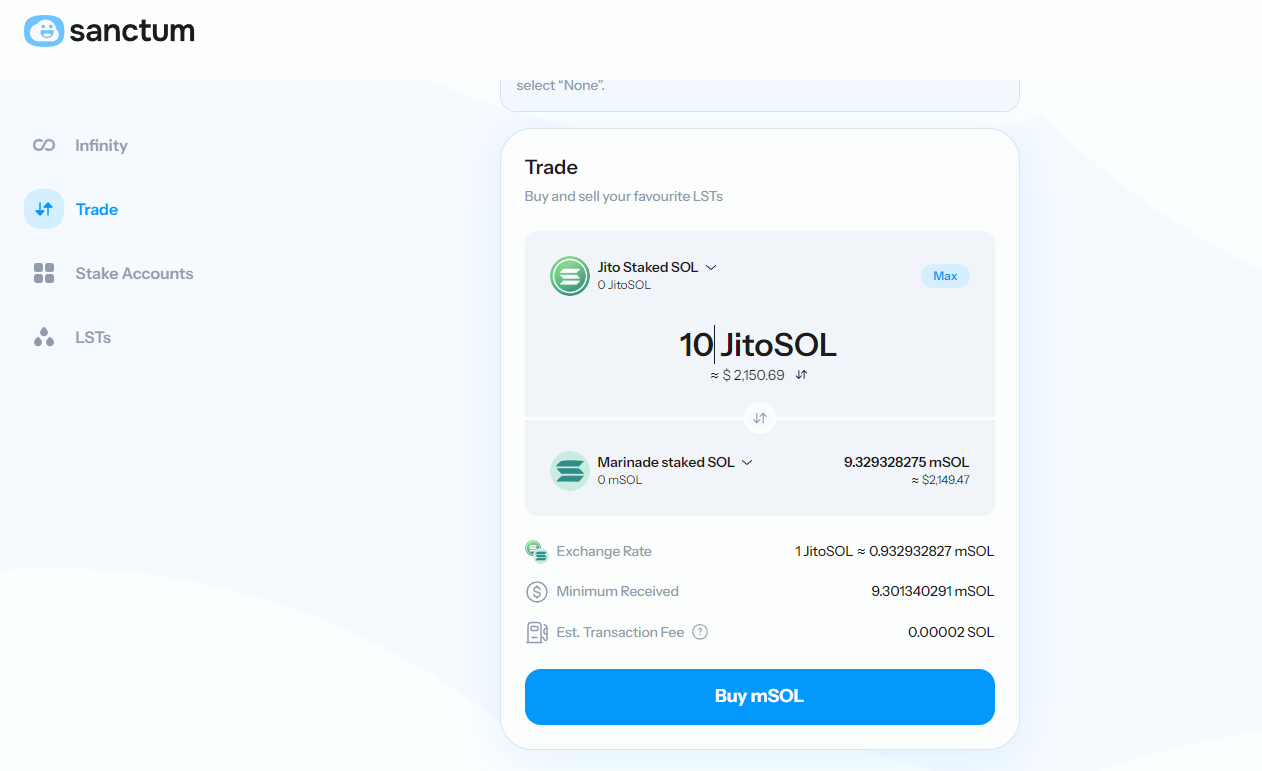

Sanctum 正是其中之一,它正在开展Solana上的流动性质押聚合服务,使原生质押的 SOL 或使用流动性质押代币 (LST) 的用户,都能够利用强大的统一流动性层。

如果你问为什么需要这样的项目,答案其实很简单:

SOL当然可以被用来冲土狗,但用户也希望在经济中使用他们的 SOL 来做各种各样的事情:DeFi、NFT、支付等等;拿着 LST 代币做更多的套娃操作,找更多寻求收益的可能。

但在当下的Solana生态中, 用 LST 进行套娃,实际上很难跑起来。

碎片化的流动性质押池与 PVP

当前 Solana 中,流动性质押现状如何?

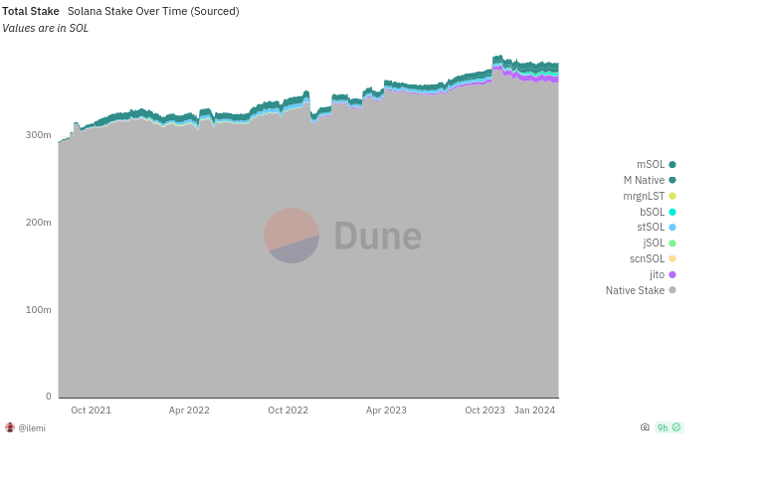

尽管流动性质押有很多优点,但Solana运行近三年后,只有不到 5% 的质押 SOL 是流动质押的。

如果大家都觉得流动性质押好,为什么在 Solana上没跑起来?

成也流动性,败也流动性。

以太坊上的流动性质押,实际上是一个超级 PvP 的思维模式:Lido等巨头们几家独大,每个流动性质押池完全独立,每个池都需要争夺流动性和注意力,每家都想用流动性作为护城河来消灭竞争。

而由于以太坊起步早、用户多和接受度高,这种赢家通吃的环境实际上还看不出什么问题;用户大可以选择Lido等头部服务商,剩下的小服务商们物竞天择。

但对于 Solana 这种新公链的后起之秀来说,学着以太坊搞流动性质押业务的服务商们如果也是PVP,各自为战形不成合力,只会造成本就有限的流动性,变得更加分散和碎片化。

例如,Sabre 上有一个 stSOL-SOL 池,Raydium 上有一个 mSOL-SOL 池,Orca 上有一个 scnSOL-SOL 池,这些池是完全独立的。

在这种情况下,小项目们变得很难生存,也不可能有更小的LST。

因为要建立自己的权益池,运营商需要拿出数百万美元的流动性才能开始玩游戏,否则他们的 LST 很容易因为流动性不足而脱钩。

于是在 Solana 上,流动性质押池碎片化,注意力被牵扯;用户面临的后果就是,小的LST池流动性不足,兑换资产时滑点非常高,很容易让资产受到损失,也制约了资产的流动和交易的执行。

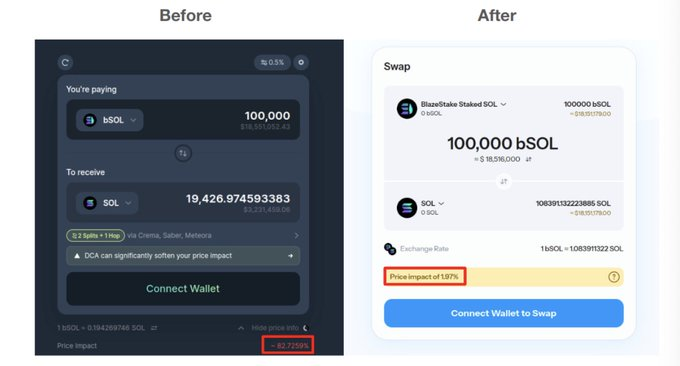

下图展示了Jupiter上的LST代币在兑换SOL时的尴尬困境,由于流动性不足使得兑换更多数量的SOL时产生极高的价格影响,那么用户当然索性选择不换;而不换则又进一步限制了资产流动...

久而久之,用户对 Solana 上的 LST 天然会产生一种不安全感,因为你并不知道你拿着LST换回SOL时,还会不会亏钱,也就更不谈基于LST的各类套娃业务了。

因此,Sanctum的核心思路,是将PVP转换成PVE,不是让某个流动性质押项目赢,而是帮助整个 Solana 生态的流动性质押服务形成合力,来盘活SOL质押中的碎片化流动性,让每一个LST都能有价值。

理解 Sanctum 的工作机制

那么Santum具体要怎么做呢?

大的方向上,与Jupiter合作,把聚合这件事也做到流动性质押领域;而具体来看,Santum的产品可以分为以下几个部分。

-

Infinity:多 LST 流动性池,聚合碎片化流动性

一般来说,LP池只有只有两种资产(例如 USDC-SOL)。一些 LP,例如 Curve 稳定互换池,支持三到四种资产(例如 USDC-USDT-DAI)。

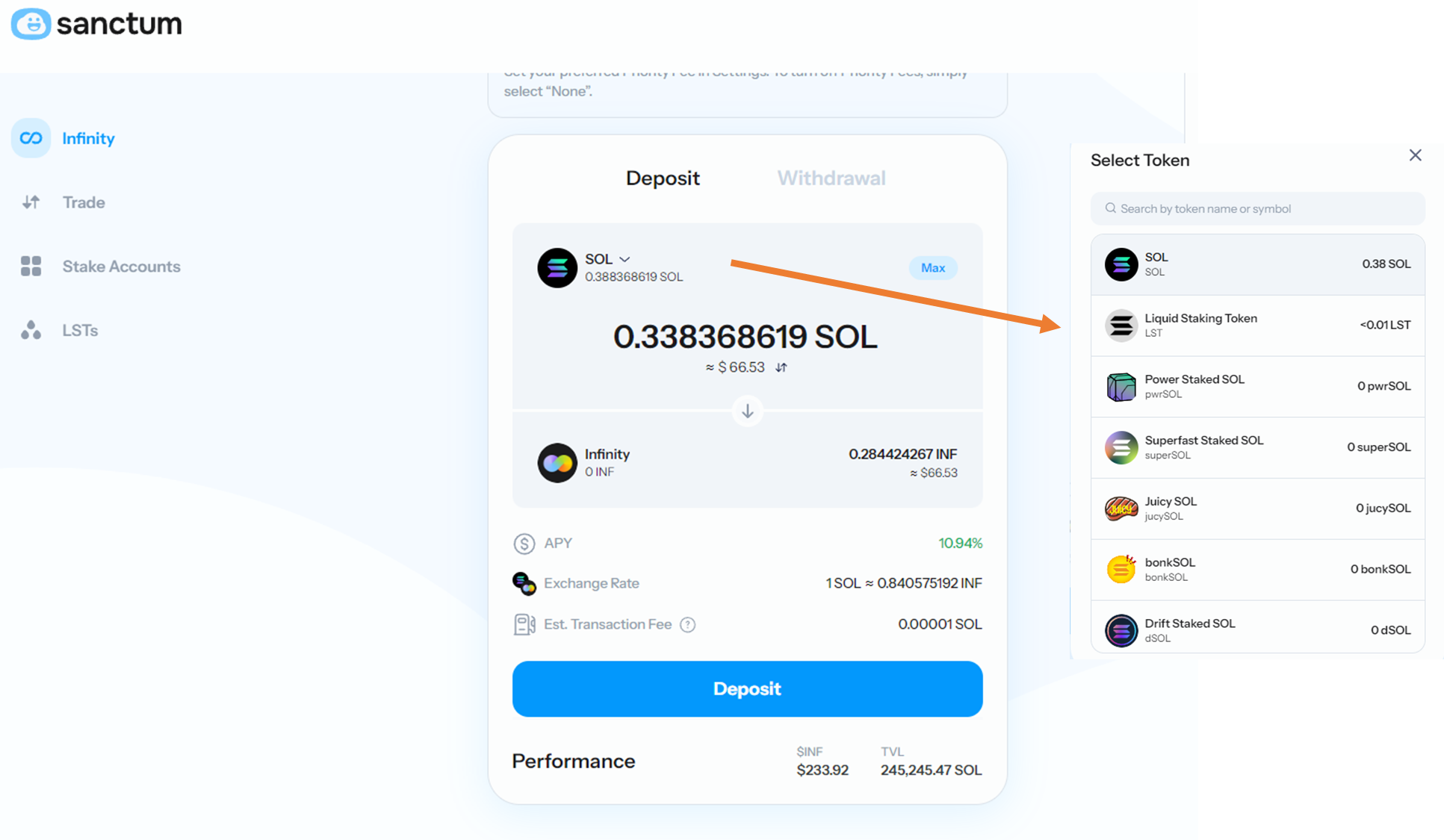

Sanctum 做了一个名为 Infinity 多LST流动性池,以聚合不同交易对池子的流动性。

当前,Infinity 支持所有列入白名单的 LST(例如 SOL-bSOL-bonkSOL-cgntSOL-compassSOL-driftSOL-...)。

因此,Infinity 也是Solana唯一能够原生支持数百万个不同 LST 的流动性池。由于所有 LST 都可以转换为质押账户,因此可以通过查看质押账户中包含的 SOL 来计算每个 LST 的公平价格。这使得 Infinity 支持任意大小的任意两个 LST 之间的交换,而无需依赖任何常数乘积。

也就是说,Infinity 可以支持的 LST 数量没有限制——这就是它的名字的由来。

-

验证者 LST: 提升原生 SOL 质押体验

Solana 拥有相当数量的质押账户,以至于网络在每个纪元开始时都会暂时停止,以计算每个质押账户的权益奖励。

(注:纪元是Solana区块链的一个固定的时间段,用来重新选择验证者(节点),更新网络状态,并分配奖励,是其共识机制和网络维护的基本时间单位)

LST的存在,可以大大减少了质押账户的数量,也就会使 Solana 速度更快。

借助 LST,项目可以在一个 LST 下运行多个验证器(例如 Bonk1 和 Bonk2 验证器),从而提高安全性和去中心化性,而不会分散或混淆其质押持有者。

验证者可以运行激励或忠诚度计划。例如,验证者 Laine 向 laineSOL 持有者空投区块奖励和优先费,这导致 laineSOL 持有者的年收益 >100%。借助 LST,验证者可以轻松地将代币或 NFT 空投给持有足够 LST 的人。

LST 提供比原生质押账户更好的用户体验。用户可以轻松地使用 Sanctum 或 Jupiter, 立即从任何代币转换为 SVT,反之亦然(USDC ←→ xSOL)。

关键在于,你在来回兑换时,不必停用质押账户、等待一个纪元、或者在脑袋里想着记得去领取它。

-

Reserve: 应对解除质押时的“存款准备金”账户

Reserve,也称为 Sanctum 储备池,你可以将其看作一个闲置 SOL 池,为 Solana 上的所有流动质押代币提供深度流动性。

该池接受质押的 SOL 并从其池中提供 SOL 作为回报。据目前统计,池中有超过 210,000 SOL。

储备池不同于任何其他 LST-SOL 流动性池。每个 LST 都可以利用这个池子里的储备金,无论是像 jitoSOL 或 bSOL 这样拥有大量存款的大型 LST,还是小型新贵 LST,The Reserve 的流动性都可以为它们提供服务。

从业务属性上来说,储备池一般用户可能难以感知到,也不开放公众存款,更多的是在为流动性质押的项目方提供服务。这种储备金是为质押 SOL 提供深度、即时流动性的基础。

你可以把它近似看成传统金融中的“存款准备金制度”。

当你想去 "Unstake"的时候,由于准备金制度的存在,你的解质押操作就会变得更加丝滑 --- 无需等待和任何其他流程,该储备池中的SOL可以先来满足你的取出需求,而无论LST当前的流动性如何,池子里总有储备金供你取。

-

路由(Router): 任意 LST 兑换的通路

Router 允许两个通常没有路径的LST相互转换。通过让小型LST访问更大型LST的流动性,实现LST流动性的统一。

以前,每个 LST 的使用量仅限于他们可以在 Orca/Raydium 流动性池(又称 xSOL/SOL 池)中筹集的金额。如果池子太浅,它们的流动性(也就是 LST 立即转换为 SOL 的能力)就会太弱,这意味着它作为 LST 是无效的,并且其他 DeFi 协议也不会集成 LST,因为从底层机制来说,你的LST无法安全地清算资产。

这也是前文提到的套娃业务转不起来的关键 --- 你的LST的偿还效力都成问题,何谈基于LST开展业务呢?

但 Sanctum 通过路由机制,能够将大大小小的LST连通起来,解锁统一的流动性网络。就像爪子一样,Sanctum 的路由器可以撕下并穿上不同的流动性包装纸(不管你叫aSOL也好,还是bSOL也好),将质押账户存入和提取到不同的 LST 中。

举例来说:

-

用户存入SOL,获得1 jitoSOL - 这实际上是用户自己质押账户的流动性包装;

-

当用户通过 Sanctum Router 进行交换时,后端发生的情况是,质押账户从 jitoSOL 中提取,并存入 jSOL 池中,为他提供 JuicySOL。

这意味着流动性不再成为新 LST 的真正问题。如果需要将 LST 转换为 SOL,Sanctum Router 可以快速从 LST 中提取您的质押账户,并将其存入任何具有深度流动性池的 LST。

所有 LST 流动性现已解锁,并由所有人共享。

从Sanctum官推放出的数据来看,截至3月底,路由服务所带来的交易量已经达到了5亿美金,足见Solana上不同LST置换的需求。

总体而言,Sanctum 实际上在优化 Solana 生态中碎片化的流动性质押现状,连接大大小小的流动性质押池,使得生态中任意的LST都有更深的流动性做支撑,从而为不同LST的更多玩法提供后援。

流动性不足,不再是LST无法兑现的潜在心理焦虑,LST的更多套娃玩法,可以跑的更令人放心。

从原生质押到LST

实际上,Sanctum 并不是突然冒出来的,其前身可以追溯到 Solana 上的原生质押协议 Socean Finance。

Socean Finance 是一个去中心化算法质押项目,可提高Solana 的网络安全性并为用户提供无风险收益。项目早在2021 年9 月就已经主网上线,并于同年并获得了5.75M的种子轮融资,由 Dragonfly 领投,红衫和Jump等参投。

但彼时,Solana 并没有今天这般风头正盛,FTX 帝国的垮塌也让Solana经历了相当长一段时间的无人问津。

而随着市场的回暖和Solana的卷土重来,叙事更迭,新玩法频出。

Socean Finance 自然意识到,仅靠以前单纯的Solana质押池,并不能很好解决当前Solana生态流动性的痛点。

因此在过去的一年半里,Socean 一直致力于Sanctum的开发,从原生质押到流动性质押聚合,用另一种方式实现让所有 SOL 变得更有流动性的愿景。

对某些项目来说,哪个赛道热就换哪个,更像是一种急功近利的现实主义;

而 Sanctum 这种变化,更像是一种一脉相承的业务积累,既然已经做过原生SOL的质押,那么再做流动性质押的聚合,既有能力,也有需求,顺水推舟就显得自然。

鉴于当前Solana生态中并没有类似项目来聚合LST的流动性,Sanctum 仍是一个在AI、Depin和MEME热点之外,值得关注的非共识项目。

但 Sanctum 自己究竟能走多远,也要看整体的市场环境和风险变化。

牛市环境中,流动性聚合是诸多业务乐高的润滑剂,人人都想要更好的流动性;而熊市中流动性枯竭,再好的流动性聚合,或许都会沦为有名无实的摆设。

Sanctum能否迎来跨越周期的顺风时刻,拭目以待。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News