协议收入数据解析:过去六个月中哪五个DeFi协议最赚钱?

TechFlow Selected 深潮精选

协议收入数据解析:过去六个月中哪五个DeFi协议最赚钱?

以下是最近六个月中最盈利的五个 DeFi 协议的列表,这些协议在去中心化金融行业中占据了重要的地位。

撰写:Poopman

编译:深潮 TechFlow

以下是最近六个月中最盈利的五个 DeFi 协议的列表,这些协议在去中心化金融行业中占据了重要的地位。这些协议的收益来自于各种收费模式,例如借贷、交易、做市等,以及通过代币激励来鼓励用户的参与和持有。让我们一起来看看这些协议的特点和收益情况。

“盈利”的定义

DeFi 的费用模式不同,但总体来说,DeFi 项目通过以下方式获得利润:

- 交易费

- 借贷费

- 稳定费(例如 LiquityProtocol)

此外,DeFi 通过三个主要渠道分配利润:

- 协议库

- 代币持有人

- LP(流动性提供者)

尽管前两者可以归为协议收入,但 LP 利润是不同的。LP 利润是“供应方收入”,意味着利润被重新分配给在池中提供流动性的人。例如,Uniswap 每年产生超过 7 亿美元的费用,但它只是盈利,因为这些收入的大部分都返还给 LP。

为了评估项目的盈利能力,“收入”将是更好的指标,因为它们代表了在向 LP 分配费用后的“纯收入”。简而言之,收入 = 费用收入 - 代币激励。现在我们已经定义了“盈利能力”是什么,让我们深入了解。

前五名最赚钱的 DeFi 协议

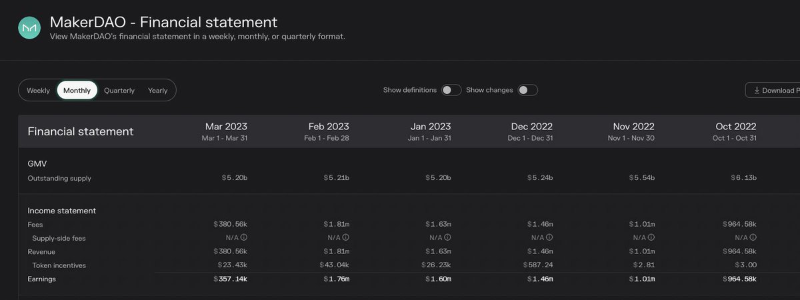

第一名:MakerDAO ~ 716 万美元

MakerDAO 允许用户以 ETH/BTC/USDC/LINK 作为抵押品,并借出它的稳定币 $DAI,该稳定币与美元挂钩。

费用模型

当有人通过 MakerDAO 借款时,他们必须支付稳定费,这些费用用于购买 $MKR 并随后销毁。

在过去的六个月中,MakerDAO 从费用中产生了 725 万美元的收入。扣除 9.32 万 美元的代币激励后,MakerDAO 的收益总额为 716 万美元,稳居收益榜的第一。

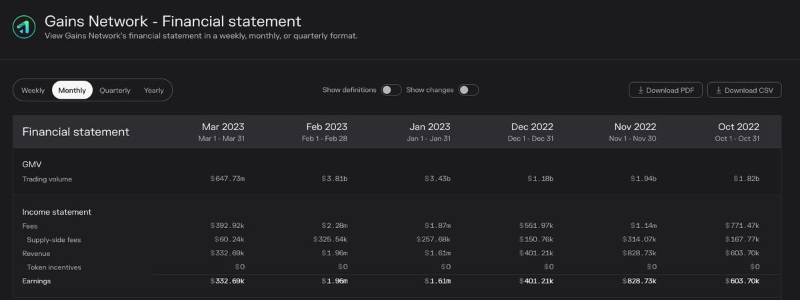

第二名:Gains Network ~ 573 万美元

Gains Network 是一个建立在 Arbitrum 和 Polygon 上的衍生品交易平台,为用户提供加密货币和外汇交易选项,并提供杠杆交易。

费用模型

当用户打开、关闭或更新交易时,Gains 会收取一定的交易费。此外,还有展期费、资金费和清算费。在过去的六个月中,Gains 从费用中获得了 700 万美元。然而,$GNS 没有提供任何激励,因此只需要支付 127 万美元的供应方费用。

这意味着 GainsNetwork 获得了大约 573 万美元的收益,位列最高收入者列表的第二位。

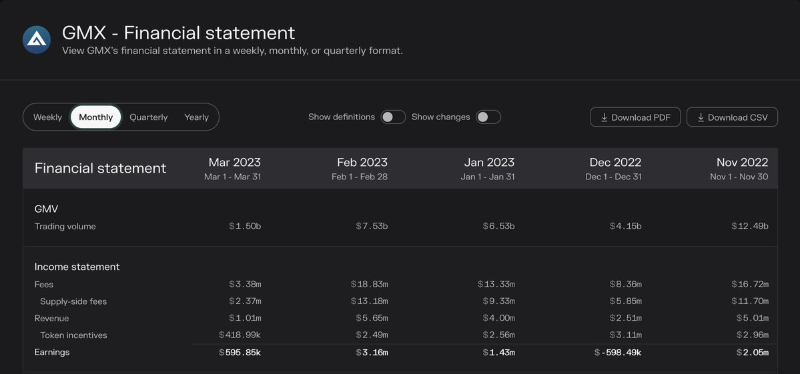

第三名:GMX ~ 364 万美元

GMX 是一个热门的永续合约交易平台,在 Arbitrum 上实现了低交换费用和零价格影响交易。用户可以在 GMX 上进行现货交易和交易永久期货,最高可杠杆达到 50 倍。

费用模型

GMX 将从交换和杠杆交易中产生的费用分配给那些持有 $GMX 并为 $GLP 提供流动性的人。在过去的 6 个月中,GMX 赚取了 6754 万美元的费用,其中 4727 万美元(70%)用于 GLP 持有者的供应方费用。剩余的 2026 万美元用作收入,但 1660 万美元 (82%) 用于代币激励。

尽管在熊市期间表现良好,但由于代币激励的高成本,GMX 的利润相对较小,仅在最赚钱的项目列表上获得了第三。

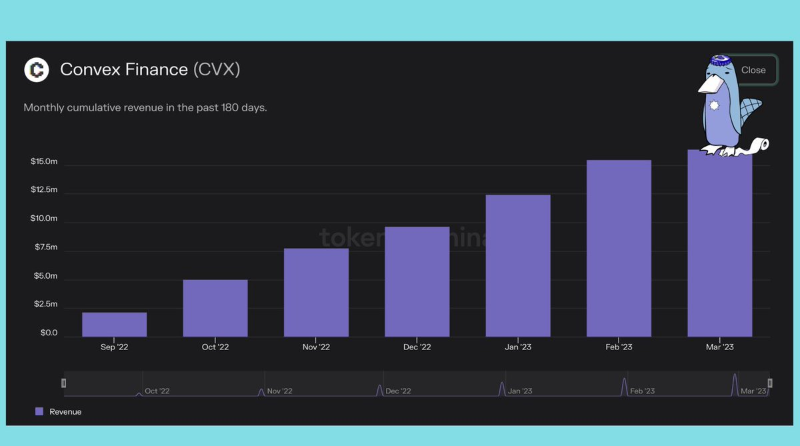

第四名:Convex ~157 万美元

Convex 是建立在 CurveFinance 之上的收益增强器。通过控制超过 50%的 veCRV,Convex 利用其治理权力在 Curve 中增加 CRV 奖励,从而增强收益。

费用模型

Convex 从 3CRV 收益、$CRV 和其他流动性挖矿奖励中获得收入。在过去的六个月中,Convex 赚取了 7051 万美元的费用,其中 80% 的收入(5631 万美元)流向 Curve LP 做市商。

剩下的 1417 万美元的收入主要用于代币激励 ($CVX),仅剩 157 万美元的收益。

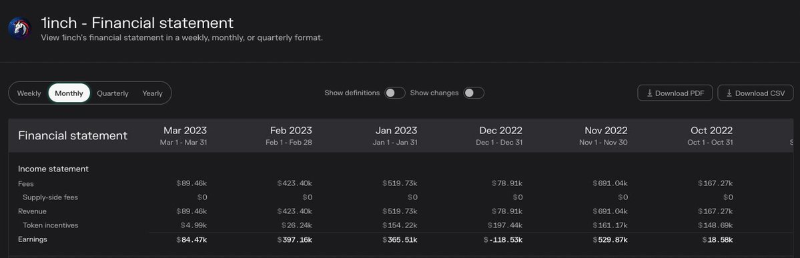

第五名:1inch ~ 127 万美元

1inch 是一个基于 ETH 和 BSC 的非托管 DEX 聚合器。

费用模型

在过去的六个月中,1inch 创造了 197 万美元的收入。在扣除价值 69.3 万美元的代币激励后,1inch 的收益达到 127 万美元,稳居榜单第五名。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News