为什么创始人都会以错误的比例把代币分配给VC们?

撰文:Vader Research

编译:Arena Wang,深潮TechFlow

为什么创始人都会以错误的比例把代币分配给VC们?

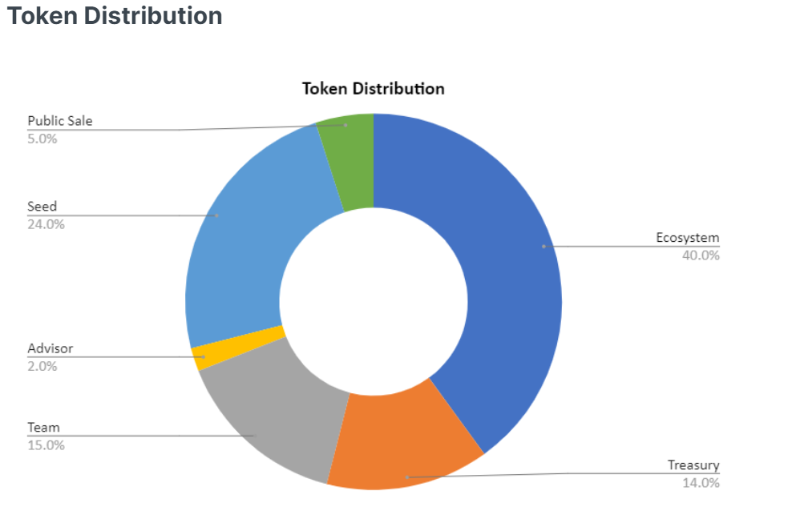

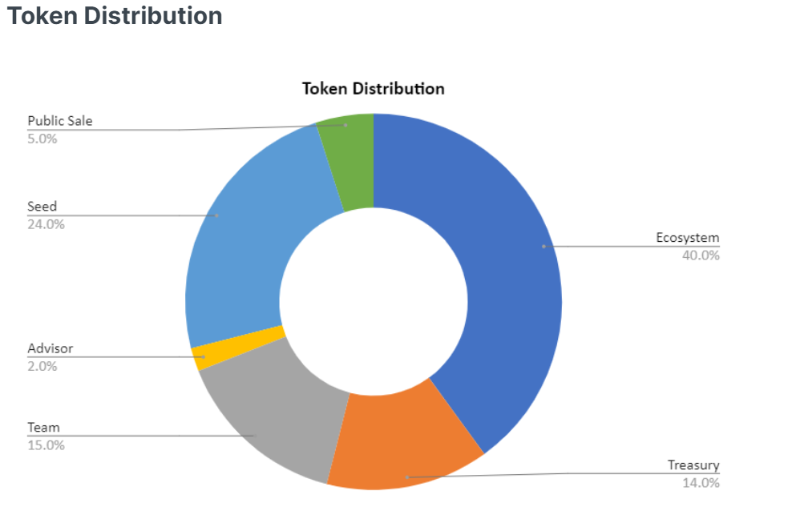

我们通常可以用一张饼图来展示某个项目的代币分配结构,它能够清晰地展示出分配给团队、投资者、国库和社区这四部分的代币比例。

通常,这一分配比例是由分配给非投资者代币的比例,以及团队与投资者之间的分配比例来综合决定的。

GuildFi 代币分配比例:29% 的投资者,17% 的团队,14% 的库存,40% 的社区。

当一个项目在筹措资金时,需要决定分配多少比例的代币给股权投资者。这个时候,决定怎么分配代币是件很难的事。

当制定股权结构表时,目前没有任何一个现有的框架能帮助创始人来确定一个准确的代币分配比例。这往往会导致创始人分配给团队和不同种类的投资者之间的代币比例不太恰当。

在本文中,我们将介绍:

预估价值

在展开论述之前,让我们先简单阐述一下股权和代币之间的关系。

目前有各种各样的价值模型,让我们将它们分为以下几类:

1、代币价值模型(预估价值全部属于代币);

2、股权所属代币价值模型(团队所属代币分配给股权实体);

3、代币&股权共享价值模型;

这里的重点是预估价值:一个物体的实际价值应当等同于它的预估价值。有收益的地方就会产生价值。任何可以转化为未来收入的指标(交易量、用户数量)都可以被视为影响价值的因素。

如果一款游戏对二级市场交易收取 5% 的费用,并且该收益归于代币持有者,那么他们可以集体投票来决定如何使用这些收入。代币持有者可以将该收益用于重新投资于协议建设(如市场营销、招聘、新产品研发等),或将收益分给自己(代币回购、质押等)。因此,代币的内在核心价值主要受商业收益影响,并且这一价值可以以任何货币(包括代币发行者的货币)的形式累计。

The Sandbox

同样,如果一个去中心化交易所的日交易量为 100 亿美元,但交易费用只计入股权实体的收入,那么该去中心化交易所的治理代币就几乎没有基本价值。

让我们再举一个例子:去中心化交易所的日交易量为 100 亿美元,并且平台还没有开始收费——因为该交易所为了获客,通过自行补贴费用来实现免费交易。但如果交易所决定日后交易费用所产生的收益只归属于股权,那么其治理代币也同样失去其基本价值。

Sushiswap

影响每个代币核心价值的因素是商业收益:代币 vs 股权价值所占比例决定了该代币的基本估值。

基本估值方法比这复杂得多(例如DCF),并会出现许多特殊情况(譬如基于资产估值),但在非常宏观的层面上,“收益 = 预估价值”是一个颠扑不破的经验法则。

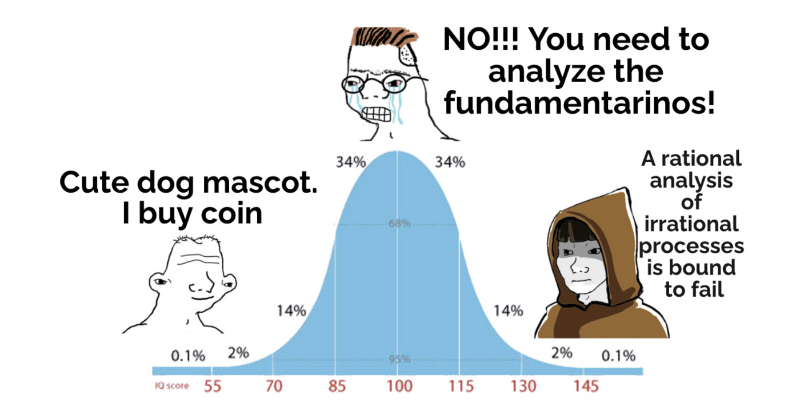

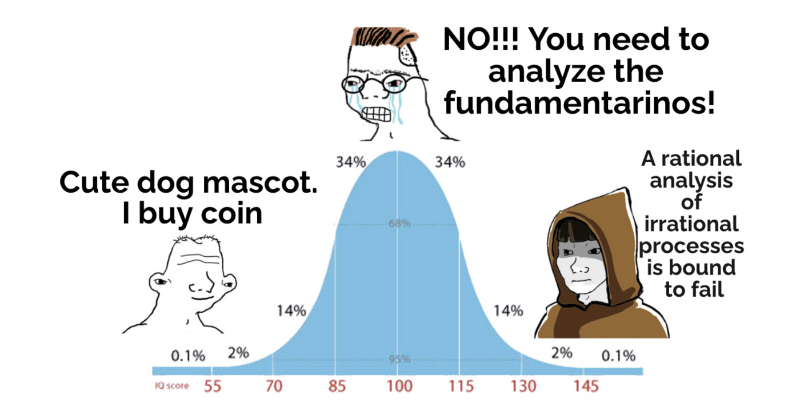

在传统的金融市场(股权、债券、商品、外汇)中,大部分投资资金由机构投资者管理,他们是证券分析和管理资金的专业人士。机构投资者会建立复杂的模型来评估每一种可交易资产,并根据他们的假设和给定时间范围内人们的恐惧/贪婪情绪,提出一个正确反映公司基本价值的估值范围。

然而,在加密市场中,大部分投资资金由散户/低级投资者管理。他们不像机构投资者那样优先考虑项目的商业基础,类似Dogecoin、Shiba、Luna Classic、NFT PFPs 的热度正体现出这一点。

因此,加密市场可能不会像传统金融市场那样快速反映真正的内在基本价值。但鉴于越来越多的机构资本流入加密货币市场,这种情况预计将在未来 24-36 个月内发生变化。

模式1:代币价值模型

让我们来举个例子:创始人为了募集资金,并计划发行代币,以便用来激励活跃的协议参与者。代币为这些活跃的协议参与者提供了一种对协议所有权的感觉,进一步加强了这些参与者的忠诚度、留存率和经验度。

这是一款奖励参与度最高的玩家的游戏,是一个用于奖励提供锁定流动性的人的去中心化交易所/借贷平台,是一个奖励最具吸引力的内容创作者的去中心化社交网络平台,一个奖励网络验证人的区块链。代币激励也可以被视为一种获客/留存工具。

为了鼓励获得代币奖励的协议参与者长期持有代币,代币的内在价值应当是由未来的商业收益所决定的。如果所有协议收益都归于股权而不是代币,那么是什么驱动着代币的价值?为什么活跃的协议参与者会持有这些代币而不是立即卖掉?聪明的协议参与者不会持有那些比memecoin还没用的代币,因为他们知道代币最终会崩盘。

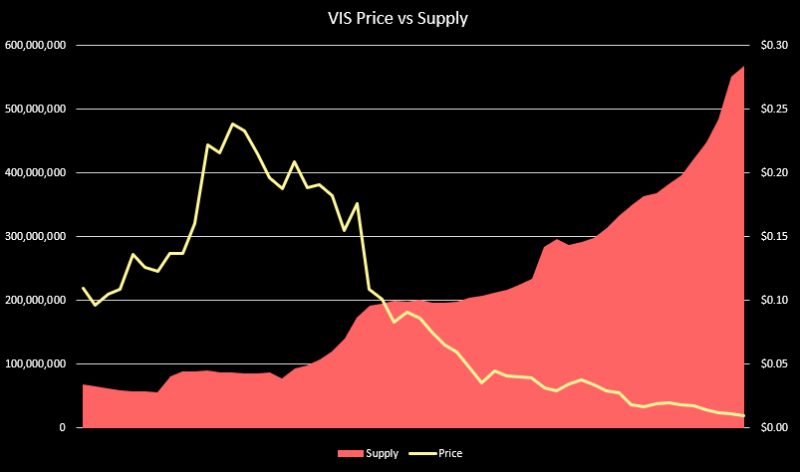

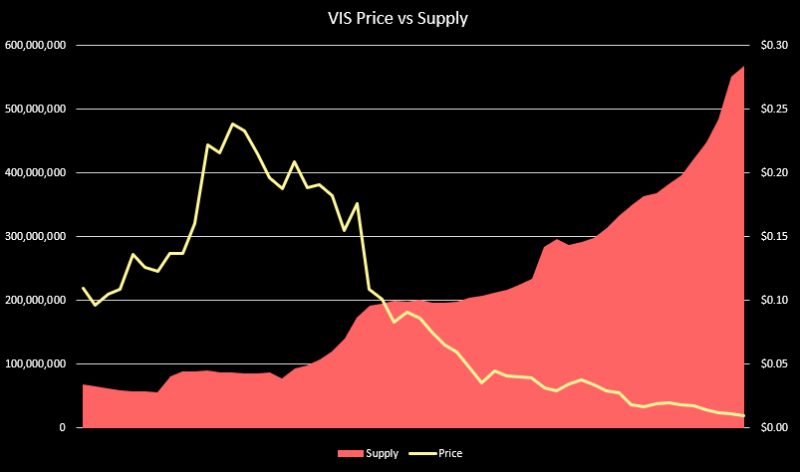

这也会导致智能合约的声誉不佳。因为大多数加密市场玩家会去实时监控代币价格,当合约价格持续下跌时,人们就会怀疑其是否会崩盘。由于为了奖励参与者,流通中的代币供应量会不断增加。而如果没有需求方来平衡该代币供应量的增长,那么该代币的价格必定会下跌。

因此,创始人可能会考虑将所有价值都归属于代币。这样一来,分配给协议参与者的代币激励将具有较高的美元价值,反映出该协议未来成功的潜力。它还会给参与者一个不出售该代币的合理理由。而这也更能将用户转化为忠诚用户,将忠诚用户转化为布道者。

但是,如果合约所创造的价值都归于代币,那么是什么驱动着股权的价值?更重要的是,股权投资者的股份会变得一文不值吗?

即使股权相较代币仍拥有法律上的权力,但由于股权可能变得一文不值,并且为了给股权投资者提供更为灵活的预估价值和经济模型,创始人除了给股权投资者分配现有的股份外,还应该分配代币。

但是,股权投资者应分得代币的理论比例是多少?如果种子投资人以100万美元的投资获得10%的股权(假设股权的投资后估值为1000万美元),他们是否应当同样获得10%的代币?

不,他们被分到的代币应该小于10%,譬如8%、5%、3%。

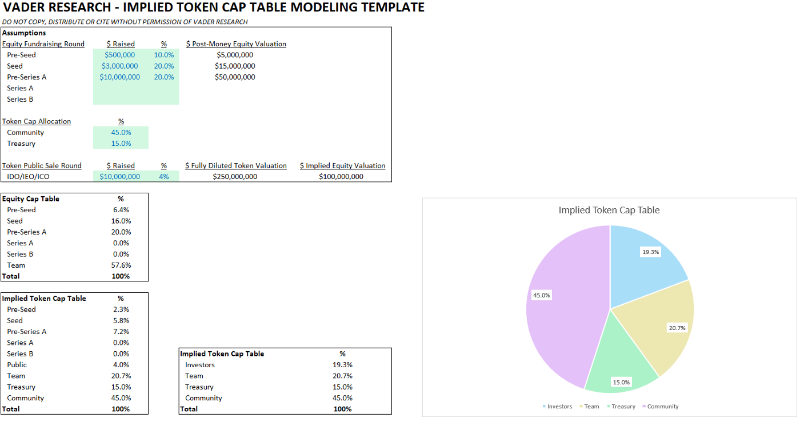

人们应当基于以下条件做出判断;

i) 现在及未来的股权结构表融资;

ii)代币分配中财政库存所占百分比;

iii)代币分配中社区所占百分比;

iv)代币公募;

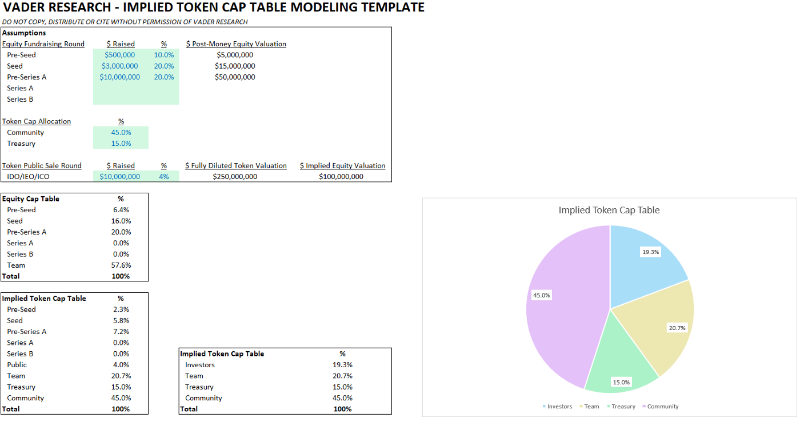

Vader Research Token Cap Table Model

我们建立了一个模型,根据上面列出的预设条件来计算代币结构表分配。这些预设条件在表格中被涂成绿色,使创始人和投资者能够利用这些数字来判断代币结构表分配比例。点击此处下载模型。

这里有一段视频,向您解释了如何去使用这一模型、一系列计算背后的原理以及如何去设定预设条件,请点击此处查看。

为什么确保代币结构表分配比例与股权结构表相匹配是如此的重要?任何的分配不当都可能导致团队、投资者和社区在未来出现分歧。创始人和投资者应该有一个大致的框架和模型,以供后续的代币分配讨论。我们希望该模型能够成为未来代币分配比例谈判的参照框架。

代币结构表不同于股权结构表。

模型2:股权所属代币价值模型

2与 1 共享相同的价值预估模型,但团队持有的代币完全归持股实体所有。这有点像 Sky Mavis 和 AXS 代币之间的结构关系。由于价值直接归属于代币而非股权,该方法的基本原理是股权从代币所有权中获得价值。这使代币和股权之间的激励措施保持一致。

应用此模型有两种方法:

1、投资者同时拥有股权和代币;

2、投资者只拥有股权;

投资者同时拥有股权和代币

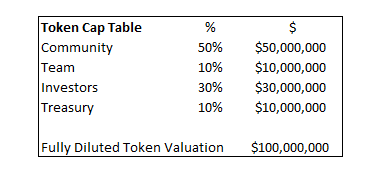

投资者同时拥有股权(由代币所有权驱动价值)和代币。这种方法的问题在于,投资者基本是对代币进行了双重投资,这导致他们所拥有的累积代币所有权高于原定按比例分配的股权所有权。

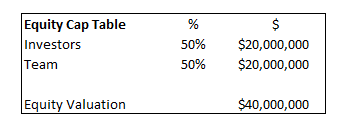

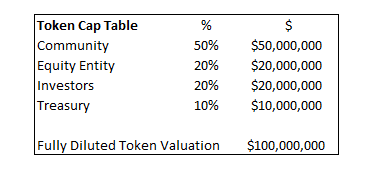

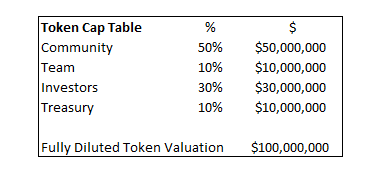

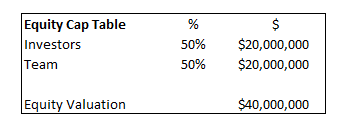

让我们假设投资者拥有50%的股权,其余股份由团队所有。

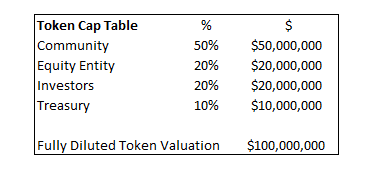

同时,我们假设代币结构表的分配比例类似下表,其中投资者拥有20%的分配比例。要记住,这分配给团队的20%代币分配给了股权实体,而非创始人和员工。

假设股权所属代币(代币价值2000万美元)按比例分配给股东(投资者、创始人、员工);投资者最终拥有30%的代币分配(20%直接通过代币结构表,10%间接通过股权结构表)。

因此,团队(创始人和员工)最终只拥有10%的代币分配。假设只有代币有预估价值,这对团队来说是一笔可怕的交易。团队最终给出的代币数量超过了基于股权结构表分配的应有数量。

Sky Mavis & AXS 代币就是一个例子。分配给团队的代币归属于股权,与此同时,股权投资者还获得了代币分配。

投资于Sky Mavis的早期风险投资家获得了AXS代币分配。分配给团队的 21%AXS 代币实际上分配给了股权,而不是直接分配给团队。我们不知道股权归属代币是如何分配的,但可以合理猜测,这些代币按比例分配给了股东。

个人投资者只能拥有 4% 的分配比例。我们不知道代币分配结构的具体细节,很有可能风投得到的代币分配比应有的比例小,或者某些风投甚至没有得到任何分配。总的来说,如果结构足够平衡,那这可能并不算糟糕。譬如在 Sky Mavis 的例子中,股权投资者获得了未来Sky Mavis代币(如RON)的分配权。

模式3:代币&股权共享价值模型

在这种情况下,股权和代币共享预估价值。这一模式可以应用在各种不同的场景中。代币所分到的预估价值可大可小,这完全取决于其商业模式、产品和所处赛道。

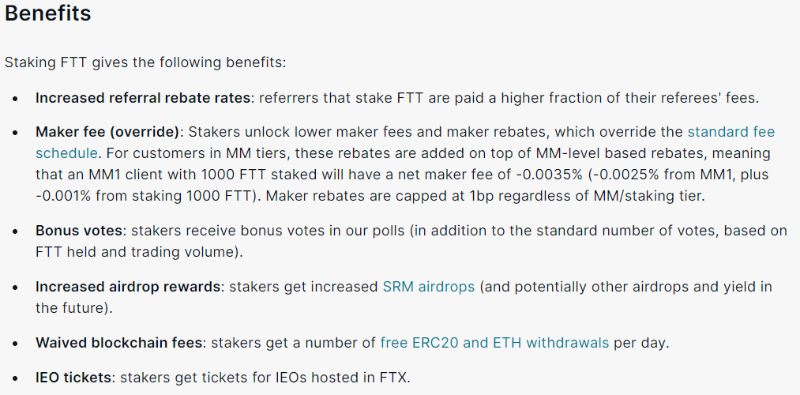

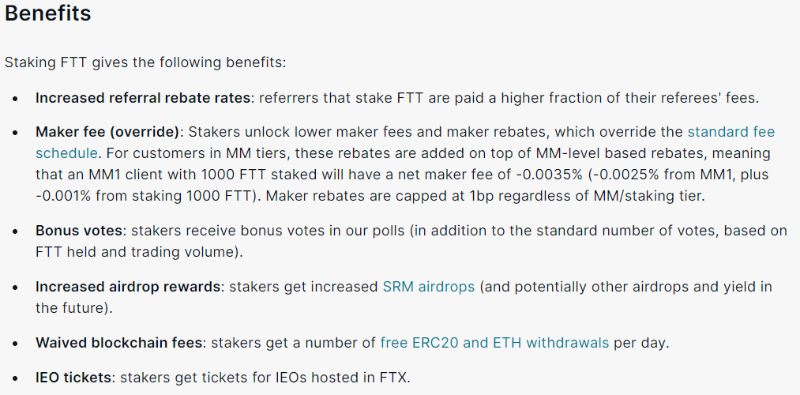

让我们来看看 FTX 和 Binance 这些中心化交易所使用的 FTT 和 BNB 代币。这些代币给持有人提供了交易费用折扣的权益。因此,这些代币的价值将和交易所未来的成功所挂钩。但这一模式与我们讨论的前两种模式不同,它们只有一部分预估价值会被分配给代币。

FTT Staking Benefits

另一种模式可以参考 STEPN 和 Pegaxy 处理代币的方式。

两者都有类似于Axie的经济模型,但其中的关键区别在于,在Axie中,用于支付繁殖费用的代币AXS会自动燃烧。换言之,玩家支付价值100美元的AXS用于繁殖,其所创造的价值将分配到AXS代币持有者身上,因为通过繁殖活动,流通中的AXS供应量会逐渐下降,从而导致AXS价格上涨。

STEPN’s GMT buy back and burn

而在STEPN和Pegaxy中,用来支付繁殖费用的代币GMT和PGX并不会自动燃烧,并会作为收益流入公司。然后,由开发者来决定是否要烧掉部分的代币,或者用代币回购的方式来燃烧。从商业角度来看,这会使得GMT和PGX代币的投资价值降低。

结论

本文重点讨论了一个有股权上市的团队要如何去决定分配给代币的价值比例。我们还会继续分享其他与代币结构表相关的主题,例如理想的财政库存、社区、流动性池、质押分配、行权计划。

在下一篇文章中,我们将分享一份代币结构表和股权兑现协议,以增强风投和创始人之间的长期激励。

原文链接

ONDO0.49 -3.01%

ONDO0.49 -3.01%

TRUMP5.96 -1.57%

TRUMP5.96 -1.57%

SUI1.64 -1.96%

SUI1.64 -1.96%

TON1.60 -1.67%

TON1.60 -1.67%

TRX0.29 2.37%

TRX0.29 2.37%

DOGE0.15 -1.88%

DOGE0.15 -1.88%

XRP2.09 -3.83%

XRP2.09 -3.83%

SOL138.39 -3.46%

SOL138.39 -3.46%

BNB900.92 -0.94%

BNB900.92 -0.94%

ETH3161.90 -0.70%

ETH3161.90 -0.70%

BTC92060.48 -1.24%

BTC92060.48 -1.24%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

DeepNode完成500万美元融资,Blockchain Founders Fund等领投

DeepNode完成500万美元融资,Blockchain Founders Fund等领投

扫码关注公众号

扫码关注公众号